意見領袖丨中國金融四十人論壇

今天,吉利汽車科創板首發過會。而此前,僅僅在9月,就已有多家超百億市值新股遞交申請、過會或開啟申購——

9月11日,京東數科向上交所遞交科創板上市申請;

9月17日,中金公司A股首發申請通過;

9月22日,螞蟻集團正式向證監會提交注冊;

9月25日,金龍魚開啟網上和網下申購,預計募集資金138億元,將成為創業板有史以來募集資金規模最大的企業。

一時間,大規模和超大規模新股發行引發了市場的熱烈討論甚至擔憂。

市場表現與新股發行并無直接線性關系

上述擔憂主要集中在大規模新股發行對A股市場整體會產生“抽水機作用”。理由是,大規模新股發行會吸引市場存量資金,為其它股票增加賣出壓力,增加市場的波動。

但實際上,隨著新股發行機制的改變,投資者只需要憑市值打新,中簽之后才上繳資金,極大地減小了資金凍結影響市場流動性的可能。數據顯示,2020年7月,A股市場IPO融資額約1200億元,當月上證綜指上漲約10.9%;2019年5月A股市場融資總額僅為53億元,但當月上證綜指下跌了5.8%。市場表現與新股發行并沒有直接的線性關系。早在2013年,證監會有關負責人就表示:“新股發行的規模和節奏以及限售股解禁一定程度上影響著市場資金的需求量,理論上說與股市的漲跌應該沒有必然聯系,更不是引起股市不好的根本原因。”

回顧過去幾年超過100億元的大型IPO項目,均有較高比例的戰略配售。2018年以來,共4單A股IPO項目發行規模超過200億元,分別為工業富聯(271億元)、郵儲銀行(327億元)、京滬高鐵(306億元)、中芯國際(532億元),4單均通過設置戰略配售有效降低了面向市場發行規模。工業富聯、郵儲銀行及京滬高鐵戰投比例均為30%,而中芯國際則將戰略配售比例提升至50%(超額配售選擇權行使前),使其面向市場發行規模降低至301億元。中芯國際自啟動發行到A股上市,期間大盤上漲8.39%,并未對市場造成顯著負面影響。

參照上述經驗,大型及超大型的新股發行可以通過設置較高的戰略配售比例以降低面向市場發行規模,有效緩解市場資金壓力。

在關注市場存量資金流向的同時,更應看到新股發行為市場注入的新鮮活力。例如,據南華早報報道,受螞蟻集團上市的熱度影響,自9月14日以來涌入香港的資金至少有362億港元。而在螞蟻集團宣布過會當天,北上資金出現久違的大量資金凈買入,達94.74億元。

科創板實現市場化改革突破

“A股從不缺乏資金,而是缺少優質公司。”

作為國家經濟的晴雨表,股票市場能在一定程度上反映一國的經濟水平和產業結構。在全球股市中,市值靠前的股票往往都是科技含量很高的企業。以美國為例,美股市場前五大市值公司分別為蘋果公司、微軟、亞馬遜、谷歌以及臉書(Facebook),市值合計占標普500指數比重超過23%。港股市場前五大市值公司分別為阿里巴巴、騰訊控股、工商銀行、中國平安和美團點評,約占港股市場總市值的25.2%。

而當前,我國A股上市公司前五大市值公司分別為貴州茅臺、工商銀行、中國平安、建設銀行和農業銀行,占A股市場總市值約9.5%。從所屬行業來看,我國市值靠前的股票仍然側重于傳統行業;從市值占比來看,A股的高市值股票集中度低于美國、香港股市。

從科技創新型股票規模來看,當前A股市場市值最高的科技股為立訊精密,市值約3,900億元人民幣,與港股第五大市值的美團點評(1.36萬億港元),美股第五大市值的Facebook(7,300億美元)仍有巨大的差距。A股市場仍然缺乏高市值的科技創新型企業,我國在科技創新方面的資本紅利尚待充分釋放。參照國外股票市場經驗,A股的結構性特征為科技創新型企業提供了廣闊的發展空間。

回顧歷史,由于發行體制改革滯后等原因,一大批中國科技企業奔赴境外上市,我國科技進步和創新型企業的發展并沒有在資本市場得到充分反映。即使受制于制度約束,高新技術企業的融資需求仍然旺盛。據統計,2017 年至2018 年,滬市上市的高新技術企業融資額占新上市公司融資總額比重約為70%。

在此背景下,如何通過制度變革為科技創新型企業提供更包容和豐富的融資支持,成為促進多層次資本市場健康發展的應有之義。

近年來,隨著注冊制及其配套機制的改革研究的深化和嚴格退市制度的實施,資本市場一線監管得到強化,市場活力進一步激發,為科創板和注冊制試點創造了必要條件。

作為改革試驗田,科創板在發行、定價等一系列關鍵制度上實現了市場化改革的突破。截至2020年6月,科創板企業自申報受理到審結平均用時約120天,審核速度大大提升,其中中芯國際回科創板上市從受理到上會僅用時18天;包容度大大提高,同股不同權企業、未盈利企業、紅籌企業過會上市,使更多科創企業釋放巨大的創新動能。

科創板有效帶動了資本市場融資效率。據統計,截至9月28日,今年共有290家公司登陸滬深市場,其中科創板上市112家公司,平均融資規模為16.65億元;主板共64家公司上市,平均融資規模13.55億元。科創板更加聚焦支持科技創新,從新上市公司行業結構來看,科創板中信息技術行業公司占比42.9%,醫療保健行業公司占比22.3%,而全部A股中信息技術行業公司占比為28.8%,醫療保健行業公司占比為13.3%。

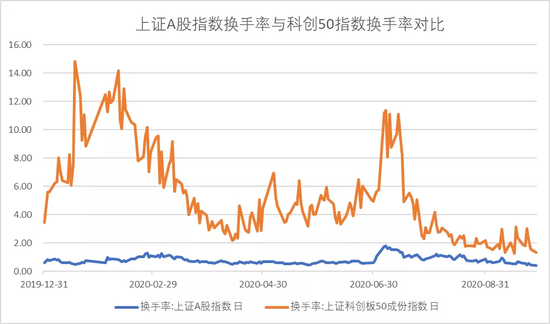

從市場表現來看,科創板股票的漲幅更大。A股市場經歷了年初波動后持續修復,截至2020年9月25日,上證指數較年初上漲5.6%,科創50較年初上漲36.4%。結合科創50指數今年以來的換手率普遍高于同期A股換手率,可以看出科創板具有相對較好的財富效應。

圖1 2020年上證指數及科創50指數走勢

資料來源:wind

圖2 上證A股指數換手率

及科創50指數換手率對比

資料來源:wind

相信市場,踐行“九字方針”

培育和科技創新相適應的資本市場

今年3月1日,新證券法正式施行。修改后的證券法在總結設立科創板并試點注冊制的經驗基礎上,全面推行注冊制。這是中國資本市場歷史上的里程碑事件。

證監會前副主席高西慶曾將注冊制形容為“觸及靈魂的改革”,因為注冊制的推出之所以障礙重重,就是由于在實踐中有各種各樣的認識問題難以解決。

證監會前副主席李劍閣也曾直言,“過去資本市場有一個慣性思維,就是股票的發行由監管部門去控制節奏。為了不讓股票大起大落,甚至于還要穩步上漲,最好是對發行的節奏加以控制。要控制這個節奏,必然監管部門要去審批,進行各種各樣的控制。”

事實上,這樣的控制會使市場預期造成巨大扭曲,違背市場的內在規律。而一旦形成路徑依賴,事情就會變得更加棘手。這方面最著名的例子,當屬1994年中國監管部門的那次出手救市。

更坦白地說,30年來證券市場“走走停停”“停停走走”,而停下來的原因就是股指一掉,監管就要控制發行節奏。

“監管者總是存在‘父愛主義’。而市場的教訓告訴我們,監管者一定要去掉父愛主義,要依法監管并一以貫之,這對市場的長期穩定健康發展至關重要。”中國金融四十人論壇(CF40)資深研究員、證監會前主席肖鋼說。

2019年,《證券時報》曾發表頭版評論,“要真正發揮市場化的作用,就是要堅持新股常態化發行,從公司治理、規范運行、信息披露等多個維度嚴把資本市場入口關,增加市場可預期性,讓市場決定發行價格的高低,讓市場定調新股發行的節奏。只有相信了市場的力量,監管者才會自然脫敏,資本市場才能真正發揮配置資源的重要作用,更好地服務實體經濟高質量發展。”

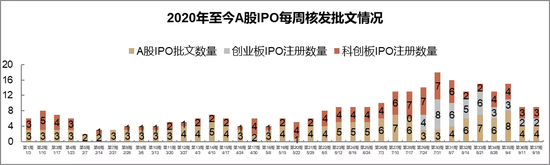

2020年,新股發行常態化持續穩步推進,新股發行節奏穩中有升,從年初每周6家左右逐步提升至9家左右。

圖3 2020年至今A股IPO核發情況

資料來源:wind

今年9月21日,證監會黨委召開理論學習中心組(擴大)學習會,會議提到,要進一步強化資本市場的功能定位,發揮好資本市場在促進科技、資本和實體經濟高水平循環方面的獨特作用,以更大力度助力形成以國內大循環為主體、國內國際雙循環相互促進的新發展格局。把支持科技創新放在更加突出的位置,加快科創板關鍵制度創新、強化創業板服務成長型創新創業企業能力、發揮新三板服務中小企業的平臺作用,引導私募股權和創投基金投早、投小、投科技。

在疫情沖擊和外部環境復雜的形勢下,我國提出“雙循環”的戰略部署和高質量發展要求,多層次資本市場健康發展必須進一步提升在推動創新驅動戰略實施方面的能力。這就尤其要求我們堅持劉鶴副總理提出的“建制度、不干預、零容忍”方針、堅持市場化法治化的改革方向。

監管只有保持定力,在法治化的軌道上深化“放管服”改革,才能進一步激發和釋放市場主體活力;才能吸引更多像螞蟻集團這樣的科技創新型頭部企業在國內成功上市,并帶動更多的優質科技企業回歸A股;才能培育壯大與科技創新相適應的資本市場,打通科技驅動-現代金融-實體經濟的良性循環,引領經濟發展向創新驅動轉型。

(本文作者介紹:中國金融四十人論壇(CF40)是一家非官方、非營利性的專業智庫,定位為“平臺+實體”新型智庫,專注于經濟金融領域的政策研究。)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。