文/意見領(lǐng)袖專欄作家 李奇霖

前言:金融市場與各類宏觀信息瞬息萬變,為了及時記錄與未來跟蹤查詢,我們未來將對每個月所發(fā)布的宏觀數(shù)據(jù)與重點(diǎn)的政策事件做筆記評述。

1

2020年5月7日:貿(mào)易數(shù)據(jù)

今天備受市場關(guān)注的是進(jìn)出口數(shù)據(jù),疫情從3月開始在海外大幅擴(kuò)散,隨即全球經(jīng)濟(jì)陷入低迷,市場普遍開始預(yù)期外需會對中國經(jīng)濟(jì)產(chǎn)生較大的沖擊。

3月的出口數(shù)據(jù)超預(yù)期可以解釋為是中國抗疫階段積壓的外需訂單在復(fù)工后集中交付,如果外需真會受疫情擴(kuò)散影響,4月出口應(yīng)該會明顯下降,但實(shí)際結(jié)果4月出口竟然保持著8.2%(人民幣計價)的速度增長,大幅超過了市場的預(yù)期!

這是為什么呢?如果這個數(shù)據(jù)真能反映出被市場遺漏的基本面信息,比如外需其實(shí)沒那么糟糕,那么在后續(xù)財政發(fā)力的配合下,經(jīng)濟(jì)基本面悲觀預(yù)期將很快修正,壓制市場風(fēng)險偏好的主要因素不復(fù)存在。

如果把出口數(shù)據(jù)拉長來看,會發(fā)現(xiàn)出口增速是一個波動率很高的數(shù)據(jù),經(jīng)常出現(xiàn)異常值,所以,我們最好找一些能夠反映真實(shí)趨勢數(shù)據(jù),看看外需的趨勢項(xiàng)是否真有發(fā)生變化。

1、4月PMI新出口訂單從3月46.4%大幅下降至33.5%,歷史經(jīng)驗(yàn)顯示PMI出口訂單領(lǐng)先出口一個月,如果說4月PMI新出口訂單大幅下降,是否隱含著5月出口可能會明顯下滑,如果5月出口明顯下滑,那仍會驗(yàn)證市場對外需沖擊的擔(dān)憂;

2、如果看全球PMI數(shù)據(jù),會發(fā)現(xiàn)全球經(jīng)濟(jì)確實(shí)受新冠疫情重創(chuàng),尤其是服務(wù)業(yè),所以全球經(jīng)濟(jì)慘淡的下行壓力還是有可能波及到未來的外需;

3、從出口的類別來看,對出口支撐力度最大的是與防疫相關(guān)的物資出口,比如紡織出口49.36%、醫(yī)療器械出口50.29%,較上個月均明顯提升,與疫情相關(guān)的出口是不是具備可持續(xù)性,這一點(diǎn)也值得懷疑。

從疫情控制到消費(fèi)需求真正恢復(fù)有很長的長尾特征(中國疫情在3月初就看見了拐點(diǎn),但至今也未見消費(fèi)需求明顯恢復(fù))這意味著對非防疫部門的出口仍會較長時間在底部徘徊,而防疫相關(guān)的出口卻無法持續(xù)推升出口增長。

4、這一次出口同比增長超預(yù)期還有基數(shù)原因。一般來講,春節(jié)后一個月因?yàn)橐桓洞汗?jié)前的訂單,出口會高增長,2019年春節(jié)是2月,3月出口高增長,然后4月出口會降下來,因此今年同比讀數(shù)會有一個較低的基數(shù)。

因此,對未來出口形勢還是不能掉以輕心,5月的出口數(shù)據(jù)將是一個重要的觀察窗口。

疫情導(dǎo)致居家隔離,居家隔離必然減少消費(fèi),與消費(fèi)品相關(guān)的出口會受到非常大幅度地沖擊。從出口產(chǎn)品類別來看,服裝衣著、箱包、玩具等產(chǎn)品出口負(fù)增長的趨勢加深。

疫情到經(jīng)濟(jì)需求的傳導(dǎo)有非常明顯的長尾特征,由海外消費(fèi)需求導(dǎo)致出口訂單低迷的狀況可能要持續(xù)相當(dāng)長一段時間。

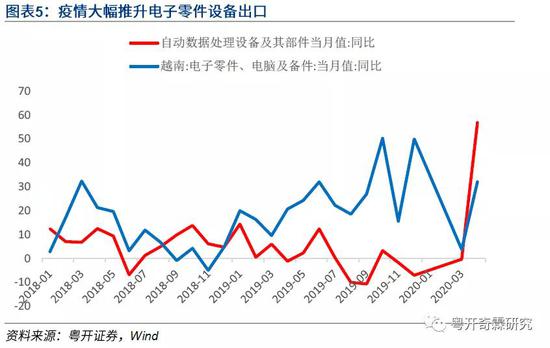

4月出口最大的亮點(diǎn)是自動數(shù)據(jù)處理設(shè)備,大幅增長至56.8%,可能的原因是線上辦公需求猛增帶動了相關(guān)電子產(chǎn)品的出口。類似地,越南電子零件、電腦及備件出口同樣大幅增長至32%。

再來看進(jìn)口,進(jìn)口同比負(fù)增10.2%,明顯又低于預(yù)期。

但如果把進(jìn)口拖累怪罪于內(nèi)需低迷,恐怕并不合適,一方面我們看鐵礦砂進(jìn)口出現(xiàn)了明顯反彈(23.48%),第二是疫情沖擊之后,國內(nèi)工地出現(xiàn)了加快趕工的跡象,從mysteel統(tǒng)計的234家建材貿(mào)易商的日均建材成交數(shù)據(jù)來看,在4月份,建材成交達(dá)到了23.45萬噸,是近四年來的新高。

我們認(rèn)為導(dǎo)致進(jìn)口低迷的兩個因素:

1)價格影響,尤其是油價暴跌以及全球通縮壓力導(dǎo)致進(jìn)口產(chǎn)品價格出現(xiàn)了較大幅度地下行,比如原油進(jìn)口數(shù)量下行7.5%,但進(jìn)口金額卻暴跌49.33%;

2)疫情海外擴(kuò)散導(dǎo)致全球不少國家停工停產(chǎn),無法進(jìn)口。

總結(jié)一下,從4月的貿(mào)易數(shù)據(jù)來看,需要關(guān)注的幾個重點(diǎn):

1)勞動密集型出口產(chǎn)品服裝、鞋靴等還將承受較大的壓力,這些勞動密集型產(chǎn)業(yè)將后周期傳導(dǎo)至就業(yè),需要關(guān)注外需收縮會不會把內(nèi)需也給帶下去了;

2)疫情沖擊對部分產(chǎn)品有結(jié)構(gòu)性拉動,主要體現(xiàn)在醫(yī)療物資和自動數(shù)據(jù)處理設(shè)備,但問題是產(chǎn)品類別不具普適性,且短期高增長對未來有透支;

3)全球經(jīng)濟(jì)還處于確定的收縮周期,仍大概率會拖累出口。

2

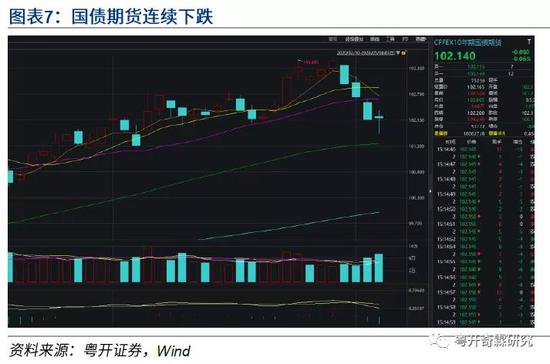

2020年5月8日:債市大跌

債券市場近期出現(xiàn)快速下跌,10年國債和10年國開分別從4月29日的低點(diǎn)上行12、15BP,國債期貨也連續(xù)暴跌,債市這是怎么了?

首先必須指出的是債券的牛市完全依賴于疫情對經(jīng)濟(jì)基本面的沖擊,市場信疫情對經(jīng)濟(jì)基本面?zhèn)Υ螅瑢罄m(xù)貨幣寬松有信仰,這么低的收益率才能維持,年初到現(xiàn)在60-70個BP下行的行情是有的。相反,如果疫情對經(jīng)濟(jì)基本面的傷害不那么大,市場預(yù)期有修正,這么低的收益率是維持不了的。

如果看股市行情,納指已經(jīng)接近收復(fù)失地,A股也連續(xù)反彈,可以驗(yàn)證的是,市場的風(fēng)險偏好已經(jīng)起來了,至少在權(quán)益市場這一端,已經(jīng)在反映市場風(fēng)險偏好恢復(fù)了。換句話說,在股票參與者眼里,疫情對經(jīng)濟(jì)的沖擊,最慘的階段已經(jīng)過去了,不用繼續(xù)大驚小怪了。

如果按這個邏輯,這么低的收益率的水平是無法維持的。我們調(diào)研得知,不少公募基金都在猛推固收+的產(chǎn)品,為啥要做固收+,無非是客戶對純債這么低的收益率不滿意唄。

因此,收益率絕對低位+市場風(fēng)險偏好緩慢修復(fù)(股票是慢慢漲上來的),本身就在給市場不斷積累調(diào)整壓力。

而且從高頻數(shù)據(jù)來看,經(jīng)濟(jì)也在緩慢爬坡恢復(fù)的,耗煤量同比轉(zhuǎn)正,螺紋庫存持續(xù)去化,房地產(chǎn)汽車銷量明顯好轉(zhuǎn),出口數(shù)據(jù)似乎也沒那么糟糕,lh召開臨近,財政積極的力度有多強(qiáng)也讓市場有些擔(dān)憂,這些都在消耗債券多頭對經(jīng)濟(jì)增長動能不足的預(yù)期。

看到經(jīng)濟(jì)緩慢恢復(fù),央行的貨幣政策也開始謹(jǐn)慎些了。

4月3日央行宣布調(diào)降IOER后,隔夜利率下降了一些,但一直沒有下降到0.35%的水平,而且從4月中上旬開始,資金利率就不再下行了,利率互換也在4月8日后一直低位徘徊,下行趨勢減緩來看。

從央行的角度,一方面需要觀察經(jīng)濟(jì)恢復(fù)的程度,反正至少目前經(jīng)濟(jì)是緩慢恢復(fù)的,另一方面也得關(guān)注過于寬松的資金面或資金面寬松預(yù)期是否會導(dǎo)致機(jī)構(gòu)過快加杠桿呢?從數(shù)據(jù)看,隔夜回購成交量3月4月都不低。

近期債券供給壓力加大,應(yīng)該是一個引爆點(diǎn)了。

本周公告的下周關(guān)鍵期限國債供給繼續(xù)加量,2年期650億,5年期690億,地方債發(fā)行量達(dá)到1714億(上周還不到400億),供給層面給了市場不小沖擊。

從全年來看,地方債供給前置,加上政金債與國債擴(kuò)容,1-4月份利率債凈融資達(dá)到了2.3萬億,要比過去三年同期均值多了近1萬億。更重要的是,10年及以上的期限比例超過了90%,要比過往年份更高大約40%。

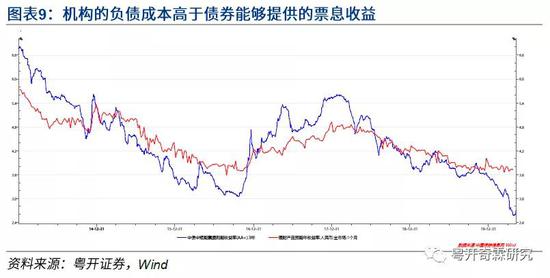

這無疑嚴(yán)重地抽離了大行和保險機(jī)構(gòu)的配置資金,削弱了傳統(tǒng)配置盤的力量。既然傳統(tǒng)配置力量被供給端稀釋了,很自然地,市場的參與主體就讓渡給廣義基金了,而廣義基金偏高的負(fù)債成本不可能是配置盤,只能是交易盤。

怎么能指望一個報價4%的理財產(chǎn)品對票息不到3%的品種最配置呢?只能通過交易增厚資本利得,來彌補(bǔ)票息的差距。

一個沒有配置盤而只有交易盤的市場天然是具有高波動特征的。下跌的過程當(dāng)中不僅沒有配置盤的緩沖墊還搞不好有更多的機(jī)構(gòu)因?yàn)橄碌坏貌恢箵p進(jìn)一步強(qiáng)化下跌。這也是市場調(diào)整會如此劇烈的一個重要原因。

此外,還需要考慮經(jīng)濟(jì)恢復(fù)對市場流動性的沖擊。

在防疫階段,我們能看到央行通過再貸款、再貼現(xiàn)、定向降準(zhǔn)、降準(zhǔn)以及調(diào)低LPR報價等多項(xiàng)措施支持實(shí)體經(jīng)濟(jì),為的是引導(dǎo)金融機(jī)構(gòu)加大對企業(yè)部門的信用支持。

在疫情擴(kuò)散之際,經(jīng)濟(jì)活動是停滯的。擴(kuò)大對企業(yè)部門的流動性支持無非是要穩(wěn)住企業(yè)的資產(chǎn)負(fù)債表,防止他因?yàn)檫€不起貸款、交不起房租、發(fā)不起工資而出現(xiàn)信用風(fēng)險。又由于企業(yè)在疫情期間不怎么生產(chǎn),這些流動性多數(shù)都會成為人員工資進(jìn)行發(fā)放。

1)這體現(xiàn)在M2的增速遠(yuǎn)高于M1,M2抬高至10%以上的增速,M1僅為5%,沒有脫離近年來4.5-5.5%的運(yùn)行中樞;

2)一季度新增人民幣存款新增8萬億,而居民部門的新增人民幣存款就高達(dá)6.47萬億。

因此,金融對實(shí)體的支持多數(shù)都會以居民存款的形式發(fā)放到居民部門的手中。但由于疫情階段,消費(fèi)活動也是凍結(jié)的,這就有可能導(dǎo)致居民部門存款會以理財產(chǎn)品的形式沉淀在金融市場,尤其是債券市場。

一旦消費(fèi)、生產(chǎn)活動開始恢復(fù),流動性就會從金融產(chǎn)品析出,尤其是股票緩慢上漲,必然加劇了對固收類產(chǎn)品的資金抽離,進(jìn)而對債券市場產(chǎn)生了流動性沖擊。

而金融機(jī)構(gòu)能做的,也只能通過加大固收產(chǎn)品的吸引力來留住資金,比如前面說的“固收+”策略。

3

2020年5月10日:央行一季度貨幣政策執(zhí)行報告

幾個關(guān)注點(diǎn):

1、全球經(jīng)濟(jì)不確定性:缺乏強(qiáng)有力的國際協(xié)調(diào),疫情蔓延階段貿(mào)然復(fù)工復(fù)產(chǎn)或?qū)е乱咔樵谌虺霈F(xiàn)多次反復(fù),可能引發(fā)經(jīng)濟(jì)社會運(yùn)行的多次“暫停”,對我國的影響一個是外需反復(fù),第二個是全球貨幣寬松跨境資本流動的問題。

2、貨幣政策提到要加強(qiáng)逆周期調(diào)節(jié),有兩點(diǎn)需要關(guān)注:一是對后續(xù)工作重點(diǎn)做了排序,在六個穩(wěn)和六個保后面還加上要處理:穩(wěn)增長、保就業(yè)、調(diào)結(jié)構(gòu)、防風(fēng)險、控通脹的關(guān)系,穩(wěn)增長和保就業(yè)很明顯放在了更前面,可見央行更加關(guān)注增長與就業(yè);二是首次提到“保持 M2 和社會融資規(guī)模增速與名義 GDP 增速基本匹配并略高”,而之前都是強(qiáng)調(diào)與名義GDP持平的。

3、房地產(chǎn)方面繼續(xù)強(qiáng)調(diào)房住不炒的定位,提出“不將房地產(chǎn)作為短期刺激經(jīng)濟(jì)的手段”要求,保持房地產(chǎn)金融政策的連續(xù)性、一致性、穩(wěn)定性,這可能是為了穩(wěn)住公眾對房價上漲的預(yù)期,也是對小微企業(yè)住房抵押貸款炒房的回應(yīng),住房金融政策的一致性和穩(wěn)定性也意味著后續(xù)房地產(chǎn)融資端的限制措施仍會延續(xù)。

4、降存款基準(zhǔn)可能比較難看到了。盡管提到了降息,配合政治局會議的思路,但大概率應(yīng)該是繼續(xù)引導(dǎo)LPR利率下行。關(guān)于存款利率,只提到了“發(fā)揮好市場利率定價自律機(jī)制作用,規(guī)范存款利率定價行為”,這意味著解決存款問題需要銀行自己降低高息攬儲的動力了,銀行要主動引導(dǎo)存款利率下調(diào)穩(wěn)住息差。

不過銀行拉存款似乎是為了解決監(jiān)管指標(biāo)問題的,這意味著對存款的需求還是剛性的,從結(jié)構(gòu)性存款居高不下就可略知一二,可見銀行負(fù)債成本壓力還是偏大的,而光靠監(jiān)管強(qiáng)壓結(jié)構(gòu)性存款效果似乎不盡如人意。

4

2020年5月11日:4月金融數(shù)據(jù)

2020年4月社會融資規(guī)模增量為3.09萬億元,人民幣貸款增加了1.7萬億元,均大超預(yù)期。

如果看社融同比(老口徑,扣除政府債券后)已經(jīng)高達(dá)11.4%,而且前幾個月的社融同比增速已經(jīng)在不斷抬升的趨勢里,可以說,一輪信用擴(kuò)張周期已經(jīng)開啟。

看社融分項(xiàng),會發(fā)現(xiàn)主要是貸款和債券貢獻(xiàn),表外環(huán)比貢獻(xiàn)減弱了,但去年同期基數(shù)低,所以看同比貢獻(xiàn),表外也有些支撐。

先來看貸款。

新增貸款1.7萬億,拆開來看,企業(yè)中長期5500億,大概占了三分之一;居民新增更高,有6500億;剩下的是票據(jù),新增3900億,顯著高于歷史同期和3月增量。

企業(yè)中長期之所以高增長,大概率是基建投資推動的,在疫情控制住后,政府開始干活,把穩(wěn)增長看得更重一些。所以企業(yè)中長期貸款高增長可以解釋為政府的政策目標(biāo)已經(jīng)開始轉(zhuǎn)標(biāo),從防疫到穩(wěn)增長,這也從4月與基建相關(guān)的大宗商品庫存不斷去化,價格表現(xiàn)相對強(qiáng)勢,宏觀總需求不弱可以看出來。

央行已經(jīng)將對制造業(yè)中長期企業(yè)納入MPA考核,但這個很難產(chǎn)生立竿見影的效果,主要還是制造業(yè)投資需求不足,一方面是疫情海外擴(kuò)散使得全球經(jīng)濟(jì)不確定性大增,另一方面制造業(yè)投資向上的周期源于設(shè)備更新的需求,整體需求低迷的背景下,增量產(chǎn)能擴(kuò)張的訴求有限,制造業(yè)的有效融資需求不強(qiáng)制約了金融機(jī)構(gòu)對其加大信貸投放的空間。

企業(yè)短期貸款出現(xiàn)了負(fù)增62個億,較前三個月出現(xiàn)了明顯下滑,國內(nèi)疫情已經(jīng)得到了控制,正常的經(jīng)濟(jì)活動重啟了,除了部分出口和影視文娛行業(yè)外,應(yīng)對流動性周轉(zhuǎn)的融資需求有限。

企業(yè)復(fù)工重啟后,和上下游正常的商業(yè)往來開始恢復(fù),再加上應(yīng)對前期積壓的訂單,現(xiàn)在開始趕工,所以帶動了票據(jù)融資大幅反彈至3900億。

這么高的增量也不排除里面有部分套利的動機(jī)。比如由于票據(jù)貼現(xiàn)利率處于非常低的位置,理財收益和結(jié)構(gòu)性存款的收益又比較高,且基本無風(fēng)險,我們不能排除會有企業(yè)會去做金融套利,獲取其中的利差。

居民部門短期信貸新增2200億,中長期信貸新增4300億,已經(jīng)基本恢復(fù)過去的平均水平。

在2200億居民短期貸款中,我們認(rèn)為有一部分是受汽車消費(fèi)驅(qū)動,4月份乘用車的銷量就明顯高于3月,也可能是因?yàn)橐咔榭刂坪笳5南M(fèi)活動恢復(fù)帶動了信用卡消費(fèi)回升。

4月居民存款減少7996億元,而新增企業(yè)存款1.1萬億,這反映出居民消費(fèi)行為開始恢復(fù),流動性終于從居民部門向企業(yè)部門回流,當(dāng)然,這個對債券市場來說并非福音,因?yàn)殄X有可能從理財產(chǎn)品開始析出了。

從居民的中長期貸款可以看出居民購房行為基本已經(jīng)恢復(fù),這與30城市房地產(chǎn)銷售數(shù)據(jù)是一致的,部分房企采取了互聯(lián)網(wǎng)銷售策略并加大銷售折扣,也可能與小微企業(yè)住房抵押貸款高增,并挪出信貸資金進(jìn)入到了樓市有一定關(guān)系。

債券融資超過9000億,其中城投和國企是主要的融資對象。

債券融資已經(jīng)連續(xù)兩個月的規(guī)模超過9000億,這是近幾年來的比較罕見的現(xiàn)象。

這既反映了央行維持資金面寬松引導(dǎo)機(jī)構(gòu)加大了對信用債的配置需求,也反映了居民理財化的趨勢。

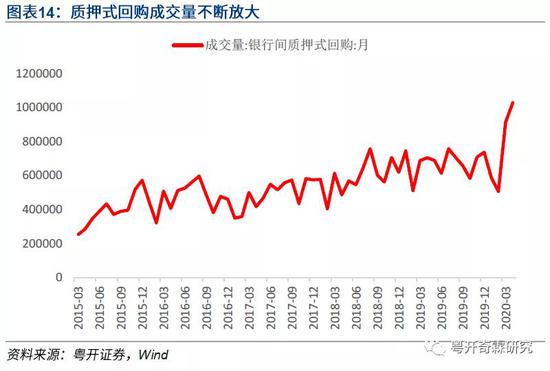

在非常低的資金利率環(huán)境下,投資者也普遍采取加杠桿的策略,為信用債帶來了更高的需求。3、4月質(zhì)押式回購的成交量不斷創(chuàng)下歷史新高。

當(dāng)前理財、券商集合等金融產(chǎn)品收益率相對信用債收益率而言報價偏高,本身就存在較強(qiáng)的信用債配置需求。

同時,也不排除在更低的融資利率吸引下,企業(yè)減少了貸款融資,而更多轉(zhuǎn)向債券融資。

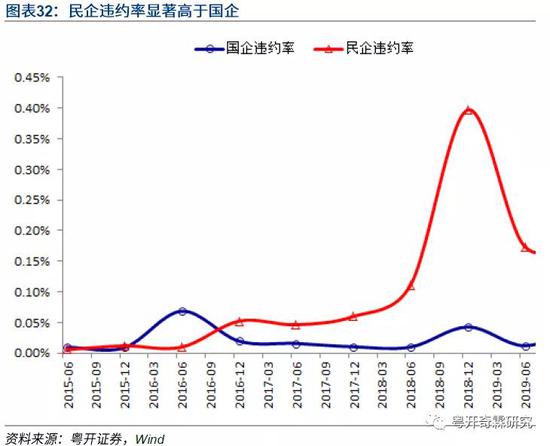

從發(fā)行人的角度看,這一波債券融資放量的主力仍然是國企和城投,民企新增信用債融資的比重僅為6.3%。

這既是金融機(jī)構(gòu)因民企違約率較高采取的避險行為,減少對民企信用債的配置,也是民企自身在新冠疫情全球擴(kuò)散的情景下,由于外需低迷,實(shí)體總需求沒有恢復(fù),擔(dān)心未來前景的不確定性,債務(wù)擴(kuò)張動力偏弱所致。

最后來看看表外。

表外三項(xiàng)的環(huán)比惡化,但如果仔細(xì)看分項(xiàng),就會發(fā)現(xiàn)信托貸款+委托貸款增量實(shí)際有改善,這說明表外信用實(shí)際上是在擴(kuò)張的。

與3月的2800億相比,4月表外票據(jù)新增僅577億,是造成表外三項(xiàng)融資規(guī)模環(huán)比惡化的主要原因。

委托貸款仍受委貸新規(guī)的限制,繼續(xù)維持負(fù)增長,4月新增量為-580億。資管產(chǎn)品不能當(dāng)委托貸款人,這一塊相當(dāng)長的時間估計都沒戲了。

信托貸款本月小幅轉(zhuǎn)正,新增23億。從用益信托公布的集合資金信托的投向來看,基礎(chǔ)產(chǎn)業(yè)、房地產(chǎn)是主要的貢獻(xiàn)項(xiàng)。

不過房地產(chǎn)受監(jiān)管的影響較大,要看后續(xù)土地購置環(huán)節(jié)能否放松監(jiān)管,可以的話房企信托還有戲,但今年的業(yè)務(wù)增長點(diǎn)無疑是要靠政信信托的。

從大趨勢看,信托貸款整體可能不容樂觀。一方面,監(jiān)管機(jī)構(gòu)對多家信托公司進(jìn)行了窗口指導(dǎo),要求壓縮具有影子銀行特征的融資類信托業(yè)務(wù),并制定壓縮計劃。

另一方面,監(jiān)管發(fā)布了對資金信托的監(jiān)管條例,限制資金信托計劃投向非標(biāo)的比例,以及融資的集中度限制,可能會對不少信托公司的融資類業(yè)務(wù)的開展形成桎梏,對未來信托貸款的增量形成負(fù)面影響。

總結(jié)來看:

1、本次金融數(shù)據(jù)反映了信用周期再擴(kuò)張的趨勢,主要由政府基建和居民購房行為恢復(fù)驅(qū)動;

2、也正是基建恢復(fù)和工地趕工期帶動了實(shí)體經(jīng)濟(jì)總需求,與地產(chǎn)基建相關(guān)的大宗商品價格表現(xiàn)不弱,庫存也在逐步去化;

3、寬貨幣帶動了信用債的配置需求,近期債券市場出現(xiàn)了調(diào)整,短期對信用債發(fā)行或有擾動,但貨幣寬松在趨勢上還沒有終結(jié),預(yù)計信用債發(fā)行仍將維持較高規(guī)模的增長;

4、表外融資在緩慢恢復(fù),政信合作是信托業(yè)務(wù)未來的主要增量。

5

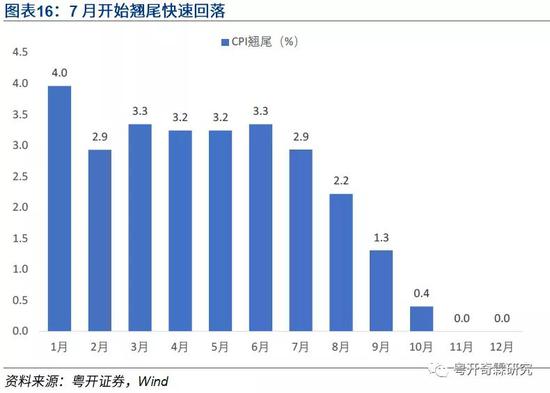

2020年5月12日:4月CPI

4月CPI同比3.3%,較前值4.3%明顯回落,也比市場預(yù)期的3.7%要低。

看核心CPI(不包括食品和能源),已經(jīng)跌落至1.1%了,除了今年2月以外,已是歷史的新低,可見,通縮壓力已經(jīng)非常大了。

CPI還能維持3.3%,主要靠的是豬肉,拉動CPI同比上漲2.36個百分點(diǎn),貢獻(xiàn)率達(dá)71.5%,但這已是老黃歷了,純粹就是基數(shù)原因。

隨著三四季度基數(shù)走高,同比讀數(shù)會進(jìn)一步往下走,不排除今年年底前能看到CPI負(fù)增長的可能性。

豬肉價格從3月以來就一直在跌,4月CPI豬肉項(xiàng)環(huán)比下跌了7.6%:一方面是生豬產(chǎn)能在陸續(xù)恢復(fù),高利潤驅(qū)動下,機(jī)構(gòu)養(yǎng)殖在入場;更關(guān)鍵是,需求也確實(shí)不行,疫情沖擊下,都不能在一起大范圍聚餐了。

鮮菜鮮果項(xiàng)已經(jīng)沒有什么好擔(dān)心的了。交通物流打通后,加上天氣轉(zhuǎn)暖,鮮菜大量上市,鮮菜項(xiàng)環(huán)比在3月下跌12.2%的基礎(chǔ)上,4月繼續(xù)下跌8.0%;鮮果去年二季度有過一輪暴漲,基數(shù)較高,CPI鮮果項(xiàng)同比跌幅,從3月的6.1%擴(kuò)大至10.5%。

非食品項(xiàng)里,交通和通信項(xiàng)的同比從-3.8%下滑至-4.9%,其中交通工具用燃料項(xiàng)同比從-14.6%大跌到-20.5%,應(yīng)該是原油價格下跌所致。

其它用品和服務(wù)同比4.8%,是除食品煙酒項(xiàng)外的七大項(xiàng)中同比漲幅最大的,該項(xiàng)從2018年年中開始就一直在上漲,結(jié)構(gòu)性原因可能因勞動力供給收緊有關(guān),疫情加劇了勞動力供給緊缺,3月該項(xiàng)一度上漲5.3%。4月該項(xiàng)同比回落,環(huán)比負(fù)增,雖然因基數(shù)原因仍維持高位,但也反映出疫情控制后,勞動力供應(yīng)的約束在緩解。

不過從趨勢上看,除非總需求出現(xiàn)更快的收縮,否則在勞動力供應(yīng)趨勢性收縮的大背景下,該項(xiàng)上漲的壓力仍存。

看PPI會發(fā)現(xiàn)工業(yè)品通縮壓力是更大的,4月PPI環(huán)比-1.3%,同比-3.1%,兩者的跌幅都在擴(kuò)大。

這里面有油價下跌的因素,比如采掘環(huán)比跌幅高達(dá)7.2%,原材料環(huán)比也繼續(xù)下跌了3.3%。但更重要的是,PPI下跌也反映了總需求不足的矛盾,加工工業(yè)環(huán)比也下降了0.7%,這還是在建筑工地趕工的情景下發(fā)生的:

一方面,相比于需求,生產(chǎn)端恢復(fù)得更快(因?yàn)榉e壓了一些訂單),截至4月25日全國大中型企業(yè)復(fù)工率為98.5%,但高達(dá)57.7%的企業(yè)都反映訂單不足。

其次,趕工需求是否具備可持續(xù)性,如果后續(xù)沒有基建投資加碼,趕工需求是曇花一現(xiàn)的。

最后,出口對總需求的傳導(dǎo)還沒有結(jié)束,疫情沖擊下全球經(jīng)濟(jì)低迷,疫情對總需求的傳導(dǎo)有長尾效應(yīng),也不排除在疫情擴(kuò)散階段貿(mào)然復(fù)工導(dǎo)致全球經(jīng)濟(jì)再度停擺。4月韓國出口-24%,5月前10日韓國出口同比增速,從前值-18.9%大跌到-46.3%。

總之,當(dāng)前總需求不足是經(jīng)濟(jì)運(yùn)行的核心矛盾,但糾結(jié)的是房價現(xiàn)在有一定上漲壓力,這又制約了總量刺激政策的空間,如果總需求的刺激政策相對克制,通縮的趨勢是比較確定的。

6

2020年5月15日:4月經(jīng)濟(jì)增長數(shù)據(jù)

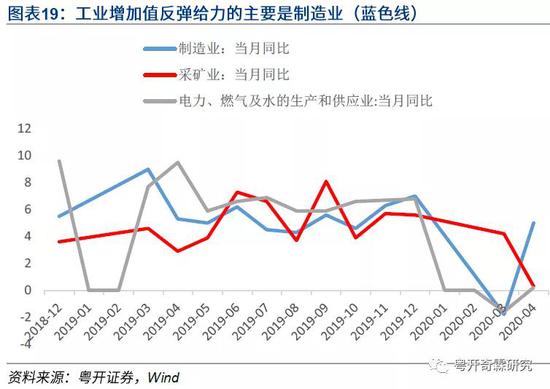

4月工業(yè)增加值3.9%,終于轉(zhuǎn)正了,三個大類別里制造業(yè)增加值反彈幅度最大,同比從-1.8%增至5.0%,制造業(yè)增加值的增速已經(jīng)比去年個別月份高了,去年4月也是5%的增長,恢復(fù)得可以說相當(dāng)不錯。

制造業(yè)類別里,高技術(shù)產(chǎn)業(yè)同比一直處于加速的狀態(tài),高技術(shù)產(chǎn)業(yè)同比走勢與計算機(jī)、通信和其他電子設(shè)備制造業(yè)的同比走勢幾乎是完全一致的。因此,高技術(shù)產(chǎn)業(yè)的高增長可能是受益于疫情,疫情沖擊下線上辦公的需求激增,進(jìn)而帶動了計算機(jī)、通信和其他電子設(shè)備制造業(yè)的增加值。

分行業(yè)來看,和3月份相比,4月工業(yè)增加值改善最明顯的行業(yè)當(dāng)屬汽車了,從3月的-22.4%大幅回升到5.8%,這可能與疫情后汽車消費(fèi)需求集中釋放有關(guān)(乘聯(lián)社的汽車消費(fèi)數(shù)據(jù)也大幅反彈了)。疫情也讓消費(fèi)者意識到了,關(guān)鍵時候有車和沒車差別還是挺大的。

另外就是疫情結(jié)束后,制約汽車生產(chǎn)的零部件、人員、物流環(huán)節(jié)開始打通了,比如汽車零部件重鎮(zhèn)武漢開始復(fù)工了。

不過汽車集中消費(fèi)釋放后的持續(xù)性還有待觀察,5月第一周汽車輪胎半鋼胎開工率從前值52.6%大跌到28.3%,一些輪胎廠開始停工,后續(xù)汽車制造業(yè)增加值同比有較大概率回落。

其他幾項(xiàng)的生產(chǎn)反彈要么受益于國內(nèi)工地趕工期和基建(有色、黑色、非金屬、金屬、運(yùn)輸),要么受益于海外疫情擴(kuò)散導(dǎo)致的防疫品出口需求(紡織、橡膠塑料),要么受益于復(fù)工和海外疫情擴(kuò)散下對部分零部件進(jìn)口替代需求(通用、專業(yè)和電氣機(jī)械)。

但可以確定的是,除非是后續(xù)實(shí)體總需求能持續(xù)回升,否則上述幾個生產(chǎn)反彈的邏輯都沒什么持續(xù)性。

我們再來看需求。

固定資產(chǎn)投資回升最明顯的是應(yīng)該是房地產(chǎn)和基建了,制造業(yè)投資也有回升,不過仍然是主要的拖累項(xiàng)。

房地產(chǎn)應(yīng)該是趕工期需求最強(qiáng)的。房地產(chǎn)去年是一輪明顯的施工周期,而今年開發(fā)商有交房壓力,是一輪明顯的竣工周期。在疫情沖擊和交房壓力的雙重沖擊之下,開發(fā)商必須得加快工期,確保房子交付。

從數(shù)據(jù)來看,房屋新開工面積單月同比增速從-10.5%回升到-1.3%,地產(chǎn)投資也繼續(xù)修復(fù),累計增速從-7.7%回升到-3.3%,而單月增速從1.1%回升到7.0%,成為了支撐固投的核心因素。

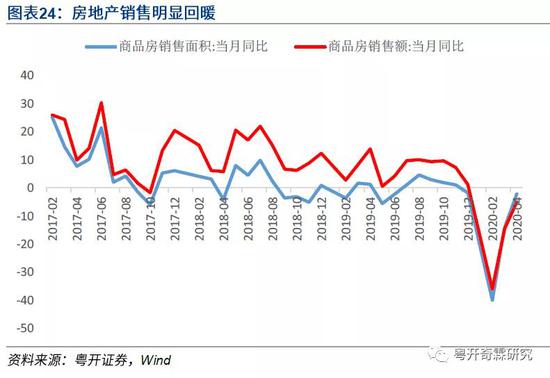

1-4月,商品房銷售面積增速從-26.3%提高到-19.3%,銷售金額增速從-24.7%提高到-18.6%,當(dāng)月值分別反彈至-2.14%、-4.99%,已與往年水平接近,這一點(diǎn)也能獲得高頻數(shù)據(jù)驗(yàn)證,30城市房地產(chǎn)銷售套數(shù)和面積與過去三年的均值水平接近。

房地產(chǎn)銷售之所以恢復(fù),有幾個原因:1)小微企業(yè)想獲取廉價的信貸成本,得拿房子押;2)部分房企流動性壓力采取了降價和互聯(lián)網(wǎng)銷售的措施;3)有經(jīng)濟(jì)刺激預(yù)期也就有看漲房產(chǎn)的預(yù)期。

從這幾點(diǎn)看,放松房地產(chǎn)政策沒太有必要。房地產(chǎn)銷售數(shù)據(jù)顯現(xiàn)的是全社會對房地產(chǎn)看漲的熱情沒有消退,銀行愿意讓小微企業(yè)用房產(chǎn)抵押本身也是對房子未來看好,覺得房子夠“硬”。開發(fā)商趕工期,土地購置面積單月同比從-12.2%大幅反彈到13.8%,這創(chuàng)下2019年3月以來的新高,這也反映出房企流動性壓力并不大。

前4個月制造業(yè)投資累計同比-18.8%,前值-25.2%,單月增速從-20.6%提高到-6.7%。可見,制造業(yè)投資還是有很明顯改善的,但是這一改善可能缺乏持續(xù)性。

制造業(yè)投資分項(xiàng)里表現(xiàn)好的與工業(yè)增加值類似,都與防疫相關(guān),比如計算機(jī)、通信和其他電子設(shè)備制造業(yè)的投資增速為1.1%,醫(yī)藥制造業(yè)累計增速為-2.7%,不僅絕對增速較高,而且均較3月明顯改善,前者受益于線上辦公替代的需求,后者因口罩、呼吸機(jī)等醫(yī)療物資需求猛增有關(guān)。

疫情已經(jīng)開始在全球擴(kuò)散了,企業(yè)對未來需求預(yù)期不樂觀,這個時候制造業(yè)企業(yè)都是比較謹(jǐn)慎的。更別談疫情沖擊后,企業(yè)積累了一大批庫存沒走完,需求短期反彈企業(yè)的第一要務(wù)肯定是去庫存,回籠現(xiàn)金,還顧不上投資。因此,在需求沒有明顯轉(zhuǎn)好,庫存沒有明顯去化,預(yù)期沒有發(fā)生積極改變之前,制造業(yè)低迷的趨勢可能還將延續(xù)。

比如,我們發(fā)現(xiàn)汽車工業(yè)增加值和銷量4月都有明顯好轉(zhuǎn),但汽車制造業(yè)投資僅為-22.9%,仍處于深度負(fù)增長的狀態(tài)。可見,汽車制造商對未來的需求還是偏謹(jǐn)慎的,即使需求變好,生產(chǎn)加碼了,汽車制造商也不敢隨意擴(kuò)大資本開支。

房地產(chǎn)即將步入竣工周期,制造業(yè)投資一時半會起不來,而且制造業(yè)投資起不起來是要看需求的,在外需低迷的背景下,能指望的也只剩下基建了。

從4月數(shù)據(jù)看,全口徑基建投資累計增速從-16.4%回升到-8.8%,單月增速從-8.0%提高到4.8%,可見,基建是有明顯恢復(fù)的。畢竟政府工作重心在逐步轉(zhuǎn)移,防疫結(jié)束后,自然要抓基建,專項(xiàng)債也明顯加碼,lh后確定了赤字率、特別國債和專項(xiàng)債額度后,積極財政肯定還要繼續(xù)落地,基建投資還有回升的空間。現(xiàn)在唯一的疑問是基建投資的劑量能否對沖后續(xù)總需求不足的問題。

最后來看下消費(fèi)。

消費(fèi)數(shù)據(jù)實(shí)際值回升得比名義值好,這說明物價已經(jīng)開始出現(xiàn)下行的壓力。從數(shù)據(jù)看,社會消費(fèi)品零售總額名義增速從-15.8%回升到-7.5%,實(shí)際增速從-18.1%回升至-9.1%。商品零售價格指數(shù)同比從2.8%下滑到1.7%,這是2019年3月以來的最低水平,物價風(fēng)險正快速從通脹轉(zhuǎn)為通縮。

必選消費(fèi)仍然好于可選消費(fèi)。4月糧油和食品類同比增長18.2%,飲料類同比增長12.9%,增速在所有行業(yè)中位居前兩位。

耐用品里面通訊器材類同比從6.5%上升至12.2%,有基數(shù)原因,也與線上辦公常態(tài)化有關(guān);汽車同比從-18.1%大幅回升到0%,主要因?yàn)榉e壓的需求集中釋放。

值得關(guān)注的是4月服裝鞋帽、針紡織品類同比-18.5%,該項(xiàng)的出口也是大幅負(fù)增長,這反映疫情對消費(fèi)的沖擊還未終結(jié),更重要的是該數(shù)據(jù)反映了在海外疫情擴(kuò)散階段,這部分勞動密集型出口轉(zhuǎn)內(nèi)銷難度較大。

后續(xù)消費(fèi)需求有集中釋放的可能性嗎?

目前看,難度較大:1)外需低迷,出口產(chǎn)業(yè)鏈對就業(yè)的滯后影響會逐步顯現(xiàn);2)假期窗口少了,春節(jié)沒有第二回,暑假也要泡湯;3)居民杠桿率不低,沒有了收入,就沒有錢消費(fèi),政府的救助措施最多也只能刺激下必選消費(fèi)(米面糧油醋一類的)。

總體來看,盡管復(fù)工恢復(fù)良好,趕工需求集中釋放了一波,而且正好趕上了基建復(fù)蘇,導(dǎo)致4月數(shù)據(jù)恢復(fù)得還不錯,但后續(xù)仍要關(guān)注總需求不及預(yù)期的可能性(出口低迷、消費(fèi)滯后傳導(dǎo)、制造業(yè)投資低迷、房地產(chǎn)竣工周期、基建獨(dú)木難支)。

7

2020年5月15日:MLF利率沒有調(diào)整

14日到期的2000億MLF,沒有續(xù)作,15號續(xù)作,但也只是續(xù)作1000億,最關(guān)鍵的是MLF利率沒有調(diào)。

為什么只續(xù)作1000億,這個到好理解,,因?yàn)?5號降準(zhǔn)資金落地了,資金面也寬松,實(shí)在沒有必要在MLF上放大錢。

從銀行的視角來看,因?yàn)榱鲃有猿湓#瑯I(yè)負(fù)債利率已經(jīng)處于非常低的位置,國股行1年期同業(yè)存單的發(fā)行利率早已處于2%以下,而MLF現(xiàn)在竟然要2.95%,銀行肯定也不想要這筆錢。

既然銀行不愿意要這筆錢是因?yàn)镸LF貴,MLF利率為什么不做出調(diào)整呢?

這里可能反映出未來貨幣政策的重要性可能要讓位于財政政策。

原因很簡單,在疫情擴(kuò)散階段,實(shí)體活動被徹底凍結(jié),這個時候第一要務(wù)是防范企業(yè)部門的資產(chǎn)負(fù)債表危機(jī)!沒有經(jīng)營性現(xiàn)金流了,需要籌資性現(xiàn)金流,讓企業(yè)穩(wěn)住,不去大規(guī)模裁員,不形成大規(guī)模壞賬,這個時候最好的辦法是貨幣寬松。

而且財政積極在疫情擴(kuò)散階段沒什么作用,因?yàn)楫?dāng)時各級政府的KPI是防疫,而不是拉動基建,財政政策也是通過降低企業(yè)稅負(fù),化解資產(chǎn)負(fù)債表風(fēng)險服務(wù)的,不是拉動增量經(jīng)濟(jì)。

到了現(xiàn)在,疫情已經(jīng)得到很好的控制,經(jīng)濟(jì)的主要矛盾是需要不足的問題,這個時候財政積極就非常有用了。貨幣政策要開始讓位于財政,主要起的是財政政策輔助支持的作用。

在防疫階段,防范企業(yè)的資產(chǎn)負(fù)債表風(fēng)險是最重要的。這個時候當(dāng)然需要貨幣寬松,對于貨幣寬松后的代價,金融杠桿上升,套利活動頻繁,央行可能也是容忍的。從數(shù)據(jù)看,最近兩個月以來,金融市場加杠桿現(xiàn)象越來越普遍,銀行間質(zhì)押式回購的隔夜成交量已經(jīng)達(dá)到了90萬億的歷史新高。

但是,到了穩(wěn)增長階段,央行可能更看重的是寬貨幣對寬信用的傳導(dǎo)。因此,對于資金面寬松太強(qiáng)的預(yù)期,引發(fā)套利行為,央行的容忍度開始不那么強(qiáng)。因此,央行可能也有意通過制造資金面預(yù)期的波動,降低金融加杠桿的規(guī)模和程度。實(shí)際上,從4月中旬,我們就注意到央行不再引導(dǎo)資金利率往下走了,可見,純粹的寬貨幣行為已經(jīng)告一段落。

8

2020年5月18日:財政數(shù)據(jù)、財政貨幣化爭論與社會主義市場經(jīng)濟(jì)體制

今天債券又大跌了,股票表現(xiàn)不錯,螺紋等黑色大宗也在上漲,市場風(fēng)險偏好很強(qiáng)。

如果看高爐開工數(shù)據(jù),今年已經(jīng)是近幾年來的新高,供給端如此充裕的時候,價格還能維持強(qiáng)勢,這只能說明一點(diǎn),經(jīng)濟(jì)的需求不賴。

一方面,這與基建加碼對沖疫情沖擊有關(guān);更重要的是,他反映了房地產(chǎn)的趕工期的需求。不管是什么原因,都說明實(shí)體總需求的強(qiáng)勁是無法被證偽的。

貨幣政策是走一步看一步的,是根據(jù)實(shí)體經(jīng)濟(jì)的運(yùn)行狀況做出相應(yīng)反映的。疫情對經(jīng)濟(jì)影響最大的時候是2月-3月中上旬,既然在經(jīng)濟(jì)最悲觀的時候貨幣政策沒有給出極端措辭,在經(jīng)濟(jì)內(nèi)生動力逐步修復(fù)采取極端措施,似乎不符合邏輯。

如果疫情還在擴(kuò)散階段,采取些極端措施也是無可厚非的,畢竟在實(shí)體驟停的時候,需要政府來創(chuàng)造現(xiàn)金流,穩(wěn)住居民和企業(yè)的資產(chǎn)負(fù)債表,所以需要直升機(jī)撒錢的動作。

我們雖然當(dāng)時沒做財政貨幣化,但通過貨幣寬松加強(qiáng)了金融機(jī)構(gòu)對債券的配置能力,也通過再貸款、再貼現(xiàn)支持了缺錢的小微企業(yè),這些錢在生產(chǎn)停滯期也可以轉(zhuǎn)化為居民收入,防范各個部門的資產(chǎn)負(fù)債表風(fēng)險。

現(xiàn)在既然疫情沖擊最強(qiáng)烈的時候已經(jīng)結(jié)束了,經(jīng)濟(jì)也開始好起來了,現(xiàn)在更應(yīng)該考慮的是此前過于寬松的流動性退出問題了吧?畢竟,疫情擴(kuò)散印錢是用來應(yīng)急的,是用來防范資產(chǎn)負(fù)債表風(fēng)險,這個時候印錢不會有通脹,因?yàn)闆]有增量的總需求。但疫情控制后,既然經(jīng)濟(jì)活動已經(jīng)恢復(fù)了,經(jīng)濟(jì)活動可以正常賺錢了,為什么還需要向?qū)嶓w注入過剩的流動性呢?反而要考慮把前期流動性投放給收回的問題了吧。

所以,這個時候,我們認(rèn)為正常的關(guān)注點(diǎn)應(yīng)該是政策退出問題,而不是更極端的操作措施。況且,常規(guī)化的貨幣操作都沒打完,直接出臺非常規(guī)化的政策操作,好像也沒什么必要性。

馬駿的回應(yīng)肯定了經(jīng)濟(jì)復(fù)蘇,也強(qiáng)調(diào)了央行的獨(dú)立性,再加上當(dāng)天資金緊了,還是讓市場嚇了一跳,畢竟債券供給壓力很大,這個月還有6000多億專項(xiàng)債,資金緊市場很難消化,有財政貨幣化的考慮,會不會提高貨幣政策的操作成本也不得而知。總之,債券明顯下跌。

當(dāng)然,這也說明了前期低位都是交易盤刷出來的。

后面的話就看這輪需求擴(kuò)張有沒持續(xù)性了,這點(diǎn)我們一直是懷疑的,所以,債券跌到2.7%以上也許還有機(jī)會。

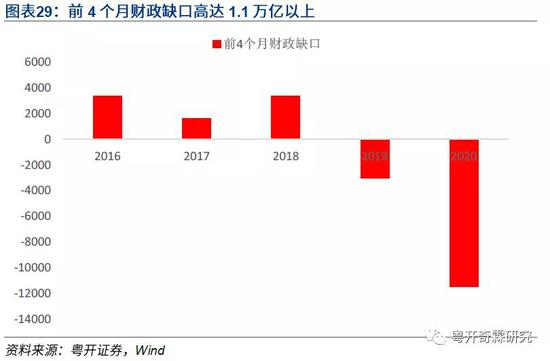

今天公布了財政數(shù)據(jù)。從數(shù)據(jù)來看,財政確實(shí)壓力不小,前四個月財政缺口高達(dá)1.14萬億,基金預(yù)算缺口近8000億,肯定都是歷史同期最大缺口了。這個可能是財科所提財政貨幣化的促因?

1-4月財政收入累計同比下降14.5%,看收入分項(xiàng),拖累最大的當(dāng)屬增值稅了,同比-24.4%。這可能源于兩個原因:1)疫情對正常的經(jīng)濟(jì)活動產(chǎn)生了較大的影響,導(dǎo)致稅基減少;2)疫情期間對企業(yè)減免稅費(fèi),降低了增值稅收入。

1-4月財政支出整體累計2.7%的負(fù)增長,社會保障財政支出同比恢復(fù)較快,從上月累計-0.7%的增長恢復(fù)至3.5%,醫(yī)療衛(wèi)生同比維持7.2%的高增長,與基建相關(guān)的城鄉(xiāng)社區(qū)事務(wù)、交通運(yùn)輸、節(jié)能環(huán)比仍處于-18.3%、-16.2%、-9.3%的負(fù)增長,拖累較大。可見,財政缺課對基建發(fā)力的空間是有拖累的,今年基建投資更依賴專項(xiàng)債的資本金支持和融資端的擴(kuò)張。

財政缺口補(bǔ)充一般靠赤字、預(yù)算基金調(diào)入、國有資本經(jīng)營預(yù)算等途徑來彌補(bǔ)。

從發(fā)債數(shù)據(jù)看,1-4月國債凈新增2142億,一般債新增5435億,離1.14萬億的財政缺口還差3823億。

基金預(yù)算缺口近8000億,專項(xiàng)債新增1.19萬億,假設(shè)專項(xiàng)債新增能全部調(diào)入基金預(yù)算,這塊可以新增3900億。

暫時不考慮國有資本經(jīng)營預(yù)算補(bǔ)充,1-4月份的財政僅能非常勉強(qiáng)的達(dá)到平衡狀態(tài)。

如果財政收支缺口繼續(xù)擴(kuò)大,可以確定的是:1)專項(xiàng)債規(guī)模發(fā)行需要進(jìn)一步擴(kuò)大;2)特定的財政支出可能需要特別國債來滿足了。

目前看,債券收益率曲線非常陡峭,反映出市場對供給端壓力開始有點(diǎn)難以消化了。從這點(diǎn)看,后續(xù)貨幣確實(shí)需要寬松一些,以提高金融機(jī)構(gòu)債券配置能力。特別國債從歷史慣例來看,央行都會做一些流動性對沖,專項(xiàng)債、國債和一般債需要央行投放一些長期流動性來滿足了。

今天還發(fā)布了社會主義市場經(jīng)濟(jì)體制的意見。1萬多字文件稿,內(nèi)容非常豐富,不過市場關(guān)注的是細(xì)節(jié),看看后面文件怎么落地吧。

僅從文件本身看,有幾個亮點(diǎn)是可以關(guān)注的:

1)做強(qiáng)做優(yōu)做大國有資本而不是做強(qiáng)做優(yōu)做大國有企業(yè)。很明顯,這是對過去“國進(jìn)民退”的糾偏,所以后面也強(qiáng)調(diào)了非公企業(yè)同等對待,公平競爭,放寬準(zhǔn)入;

2)市場競爭可以倒逼國企效率提升,與此同時,輔之以建立骨干員工持股、上市公司股權(quán)激勵、科技型企業(yè)股權(quán)和分紅激勵等中長期激勵機(jī)制可以提高國企效率,但一切得在公有制的框架下來,國有資本得繼續(xù)保值增值,并嚴(yán)防國有資本流失。

3)對外開放部分提到了要降低關(guān)稅,更加開放,這是非常積極的信號。因?yàn)楹M庠诿翊庵髁x加持下,逆全球化已經(jīng)從思潮變?yōu)閷?shí)際行動,都在舉貿(mào)易保護(hù)的旗幟。在這樣的背景下,中國繼續(xù)加快對外開放,將推動從商品和要素流動型開放向規(guī)則等制度型開放轉(zhuǎn)變,繼續(xù)捍衛(wèi)全球化。全球化最好的時候已經(jīng)過去,逆全球化大概率會愈演愈烈,但中國加大對外開放,一方面能團(tuán)結(jié)需要中國市場的國家和地區(qū),更重要的是也能倒逼國內(nèi)產(chǎn)業(yè)升級和市場化改革。

4)本次文件增加了“探索實(shí)行城市群內(nèi)戶口通遷、居住證互認(rèn)制度”的提法,2013年后中國城鎮(zhèn)化的思路發(fā)生調(diào)整,淡化了以往強(qiáng)調(diào)區(qū)域均衡發(fā)展的舊式均衡主義思路,以人為本,更加重視人口向珠三角、長三角地區(qū),從低行政級別的農(nóng)村、區(qū)縣,向地級市和省會城市遷移趨勢所帶來的變化。公共資源按實(shí)際服務(wù)管理人口規(guī)模配置,城市群內(nèi)戶口通遷、居住證互認(rèn),都將進(jìn)一步促進(jìn)人口向粵港澳大灣區(qū)、長三角等城市群遷移。

5)房產(chǎn)稅的定調(diào)是“穩(wěn)妥推進(jìn)房地產(chǎn)稅立法”。2013年明確指出要“加快房地產(chǎn)稅立法并適時推進(jìn)改革”,2016年將房地產(chǎn)稅立法列入第一類的立法項(xiàng)目。但2018年和2019年zf工作報告中還有這次就提到了“穩(wěn)妥”,那也就是還需要想想,房產(chǎn)稅的預(yù)期沒那么強(qiáng)了。

6)民企金融支持。民企的支持看起來有了很好的進(jìn)展,銀行在爭奪優(yōu)質(zhì)小微企業(yè)的時候打了價格戰(zhàn),不少小微企業(yè)已經(jīng)可以獲得 3-4%的利率支持,但前提是要抵押房子,可見,房子才是“硬通貨”,中小微企業(yè)的產(chǎn)權(quán)不是,這也是后續(xù)的改革重點(diǎn)。民企金融支持不足也不僅僅是金融機(jī)構(gòu)多樣化不夠的問題。至于說民企的直接融資支持不夠,主要還是民企沒有剛兌,違約率顯著高于城投,市場是理性的,寧愿拿高票息城投或者損失些票息加點(diǎn)杠桿拿城投,也不會去碰民企。

9

10

2020年5月26日:央行100億逆回購,利率未變

這次逆回購備受關(guān)注,上一次逆回購還是3月30日的時候,這一下已經(jīng)過了一兩個月了才重啟。

這周為什么需要逆回購呢?一個是本周有財政存款上繳,第二個是專項(xiàng)債發(fā)行也集中于本周,大概有8000億左右的規(guī)模。

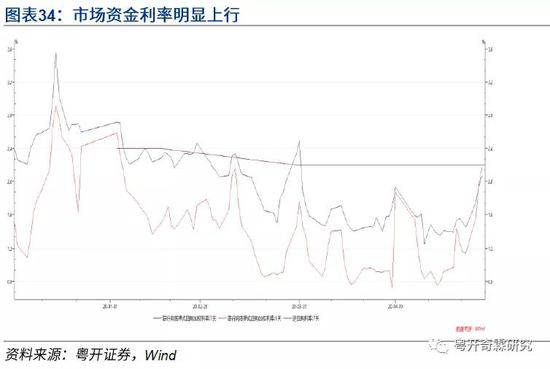

而且自從疫情以來,我們可以看到市場的資金利率早已在逆回購政策利率之下,逆回購政策利率如果能夠下調(diào),那市場資金利率還有中樞下移的可能;如果不調(diào),那可以反映出央行認(rèn)為現(xiàn)在資金利率太低了,需要修正。

因此,這次逆回購重啟主要有兩個看點(diǎn):1)絕對規(guī)模;2)逆回購的政策利率。

結(jié)果出乎市場意料,逆回購?fù)斗乓?guī)模僅100億,逆回購的利率也沒有下調(diào),這個逆回購明顯超過了市場預(yù)期的,這似乎是貨幣政策寬松終結(jié)的信號。

此次的逆回購政策一出,市場的資金利率果然明顯上行了。

前幾天zf工作報告好像還釋放了貨幣寬松的信號:“穩(wěn)健的貨幣政策要更加靈活適度。綜合運(yùn)用降準(zhǔn)降息、再貸款等手段,引導(dǎo)廣義貨幣供應(yīng)量和社會融資規(guī)模增速明顯高于去年。”

怎么剛提到要降準(zhǔn)降息、再貸款和引導(dǎo)廣義貨幣供應(yīng)量和社會融資規(guī)模增速明顯高于去年,逆回購就畫風(fēng)突變呢?

我們認(rèn)為未來要實(shí)現(xiàn)“六個保、六個穩(wěn)”還有需要寬松的,但寬松的同時又需要嚴(yán)防金融套利,所以,寬松的時機(jī)和寬松方法可能會發(fā)生一些變化。

寬松的前提是不能滋生套利活動。我們之前提到過,現(xiàn)在理財收益率差不多在4%左右,但好一點(diǎn)的債券,發(fā)行票息連3%都不到。這種倒掛是怎么形成的呢?是因?yàn)橥顿Y者可以買3%不到的債,然后抵押去加杠桿,只要資金利率夠便宜,投資者還是可以給理財設(shè)置4%的回報。

如果說投資者認(rèn)為貨幣寬松是確定的趨勢,那么這個套利就可以有恃不恐的進(jìn)行,所以我們能看到3、4月質(zhì)押式回購成交金額大幅上升(前面的部分畫過圖,這里不重復(fù)畫了)。

對企業(yè)來講,拿到這么便宜的資金,在疫情階段他又沒什么訂單,把資金用于生產(chǎn)的積極性不高,于是完全可以把這筆用2.8%募集的資金投資于同期限或期限稍短的理財,獲得4%的收益,賺這120BP利差。

我們可以看一下結(jié)構(gòu)化存款,由于結(jié)構(gòu)性存款收益率一般會比照理財作為攬儲的工具,近幾個月,受監(jiān)管打壓的結(jié)構(gòu)化存款規(guī)模竟在不斷上漲,這說明套利行為絕不是子虛烏有的。

因此,要解決套利問題的核心就是:1)資金利率不能太低;2)資金利率的預(yù)期不能太穩(wěn)定,需要有些資金面的波動才行。

雖然后續(xù)大方向還是寬松,但是我們認(rèn)為后續(xù)寬松的方式可能會有些變化,因?yàn)樨泿艑捤傻哪康氖且龑?dǎo)信用寬松,是要體現(xiàn)在社融和M2上,用來降低社會融資成本。

既然公開市場操作投放過剩的流動性容易引發(fā)套利,那為什么不創(chuàng)設(shè)類似PSL的工具,讓流動性直達(dá)實(shí)體經(jīng)濟(jì)呢?

zf工作報告里也提到了:“創(chuàng)新直達(dá)實(shí)體經(jīng)濟(jì)的貨幣政策工具,務(wù)必推動企業(yè)便利獲得貸款,推動利率持續(xù)下行。”

當(dāng)然,如果真是這個操作方式,對債券市場就不太友好了,雖然寬松不會退出,經(jīng)濟(jì)還有壓力,但可以確定的是利率看不到趨勢性下行了,形勢再糟也糟不過一季度。未來10年期國債的運(yùn)行中樞會有所上移,回歸至2.7%-3%,要把握震蕩的交易性機(jī)會,信用債考慮票息為王。

11

2020年5月27日:工業(yè)企業(yè)利潤

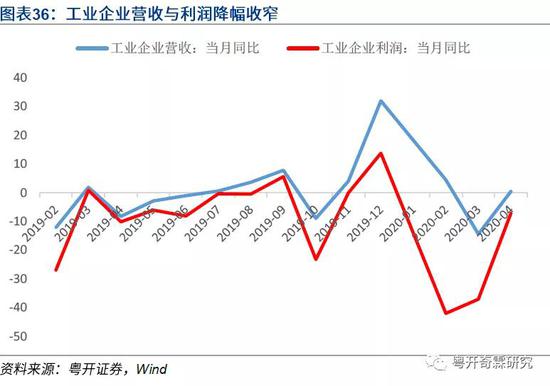

統(tǒng)計局公布了1-4月的工業(yè)企業(yè)營收和利潤數(shù)據(jù),從數(shù)據(jù)看,不管是營收還是利潤,降幅都有明顯收窄。1-4月營收-9.9%,前值是-15.1%;1-4利潤-27.4%,前值是-36.7%。

如果看4月單月的利潤數(shù)據(jù),要比1-4月累計值還要更樂觀一些,同比僅下滑7.3%,而營收單月同比轉(zhuǎn)正了,有0.4%的正增長,這意味著企業(yè)營收基本恢復(fù)到疫情前了。

如果看4月的PPI無論是同比還是環(huán)比都是明顯下行的,可以推論出4月的企業(yè)營收和利潤的改善主要是生產(chǎn)環(huán)節(jié)改善推動的,價格是拖累項(xiàng),這也與工業(yè)增長值恢復(fù)到3%以上的趨勢是一致的。

從行業(yè)看,上游還是壓力很大,比如煤炭及其他燃料加工業(yè),降幅還在走闊,這可能是和油價大幅下跌有些關(guān)系。中下游無論是高技術(shù)制造業(yè)、電氣機(jī)械和器材制造、專用設(shè)備、汽車等利潤都有了明顯改善。

邏輯與工業(yè)增長值恢復(fù)的大同小異,這里不再展開,僅略提一下:1)疫情控制后耐用品消費(fèi)恢復(fù);2)疫情期間積壓的訂單在加速趕工;3)海外和國內(nèi)線上辦公需求激增帶動了高技術(shù)制造業(yè)。

如果看高頻數(shù)據(jù),5月工業(yè)企業(yè)利潤數(shù)據(jù)有望繼續(xù)改善,上游最慘的時刻已過去了,5月油價有一輪明顯修復(fù);中下游的景氣度仍在恢復(fù),比如耗煤量就超過了去年的同期;商品價格也在恢復(fù),螺紋鋼、銅、水泥都有見底跡象。

當(dāng)前生產(chǎn)端是已經(jīng)確定恢復(fù)了,積壓的訂單也已釋放完畢,后續(xù)生產(chǎn)以及未來企業(yè)利潤還能不能繼續(xù)維持景氣度關(guān)鍵要看需求恢復(fù)的強(qiáng)度了,不過需求的恢復(fù)短期看還沒有證偽,需要更多的高頻數(shù)據(jù)驗(yàn)證。

12

2020年5月31日:5月PMI

5月制造業(yè)PMI從50.8下滑到50.6,非制造業(yè)PMI從53.2上升到53.6,綜合PMI持平在53.4。

從5月的PMI數(shù)據(jù)看,經(jīng)濟(jì)恢復(fù)得還不錯,尤其是非制造業(yè)還處在加速恢復(fù)期。

可喜的是,5月份經(jīng)濟(jì)的需求端有明顯回暖。

海外疫情擴(kuò)散,外需是低迷的,這一點(diǎn)毋庸置疑,新出口訂單35.3,明顯低于枯榮線,但比上個月反彈了1.8個點(diǎn),可能防疫相關(guān)的產(chǎn)品出口對外需還有支撐,線上辦公的需求也帶動了高科技制造業(yè)出口。

新訂單指數(shù)雖然從50.2回升到50.9,5月的新訂單比4月反彈了0.7個點(diǎn),而且看產(chǎn)成品庫存從上個月的49.3下降到47.3,出廠價格從42.2反彈到48.7,看南華工業(yè)品價格指數(shù)5月也是明顯反彈的,漲了7.38%。

產(chǎn)成品庫存下降,產(chǎn)成品出廠價格在上漲,這種組合只能說明需求很強(qiáng)勁,可以消化生產(chǎn)出來的產(chǎn)品。

再看5月制造業(yè)PMI主要原材料購進(jìn)價格指數(shù)、非制造業(yè)PMI投入品價格指數(shù),分別從42.5和49.0,回升到51.6和52.0,都恢復(fù)到了榮枯線之上,連原材料價格也都開始上漲,一方面是上游的鋼材、有色等漲價,5月這兩個行業(yè)的價格指數(shù)都明顯回升,高于55.0%,另一方面則是國際油價低位反彈,5月布倫特原油期貨活躍合約均價相比于4月上漲了20.4。

這都可以說明經(jīng)濟(jì)的需求至少在5月是有明顯好轉(zhuǎn)的。

所以,5月商品漲、股票漲但債券跌是有基本面支撐的。

那么,經(jīng)濟(jì)需求的核心動力來源于哪呢?

1)房地產(chǎn)處于一個趕工周期。因?yàn)榍皫啄攴科笈荞R圈地的快周轉(zhuǎn)戰(zhàn)略到了今年要竣工了,房子要到期交付,之前因?yàn)橐咔榈⒄`了工期,現(xiàn)在要趕工,所以目前是集中趕工施工的狀態(tài);

2)地方政府KPI從防疫開始轉(zhuǎn)向穩(wěn)增長,隨著專項(xiàng)債大規(guī)模發(fā)行,基建開始恢復(fù)甚至加速了,與企業(yè)中長期貸款高增長的趨勢是一致的;

這兩點(diǎn)與非制造業(yè)的PMI看出來,4月份的建筑業(yè)新訂單指數(shù)已經(jīng)很高了,但5月建筑業(yè)新訂單指數(shù)竟然提高到了58.0,比4月繼續(xù)提高了4.8。

3)外需似乎沒有想象中的那么糟糕,雖然海外疫情擴(kuò)散不可避免地沖擊了消費(fèi)品出口,其中不少還是勞動密集型的,但是線上辦公需求和防疫需求激增以及出口份額向中國集中(因?yàn)樯a(chǎn)受疫情的影響小),對出口還是有穩(wěn)定作用;

4)疫情控制后,消費(fèi)活動也開始有些回暖,雖然和去年同期還是沒法比,但環(huán)比是改善的。

此外,還需考慮“五一”的假日消費(fèi)效應(yīng)。今年“五一”放了5天,是2011年以來最長的一次。“五一”長假帶動零售、餐飲、鐵路和航空運(yùn)輸?shù)刃袠I(yè)需求的釋放,5月這些行業(yè)的商務(wù)活動指數(shù)都在55.0%以上,意味著它們的需求也有較快恢復(fù)。

現(xiàn)在有點(diǎn)不確定是,生產(chǎn)指數(shù)還能不能維持這么高的增長。5月的制造業(yè)PMI生產(chǎn)指數(shù)雖從53.7下滑到53.2,但還是維持在一個較高的水平,比去年同期要好得多。

這也和高頻指標(biāo)一致。5大發(fā)電集團(tuán)日均耗煤,從4月的46.36萬噸提高到5月的54.18萬噸,環(huán)比回升16.87%,同比則從-10.94%大幅上升到17.41%。4月制造業(yè)工業(yè)增加值同比5.0%,已經(jīng)基本恢復(fù)正常,從發(fā)電耗煤數(shù)據(jù)看,5月制造業(yè)工業(yè)增加值同比增速大概率會高于4月。

根據(jù)國家統(tǒng)計局?jǐn)?shù)據(jù),截至5月25日全國采購經(jīng)理調(diào)查企業(yè)中,有81.2%的企業(yè)已經(jīng)達(dá)到正常生產(chǎn)水平的八成以上,高于上月3.9個百分點(diǎn)。

生產(chǎn)為什么還在保持一個較高的讀數(shù)呢?

最近幾個月生產(chǎn)強(qiáng),和企業(yè)手里有前期積壓的訂單有關(guān)。之前疫情沖擊導(dǎo)致停產(chǎn),有些訂單壓著沒做,復(fù)工后就把這些訂單給做了,但很明顯,這塊對生產(chǎn)的支撐沒有持續(xù)性,因?yàn)檫@些訂單已經(jīng)或正在被消化。

如果看工業(yè)企業(yè)利潤的數(shù)據(jù),產(chǎn)成品庫存增速雖然有所下降,但還是維持了兩位數(shù)的增長,可見,企業(yè)產(chǎn)成品庫存還是有積壓,未來還是有去化壓力。

如果需求的改善不可持續(xù),或者不及預(yù)期,企業(yè)庫存不能持續(xù)消化,未來生產(chǎn)動力仍然不會太強(qiáng),所以,需求是經(jīng)濟(jì)能否持續(xù)改善的核心驅(qū)動因素。

不過看生產(chǎn)的領(lǐng)先指標(biāo)采購量指數(shù)和原材料庫存指數(shù),5月都在下降,這也似乎在說明當(dāng)前的需求還是支撐不了這么強(qiáng)的生產(chǎn)的。

所以,現(xiàn)在需求好,但需求是不是能夠持續(xù)讓庫存去化,進(jìn)而維持生產(chǎn)的景氣度,是后續(xù)觀察經(jīng)濟(jì)非常重要的視角。

去年11月到今年1月,市場都在討論新一輪弱的經(jīng)濟(jì)復(fù)蘇啟動,當(dāng)時的制造業(yè)新訂單指數(shù)在51.2-51.4之間小幅波動。今年在疫情沖擊、需求凍結(jié)后,制造業(yè)新訂單的恢復(fù)到50.7,還是要弱于正常經(jīng)濟(jì)周期復(fù)蘇階段的初期還要慢。

展望未來,需求還有哪些不確定呢?

1)房地產(chǎn)即將步入竣工周期,趕工產(chǎn)生的短期繁榮是不可持續(xù)的。

2)制造業(yè)投資一時半會起不來,因?yàn)閹齑孢€比較高,數(shù)據(jù)來看,庫存一般去化在5%以下才能看到制造業(yè)投資的企穩(wěn),而且制造業(yè)投資起不起來是要看需求的。

3)消費(fèi)恢復(fù)也存有一定的壓力,一方面出口產(chǎn)業(yè)鏈對就業(yè)的滯后影響會逐步顯現(xiàn),而且居民杠桿率不低,沒有了收入,就沒有錢消費(fèi)。另一方面,假期窗口少了,春節(jié)沒有第二回,暑假時間也會減少。政府后續(xù)救助消費(fèi)的措施主要聚集于必選消費(fèi),米面糧油醋一類的,相關(guān)標(biāo)的物的價格在A股上已有反映。

因此,并不能對新訂單指數(shù)從50.2回升到50.9,給予樂觀評價,當(dāng)前制造業(yè)企業(yè)面臨的需求不足問題,依然很嚴(yán)峻。當(dāng)前的需求好只是因?yàn)榉康禺a(chǎn)趕工需求集中釋放了,還正好趕上了基建的復(fù)蘇,導(dǎo)致5月數(shù)據(jù)看起來不錯。

后續(xù)總需求的支撐主要得靠基建投資了。lh后確定了赤字率、特別國債和專項(xiàng)債額度,疫情控制后,地方也會加碼基建,積極財政肯定還要繼續(xù)落地,基建投資還有繼續(xù)回升的空間,這點(diǎn)是確定的。但是zf工作報告僅強(qiáng)調(diào)“穩(wěn)”,唯一的不確定就是在基建投資能否對沖后續(xù)總需求不足的問題了。

(本文作者介紹:粵開證券首席經(jīng)濟(jì)學(xué)家、研究院院長)

責(zé)任編輯:陳鑫

新浪財經(jīng)意見領(lǐng)袖專欄文章均為作者個人觀點(diǎn),不代表新浪財經(jīng)的立場和觀點(diǎn)。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點(diǎn)擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。