文/王亮亮,北京和昶律師事務所律師

財政部公開數據顯示,2019年全國一般公共預算收入190382億元,稅收收入157992億元,占比為83%,可見稅收對于國家財政的重要意義。“除了死亡和稅收之外,沒有什么是確定的”。在稅收收入中第一大稅種是增值稅,其貢獻了稅收的半壁江山。我國稅收征管采用“以票控稅”模式,發票不是簡單的一張紙。增值稅專用發票可以用來抵扣稅款,具有“貨幣功能”,虛開增值稅專用發票與“偽造貨幣”幾無二致。

北京和昶律師事務所發布的《中國企業家法律風險報告(2019)》指出,虛開增值稅專用發票罪是企業涉稅高發罪名,大量企業家因稅“失節”,鋃鐺入獄。本文將對相關規則進行總結,試圖為您解答“誰能抵扣增值稅?”“怎樣開票會涉罪?”以及“什么情形不構成犯罪”等關鍵節點問題,希望能為企業提供一條明晰的涉稅犯罪紅線,讓企業不再為“稅”憔悴。

一、誰能抵扣增值稅?

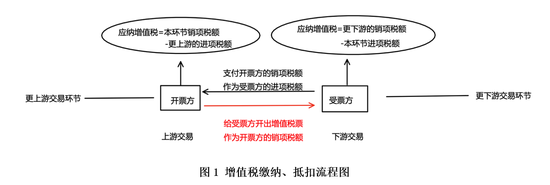

增值稅是以商品和勞務在生產、流通過程中產生的增值額作為征稅對象而征收的一種流轉稅。“生產、流通”說明不只一個環節,“流轉”意味著有上下游企業,對“增值額”征稅自然會形成增值稅抵扣鏈條,進而實行稅款抵扣制度。即開票方開具增值稅專用發票,產生銷項稅額,受票方接受專用發票,產生進項稅額,最終受票方可以據此抵扣稅款(如圖1)。

受票方只有在進項環節向開票方支付了相應稅款,才可以成為增值稅的合格主體,方才享有在銷項中抵扣的權利。換言之,只有在真實交易環節繳納了增值稅,同時符合抵扣稅款的規定情形,此時受票方才有向國家稅務機關申請抵扣稅款的權利。因此,同時滿足如下兩個關鍵條件方可向國家申報抵扣稅款:

第一,受票方在上游交易環節(開票方)繳納了增值稅,也就是說國家從該交易環節的增值部分收到了增值稅。

第二,受票方依照稅法規定享有抵扣稅款的權利。

這就意味著,繳納稅款是抵扣稅款的前提,如果存在“沒有繳納進項稅額卻想著抵扣銷項稅額”的想法,距離犯罪也就“一步之遙”了。

二、怎樣開票會涉罪?

1994年分稅制改革后,增值稅專用發票制度初步實行,當時手工開票,缺乏監管,違法成本極低,隨即出現虛開發票的“狂潮”。不法分子利用增值稅專用發票抵扣稅款的功能,偽造、虛開增值稅專用發票,進行偷稅、抵扣稅款活動,不僅擾亂了正常的發票管理秩序,更是造成國家稅款的巨大損失。

為了應對新情況,全國人大常委會于1995年10月30日通過《關于懲治虛開、偽造和非法出售增值稅專用發票犯罪的決定》,首次將虛開增值稅專用發票的行為規定為犯罪,并設置了最高可判處死刑的法定刑(《刑法修正案(八)》廢除該罪死刑,但刑罰依舊嚴厲)。1997年《刑法》在205條明確規定了虛開增值稅專用發票、用于騙取出口退稅、抵扣稅款發票罪。

在隨后很長一段時間,凡是虛開增值稅專用發票的,就構成犯罪。當時最高法院明確批復:“虛開增值稅專用發票,不論有無騙稅或偷稅故意、是否造成國家稅收的實際損失,構成犯罪的,均應依照刑法定罪處罰。”

但隨著稅收征管體系逐步健全,以電子發票制度、“金稅”工程為代表的稅控系統普遍實施,專用發票的開票與流轉基本實現了電子化認證、信息化監管。不以騙取稅款為目的的“虛開”專用發票行為,如果不加區分的定罪,便與刑法目的與法治原則格格不入。

最高人民法院2001年在《“湖北汽車商場虛開增值稅專用發票案”與“泉州市松苑錦滌實業有限公司等虛開增值稅專用發票案”的答復》([2001]刑他字第36號)中指出:“主觀上不具有偷騙稅款的目的,客觀上亦未實際造成國家稅收損失的虛開行為,不構成犯罪。”其后的十幾年間,最高法院通過“典型案例”、“征求意見復函”等形式,反復重申了這一觀點,明確了構成虛開增值稅專用發票罪需同時滿足如下兩個條件:

第一,客觀上具有造成國家增值稅款損失的危險

第二,主觀上具有偷逃增值稅款的目的

也就是說,如果虛開增值稅專用發票不以偷逃稅款為目的,未造成國家稅款損失的,不構成虛開增值稅專用發票罪。如果將虛開的發票用于其他犯罪,另當別論。

三、不構成虛開增值稅專用發票罪的幾種情形

在實踐中,除了“怎么做”就會涉罪的問題,還有“怎么區分”罪與非罪的問題。有些常見的行為,與“虛開”的行為行近神似,但實際上并不構成此罪,對這些行為與情形的理解與把握可能更是企業家們所關注的。

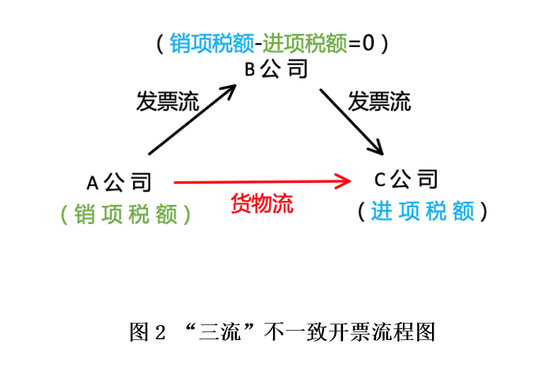

(一)貨物流與發票流不一致,但實際足額繳納增值稅款

在實際交易中“三流一致”(貨物流、發票流、現金流)很難實現,三流一致只是形式要求,刑法強調交易的實質內容,如果實質上的“三流”真實且在各環節已經足額繳納增值稅,則不構成犯罪。假設有A、B、C 三家公司(如圖2),貨物的交易流轉為A、C兩家公司,B未參與實際交易。但在開票過程中,A出于各種原因,以A公司開出增值稅專用發票給B公司,B公司再開出對應的增值稅專用發票給C公司的方式開票。

B公司作為A、C公司的中介和通道,對于B公司而言,在這次開票過程中,其進項稅額和銷項稅額相等,客觀上不可能造成稅款損失,主觀上也沒有偷逃稅款的目的,雖然貨物流與發票流不一致,但并未造成稅款損失,故而不構成犯罪。

(二)不存在抵扣可能的虛開

實踐中,有些企業的確存在“虛開”的行為,但背后有一個共同的特點——“不存在抵扣稅款的現實可能性”。這種“虛開行為”的目的,要么是為了達到上市融資的目的,偽造業績;要么為了包裝硬實力,提高企業在商業活動中的籌碼。總之,有虛開的行為,卻沒有抵稅的目的與可能。

以“遠東制藥公司蔡崇真”案為例。為達到遠東公司包裝上市及在證券市場融資的目的,被告蔡崇真指使、授意財務經理曾廣蘭等人,偽造增值稅專用發票,并用偽造的發票做賬,用于提高遠東公司參股的國內相關公司的銷售收入和利潤,虛增遠東公司的業績。雖然偽造的發票數量龐大,在認定上公訴機關也始終堅持己見,但終審法院最終認為,被告人主觀上指使他人偽造發票是用于虛增公司業績,客觀上實施了將偽造的發票用于虛增公司業績的行為,但所偽造的發票沒有抵扣聯,不具有抵扣稅款的功能,沒有侵犯刑法所保護的稅收征管秩序的客體。裁定駁回抗訴維持無罪判決。

可見,虛開不存在抵扣稅款可能的增值稅票,并不構成虛開增值稅專用發票罪。

(三)沒有真實交易、相互“對開”或“環開”發票形成閉環

為了各種商業目的,現實生活中還存在雙方企業“對開”或三方企業“環開”增值稅專用發票的情況。以三方“環開”為例(如圖3),上游公司給中游公司開出增值稅專票,即環節①,中游公司給下游公司開出數額與環節①相等的增值稅專票,即環節②,下游公司又給上游公司開出數額與環節②相等的增值稅專票,即環節③。在這個過程中,各方企業均如實繳納、抵扣了增值稅款。由于開出的發票始終在雙方或三方企業內部流轉,形成了交易閉環;參與的各方企業都存在數額大致相等的銷項稅額與進項稅額,各方企業實際繳納的增值稅要么為零要么大于零,則虛開增值稅專票的行為,不存在造成國家稅款損失的任何風險,這種情形不會被認定為“虛開”犯罪。

但需要提請注意的是,此類“對開”、“環開”行為,必然存在所謂的“資金回流”。資金回流只是認定不存在真實交易的一種可能的推測,諸如企業之間拆借資金、退貨等均存在資金回流現象。即使沒有真實交易,只要不存在造成國家稅款流失的情況,也未必構成虛開犯罪。因此,資金回流不是認定“虛開”增值稅專用發票罪的關鍵要素。

采用上述方式,虛構交易、虛開發票制造虛假繁榮獲得其他利益構成其他犯罪的,司法實踐中一般按其他犯罪處理。

(四)“掛靠經營”以及不存在掛靠關系的如實代開

增值稅專用發票的代開行為,其特點是代開行為中存在三方主體。代開方并非交易方,但在受票方與第三方之間存在真實的交易關系。按代開方與第三方是否存在掛靠關系,分為掛靠式代開與非掛靠式代開。

《國家稅務總局關于納稅人對外開具增值稅專用發票有關問題的公告》(國家稅務總局2014年第39號公告)中規定,代開方以自己的名義與受票方交易,向受票方收取款項并按交易情況據實開具專用發票,且專用發票合法取得,不構成虛開。國家稅務總局部分肯定了掛靠經營下“有貨虛開”發票的合法性。最高法院指導案例“張某強虛開增值稅專用發票案”,就是典型例證:“張某強以他人公司名義對外簽訂合同,以他人公司名義收取貨款、開具發票,實際加工勞務由其本人完成,交易產生的稅款由開票公司(被掛靠方)扣除、繳納,本人與該公司之間存在事實上的掛靠關系。因此,張某的行為主觀上不具有騙取稅款之目的,客觀上也不會造成國家增值稅款的損失。”

此外,2015年最高人民法院研究室在《〈關于如何認定以“掛靠”有關公司名義實施經營活動并讓有關公司為自己虛開增值稅專用發票行為的性質〉征求意見的復函》中規定:“行為人利用他人的名義從事經營活動,并以他人名義開具增值稅專用發票的,即便行為人與該他人之間不存在掛靠關系,但如行為人進行了實際的經營活動,主觀上并無騙取抵扣稅款的故意,客觀上也未造成國家增值稅款損失的,不宜認定為刑法第二百零五條規定的虛開增值稅專用發票罪。”進一步確認了是否存在掛靠關系與認定虛開無必然聯系。

非掛靠式代開與掛靠式代開都是真實交易下的第三方無法為購買方(受票方)開具專票導致的,二者僅是形式上的區別。只要存在真實交易活動,并依法取得了增值稅專用發票,不考慮行為人與他人之間是否存在掛靠關系,只要主觀上并無騙取稅款的故意,就不屬于虛開。

“虛開”的認定是虛開增值稅專用發票罪,罪與非罪的核心。認定本罪,需進行實質判斷。把握“是否可能造成國家增值稅款損失”這一本質,是防范涉稅刑事法律風險的紅線。

對企業而言,納稅繳稅是企業財務管理制度中的關鍵問題。“虛開發票”逃稅是因小利而失大局的選擇,背后隱藏的刑事風險值得企業家們關注與重視。繳稅是企業的法定義務,更是企業能夠獲得長久發展的“權利”。認真對待權利,誠信履行社會責任,企業才能在安全的軌道上健康運行。

(本文作者介紹:北京和昶律師事務所是一家以刑事辯護和刑事風險防控為主的專業型、研究型律師事務所)

責任編輯:陳鑫

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。