文/新浪財經意見領袖專欄機構 孫彬彬

風險提示:宏觀經濟政策不確定性,信用事件頻發。

1. 基金市場規模

截至2019年三季度末,各類基金共計5,806只,資產凈值約136,401億元。相較于2019年二季度末(各類基金共計5,559只,資產凈值約132,863億元),各類基金數量增加4.44%,資產凈值增加2.66%。

從各類基金市場規模來看,2019年三季度末,混合型基金資產凈值約18,752億元,較2019年二季度末上升6.67%;股票型基金資產凈值約10,130億元,較2019年二季度末增長8.02%;債券型基金資產凈值約31,764億元,較2019年二季度末增長14.05%;貨幣型基金資產凈值約74,642億元,較2019年二季度末下降3.14%。

就債券型基金而言,分投資風格來看,進入3季度以來,主動管理型基金(短期純債型基金、中長期純債型基金、一級債基、二級債券)的新發份額大幅攀升,8月和9月連續突破500億份,而被動管理型基金(被動指數型債基)的新發份額顯著收縮,降至100億份左右。主動管理型基金的增量主要來自于中長期純債型基金的大量發行。

2. 基金資產配置

截至2019年三季度末,各類基金資產總值較2019年二季度末增加1.40%,其中,股票的資產市值增加6.55%,債券的資產市值增加1.43%,現金的資產市值增加4.98%。從資產配置的比例看,股票、債券和現金的占比均小幅上行,2019年第三季度末占比分別為15.6%、47.9%和23.5%。

3. 基金持債分析

從債券配置比例看,與2019年二季度末相比,2019年三季度基金增加了利率債和信用債的配置占比,減少了同業存單的占比。

債券型基金持債分析

1. 中長期純債型基金

截至2019年三季度末,中長期純債型基金持有的券種總值約25,850億元,相較于2019年二季度末增長了10.61%。所有券種市值均上漲,其中利率債上漲11.13%、信用債上漲10.12%、同業存單上漲4.48%、其他債券(可轉債、資產支持證券等)上漲17.72%。

從債券配置比例看,2019年三季度中長期純債型基金持有的利率債、信用債、同業存單的市值占債券投資市值比分別為48%、45%、4%。與2019年二季度相比,中長期純債型基金小幅增加了利率債的配置比例,小幅減少了信用債和同業存單的配置比例。

2. 短期純債型基金

截至2019年三季度末,短期純債型基金持有的券種總值約1,831億元,相較于2019年二季度末增加19.32%。其中,利率債、信用債和同業存單的市值分別增加9.81%、20.68%和95.74%。

從債券配置比例看,2019年三季度短期純債型基金持有的利率債、信用債、同業存單的市值占債券投資市值比分別為22%、72%、4%。與2019年二季度相比,短期純債型基金小幅增加了信用債和同業存單的配置比例,小幅減少了利率債的占比。

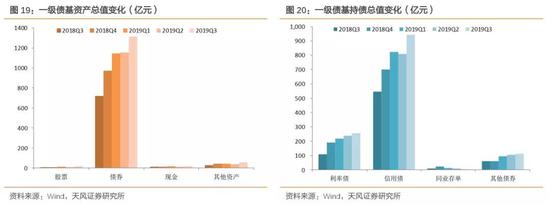

3. 一級債基

截至2019年三季度末,一級債基資產總值約1,405億元,較2019年二季度末上升了15.51%。其中,股票市值上漲了74.12%,債券市值上漲了13.90%,現金上漲了12.33%。

從持債情況看,截至2019年三季度末,一級債基持有的券種總值約1,317億元,較2019年三季度末上升了13.90%。利率債和信用債市值分別上漲了8.39%、16.80%,同業存單減少了30.39%。從債券配置比例看,與2019年二季度相比,一級債基小幅減少了利率債、同業存單和其他債券的配置比例,增加了信用債的占比。

4. 二級債基

截至2019年三季度末,二級債基資產總值約2,640億元,較2019年二季度末上升了17.20%。其中,股票市值上漲了30.29%,債券市值上漲了17.71%,現金下降了8.91%。

從持債情況看,截至2019年三季度末,二級債基持有的券種總值約為2,282億元,利率債、信用債、同業存單市值分別上升了27.56%、12.44%、7.38%。從債券配置比例看,與2019年二季度相比,二級債基增加了利率債的配置,減少了信用債和同業存單的配置。

基金杠桿分析

截至2019年三季度末,中長期純債型基金、一級債基和二級債基的杠桿率均小幅下行。其中,中長期純債型基金的杠桿率為121.43%,較2019年二季度下行1.54個百分點;一級債基的杠桿率為118.39%,較2019年二季度下行3.44個百分點;二級債基的杠桿率為116.77%,較2019年二季度下行1.68個百分點。

基金久期分析

我們用債券型基金的重倉券來近似計算久期。截至2019年三季度末,債券型基金的久期為2.33,相比2019年二季度上行0.18,其中,利率債(國債、金融債、地方政府債)加權久期上行0.20至2.65,信用債(短融、中票、公司債、企業債)加權久期上行0.11至1.73。

債基業績分析

2019年三季度,各類基金的季度收益率中位數排序為:

中債國開債總全價指數(0.19%) < 貨幣基金(0.61%) < 中債國債總全價指數(0.64%) < 中長期純債(1.19%) < 一級債基(1.52%) < 二級債基(1.68%) < 股票型基金(2.21%) < 混合型基金(4.56%)。

風險提示

宏觀經濟政策不確定性,信用事件頻發。

(本文作者介紹:天風證券固定收益首席分析師孫彬彬)

責任編輯:潘翹楚

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。