文/新浪財經意見領袖專欄機構 中投研究

執筆:劉烜

客戶關系管理(CRM)軟件是企業應用軟件市場中規模最大、增速最快(兩位數增長)的行業,并且創投活躍、標的眾多、歷史回報可觀,為不同風險偏好的公開市場和非公開市場投資者提供了多樣化選擇,堪稱TMT行業投資的黃金賽道之一。相比之下,其它TMT行業中有的市場規模大但增長乏力,如智能手機和個人電腦;有的存高增長預期但產業鏈尚在孕育,如虛擬現實和區塊鏈;有的市場高度壟斷、進入門檻高或投資標的有限,如航天和操作系統。

本文涉及上百家公司,按照規模、行業、地區及上市情況選取有代表性的60家進行了數據分析和可視化,深入細分行業和細分市場探討投資機會,并總結了行業發展趨勢和挑戰。

目 錄

一、 百億美元收購開啟Salesforce第三個十年

二、 CRM是規模、增速與活力兼具的“黃金”賽道

(一) 最大且增速最快的企業應用軟件市場

(二) 競爭主導的活躍市場

(三) 成就CRM行業的主要原因

(四) 具備全球競爭力的CRM龍頭企業

三、 龐大而活躍的CRM企業群體蘊藏豐富投資機會

(一) 財務投資者在CRM行業斬獲頗豐

(二) 戰略投資者愿意付出高溢價

(三) 公開市場分享CRM行業發展紅利

(四) CRM行業深度分析

四、 深入CRM細分行業和細分市場發掘投資機會

(一) 細分行業投資機會

(二) 細分市場投資機會

五、 CRM行業發展趨勢與挑戰

(一) 發展以客戶體驗為牽引

(二) 數據技術革命推動商業創新

(三) 繼續引領云計算和數字化轉型

(四) 主要挑戰來自數據隱私保護監管

附錄 術語對照

一、百億美元收購開啟Salesforce第三個十年

超過150億美元的交易不到兩個月完成——CRM龍頭Salesforce公司收購數據分析公司Tableau所展露的決心和執行力令人側目。2019年6月10日交易披露后,Tableau的股價跳漲35%,截至8月1日退市前其市值增加了40億美元。

這筆巨額收購是Salesforce開啟第三個十年的里程碑。Salesforce成立于1999年,第一個十年確立客戶關系管理軟件領先地位、第二個十年成功引領云計算服務轉型成為SaaS和PaaS云計算第一,擁有超過15萬家公司客戶,第三個十年或將在數據分析和商業智能領域開疆拓土,恰如Salesforce和Tableau的股票代碼所寓示(分別是CRM和DATA)。

中國企業應用軟件市場同樣為之一振。Salesforce于2019年7月25日宣布與阿里巴巴達成戰略合作,通過阿里云為大中華區提供服務,之前一天百度剛發布了CRM開放平臺“愛番番”。六周后,銷售易獲得騰訊1.2億美元E輪投資,為國內CRM公司最大單筆融資。此前,阿里、騰訊等國內IT巨頭對于2B業務的布局重點在于云計算、辦公協同及電子商務等領域,如今的加碼為中國CRM市場注入更多變數和動量。

二、CRM是規模、增速與活力兼具的“黃金”賽道

(一)最大且增速最快的企業應用軟件市場

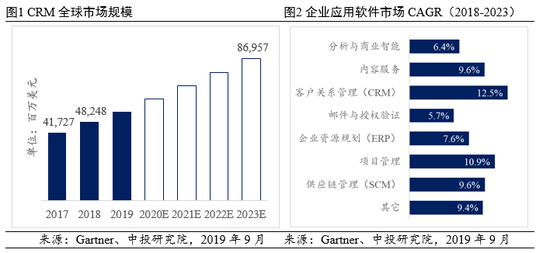

CRM全球市場規模在2017年突破400億美元后繼續保持較快增長,2018至2023年間預計年復合增長率12.5%,增速是企業應用軟件市場中最高的(見圖1和圖2)。

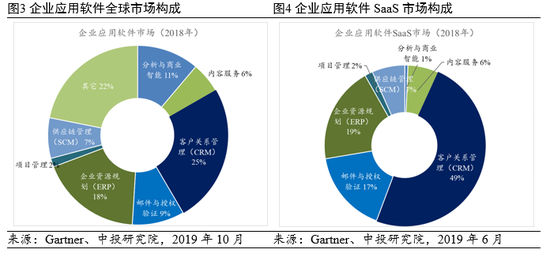

截至2018年,CRM市場規模占整個企業應用軟件市場的25%,占比最高(見圖3)。同時,得益于Salesforce等行業龍頭成功轉型云計算的帶動作用,全球企業應用SaaS(軟件即服務)云計算市場中CRM云的份額獨占鰲頭,進一步激發CRM的增長潛力(見圖4)。

總體上,CRM、ERP、分析與商業智能是規模前三的企業應用軟件市場,但CRM市場的年復合增速(12.5%)遠高于ERP(7.6%)、分析與商業智能(6.4%),沒有出現隨市場規模增加而減速的情況,遠未見頂。

(二)競爭主導的活躍市場

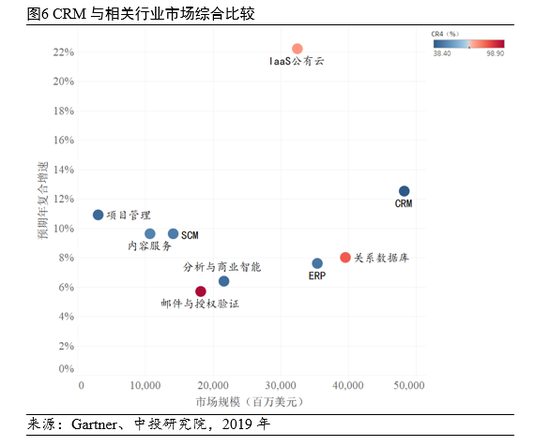

從全球市場集中度看,CRM行業屬于競爭主導的市場。Salesforce繼續遙遙領先,占CRM行業近20%的全球市場份額,幾乎相當于Oracle、SAP、微軟、Adobe等4家公司的份額之和,但從整個市場看,CRM行業前4大企業的市場占有率(CR4)不超過40%,HHI集中度指數不超過900。從相關軟件行業集中度橫向對比來看(見圖5),除了郵件與授權驗證行業存在寡頭壟斷(CR4、HHI兩項指標分別高達98.9%、7765),CRM、ERP、SCM等其它企業應用軟件行業的集中度都不高,而與CRM有一定聯系的IaaS公有云、關系數據庫管理系統(以下簡稱關系數據庫)存在中度和高度壟斷。再考慮到CRM行業較多的企業數量,我們認為總體上CRM市場結構良好,不存在明顯壟斷,盡管個別龍頭企業在有的細分市場具備相當的定價權。

綜合上述測算分析,CRM在市場規模、預期增速和集中度方面都具有比較優勢(見圖6),再考慮到企業標的數量和一二級市場歷史回報等其它因素,是較理想的“黃金”賽道。

(三)成就CRM行業的主要原因

一是企業更愿意為CRM軟件服務買單。營銷是創造、溝通、交付和交換價值的活動[3],是一個公司里最接近客戶也最了解市場的部門,因此CRM直接關系到收入和利潤。相比之下,無論是ERP(企業資源規劃)對應的人力、財務等管理,SCM(供應鏈管理)對應的供應商管理,抑或郵件和項目管理等,重點面向企業內部或者供應商,更接近于成本中心。因此很多情況下,CRM的優先級和投入力度相對高一些。

二是CRM云轉型更快更成功。SaaS云已得到市場認可,從中小企業客戶到大企業客戶都在增加相關支出,人均支出創新高(見圖7)。CRM占企業應用軟件SaaS市場約半數份額,為高速增長奠定了基礎(見圖4)。2019年SaaS云支出將占到CRM總支出約75%,具體到銷售、營銷、客戶服務、數字商務等4個細分領域,SaaS占比達70%~85%不等并且有望繼續保持每年2到4個百分點的增速(見圖8)。

三是行業龍頭企業的示范效應和產業布局,同樣是CRM行業成為黃金賽道的重要因素,接下來對Salesforce、SAP、Oracle、Adobe、微軟等排名前五的CRM龍頭企業進行簡要分析。

(四)具備全球競爭力的CRM龍頭企業

1.Salesforce深耕CRM行業而非貪大求全,在成就自身的同時也成就了CRM行業在企業應用軟件中的龍頭地位

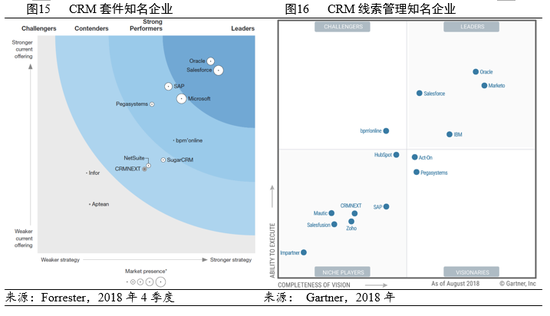

財富全球上市公司2000強中[6],進入前500的軟件公司只有4家:微軟(第16)、Oracle(第92)、SAP(第176)和Salesforce(第446),再算上緊隨其后的Adobe(第505),這5家公司也正好是企業應用軟件龍頭,但其中只有Salesforce是專注于企業應用的客戶關系管理領域。回顧歷史不難理解,從成立時間看作為“70后”的微軟、Oracle、SAP和“80后”Adobe都較早進入了企業應用軟件市場并以ERP為重點(見圖9),作為后起之秀的Salesforce聚焦到CRM市場無疑是明智之舉,在銷售自動化、套件和數據管理平臺等多個CRM關鍵細分行業全球領先(見圖10、圖15、圖20及圖32)。

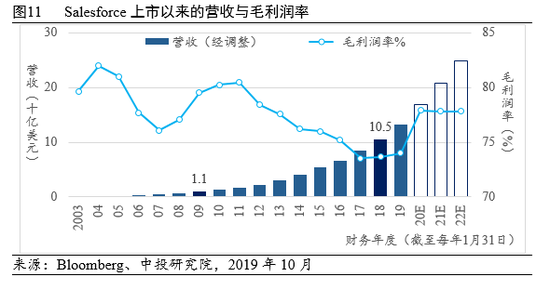

Salesforce是年收入最快突破百億美元的公司(之一)。Salesforce于1999年成立、2004年上市,營收在第一個十年突破10億美元,第二個十年突破100億美元,毛利率始終維持較高水平(見圖11)。

在Salesforce的眾多收購中,有兩筆或寓意下一個十年的戰略方向,其一是2019年約150億美元收購Tableau以增強數據分析能力,其二是2018年約65億美元收購開源軟件集成商MuleSoft以拓展PaaS平臺云能力——與微軟、亞馬遜、IBM等具備基礎設施能力的IT巨頭相比,Salesforce憑軟件應用和平臺層面的收入就進入云市場前三(見圖12),其SaaS和PaaS云業務之強可見一斑,深化平臺服務能力順理成章。

2. SAP是CRM軟件龍頭中唯一的非美國企業

相當一段時間內,SAP在ERP市場的領先優勢未能拓展到CRM,但在收購了瑞士電子商務公司Hybris(2013)、美國客戶身份公司Gigya(2017)和銷售績效管理公司CallidusCloud(2018)之后,2018年SAP推出了整合后的CRM現代化解決方案C/4HANA,旨在增強前臺功能,與其ERP 套件S/4HANA共同形成更完善的市場布局。同年11月,在線調查公司Qualtrics上市前夕被SAP以80億美元收購,利好刺激下Qualtrics的競爭對手Surveymonkey在隨后5個交易日里股價大漲31%。SAP在CRM的銷售績效管理和數字體驗等領域處于領先地位(見圖13和圖14)。

3. Oracle立足數據庫龍頭優勢積極布局企業應用市場,在云計算領域奮起直追

Oracle的軟件業務覆蓋了從基礎設施軟件(數據庫、開發語言、操作系統、中間件等)到應用軟件的全產業鏈,但過去十年間的股價回報弱于標普500,多少與云轉型較慢有關。Oracle正在調整商業戰略:一是收入構成繼續從利潤低的硬件業務轉移至軟件業務,硬件收入占比從2018財年10%降至2019財年9%、軟件業務則從81%上升至83%;二是軟件業務加速SaaS和IaaS云轉型;三是借助基礎設施軟件的生態效應提供全套解決方案鞏固企業應用市場,按Oracle生態系統口徑,2019財年的軟件業務收入中基礎設施軟件占64.7%、應用軟件占35.3%。值得一提的是,Salesforce創始人Marc Benioff曾在Oracle供職13年負責營銷業務。

Oracle擁有完整的CRM產品套件并在線索管理方面具備優勢(見圖15和圖16),推出的Oracle CX Cloud強調客戶交互和內容管理,依托于Oracle云平臺及微軟Azure提供了營銷、銷售、商務、客戶服務及垂直應用領域的多種產品服務。不過,盡管CRM的重要性增加, ERP仍是Oracle企業應用軟件業務的核心,其Fushion ERP和NetSuite ERP云業務在2019財年一季度實現了33%的增長,Oracle首席執行官Mark Hurd稱“這種持續的強勢增長鞏固了我們在全球ERP云市場第一的地位”[8]。

4.最大數字內容設計軟件公司Adobe的CRM市場份額保持上升態勢

Adobe擁有數字創意(占公司總收入70%)、數字體驗(27%)、出版(3%)三大業務板塊,其中數字體驗板塊就是包括了營銷、廣告、分析、交互、數據管理、商務等在內的CRM產品和服務。作為SaaS云龍頭之一,Adobe的訂閱收入占比高達88%,其中各業務板塊的訂閱收入占比見圖17。2018年,Adobe通過收購Magento和Marketo進一步增強了在營銷和商務等CRM領域的競爭力,CRM業務收入同比增20.2%并且增量主要來自云訂閱。

Photoshop、Illustrator、Acrobat等產品奠定了Adobe的數字創意軟件龍頭地位,積累了內容管理等方面的經驗,進而幫助Adobe在CRM行業開疆拓土,目前已在客戶分析、數字體驗、數據管理平臺等領域建立領先優勢(見圖19和圖20)。

5.微軟的商業生態系統森羅萬象,這個經納德拉再造后的IT巨頭繼續統懾整個軟件行業

微軟的商業生態系統始于軟件,已拓展至硬件、游戲等多個領域。基礎設施軟件層面,微軟是桌面操作系統全球第一、IaaS云計算第二、數據庫第二;應用軟件層面,微軟是辦公套件第一、項目管理第一、郵件與授權驗證第一。毫無疑問,包括CRM在內的幾乎所有軟件行業沒有人敢于忽視微軟的存在,尤其是面對已經涅槃再造的微軟——其市值在2010年被蘋果超過后終于在2019年首次反超,市值躍上萬億美元大關,而微軟市值上一次超過蘋果正好是三十年前的1989年。

微軟在CRM商業智能、零代碼開發(low-code development)等領域具有領先優勢(見圖21和圖22),其Dynamics 365產品套件具備較完整的ERP和CRM功能。

然而,投資者的目光僅僅停留在第一梯隊企業是不夠的。事實上,歷經數十年蓬勃發展的CRM市場孕育了龐大的企業群體,其中蘊藏了豐富的投資機會。

三、龐大而活躍的CRM企業群體蘊藏豐富投資機會

據不完全統計,全球CRM企業約2600家[9],定義更寬泛的營銷科技公司則多達近7000家且主要分布在北美和歐洲地區,近年來行業的VC、PE、戰略并購及IPO等投融資交易活躍(見圖23)。

(一)財務投資者在CRM行業斬獲頗豐

美國私募基金Vista Equity Partners(以下簡稱Vista)于2016年以17.9億美元將CRM上市公司Marketo私有化,持有約3年后以47.5億美元出售給Adobe。2011至2015年間,盡管Marketo處于虧損狀態,但收入年復合增速達61%,且經營現金流持續改善,Vista收購付出的64%溢價最終被證明物有所值。幾乎在出售Marketo的同時,Vista以5.4億美元收購了社交CRM公司Spredfast并與另一家被投公司Lithium合并設立新公司Khoros。

另一家私募公司Accel-KKR于2009年以4890萬美元收購了深陷困境的CRM公司KANA,2014年轉售給Verint Systems時作價5.14億美元。KANA的股價在2000年1月達到頂峰后一路下行,但其兩百多個客戶中包括財富50強的半數公司,Accel-KKR收購后對KANA進行了成功的投后管理,并將該項目作為案例展示。這樣的例子還有不少,例如歐洲私募基金Permira于2015年以約2億美元將CRM公司Magneto私有化后,2018年以16.8億美元出售給Adobe。法國私募基金Eurazeo聯合高盛商業銀行部MBD于2017年收購了美國CRM公司Trader Interactive。

(二)戰略投資者愿意付出高溢價

Salesforce投資了全球超過300家企業科技類公司,其中包括Informatica、ZOOM、Surveymonkey、Docusign、Dropbox、Hubspot、mongoDB等細分冠軍和明星企業[10],還設立了多支基金扶持初創企業,構建的商業和投資版圖進一步鞏固了Salesforce的行業領導地位。Adobe、SAP等其它公司同樣不甘人后,這些戰略投資者廣泛布局包括CRM在內的企業應用軟件生態,以達成商業發展戰略。

(三)公開市場分享CRM行業發展紅利

2010年至2019年9月底,不少CRM上市公司跑贏標普500指數。行業龍頭Salesforce的股票總回報高達803.90%,Adobe、微軟、Zendesk、PegaSystems、ServiceNow的總回報則在410.93%到1017.32%不等,都超過了同期標普500指數325.34%的總回報(見圖24)。此外,如Marketo、Tableau、Magneto等CRM上市公司被私有化時股東還獲得了可觀的收購溢價。SAP和Oracle的同期回報不及標普500指數,更多與業務布局等公司個體因素有關。

(四)CRM行業深度分析

本文選取60家CRM企業為樣本空間,從規模、細分行業、總部所在地、上市情況等不同維度看都有較好的代表性(見圖25)。

按企業規模(見圖26),既包括為社會大眾所熟悉的IT巨頭微軟(1家)、為普通投資者所知曉的Salesforce等行業龍頭(5家),也包括市值或估值至少10億美元的上市公司或獨角獸——這里統稱為高光企業(22家),還包括罕為行業外人士了解的隱形企業(32家)。選取的60家CRM企業中,微軟市值為萬億美元級別,行業龍頭市值為千億美元級別,高光企業市值或估值為十億美元到百億美元級別,隱形企業規模為數百萬到數億美元不等。其中,獨角獸包括ServiceTitan、Freshworks、Segment、Zeta Global、Intercom。

按細分行業,以營銷(18家)、銷售(9家)、客戶服務(13家)這三個傳統支柱性的細分行業為重點,兼顧數據分析、現場服務、數字商務等其它細分行業,還根據實際情況囊括了服務垂直應用或特定地區的CRM企業。

按總部所在地,覆蓋了整體領先的美國和歐洲企業(分別為30家和10家),同時聚焦中國及世界其他地區企業。具體看,美國30家、中國10家、英國4家、瑞典3家、日本3家、以色列2家、德國2家、加拿大2家,新加坡、印度、芬蘭、澳大利亞各1家。

按上市情況,含未上市(24家)和上市(掛牌)公司(36家),其中上市(掛牌)公司包括在場外市場掛牌的企業。

從上市公司財務估值數據中位值看,CRM行業的估值倍數和盈利水平都高于整個應用軟件行業。其中:CRM行業的P/E倍數為43.1倍、EV/EBITDA倍數為18.7倍,均高于整個應用軟件行業(后者的P/E為31.4倍、EV/EBITDA為17.8倍);CRM行業的EBITDA利潤率15.9%、凈利潤率2.8%,明顯高于應用軟件行業的盈利水平(后者的EBITDA利潤率4.59%、凈利潤率0.76%)[11]。具體到不同企業類型,CRM行業龍頭企業的盈利能力保持在較穩定的高水平,而高光企業和隱形企業則呈現出豐富的多樣性,估值和凈利潤率對應區間較大、極端值更多(見圖27)。

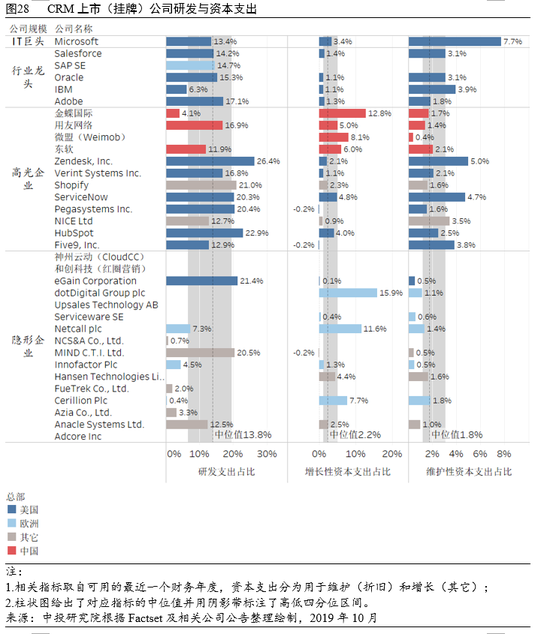

從研發和資本支出占比看,CRM上市公司的研發支出占營收的比例中位值為13.8%但區間較大(第25百分位和第75百分位分別對應7%和20%),增長性資本支出占比中位值為2.2%(第25百分位和第75百分位分別對應1%和3%),維護性資本支出占比中位值1.8%(第25百分位和第75百分位分別對應1%和5%)(見圖28)。

四、深入CRM細分行業和細分市場發掘投資機會

在把握市場整體情況實現投研覆蓋廣度的基礎上,可從細分行業、垂直應用、區域市場等不同角度探索發掘高質量的投資機會。

(一)細分行業投資機會

行業層次深度在較大程度上決定投資標的搜尋范圍和數量。以標普GICS四級行業分類體系為例,CRM屬于“信息技術→軟件與服務→軟件→應用軟件”。很多情況下,宏觀研究和資產配置可止步于一、二級行業分類,產業政策制定和公開市場投資可立足于更細分的三、四級分類,但非公開市場的投資并購往往還需要繼續深入到更細分的行業層次。

CRM行業可細分為營銷、銷售、客戶服務、數據分析、數字商務、現場服務等子行業,而這些子行業還可以進一步分解為多渠道營銷、社交營銷、智能客服、銷售自動化、定價策略管理、呼叫中心、數據可視化、流程自動化、客戶行程分析、網頁內容管理、外勤管理等幾十個細分行業(見圖29)。

下沉至細分行業深處的優點包括:

一是擴大項目儲備數量。在前四級行業層面,企業標的數量有限,例如CRM軟件行業的此類企業數量不過三四十家。這些企業往往合計占有全球市場三分之一乃至更多的份額,從統計數字上掩蓋了垂直應用、區域市場和客戶群體等方面的差異。深入到更細分的行業層次,即便排除規模不足的小微企業,標的數量也將上升至少一到兩個數量級,例如CRM企業多達數千家,而這些隱形企業在更高層級的行業研究和市場圖表中經常被忽略或統統歸入“其它”。

二是增強直接投資回報。在前四級行業層面觀察到的以大型上市公司或高估值的獨角獸為主,投資者無論參與公開市場買賣還是獨角獸融資,議價能力有限,難以獲得信息不對稱的溢價。深入發掘細分行業的隱形企業,投資其高速成長期,可以放大投資回報,并夯實機構投資者的研究與直投能力。

三是提高財務預測和估值風險管理水平。軟件等科技行業的創新特質加大了財務預測的不確定性,估值模型對輸入的敏感性較大,一二級市場倒掛時投資者可能遭遇估值下調風險。下沉至行業分類深處,可以建立更符合商業實際的估值模型,掌握利基(niche)市場的真實規模和成長性,豐富多情景假設下的研判能力。

營銷、銷售、客戶服務是企業采購CRM系統的傳統核心述求,因此相應的CRM企業數量最多(見圖30),大型CRM廠商提供的綜合解決方案至少會覆蓋這三個領域,而中小CRM廠商則可能聚焦某些細分行業以提供差異化服務。整體上,CRM公司最近一個財年的營收中位值為1.8億美元,增速中位值達11.9%,反映了行業的存量和增量紅利。必須指出,絕大多數CRM企業的產品服務都會涉及CRM的多個細分領域,這里參考其主要業務之一作粗略劃分。

營銷商業流程可粗略分為品牌感知、線索發掘、銷售決策、客戶留存等四個階段(見圖31)以及更多的子流程,并且隨著現代營銷實踐的發展進一步豐富,這些需求推動CRM演化出更多的細分行業。

1.營銷CRM

互聯網和社交媒體的興起徹底改變了營銷模式,多渠道、跨屏幕的精準營銷大勢已成,催生了大量的CRM企業和產品。

大數據營銷公司Zeta Global已完成F輪融資,是估值13億美元的獨角獸企業,創始人之一John Sculley是蘋果公司前CEO。該公司的資本操作比較活躍,2007年成立以來發起收購十余筆,如2019年收購了陷入破產困境的Sizmek。

此外,還有賬戶營銷領域的Sendoso、Act-On、ZoomInfo,電子郵件營銷領域的Mailchimp、Constant Contact、SendinBlue,社交媒體分析領域的Hootsuite、Sprout Social,搜索引擎優化(SEO)領域的SEMrush、Conductor,等等。[12]

2.銷售CRM

根據銷售業務流程需求,對應的CRM包括線索管理、銷售自動化、銷售績效管理、定價管理等領域。

bpm’online是美國的商業流程自動化公司,擅長銷售自動化、線索管理等銷售CRM細分行業(見圖10和圖16),頗受中型企業客戶認可,也不乏大企業客戶。另一家美國公司Zoho提供基于SaaS云的CRM以及財會、IT、人力等方面的軟件服務,與其成立之初的網絡管理業務相去甚遠(Zoho原名AdventNet),Zoho宣稱其用戶數從2018年的3000萬進一步增至超過4500萬。

與Salesforce等行業龍頭相比,bpm’online和ZOHO的產品性價比更高,有助于吸引中小企業客戶。

3.客戶服務CRM

客戶服務CRM的重心正在從傳統的人工電話呼叫中心向智能客戶交互中心進化,通過語音識別、AI客服等新技術提高服務體驗。

美國上市公司Zendesk和 PegaSystems在客戶交互服務方面保有領先地位(見圖32)。Zendesk的2018財年收入約6億美元,收入過去5年CAGR增速高達53%,虧損逐年收窄但尚未盈利,現擁有全球14.5萬個付費賬戶;PegaSystems的2018財年收入8.9億美元,訂閱收入比重5年來提升了8.2個百分點至58.9%(見圖33),主要得益于用戶從永久許可遷移到云訂閱,但該公司盈利指標仍處于下行通道(EBITDA利潤率從2013年16%逐漸降至2018年2.9%)。

Verint Systems自我定位為客戶交互公司,2018財年收入約12.3億美元,收入過去5年CAGR增速6.3%,并且凈利潤率由負轉正,表明盈利能力提高。該公司在網絡安全方面的經驗優勢對解決反欺詐、改善體驗等客戶交互問題顯然有所助益。

4.其他CRM細分行業

營銷需求和新科技供給的雙重催化之下,CRM細分行業更為豐富多樣。例如,CRM按照終端客戶的不同可分為B2B和B2C兩大類,前者服務的企業客戶群體更小、產品定制化要求較高、客戶關系管理精細化程度高,后者服務的消費者客戶群體更大、產品標準化程度高、銷售行為可能是個體情緒化的,這些特點導致B2B CRM和B2C CRM在數據庫容量、銷售流程設計、功能定制等方面都存在差異;數據分析也是CRM重要的細分行業,既有“藍色巨人”IBM和統計分析軟件公司SAS等老牌企業,也有Segment等估值十億美元以上的獨角獸。

類似的例子還包括:社交媒體使得社交營銷CRM愈發重要,電商的崛起催生了數字商務CRM,多屏時代提升了CRM內容管理平臺的重要性,人工智能賦予了客戶服務CRM全新內涵,愈發多變的商業需求演化出CRM零代碼開發功能,等等。

(二)細分市場投資機會

CRM是競爭主導的市場,層次豐富,按照垂直應用和地理區域存在不少細分市場。

從垂直應用看,一些公司為特定的一個或幾個行業提供CRM解決方案,而不是面向泛行業客戶。垂直應用可以為廠商建立行業護城河,避免與CRM行業龍頭正面競爭,以潛在市場規模為代價爭當細分龍頭。值得注意的是,與深度綁定重資產和制造經驗的機械、電子和建筑等行業的企業應用軟件不同,CRM垂直應用的護城河優勢相對有限。垂直應用中有的源于電信、能源等行業的訂單和付費管理等傳統需求沿革,有的則立足科技創新試圖為特定行業提供現代化解決方案。例如:印度CRMNEXT為金融業提供CRM解決方案;英國Cerillion、納斯達克上市公司MIND C.T.I都為電信業提供訂單與收費管理類CRM產品;澳大利亞上市公司HANSEN technologies為公用事業、電信和付費電視行業提供訂單類CRM產品和服務;美國ServiceTitan聚焦暖通水電等家庭服務業,幫助客戶提高線索發掘、下單和銷售能力;新加坡Anacle Systems為能源業提供ERP和CRM產品;上海康策軟件打造醫院CRM,小滿科技則為出口制造業提供CRM解決方案。

從地理區域看,北美和西歐是最大的兩個CRM市場,合計占全球市場四分之三的份額,而新興市場及亞太地區基數小、增速相對更快。例如:瑞典上市公司Briox AB業務2019年關閉英國業務之后聚焦波羅的海地區;芬蘭公司Innofactor為北歐市場的企業客戶提供基于微軟云平臺的解決方案,其中包括CRM產品。

具體到中國市場,Salesforce市場占有率第一但客戶多為跨國和大型企業,一些本土企業以“中國Salesforce”為口號試圖復制成功但尚待時日,投融資仍集中于風險投資和戰略投資,公開市場方面僅新三板和港股有個別標的。盡管有觀點將現狀歸于國內企業文化和治理水平,但我們認為隨著社會經濟發展,現代化公司治理和客戶關系管理是大勢所趨,國內CRM市場將較快發展,具體分析如下:

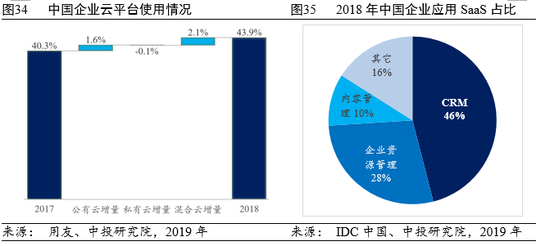

一是國內云計算轉型未過半程,巨大紅利待釋放。2018年,中國43.9%的企業上云(見圖34),同比增長3.6個百分點,但與歐美高達80%并繼續增長的滲透率相比還有很大提升空間。具體到企業應用SaaS云,CRM市場占比達46%,遠高于其他類型(見圖35),仍將引領國內SaaS發展。一般而言,SaaS云轉型成功的公司,可以做到毛利潤率70%并且實現營收較快增長,這種紅利無疑值得期待,并且在積累相當實力后可以圍繞PaaS云平臺構建商業生態,進一步打開想象空間。

二是中國CRM行業初具規模,具備做大做強的潛力。一批CRM本土公司繼續探索,重點圍繞社交營銷、數字商務等具有中國特色的領域,如神州云動、仁科互動(銷售易)、六度人和(EC)、和創科技(紅圈營銷)、紛享銷客、微盟、勵銷、掌控網絡(外勤365)、XTools、玄訊、八百客、智云通等;用友、金蝶、東軟等大型軟件公司已積累了較豐富的企業應用開發經驗和客戶資源,可以參照SAP、Oracle的做法從ERP切入CRM;阿里、騰訊、百度等互聯網公司具備軟件基礎設施能力,在國內消費端市場飽和后正在嘗試CRM為代表的企業應用市場,如騰訊企點、百度CRM;辦公軟件公司理論上可以參照微軟的做法,在達到一定規模后借助辦公套件的用戶黏性發展CRM。此外,國內軟件公司“兩免三減半”稅收優惠政策的延續[13],以及華為等公司對企業應用軟件的國產化替代需求,都為本土公司提供了機會。

三是國外成功案例始終吸引著投資者在中國尋求類似機會。正如前文所述,從公開市場投資、獨角獸上市退出到私有化收購溢價,國外CRM公司已經為投資者提供了多層次的豐厚回報。考慮到中國相對獨立的IT生態,投資者對“中國Salesforce”的期待不難理解。

五、CRM行業發展趨勢與挑戰

(一)發展以客戶體驗為牽引

CRM脫胎于ERP并超越后者,成為規模最大且增速最快的企業應用軟件行業,未來將在客戶體驗特別是數字體驗的需求牽引下不斷進化——認識到這一點并非總是顯而易見。歷史上按照產品導向的營銷理論,作為營銷工具的CRM曾被認為是ERP的從屬組成,一些ERP龍頭公司花了相當長時間才不得不把CRM提升到與ERP相當的地位。2018年C/4HANA發布會上,SAP首席執行官Bill McDermott稱該公司是“最后一個接受CRM行業現狀但也是第一個要改變它的”[14]。Adobe則直接把其CRM業務命名為數字體驗業務板塊。

(二)數據技術革命推動商業創新

以大數據、人工智能為代表的技術賦予CRM更強大的數據搜集、管理、分析及可視化能力,進而推動商業創新和生態繁榮。當前,覆蓋電郵、網站、社交媒體、短信、電視廣播及線下的全渠道、跨屏幕營銷和市場調查產生的數據指數級增長,數據技術對CRM的重要性愈發凸顯,CRM公司對數據分析和人工智能公司的投資并購意向有增無減。

數據分析是精準營銷和提升客戶體驗的重要基礎。 SAP收購在線市場調查公司Qualtrics以提升數據獲取能力,Salesforce收購Tableau以提升數據可視化及異構數據連接能力。

人工智能不但改善客戶服務,也有助于商業流程自動化和銷售線索管理。 Salesforce宣稱其AI產品“愛因斯坦”可以對營銷效果、線索轉化和用戶行為進行預測(見圖36),并幫助銷售人員擺脫錄入數據的負擔而聚焦到業務本身。Oracle等其他行業龍頭及一些初創企業也推出了相關產品或功能。

(三)繼續引領云計算和數字化轉型

過去十年,CRM行業與云計算相互促進,Salesforce成為PaaS和SaaS雙料龍頭。未來,SaaS云計算繼續幫助廣大CRM公司拓展用戶群體,覆蓋更多中小企業客戶;PaaS云計算競爭主要在大公司之間展開,Salesforce嘗試立足CRM而SAP、Oracle嘗試立足ERP建立平臺,最終瞄準的都是整合數千億美元級別的企業應用軟件市場。與此同時,CRM行業的發展將繼續推動IT、金融、制造、能源、消費等各個行業的數字化轉型,改造甚至重塑某些價值鏈。

(四)主要挑戰來自數據隱私保護監管

劍橋分析丑聞之后,對數據搜集、儲存和使用的強監管已成為主流。CRM行業為了達成精準營銷和提高客戶體驗,對用戶數據有天然的渴求,在強監管下正在積極改變。歐盟的《通用數據保護條例》(General Data Protection Regulation,GDPR)要求科技公司做出結構性調整以滿足合規要求,最高可罰款2000萬歐元或者全球營收的4%,實施一年多來披露的處罰案例逾70個;美國剛通過的法案(Clarifying Lawful Overseas Use of Data,CLOUD act)賦予了美國執法機關獲取存儲于全球任何地點數據的長臂管轄權——這可能將企業置于無法同時遵守當地法律與美國法律的兩難境地;印度要求產生于印度的數據留在本土;開曼群島《數據保護法》2019年9月30日生效,影響到開曼設立的公司、基金和SPV。

[1] Maurizio Naldi, Marta Flamini. The CR4 index and the interval estimation of the Herfindahl-Hirschman Index- an empirical comparison. 2014. Hal-01008144

[2] 參見美國司法部網站,https://www.justice.gov/atr/herfindahl-hirschman-index

[3] 美國營銷協會(AMA),Definitions of Marketing 2017版,見https://www.ama.org/the-definition-of-marketing-what-is-marketing/,2019年10月

[4] Blissfully:2019 Annual SaaS Trends Report,見https://www.blissfully.com/saas-trends/2019-annual/

[5] Gartner,Forecast: CRM — SaaS and On-Premises, Worldwide 2017-2022,2019年1月

[6] https://www.forbes.com/global2000/#686dbd41335d,2019年5月

[7] appsruntheworld,見https://www.appsruntheworld.com/first-look-at-2017-2022-paas-iaas-saas-markets-as-14-top-cloud-computing-billionaires-expand-across-enterprise-it/,2019年。不同來源的市場數據或存不一致,但不影響分析結論。

[8] Oracle公司2019財年一季度公告。

[9] S&P Capital IQ,2019年9月

[10] Portfolio companies, 見https://www.salesforce.com/company/ventures/portfolio/。

[11] 應用軟件行業的估值倍數和利潤率均為中位值,來自S&P Capital IQ(2019年9月),其中不同財務指標對應的企業樣本數量在428家至898家之間不等。

[12] G2.com, 2019年10月

[13] 中國財政部,《關于集成電路設計和軟件產業企業所得稅政策的公告》,2019年5月,見http://szs.mof.gov.cn/zhengwuxinxi/zhengcefabu/201905/t20190521_3261938.html

[14] SAP,原文為“We’ve moved from a world where nothing happens when you add a record to CRM, to a world where everything happens. When the entire supply chain is connected to the customer experience, we’ve moved from the first-generation consumer-grade experience to the best consumer-grade experience in the CRM industry. When it comes to CRM, SAP was the last to accept the status quo, and SAP will be the first to change it.”見https://news.sap.com/2018/06/sapphire-now-bill-mcdermott-keynote-augmenting-humanity/

免責聲明:

本報告由中國投資有限責任公司(以下簡稱“中投公司”)中投研究院編制。報告中涉及資料均來源于合法渠道或經合法授權,但中投公司和中投研究院不對該等資料的準確性、完整性和及時性作任何保證或承諾,請讀者僅作參考,并請自行核實相關內容。

本報告涉及內容僅代表中投研究院相關研究人員個人觀點,并不代表中投公司和中投研究院或其附屬機構的立場。報告中由中投研究院根據原文翻譯整理的內容,僅代表其原作者個人或機構觀點,與中投公司和中投研究院均無關。在任何情況下,本報告中的信息或所表述的意見并不構成對任何人的投資建議,中投公司和中投研究院不對任何人因使用本報告中的任何內容所引致的任何損失負任何責任。

本報告版權為中投公司所有,任何機構和個人不得侵犯。如欲引用或轉載本報告,需注明出處為中投公司或中投研究院,且不得對報告進行有悖原意的引用、刪節和修改。中投公司或中投研究院對于本免責聲明條款具有修改權和最終解釋權。

關于中投研究院:

中投研究院立足于為中投公司戰略和內部投資決策提供有效的研究支持和相對獨立的參考意見,并在此基礎上建設為國家提供金融經濟改革方面的政策建議,長遠目標是要打造具有一定社會和國際影響力的“智庫”和為公司及中國金融體系儲備和培養人才的“人才庫”。

(本文作者介紹:中投研究院立足于為中投公司戰略和內部投資決策提供獨立、客觀和前瞻的研究支持。)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。