《危機10年:我們面對的未知市場》系列文章——第六篇

文/朱民(清華大學國家金融研究院院長、 IMF原副總裁)、徐鐘祥(清華大學五道口金融學院博士后)

2008年全球金融危機后,為應對危機,美聯儲在實行零利率政策后,又通過購買國債等中長期債券增加基礎貨幣供給,導致資產負債表急劇擴張。在美國經濟復蘇之際,美聯儲開始退出寬松政策,逐步提升美聯儲聯邦利率并縮減資產負債表,如今美聯儲停止加息,降息預期不斷升溫,高度敏感的流動性對于市場而言是巨大的挑戰。

一、美聯儲減息加息再減息

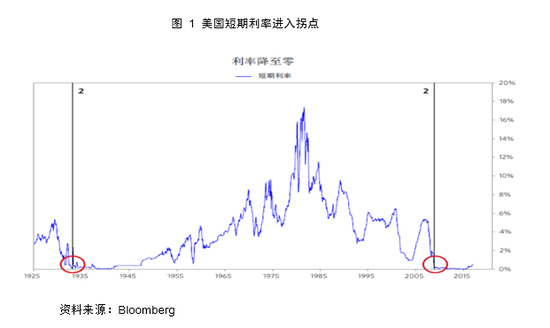

縱觀美聯儲基準利率歷史變化,如圖 1所示,在1929年大蕭條時期,美聯儲實行寬松貨幣政策,將利率降到接近零水平,并長期維持超低利率。1946年迎來利率拐點,美聯儲加息,到20世紀70年代,美國出現高速通貨膨脹,在美元和黃金脫鉤以后,要維持美元信用,利率就變得非常重要,直到80年代初,保羅·沃克爾將利率提升至20%從而有效地遏制了高速通貨膨脹。之后每次危機美聯儲便不斷下調利率,到2007年美國次級住房抵押貸款問題逐漸顯現,并迅速蔓延至包括債券市場和股票市場在內的其他市場,美聯儲采取緊急干預于2007年9月18日開始降息50個基點至4.75%。隨著危機不斷惡化,美聯儲為刺激經濟拉動內需,經過9次降息后于2008年12月16日把聯邦基金利率調降至0-0.25%區間,美國正式步入零利率政策時代。金融危機后,美聯儲一直延續著低利率。

在美國經濟復蘇之際,美聯儲逐漸對貨幣政策進行修正,貨幣政策退出寬松,于2015年12月16日宣布加息25個基點,美聯儲開始進入有序加息周期,為應對下一次危機留出政策空間。到2018年12月,美聯儲于北京時間20日凌晨宣布加息25個基點,將聯邦基金利率區間上調至2.25%-2.5%區間。這是自2018年以來第四次加息,也是自2015年來本輪加息的第九次。

從2019年1月開始,美聯儲為應對全球經濟前景惡化和經濟增長面臨的其他風險而做出了180度大轉彎,并開始暗示將“耐心”調整利率。因美國今年一季度經濟增長和通貨膨脹均低于預期,美聯儲在2019年3月份的會議上沒有加息,并大幅下調了預期的利率路徑。2019年6月20日,美聯儲維持利率不變,而點陣圖則首次釋放出降息信號。加之貿易摩擦升級和金融市場重挫,以及澳大利亞和加拿大等外圍國家紛紛降息,市場對美聯儲降息預期不斷升溫,預計今年將有兩次降息。

二、美聯儲擴表和縮表

2008年金融危機,美國采取了量化寬松的政策來緩解危機刺激經濟增長,在美聯儲減息的過程中,美聯儲開始大規模購買美國國債和政府支持的抵押貸款支持證券(MBS)等資產,以幫助壓低長期利率和刺激經濟,導致美聯儲資產負債表不斷擴大。自2008年年底到2014年10月,美聯儲先后推出了四輪量化寬松政策,總資產從危機前的9000億美元擴大到4.5萬億美元。

鑒于美國經濟面的改善,于2013年5月,美聯儲主席伯南克在國會作證時表示可能會縮減或減少其名為量化寬松(QE)的債券購買計劃的規模,而這一言論導致金融市場的恐慌,這足以證明美聯儲資產負債表的縮減對金融市場的影響。美聯儲的縮減計劃包括增量和存量資產的縮減,2014年10月,美聯儲主席耶倫宣布結束債券購買計劃,通過對本金支付和到期債券進行再投資,使資產負債表一直保持在4.5萬億美元左右水平。在2017年10月開始正式縮減存量資產,每月減持60億美元上限的國債和40億美元上限的MBS,并在12個月內以每三個月增加60億美元國債和40億美元MBS的速度遞增,直到國債每月達到的300億美元上限和MBS的200億美元上限。至2019年5月29日,美聯儲總資產降至38514億美元。

迄今為止,美聯儲宣布削減資產負債表的舉措,在市場上的反應遠遠小于預期,這種反應與2013年所謂的“縮減恐慌”形成了鮮明對比。2019年3月份美聯儲單獨發布關于縮表的聲明,從今年5月起,將每月縮減資產負債表計劃的美國國債最高減持規模從當前的300億美元降至150億美元,到9月末停止縮表。2019年5月,美聯儲發布聲明,美聯儲將通過二級市場把機構債券和MBS的到期本金再投資國債,此行動將從2019年10月份開始。

三、 美聯儲貨幣政策的影響

美聯儲貨幣政策最直接的影響就是美元走勢和資本流動。美聯儲降息,美元貶值,資本流入到利率較高的新興市場,助推當地資本市場不斷攀升;反之,美聯儲加息,美國利率和其他國家利率差距增加,提高了美元資產的吸引力,大量國際資本流回美國,導致美元走強。此外,美聯儲縮表同樣推動美元走強,縮表的本質就是拋售國債和抵押債券,吸收美元從而收緊美元流動性,給美元帶來升值壓力,進一步增加美元資產的吸引力,國際資本回流美國。

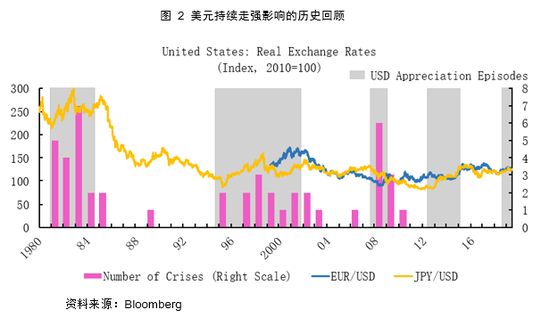

美元升值和資本流動會給全球其他國家帶來嚴重的危機。從金融傳導渠道來看,美聯儲加息和美元升值預期提高了美元資產的吸引力,導致大量國際資本回流美國,資金從當地市場流出,如果當地的金融市場靠美元維持流動性,當地的金融市場便面臨崩盤風險。同時,因為在低利率期間,公司傾向大量貸款,當美元走強時,企業對于已有的美元計價債務必須支付更多的利息,當企業利潤不足以支付增加的利息時,企業紛紛破產倒閉,工人失業,造成經濟衰退。

從歷史來看,美元升值的每一階段都伴隨著一部分國家陷入危機(見圖 2)。如在1979年,美聯儲為擺脫經濟滯漲,將聯邦基金利率提升至20%,吸引大量資本流入,導致美元大幅升值,阿根廷、巴西、墨西哥和秘魯等拉美國家由于過高的債務以及美元升值帶來的資金大量流出,爆發了嚴重的10年債務危機。拉美危機后,在1989年5月到1992年9月期間,美聯儲連續降息24次,美元逐漸走弱,從而吸引了大量國際資本流入新興市場。在固定匯率制下,新興市場長期動用外匯儲備來彌補逆差以維系貨幣穩定,導致外債增加。在1994年開始,因通脹恐慌,美聯儲將基準利率從3.25%提升到6%,美元在1995年到2002年期間漲幅超過40%。美聯儲加息和美元升值使新興市場面臨資本外逃的壓力,以索羅斯率領的量子基金為首的國際游資對新興市場貨幣進行狙擊,導致泰國、菲律賓、印尼、馬來西亞等國貨幣大幅貶值,造成了1997年影響嚴重的亞洲金融危機。

四、美聯儲降息預期升溫,市場高度敏感

在經歷連續的加息周期后,美聯儲于2019年開始停止加息,近期美聯儲降息預期不斷升溫,然而這一次預期性的降息與2008年金融危機期間的降息又有很大的區別。2007年降息是從5.25%下調至0.25%接近零水平,這次如果降息將是從2.5%開始下降,降息空間十分有限。同時,美國目前經濟增長,就業水平和通脹指數與2008年金融危機期相比相對良好,加之目前債務不斷攀升,股市高位運行,估值居高不下,美聯儲降息對經濟增長的刺激將十分有限,這將極大地增加市場的不確定性。如果經濟好轉,美聯儲勢必將再次升息,那么美國貨幣政策便是完全數據依賴和隨機游走,其前瞻性指引將會消失,這增加了貨幣政策的不確定性,給市場帶來巨大挑戰。

對于新興市場而言,降息將導致美元疲弱,影響資本流動。2018年,在政治風險上升、歐元區和亞洲經濟表現明顯疲弱的背景下,全球金融形勢趨緊,美元升值,新興市場的投資組合資本流動從2017年平均每季逾310億美元降至2018年的不到170億美元。在2019年政策轉變后,第一季度流入新興市場的投資組合資本已反彈至360億美元。如果利率繼續下降,將會加速資本流入,進一步推升新興國家股票市場,這無疑是在加大全球金融市場的風險和脆弱性。

此外,美聯儲的貨幣政策對實體經濟的影響十分有限,從商業銀行信貸占GDP比來看,如圖 3所示,在2009年至2015年美聯儲維持零利率政策期間,商業銀行信貸占比沒有上升反而在不斷下降,在過去3年的加息周期中,信貸占GDP比從2015年年末的61.9%上升到2018年年末的63.4%,信貸占比在加息周期保持相對穩定的狀態。可見美聯儲貨幣政策的寬松并沒有增加商業信貸,對實體經濟的影響非常小,這是當前一個非常重要的現象。

綜上,美聯儲減息加息再減息,同時美聯儲資產負債表先擴大后縮小,美聯儲貨幣政策的變化將影響美元走勢和資本流動,可能導致新興國家金融市場大幅的波動。目前美聯儲貨幣政策轉向,2019年美聯儲有極大的概率降息,然而如今降息的效果與2008年金融危機期間有很大的區別,增加了市場的不確定性,市場高度敏感。同時,降息將推動資本繼續流入新興市場,推動股市上升,加大全球金融市場的脆弱性。更為重要的是,美聯儲的貨幣政策對實體經濟的影響很小,這一系列的變化對全球金融市場而言是巨大不確定性。

(本文作者介紹:清華大學國家金融研究院院長、 IMF原副總裁)

責任編輯:張文

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。