文/新浪財經意見領袖專欄作家 薛洪言

當精力被物欲攫取,人們喪失了探求精神生活的興趣。當消費生活被貸款包裹,我們失去的,也許是生活本身的意義。消費貸款正在像水一樣,無處不在、觸手可及。不過,當你得到一樣東西,你也在失去一些東西。

梭羅在《瓦爾登湖》中曾這樣感慨,“人們已經成了自己工具的工具,那位饑餓時自發采摘果子的人成了農夫,那位站在樹下以求蔭庇的人成了戶主。現今我們不再露營過夜,而是定居于大地遺忘了天空。”

當精力被物欲攫取,人們喪失了探求精神生活的興趣。當消費生活被貸款包裹,我們失去的,也許是生活本身的意義。

消費貸款正在像水一樣,無處不在、觸手可及。不過,當你得到一樣東西,你也在失去一些東西。

消費貸款,無處不在

過去三年里(2015-2018年),“新晉”貸款人超過2億,相當于90后的人口總和。

這些人受惠于消費金融的大發展,擺脫了無貸戶的標簽。據估算,2018年末,央行征信系統中有信貸記錄者達到5.4億人(截止2017年底,有信貸記錄者4.8億人,同比增長12.3%,按此增速估算,2018年末將增至5.4億人),較三年前增加1.6億人。再加上不納入征信的現金貸和超利貸的潤澤,至少兩億人邁入借款人的陣營。

兩億“新晉”借款人,成為消費金融風口里的中堅,那些追風口的機構,賺得盤滿缽滿。

過去三年,五家消費貸款類上市互金平臺(樂信、趣店、宜人貸、拍拍貸、51信用卡),凈利潤從虧損13億,變成盈利100億。

銀行也不甘示弱。同期,銀行派發了2.5億張信用卡,以招行為例,信用卡業務收入接近翻倍。

一向崇尚節儉的民族,怎么突然愛上了借錢?消費金融的風口,到底從何而來?

我想,可以從供給側、需求側、科技側三個層面來解讀。

供給側,金融機構愿意貸。存款資金就那么多,借給個人多了,留給企業的就少了。銀行為何更愿意借錢給個人呢?

銀行的貸款投向圍繞著經濟結構轉。2010年以來,投資對GDP增長的貢獻率下降34個百分點,消費成為穩增長的功臣(貢獻率提升31個百分點)。此消彼長之間,經濟層面是消費對投資的替代,銀行貸款投向上,則是零售貸款對企業貸款的替代。

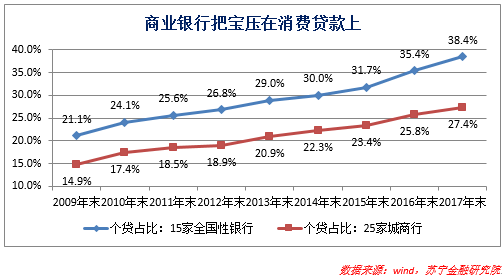

銀行業零售轉型大幕開啟,不論大小,大家都把寶壓在消費者的貸款需求上。

需求側,要看誰在借錢。“牽馬到河易,強馬飲水難”,放貸機構再熱情,借款人無意申請,也是徒然。

截止2018年末,借款人共計把48萬億銀行債務扛在肩上,約合每人欠銀行3.4萬元,這里面,近一半都是過去三年時間里攢下的。

究竟是誰在借錢呢?

借錢消費,對一部分人來說,是對金融機構資金無償占用,屬于有錢人借錢,不借白不借——如信用卡、螞蟻花唄、蘇寧任性付等產品,有20-50天不等的免息期,用了白用,為何不用?

對另外一些人來講,是對未來收入的提前支用,是真的缺錢,又真的想花錢——或日常應急,或購房買車,或心癢難耐、必須買買買。

這里面,有些借款需求大致是穩定的、理性的——如有錢人借錢,看中的是免息期,可說是剛需;缺錢人借錢應急,一刻也不能緩;借錢買房,那是基于結婚壓力——線性增長,不會在行業里攪起波瀾、掀起風口。

有些借款需求,受欲望支配——如大學生借錢買蘋果、潮人借錢買名牌包包和天價化妝品——寅吃卯糧、繼而成癮,才會攪起非理性的泡沫,在短期內迅速膨脹,成為風口的助力。

這類借款需求、這類借款人,才是我們關注的對象。

科技側,讓貸款像水一樣。科技是中性的,但中性的科技卻是催化劑——拓展了放貸人的邊界,放大了借款人的物欲。

大數據技術帶來了純線上實時審批、緩解了欺詐難題,大幅壓降人力成本和風險成本,讓千元小額貸款也有利可賺。

插上科技的翅膀,貸款產品的種類和數量快速膨脹,大額的、小額的,長期的、短期的,等額本息的,先息后本的,應有盡有。

于借款人,之前有饅頭吃就滿足了,現在被科技領入信貸產品的自助蛋糕店,眼花繚亂,還沒怎么嘗,肚皮都快被撐破了。

消費金融怎會不繁榮?

不斷吸水的海綿

據聯訊證券統計,2017年,居民可支配收入中用于還本付息的比例為9.6%(城鄉調查口徑,2018年預計更高),也就是說,100元可支配收入里,要先扣下10塊錢償還債務,剩下的錢,才能去支付各種生活賬單——交房租、付水電費、吃飯、穿衣、育兒、為培訓班買單等等。

只有十分之一用于償還債務,壓力不算大,但這是十四億人口的平均值。平均值里,一向暗藏乾坤。

如2018年末招商銀行零售客戶的財富結構:

共1.2億人,總資產6.8萬億資產,人均5.67萬元;

拆分來看,81%的資產掌握在1.88%的人手中,人均233萬元;

剩下98%的人,人均資產1萬元。

三個數字(5.67萬、233萬、1萬),天壤之別。

同樣,拿十四億做基數,還債只占可支配收入里的十分之一;以買房的白領來看,還債支出可能占到百分之四五十(貝殼研究院發布《2018年全國購房者調查報告》顯示,90后平均月供收入比為43.5%,80后為40.8%,80前人群為32%);若是剛入社會的月光族,還債支出可能占到百分之七八十,超過百分百的也比比皆是。

融360曾發布一項調研報告,顯示近三成的受訪人借錢用來還債。對這些人來說,還債支出早已超過可支配收入,需要拆東墻來補西墻。

負債本是基本的經營動作。在經濟學框架里,資金和勞動力、土地、技術創新等一同構成基本生產要素,多一個勞動力多生產一份產品,投入更多資金也是如此。

對企業來講,負債司空見慣,從銀行貸款購買更多機器、建造更多廠房、生產更多產品、換取更多收入,還本付息后,絕大部分都變成了凈利潤。所謂的白手起家,講得就是善用負債的例子——自己一個子兒也沒有,全靠借錢負債,賺取第一桶金。

這是杠桿(債務)的魔力。

在生產經營過程中,資金是生產要素,是錢生錢的種子。在土里埋入100塊錢,可以長出200塊錢來,還錢不成問題,自然借錢也不成問題。

在生活消費中,卻是另一個邏輯。資金只是等價交換物——換取食物、衣服和各種服務,100塊錢用于消費,既不會生出更多地錢來,很快,連這100塊錢也像冰塊一樣,融化漏盡了。

所以,若習慣借錢消費,還錢終會成為問題。消費貸款危機在銀行業歷史上一再上演,根子就在這里。

國際清算銀行曾公布43個國家和地區的居民杠桿率,截止2018年6月,我國居民杠桿率50.3%,居25位,不高不低,與發達國家整體72.4%的水平比,還有空間。

貸款如水,借款人如吸水的海綿,從我國居民杠桿率看,這海綿還能再吸幾年水。對放貸機構是好消息,消費金融風口猶在,大可繼續放水。當然,它們是不會錯過這個機會的。

可站在特定群體的視角,海綿里的水太多,該擠一擠了。

活在別人的銅板里

負債,拉丁語稱之為“別人的銅板”。借了別人的銅板,就活在了別人的銅板里,為別人的銅板而活。

沒人承認自己為了債主而活,我們每個人都在為自己而活,為了活得更好,才會不斷借錢消費——花未來的錢,“投資”今天的自己。

“會花錢才會掙錢”;

“有壓力才有動力”;

“不逼自己一把永遠不知道自己多優秀”

……

在雞湯的簇擁下,我們活在別人的眼光里,活出了不真實的自己。

每個人都很焦慮,都在追求速成的法子——

我們沒時間讀名著,我們只吸收濃縮版的精華,從別人的付費專欄里;

我們沒時間腳踏實地,我們尋求各種各樣的捷徑,從成功學培訓班里;

……

在我看來,很多人之所以對高額負債毫無心理壓力(還本付息的壓力還是有的),本質上也在追求速成。量入為出、掙一個花一個,多慢啊,我們要享受高配人生,如此迫不及待,以至于是把各種貸款APP活成了生活必需品。

有人說,大學生橫下心來買蘋果手機與年輕人舉債買房是一回事,都是欲望跑在了收入前面。可為何年輕人集四位老人之力買房,上可造福社會蒼生(否則各大城市也不會大肆搶人落戶),下可增強個體魅力(起碼在丈母娘眼里如此),當你借錢去買昂貴的手機、包包和化妝品時,就要聽人說教、受人聒噪呢?

負債百萬買房,大不了可以賣房還債;負債五千買個蘋果,把舊蘋果賣掉能把窟窿堵上嗎?就好像同樣是大學生借錢,國家大力支持助學貸款,卻將校園現金貸視作洪水猛獸,性質不同。

因接受教育借錢,大家都沒意見,為一時享樂借錢,務要注意尺度。

可很多人沒有尺度或失了尺度。借得越多,壓力越大,維護原有資信水平的難度越大,一個不小心,就下沉成了超利貸平臺的用戶。

一本智庫曾做過用戶調研,顯示高達92.7%的超利貸用戶,借錢原因是“逾期記錄過多、用于還款和網貸太多”。錢借太多了,終于借到了高利貸平臺那里。

金融機構為了賺錢,仍在不遺余力地推銷貸款——

你每每讀了三篇暴力催收和高利貸的新聞稿,接下來就有兩篇廣告在極力鼓吹“貸款生活、消費升級”的美妙;

你每每接到信用卡中心的來電,十通電話中總有十個話務員勸你把賬單分期或購買一款保險,從沒人關心過你的用卡體驗。

不能指望金融機構主動收手,事實上也沒人在乎你是否已債臺高筑,除了你自己。可你會在乎嗎?你能卸下面具,走出“別人眼光”的陰影,量入為出地節儉生活嗎?

恐怕很難。

梭羅(還是文章開頭那個梭羅)曾對時裝和時髦發了一通感慨:

“我找裁縫做某種式樣的上衣時,她鄭重地告訴我:‘人們現在都不這樣穿。’她絲毫不動聲色地提到“人們”,好像在引用命運女神那樣絕對的權威。……聽到這神諭一般的判決時,我沉吟了片刻,對著判決字斟句酌,以圖領會個中意味,好讓我搞明白‘我’跟‘人們’到底有多深的血緣關系,他們如此急切地用以干涉我私事的權威到底是什么。”

不要活在別人的眼光里,也別活在別人的銅板里。

錢是什么?

以科技為支撐,貸款正像水一樣,滴灌著經濟體中每一個角落,普惠金融孜孜以求的目標——讓人人都能享受貸款的便利,正日益臨近。

但借款負債猶如一把利刃,并非每個人都能自如掌握。負債率是衡量企業健康狀況的核心指標,多少大企業輝煌一時,卻一朝毀于高負債之下。于個人,也是一樣。

錢是什么?錢是為了換取物品而需要的那部分生命。你提前享受了所謂的高配生活,也提前支用了未來拼命掙錢還錢時的那部分生命。

可生命的意義就在于此嗎?

當貸款像水一樣,借錢越來越容易,借錢也該越來越謹慎。

(本文作者介紹:蘇寧金融研究院院長助理,碩士生導師)

責任編輯:楊希 1904183207

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。