文/新浪財經意見領袖專欄(微信公眾號kopleader)專欄作家 李迅雷

今年開局,資本市場非常火爆,漲幅據全球之首。但資本市場火爆與經濟增速下行形成了一個鮮明對照。我們不要因為股市好,就認為一切都好,還是要冷靜來思考一下,中國的宏觀經濟面臨的壓力,這種壓力是長期存在的。

01

中國經濟:均值回歸下的分化和集聚

今年開局,資本市場非常火爆,漲幅據全球之首。但資本市場火爆與經濟增速下行形成了一個鮮明對照。我們不要因為股市好,就認為一切都好,還是要冷靜來思考一下,中國的宏觀經濟面臨的壓力,這種壓力是長期存在的。

今年是建國70周年,中國經濟可分成兩段,一段是前30年,一段是后40年。中國經濟在前30年業績平平,起伏很大,因為不是以經濟建設為中心。正是因為前30年經濟增速相對比較低,經濟動蕩,所以后面40年才迎來經濟高增長。

但經濟高增長很難長期持續,每個國家都會如此,如不可能有一個國家經濟能夠一直持續增速8%以上。但是,縱觀全球二戰之后的經濟發展歷史,發現凡一個國家經濟高增長持續30年以上,全都成為高收入國家了,而中國經濟持續高增長了40年,卻依然還是一個發展中國家,這有點奇怪的,我認為核心原因在于前30年被耽誤了。

經濟的增長受到了種種要素影響,如總人口平均年齡、資本回報率、技術進步等等,這些因素的增速最終都會下降或負增長,導致經濟增速回落。全世界各國經濟發展都會受到生產要素的制約,如目前沒有一個發達經濟體的經濟增速在5%以上,美國去年GDP增速反彈,也不過2.9%。

對中國來講,低于6%都是難以接受的。日本、韓國都是二戰之后經濟增長迅猛的國家,而且實現成功轉型,但現在增速依然也都是回落。所以,對于我對于當前國內經濟增速下行的理解,是屬于經濟長周期中的均值回歸。

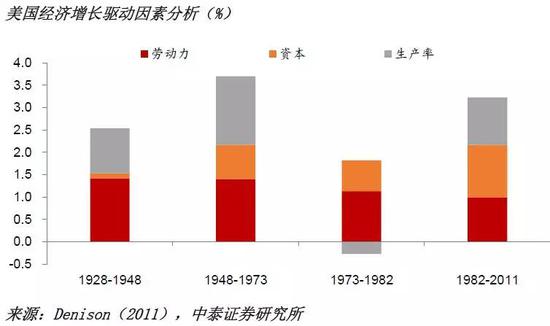

從國際比較看,決定長期經濟走勢最主要的生產要素是勞動力要素。如美國1929-1982年期間經濟年化增長2.92%,1.34%來自于勞動力貢獻,0.56%來自于資本,1.02%來自于生產率提高,比如人口老齡化,不僅會導致勞動年齡人口數量的下降,還會導致專利數量增速下降,所以勞動力還是生產要素中最主要的因素。

中國在改革開放后40年經濟高增長,根本原因歸結為改革開放的政策,但其中也有相當一部分是由于勞動人口數量大幅增長,即人口紅利因素。而人口紅利的產生,恰恰是建國前30年鼓勵生育政策導致的,在鼓勵生育政策這個階段,使得人口撫養比例大幅上升,經濟增速自然會減慢。

如1966年的時候中國平均五個勞動力養四個人,之后撫養比例逐步回落,如今是五個勞動力養兩個人。加之70年代后期計劃生育政策逐步嚴厲,人口出生率下降,人口出生一增一減,終于在80-00年代形成巨大的人口紅利。

當經濟發展到一定發達程度,即便放開了生育,大家的生育意愿也下降了。所以我國原本應該出現的第三代的嬰兒潮消失了,勞動年齡人口不斷減少。未來可能面臨的壓力是,到2050年,要實現第二個一百年目標的時候,或會發現沒有那么多年輕人了,因為中國到2050年,人口結構跟現在的日本人口結構是一樣的,現在日本GDP幾乎零增長,我們到2050年會不會也出現這樣的情況,這是我對于經濟長期增速的擔憂。

但是增速下降也是很正常的現象,發達經濟體的發展周期都是從經濟高增長到中速增長,再到低增長的過程,這是一個不可逆轉的趨勢。我國現在經濟面臨下行壓力,但同時也帶來經濟轉型的機遇,經濟要成功轉型,是需要通過改革開放政策進一步加大力度才能夠實現的,所以這也是我們現在面臨的重要發展機遇期。

規律不可改變,不要奢望中國經濟還可以進一步回升到高增長,城鎮化進程還會繼續加快。事實上,我們看到今年出現了民工荒,說明進城勞務工的數量還在逐步減少,去年進城的農民工數量只有180萬,記得農民工在2010年進城歷史最高峰的時候,進城數量達到1200萬,如今早就今非昔比。

最近兩年的人口遷徙數據發現,大部分城市的人口都在收縮,人口收縮與否的考察指標,就看常住人口減去自然增長人口后,到底是凈流入還是凈流出。研究發現,真正引領中國經濟增長的,主要靠兩個省,一個是廣東,一個是浙江,連續幾年都是如此,我相信2019年也將如此。

與此相關的,像山東、河南、湖南、陜西、貴州等大部分省屬城市的凈流動人口都在減少,大部分三四線城市人口都在凈流出,流到那些核心城市、中心城市及其他一二線城市,這使得經濟下行過程中人口集中度的進一步提升。

常住人口增加人口-自然增長人口=凈遷移人口(2017年)

中國東部地區的面積只有國土面積的20%,但是創造的GDP占全國的50%以上。但這一比重遠遠偏低,未來應該是會更加的集中。全球而言,1.5%的陸地面積創造50%的GDP,未來的東部地區的經濟,還將繼續向有些省份,比如浙江、廣東集中。在廣東又會向粵港澳灣區集中,在浙江會向杭州灣區集中,集中度的提升是一個大的趨勢。也就是說中國經濟在未來會面臨存量經濟主導的特征,分化和集中是大的趨勢。

02

松貨幣擴財政應對經濟減速

再講講今年經濟形勢,預計三駕馬車普遍都會出現增速的回落。從出口來講,歐美經濟增速放緩,不能說是經濟逐漸衰退,但是放緩是一個趨勢,這會帶來外需的不足。國內來講兩駕馬車,一個是投資,一個是消費。

投資而言,房地產投資今年估計增幅會下降,去年是9.5%,在固定資產投資中是一枝獨秀,今年我估計會降到3%左右。去年的房地產開發投資成為一枝獨秀,主要是靠土地投資,建筑安裝投資是負的,預計今年建筑安裝投資會上升,但土地購置這塊會下降。在這種情況下,穩投資更多要依賴于基建投資。

2019年房地產投資增速預計降至3%

基建投資主要靠政府加杠桿,經過2017年以來的降杠桿,政府部門對于逆周期經濟政策的操作更加趨于理性成熟,我的判斷基建投資今年會回升,但也不能期望大幅度的回升,因為地方政府的債務壓力還是在加大,投資的回報率還是在回落,這是一個總趨勢。總體來講,預計投資這駕馬車在增速與去年基本持平。

但今年消費這駕馬車會有回落。對于消費增速下降的原因,普遍的觀點是買房導致六個錢包都癟了,因此買房子會影響到消費。我們的研究結果發現,房價上漲才是拉動消費真正的動力,決定消費的主要是居民收入或收入預期。房地產銷售的回落不僅會影響到家電、家具、建筑裝璜等消費額增速,也對其他消費帶來明顯的影響。所以我不認為今年會對房地產采取更緊的政策,可能還會略有放松,因為這畢竟是會影響到消費的大問題。

很多人說當前面臨消費降級壓力,我認為消費仍在升級。比較居民收入增速還是在上升、恩格爾系數還是在下行。問題在于,現在居民收入差距依然還是在拉大。從2018年公布的統計數據看,把居民可支配收入分為五個等分,高收入人群收入增長在8.6%左右,低收入群體增長為7.9%,中間層只有3-4%左右。

看到這個數據我很吃驚,收入差距在擴大,這個擴大對消費增長帶來了一定的負面影響。因為中低收入階層消費意愿較強烈,消費傾向是比較大的,高收入階層消費傾向會趨弱。如果中低收入階層收入增速趨緩,高收入階層收入增長加快,則不利于消費增長。

我最近也了解到一個數據,我國網購增長很快,去年增速達到25%左右,但是網購消費總額中,5%的網購者貢獻了50%的消費額比重。假設我國網購的人數總和為5億,5億人口中的5%,即2500萬人貢獻了50%的網購消費額。前段時間,我也寫過幾篇文章,研究到底國內有多少人從未坐過飛機,有多少人從來沒有出過國,甚至多少家庭里還沒有用上坐便器(俗稱抽水馬桶)等,這些數據推算的結果都令人吃驚,都明顯反映出貧富差距固化的問題。

但不管如何,消費升級仍是大趨勢,因為居民收入還在增長,尤其是過去兩年三四五線城市由于房價大幅上漲,這些城市的消費占比明顯上升。總體來講,消費仍在升級,只是升級速度下降了。

總體來講,預計今年的消費增速還是會有所回落,三駕馬車都不太理想,經濟增速下行壓力較大。經濟下行時,政策肯定逆周期,而且逆周期政策還是會持續進行,同時逆周期政策有一定的“天時”基礎,比如說今年沒有通脹壓力,預計無論是CPI還是PPI都會往下走,PPI可能會負,這樣工業的通縮壓力更大,這也給貨幣政策的穩健偏寬松提供依據,另外人民幣的匯率依然能保持穩定,對于國內貨幣政策的獨立性有利。

從外部來講,我估計美聯儲3月份可能不會加息,這有利于人民幣的匯率穩定,或者對于貨幣政策的進一步放寬也提高了有利的外部環境。因此,我認為2019年風險可控。而且,2020、2021、2022年都是關鍵之年。正如不久前一份官方表述:今年是新中國成立70周年,2020年是全面建成小康社會收官之年,2021年是我們黨成立100周年,2022年是黨的二十大召開之年,因此,今后每年都是重要的事件節點。

因此,今后三到四年,經濟和社會穩定將成為政策制定的出發點,經濟增速下行,但必須維持在合理的區間內,故政策需要一定的逆周期性。今年1月21日總書記在省部級以上主要領導培訓班上的講話大家一定要重視,他講到了六大安全,這是首次全部而系統地對防控風險的表述:政治安全、經濟安全、科技安全、社會安全、外部環境安全、黨的建設安全。這六個安全都要抓好,就是為了避免今后3-4年中出現各種各樣的風險,確保今后關鍵之年平穩發展。

在講到經濟安全時,又具體提到房地產、金融、中小企業、僵尸企業這四方面也都要處理好,對于存在的潛在的風險。潛在的問題,都要拿出應對之策。

我認為,對策可以分為兩方面,需求對策和供給對策。一方面從需求的角度來進行逆周期的調節,比如說貨幣政策和財政政策。另一方面是從供給的角度推進改革,推進產業升級和區域合理布局。

就貨幣政策而言,盡管一定防止大水漫灌,因為1月份的信貸和社融數據創新高,創了歷史天量。但我覺得一定要評估放水量與水位之間的關系,年初放水較大,是因為現在水位比較低,還是構成不了“大水漫灌”。

例如,我們可以構建一個銀行業信用擴張度指標,信用擴張度等于(銀行業表內資產擴張+表外規模化)/名義GDP,該指標自2017年以來迅速下降,尤其是表外業務規模大幅下降。既然目前處在水位過低的位置,故繼續放水還是有可能的,所以貨幣政策還是會有空間,但是這個空間主要體現在量的方面,而不是在價(利率)的方面。價的方面來講,縮小信用利差還是有空間的,通過提高水位的方法。

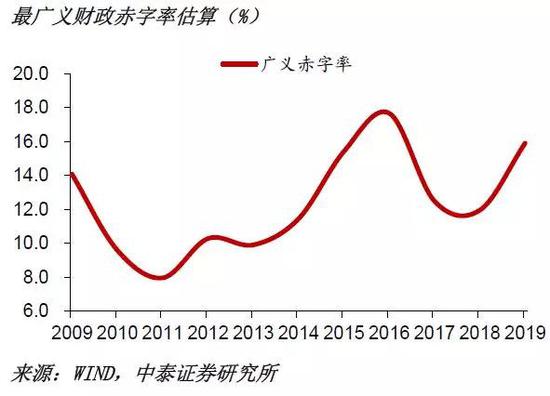

財政政策方面,大家只看到2萬億的減稅降費,以為力度很大,我認為其實力度并不算大。因為從廣義赤字率看,今年不如2016年高;從狹義赤字率看,我期望應該超過3%,這樣才有力度,但實際預算只有2.8%。廣義赤字率能更準確的反映財政政策的積極度到底怎么樣,我相信未來還是會有空間。

貨幣政策和財政政策只是從需求端去維持經濟平穩,使得經濟下行的幅度能夠進一步縮減,今年定的GDP增長預期目標是6%-6.5%,我想應該會6.3%左右,這樣增速還能比較適中,比去年的6.6%略有回落。但是穩增長不解決根本問題,中國根本問題是什么呢?

就是結構性問題,即如何實現經濟的新舊動能轉換、縮小收入差距等,這些問題只有通過各種改革去推進,才能治本。如產權制度、土地制度、行政體制、國民收入的再分配等改革,以及通過稅制改革,社保改革、國企改革、醫療教育等等改革,才能解決。

03

只有改革超預期才能穩預期

過去習慣于通過穩增長的方式,通過發展去解決或緩解問題,更多地把問題平滑了,對于發展中也解決不了的問題,始終沒有觸及其根源。隨著經濟增速的放緩,依靠發展去解決問題的難度越來越大,唯一深化改革,才能真正解決問題。所以,我認為,只有改革超預期才能夠穩預期,這一輪資本市場的好轉,更多是反映了各項改革舉措正在逐步推進,有些改革舉措應該超了大家的預期。

我認為,改革的動力和壓力來自外部和內部兩個方面。外部壓力方面,中美貿易紛爭目前和解概率很大,但是WTO的改革還是箭在弦上,美國也對WTO屢屢發難。WTO上訴機構作為貿易爭端解決機制中必不可少的一環,在貿易爭端解決中發揮重要的作用。當前上訴機構法官人數僅存3位法官,達到最低限度,對于有利益相關的案件已經無法處理,并且其中2位在2019年12月任期結束,屆時如果仍舊沒有新的法官繼任,上訴機構將處于停擺狀態。

這對中國整個外部環境來講,也還需要引起重視。在全球經濟增速下行的情況下,更要朝著全球經濟一體化、分工合作這樣一個目標去推進。中國作為對全球經濟增長貢獻最大的國家,一定會遵守國際標準和國際規則,在環保、食品安全、知識產權保護、出口補貼政策、關稅等領域順應全球經濟一體化的大趨勢,積極推進改革。

就國內而言,改革的動力和壓力來自國內存在的這些問題長期不能得到有效解決,靠貨幣和財政政策治標不治本,而且問題越積越大,會倒逼改革,成為改革的壓力和動力。

我在上周寫了一篇文章,叫《更少的選擇之下走更對的路》,我們過去可以選的路都已經走了一遍,甚至有些走了兩遍,但是效果還是不佳,并且付出了代價。比如過去全社會杠桿率水平為什么大幅上升呢?主要是為了實現高速增長,而非高質量增長。如關于區域振興方面的政策,可謂紅旗早已插滿全國,無處不給開放、振興和發展政策,但現實是不可能都實現發展繁榮目標的。70年來,遇到的諸多問題不是說沒有去試圖解決,事實上是實施很多次解決路徑,但解決的效果總是不理想。

所以我們現在再要走從前老路已經不大可能了,沒得選擇了,不僅時過境遷,而且成本巨大,只有一條路,那就是推進改革。所以我說在更少的選擇之下,我們要走更正確的路。

記得在十年以前,在鼓勵民間投資的《新36條》中就講到,國有經濟要在競爭性領域里逐步的退出,民企可以進入到很多國企壟斷、民企無法進入的行業,現在重新繼續提。過去提的時候,民企還有回旋余地,因為那個時候民營企業日子還比較好過,即便不讓民營企業進入到一些限制進入的領域,比如金融服務領域、電信、油氣開采等,這些領域即便進不去,還有別的地方可以去,民營企業才會成為制造業占比最高的企業。

現在制造業的產能過剩問題、環保問題、勞動成本過高問題等,都導致民營企業債務壓力加大和投資意愿不足。所以,再不取消產業進入限制,民企問題會越來越嚴峻,最終觸及金融安全。

過去三年改革,使得國有企業的日子好過了,過去民營企業本身不成大問題,現在成了大問題,當問題越來越嚴峻的時候,就要想怎么去改革才會見效。靠減稅降費政策肯定是必要等,但還是解決不了根本性的問題,只有從改革最基本的制度出發,實行中性競爭原則,才是根本之策。我們最需要解決的制度問題,而不是一些政策問題。

今年國家前兩個月出臺的很多政策文件,其中針對民營企業的文件居多,這說明今年的重心是怎么能夠解決民營企業的問題。我認為,民企問題應該與國企改革同步推進,如減費降稅可以有效減輕企業負擔,增強民企投資意愿。但同時,也可以加快推進國有股權劃撥社保的進程。

如企業的社保減費之后,全國社保長期存在巨大的缺口進一步擴大了,靠財政補貼社保,屬于拆東墻補西墻,只有擴大國有股權劃撥的比重,才能彌補缺口,這樣其實是隱含了對國有股權的改革推進,所以,通過盤活國有資產,也有利于推進國資國企改革。

從長期看,我認為政府加杠桿依然是需要的,應對未富先老問題,沒有別的更好辦法。而且,中央還有加杠桿的很大空間。中美之間全社會杠桿率水平相差無幾,但是中國政府部門所擁有的資產量是巨大的,如國有金融企業、非金融企業的凈資產規模在80萬億左右;國內大部分土地國有的,自然資源也是國有的,故政府資產負債表內的資產應該是超過全球任何一個經濟體,既然有這么大的資產,負債加杠桿的空間很大。

如果我們把全社會杠桿率進行國際比較,把杠桿率的分母——GDP換成資產。那么,我國政府的杠桿率和居民杠桿率水平將大大降低,因為政府的國有資產和居民的房地產資產都是巨大的,所以我們不要對杠桿率問題有過多的擔憂。

從美國杠桿率的結構來看,2007年后居民和企業的杠桿率都是下降的,政府為了振興經濟,在次貸危機后加了杠桿,政府杠桿率從07年底的57.7%提高到13年底的97%。

所以杠桿的結構是可以優化的,企業和居民部門泡沫被刺破,政府在此過程中托底經濟。杠桿優化的過程也是金融、經濟資源優化配置的過程。而資源優化后,經濟也可以更健康增長,杠桿率走平甚至下降。

04

經濟再平衡下的確定性投資機會

2019年經濟無大憂,通過需求和供給兩端政策扶持和改革推進,經濟會實現再平衡,經濟再平衡的過程當中要尋找確定性的是確定性機會。年初以來這種行情,都是一些不確定性的資產價格在大幅度上升,這樣短暫的、靠大量的熱錢進入A股市場,推升績差股上漲的現象,不會持久,游資不久后會消退,但入市資金的水平面會上升,投資最終要把握還是基本面能夠支持的資產。

預計今年的貨幣政策還是會穩健偏寬松,“穩健”與否不是只看貨幣供應到底增加了多少,還要看目前貨幣的整個存量多少,存量偏低、增量偏大的情形下,不能斷言貨幣政策不穩健了。今年貨幣政策的目標應該是寬信用,最終使得信用利差縮小,故對于信用債、轉債來講還是有上行的空間。

雖然我們判斷短期利率不會往下,但長期來看利率還是存在下行的空間,因為經濟增速在下行。當第二產業增速下行、經濟維持下行趨勢時,對于大宗商品來講,機會并不大。研究發現,M1-M0增速對大宗商品(南華工業品指數)也有一定的領先性,因為產出水平對商品表現影響比較重要。目前看,M1-M0仍在下行。

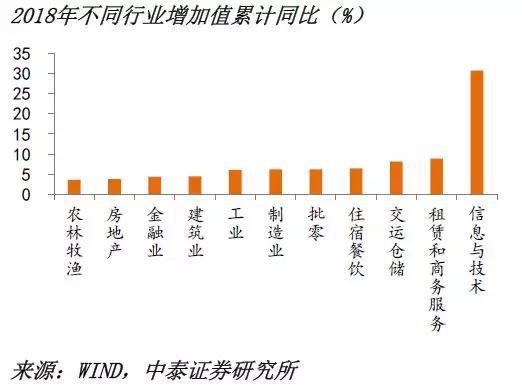

最值得關注大類資產,還是來自權益類市場的結構性機會,結構性機會來自多個方面,第一個方面是新舊動能的轉化,雖然新的動能比重并不高,但是增長速度很快。比如2018年信息技術產業的增加值累計增長了30%,與此相關的,像房地產、建筑業、金融,增加值的增長只有3%-4%,所以基本上是10倍的差距。

我們對新經濟領域的結構性機會還是要予以重視,像現在講的5G、邊緣計算機、基因檢測、氫動能等等,這些新的技術、新發明會成為未來經濟增長當中的幾個亮點。

另外一方面,對于金融供給側結構性改革給資本市場帶來的正面影響,還是要有理解高度。比如要解決此前金融嚴監管帶來的金融抑制,影子銀行業務大幅消減,民企融資難問題進一步加劇。

目前表外業務規模還在往下走,預計今后表外業務應該會有所提升,監管在規范中放寬也是個趨勢。這次改革的重點在于調整融資結構,建立全方位、多層次的金融服務體系,提高直接融資比例,利好券商。

金融供給側結構改革講話當中還專門提到了“實體經濟的健康發展才是防范化解風險的基礎”——脫虛向實的前提,是實體經濟要好,有投資機會和一定的回報率,實體經濟不好,只讓金融脫虛,會導致虛脫。

過去對金融的理解過于片面,認為金融太虛了,金融加杠桿導致債務的增加。但這些年來,在去杠桿、降債務的過程中又導致了資產縮水。實際上,把資產這一分母做大,即便負債這一分子不變,資產負債率也會下降。

因此,這輪金融供給側結構性性改革,反映了是對金融的再定義,過去,去杠桿直接去分子,現在要做大分母,做大分母兩個路徑,一是靠制度改革,提高企業盈利水平,從而提升估值水平即經濟強,金融強。

二是通過降低風險溢價,來提升估值水平,即金融穩,經濟穩。降低風險溢價也有兩個路徑,一個是降低流動性溢價,股市繁榮,交易活躍;一個是降低信用溢價,通過改善營商環境、緩解融資難和貴的問題等來實現。

因此,金融活,經濟活;金融穩,經濟穩。經濟興,金融興;經濟強,金融強。經濟是肌體,金融是血脈,兩者共生共榮——這構成了資本市場得以繁榮的理論基礎。

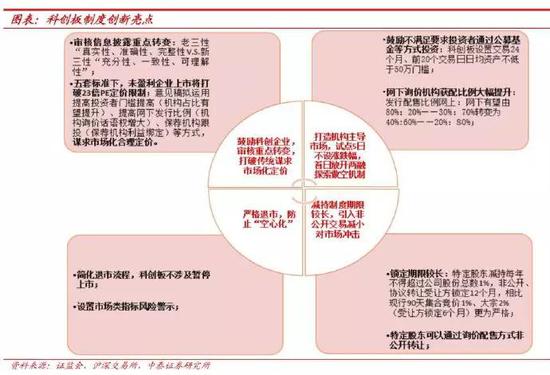

大家對科創板一定要有更深的認識,不能簡單把上海的科創板當作深圳的創業板。創業板重在創新,就是為創業類公司及投資者提供融資和投資服務的板塊,科創板則同時帶有推進產業升級、經濟轉型和資本市場制度改革使命,即試點注冊制。注冊制的意義非常重大,實際上把資本市場過去28年來出現的種種缺陷和問題給予改革、改進和糾偏,這才是科創板深遠意義所在。

過去那么多年來,中國經濟增速高于任何一個發達經濟體,但為何資本市場在28年中熊長牛短,屢次暫停新股發行?原因就在于資本市場缺乏基礎性制度不夠完善,尤其是入口和出口沒有完全按市場化原則去管理,尤其是退市制度不力,導致僵死企業數量不斷增加,包袱越來越重。

只有解決好進入和退出的問題,整個資本市場的新陳代謝才會暢通,優勝劣汰才是市場活力。這點來講,注冊制的確意義重大。故我們不能簡單認為科創板是給上海的紅包,它實際給了整個資本市場巨大紅包——推進資本市場改革。

因此,此輪行情與2015年的行情是不一樣的,2015年的行情是大眾創業、萬眾創新背景下,由金融創新帶動下的行情,并且在利率市場化改革的大背景下,5次降準,5次降息,最終導致信用大幅擴張,資本市場大水漫灌。2019年這一輪的行情,我覺得是以改革為主線,A股的估值水平處于歷史低位,金融杠桿率水平也處于歷史低位,貨幣政策進取而不激進,寬信用是目標;財政政策積極而不狂轟濫炸。

2015年出現信用擴張而2019年并未出現

在經歷過2015年的金融創新教訓之后,或經歷過2009年兩年4萬億的鐵公基大投資之后,我們對過去的經驗教訓已經有了很深入的反思和總結,不會再重蹈覆轍。這也是我所強調的邏輯——更少的選擇之下走更對的路。我們有過那些慘痛的教訓,所以現在不能走老路,這一輪行情處在經濟增速下行過程中,經濟轉型、深化改革是當前及未來應對困難的主要思路。

此外,A股市場目前總體處于估值水平的相對低位,主要驅動邏輯是估值修復和預期差驅動,不容易出現“瘋牛”行情。如何按照過去10年ROE的水平分檔,對比各檔A股與美股的估值。發現無論PE還是PB,A股都明顯低于美股。

A股重資產屬性的公司偏多,PB可能整體偏低。但就PE來看,A股當前處于盈利周期的低位,而美股處于盈利周期的高位,A股當前的PE還是低于美股,可見估值優勢非常明顯。

A股市場長期以來的估值體系較為扭曲,即績優股的估值水平比較低,績差股則較高,導致“確定性折價”,“ 不確定性溢價”,今后,隨著機構投資者數量的增加,加上資本市場改革,對信息披露、退市制度的規范,市場的價值投資理念一定會深入人心,和成熟市場的估值體系逐漸接軌,故未來確定性機會更值得去把握。

大類資產里面另外一個就是房地產,房地產行業總體來講還是會趨弱的,這是由經濟周期決定的。如前所述,房價穩定也是保持經濟穩定的重要方面,因為中國經濟周期實際上就是房地產周期,故政策現在要做的就是平緩房地產周期,使得經濟周期更加平滑,在這過程中可以促進資本市場的繁榮,以減少中國經濟對房地產的依賴度,這對中國經濟轉型是有利的。

今年一二線城市房地產將表現比較好,符合經濟結構變化趨勢;三四五線城市前期漲幅過大,隨著棚改貨幣化力度減弱,房價會有回調壓力,故三四五線城市的房地產會偏弱一些。對于房產稅的擔憂,我覺得不必過度炒作,畢竟在穩房價的前提下,要推進房產稅的難度較大,迄今沒有提出明確的時間表。

我認為,對宏觀經濟政策的把握,只需要記住兩點,第一點是穩中求進,因為中國經濟已經成為全球第二大經濟體,老子說,治大國如烹小鮮,任何一個經濟政策出臺,都要考慮對現有的經濟影響多大。第二點是底線思維,即不發生系統性風險的底線;去年跌破2500點的時候,我認為已經觸及底線了,那個時候,我對股市便開始樂觀了,并且多次撰文,提出一個過度超跌的資本市場必然有長期投資價值,因為到了要發生系統性風險的底線的位置,政策肯定會轉向,改革肯定會啟動。

因此,底線思維和穩中求進,是我們把握宏觀經濟政策方向和力度的兩大要點,包括對資本市場投資機會的把握,也要掌握這兩個要點。

今后無論是中國資本市場,還是房地產市場,更多呈現的是結構性機會。這是2017年6月份,我在中泰證券中期策略會上所提出,未來中國經濟將步入到存在經濟時代,中國經濟新動能、新產業不可能在全國遍地開花,經濟份額將更多地向兩個區域——長三角和珠三角集中,更具體說,會往浙江和廣東這兩個省集中,會往北上廣深、及其他中心城市、大城市集中,產業在集中、技術在集中、人口在集中、金融在集中、各類資源都在集中。

存量經濟的特征是此消彼長,今后會看到,一些地區的GDP高增長,另外有些地區的GDP負增長,在這種格局下,投資一定要有結構性思維,更多以此消彼長觀念來把握好區域、產業及資本市場的結構性機會。

本文為作者在中泰證券2019年春季策略會的演講內容

(本文作者介紹:中泰證券首席經濟學家。)

責任編輯:張文

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。