意見領袖 | 溫彬

5月15日,為維護銀行體系流動性合理充裕,央行開展20億元7天期逆回購及1250億元1年期MLF操作,中標利率與此前一致,分別為1.8%、2.5%。因當日有20億元逆回購及1250億元MLF到期,本月MLF實現“等量平價”續作,降準降息窗口仍需后移。

在連續兩月縮量續作MLF之后,為配合5月中下旬即將開啟的超長期特別國債發行、平抑稅期波動等,MLF結束縮量續作。但考慮到當前流動性整體平穩寬松,此次特別國債平滑發行、節奏拉長,也減弱了對流動性的集中沖擊,以及在防資金沉淀空轉、銀行對MLF需求不高的背景下,MLF也僅維持了等量續作,短期內降準的必要性更是不高。

國內經濟企穩向好因素積累、穩匯率壓力仍在以及銀行息差壓力進一步加大,MLF利率亦維持不變。

短期內降準、降息或難以兌現,央行將密切關注國內經濟走勢和海外政策變化,靈活有效開展公開市場操作,來保持流動性合理充裕。但伴隨內外環境變化,基于總體政策目標,年內降準降息或仍存一定落地空間。

一、資金面擾動因素減弱,MLF等量續作配合財政適度發力,并維持市場供需平穩

(一)超長期特別國債分散發行對流動性的沖擊減弱,短期內降準預期落空,MLF適度操作即可平抑資金面波動

年初以來,貨幣政策前置發力,為強化與財政政策協同、穩定經濟增長,央行于2月下調存款準備金率0.5個百分點,向市場提供長期流動性約1萬億元。但受政府債發行節奏偏慢、信貸平滑節奏等因素影響,資金面維持平穩寬松,央行也無意過多投放資金,各月延續凈回籠狀態,3月以來每日逆回購維持在100、20億元的地量水平。

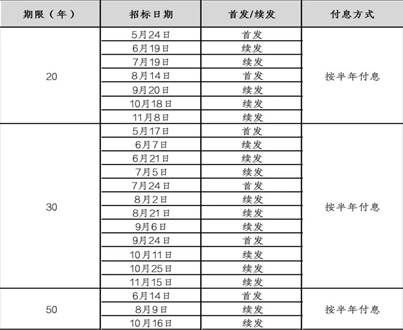

5月以來,市場對流動性的最大擔憂在于1萬億元超長期特別國債的集中供給沖擊,并認為央行或將通過降準來予以對沖。但根據5月13日財政部對于一般國債、超長期特別國債發行的最新安排,今年財政部計劃發行20年、30年和50年三個品種的特別國債,分別發行7次、12次和3次,分散在5-11月。此次特別國債平滑發行、節奏拉長,減弱了對流動性的集中沖擊,相應地,央行當前通過降準配合的必要性也隨之下降。

但考慮到5月17日、5月24日將分別開啟30年、20年超長期特別國債發行,因此本月MLF結束縮量,通過等量續作來平穩資金面、強化政策協同。

表1:2024年超長期特別國債發行計劃

資料來源:財政部

(二)5月為繳稅大月,MLF結束縮量也有助于平穩稅期資金面擾動

一般來說,繳稅會對流動性造成一定沖擊,從而影響資金面的走勢,而5月又是傳統的繳稅大月,除了正常的月度增值稅、所得稅、消費稅、資源稅等稅種繳納外,還會進行上一年度的所得稅年度清繳,對上一年度的所得稅進行多退少補。因此,5月繳稅對資金面的影響將較為顯著。

受五一假期影響,本月申報納稅期限順延至5月22日,繳稅前后幾天對資金面的擾動較大。因此,5月MLF結束縮量,通過等量續作來平穩資金面和平滑利率波動。

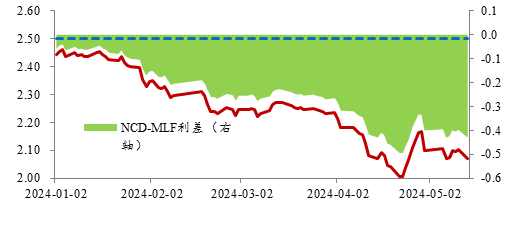

(三)MLF與同業存單的利差仍在高位,銀行對MLF的需求不高,MLF等量續作維持市場供需平衡

近期,叫停“手工補息”促使資金加快從銀行體系流向理財、基金等非銀機構,銀行負債端壓力有所加大。不過從5月以來存單發行利率看,大行沒有再繼續提價發行,資金面平穩寬松以及當前不盲目沖規模的傾向下,負債壓力應可控。

同時,央行近期對于超長債的不斷關注發聲,引發市場調整操作策略,不少機構“避長取短”,令存單利率快速下滑。5月14日,1年期AAA同業存單到期收益率收至2.07%,與同期限MLF利差倒掛擴至43個基點。同業存單利率仍在低位,MLF與其利差走闊,金融機構對MLF的需求不強,MLF等量續作有助于維持市場供需平衡。

圖1:同業存單利率仍在低位,與MLF的利差走闊(%)

資料來源:Wind

(四)央行對防資金沉淀空轉的訴求提升,MLF等量續作也意在降杠桿、防空轉

當前,在資金面穩健寬松、市場收益率下行環境下,部分機構仍存在明顯的資產配置順周期、拉久期和上杠桿行為,銀行間質押式回購日均成交量整體維持在相對高位。

同時,在經濟轉型升級和居民消費有待恢復、總需求不足的背景下,貨幣供給超過需求,也造成部分資金沉淀和空轉套利行為,降低資金使用效率,擾亂市場秩序,不利于經濟金融的良性循環。因此,MLF僅等量續作也意在降杠桿和防空轉。

二、內外因素考量下,5月MLF利率維持不變

(一)從國內形勢看,多項經濟指標企穩向好,短期內降息的緊迫性不高

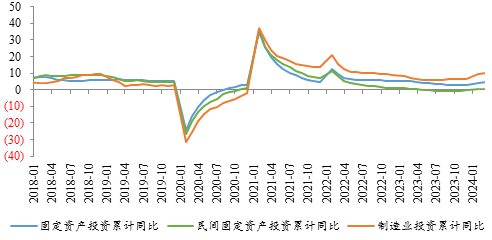

2024年一季度國內經濟增速升至5.3%,高于市場預期。“三駕馬車”中投資和出口或對經濟修復形成拉動,CPI和民間投資同比由負轉正,出游消費延續旺盛。4月以來,高頻數據并未顯著轉弱,PMI繼續保持在50以上的擴張區間,進出口數據超預期回升、通脹數據小幅回升。

圖2:民間固定資產投資累計同比由負轉正(%)

資料來源:Wind

雖然4月社融增量出現負值,貨幣供應量增速明顯放緩,金融數據表現不及預期,表明需求端政策效果仍待顯現,但出現這種情況,更主要是受到當前監管主動調整的因素影響。

如今年以來,政府債發行明顯滯后、低利率環境下債貸“蹺蹺板”效應、均衡投放下信貸增速逐步放緩以及存量票據壓降,均對社融形成擾動。而近期監管加大對資金空轉和手工補息行為的規范、比價效應下銀行存款向理財等分流加大,以及個別地方政府通過存貸款提高金融增加值的動力被減弱,則推動M2增速下行。但考慮到當前M2余額已超300萬億元,增速的下滑不代表金融對實體的支持力度減弱,更意味著金融體系服務實體經濟的質效進一步提升。

后續,企業經營壓力較大、重點領域風險隱患較多等仍將對經濟增長形成制約,但支持經濟回升的有利條件也較前期增多,如政府穩增長力度繼續加大、居民消費意愿加快恢復以及民營經濟活躍度不斷提升。為此,短期內降息的緊迫性還不高,是否降息仍需繼續觀察經濟走勢。

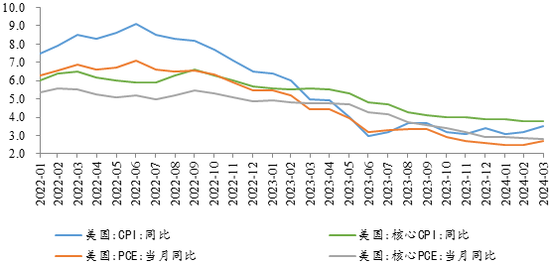

(二)從國外形勢看,美元指數延續高位運行,人民幣仍存一定貶值壓力

今年以來,美國經濟總體平穩、通脹仍存一定粘性,降息前景不確定性增強。雖然伴隨近期美國就業數據走低,降息預期有所升溫,目前市場預期美聯儲在9月降息的概率較大,年內存在1-2次降息可能,但考慮到歐、英央行大概率較美聯儲更快降息,或分別于6月、8月開啟落地。受此影響,美元指數大概率延續高位運行,人民幣仍存一定貶值壓力。

5月14日深夜,美聯儲主席鮑威爾在一次活動中發表講話稱,美聯儲需要保持耐心,等待更多證據表明高利率正在抑制通脹、通脹繼續降溫,因此需要在更長時間內保持利率在高位。

因此,美聯儲后續即使開啟降息,政策利率也將在較長時間內維持高位,全球流動性依然面臨一定收緊壓力,仍需高度關注海外經濟和政策走勢,相機抉擇啟動國內貨幣政策適時調整。在“以內為主、內外均衡”的考量下,短期內維持政策利率水平穩定或是最優選擇。

圖3:美國通脹回落不及預期(%)

資料來源:Wind

(三)從政策導向看,需維持合理息差、提升資金效率和保持利率在合意水平

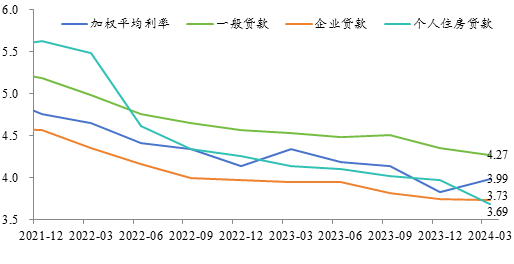

今年以來,貸款和長債利率中樞明顯下行,“手工補息”高息攬儲行為擾亂市場秩序,存款競爭加劇,銀行凈息差延續承壓,不理性的市場表現也引發監管高度關注。

3月,新發放貸款加權平均利率3.99%,同比下降35bp。其中,企業貸款加權平均利率3.73%,同比下降22bp,較年初下降2bp;個人住房貸款加權平均利率3.69%,同比大幅下降45bp,較年初下降28bp。

圖4:貸款利率延續下行態勢,個人住房貸款降幅更為明顯(%)

資料來源:Wind

銀行資產端收益率延續承壓,而負債成本管控整體上仍不夠理想,使得一季度銀行息差延續承壓。2024年一季度,主要上市銀行[1]加權平均凈息差為1.57%,同比收窄13bp。其中,國有行、股份行、城農商行凈息差分別為1.51%、1.79%、1.8%,同比分別收窄13bp、13bp、8bp。

在此背景下,若MLF利率調降,則會引導貸款利率延續下降,在存款自律約束效果未充分顯現的情況下,對息差加大擠壓;同時,考慮到市場主體信心仍需提振,可能會加劇資金空轉和套利行為;也會引導債市利率繼續下行,與當前央行的合意水平有所背離,使長債利率進一步脫離經濟基本面。

三、短期降準、降息難以兌現,但年內或仍存落地空間

總體來看,為促進物價溫和回升、加大對實體經濟支持力度,總量型工具的重要性仍在,貨幣政策將堅持穩健寬松總基調;但為穩匯率和防止資金空轉套利,降準降息短期恐難以兌現,但伴隨條件積累轉變,年內或仍有落地可能。

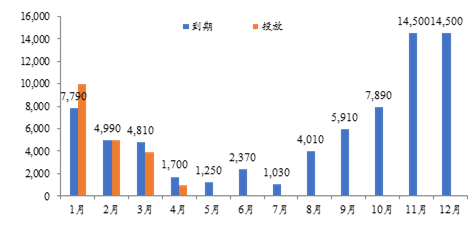

一是降準時點或大幅后移,四季度存在落地可能。

當前,根據超長期特別國債分散式發行計劃,央行實施降準配合的概率大幅降低;同時,結合一季度貨幣政策報告表述,央行對資金空轉和長端國債利率的高度關注,近期降準落地的可能性不大,預計將更多通過MLF加量續作和OMO凈投放平抑資金面波動。

但從預估的政府債凈融資額來看,5-10月的流動性壓力尚可,11-12月因國債到期量較低,流動性壓力相對變大,同時考慮到后兩月MLF到期量也最高,屆時央行可能實施降準,以呵護流動性和緩解央行續作MLF的壓力。

圖5:2024年各月MLF投放量與到期量(億元)

資料來源:Wind

二是結合內外因素,降息的實施條件也正逐步積累。

3.21國新辦發布會上,央行表示“存款成本下行和主要經濟體貨幣政策轉向有利于拓寬利率政策操作的自主性”。

后續看,美聯儲降息預期有所升溫,穩匯率壓力相對前期相對減輕;約束超自律存款(叫停手工補息)下,年內存款成本下降確定性強。在此背景下,若物價回升、內生融資需求修復總體仍不樂觀,則需要進一步降低實際融資成本,從而降低政策利率的概率加大。

5月MLF利率維持不變下,本月LPR大概率維持“按兵不動”。

[1] 注:此處主要上市銀行包括:A股上市的六家大型銀行、招行、興業、中信、浦發、民生、光大、平安、華夏、浙商、北京、江蘇、上海、寧波、南京、杭州、成都、長沙、貴陽、鄭州、蘇州、青島、齊魯、西安、渝農商、青農商、常熟、紫金、無錫、張家港、蘇農、江陰銀行。

(本文作者介紹:民生銀行首席經濟學家)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。