意見領袖丨呂思聰,陳昊,魯政委

2017年開始,原銀監會要求銀行業堅持以供給側結構性改革為主線,積極創新、回歸本源、專注主業,進一步提高服務實體經濟的能力和水平。在監管部門的積極引導下,股份制銀行加大信貸投放力度、優化信貸結構,積極滿足實體經濟有效融資需求,近年來成果顯著。2023年1月,銀保監會股份制銀行部黨支部在學習黨的二十大精神后再次提出,將以現代化監管推進股份制銀行強基固本,要求股份制銀行始終突出主業,繼續提高貸款業務占比。在此背景下,我們對招商、興業、中信、浦發、民生、光大和平安共7家主要股份制銀行的貸款增長整體情況、主要投放方向、貸款質量等情況進行全面梳理。

考察2017年末以來發放貸款及墊款增長情況,我們發現主要股份制銀行整體呈現“量增質優”的特征:一是發放貸款及墊款同比增速保持較快增長;二是發放貸款及墊款占總資產比重持續上升,貸款占比從相對落后于國有大行逐步與國有大行不相上下;三是在維持較快貸款增速的情況下,資產質量仍然較優,不良貸款率整體呈現下降趨勢。

從貸款結構來看,近年來,股份制銀行零售貸款占比上升,而公司貸款占比相對下降,由此到2022年末主要股份制銀行公司貸款、零售貸款已“旗鼓相當”,信貸結構公私更為平衡。其中,零售貸款占比已接近在我國當前發展階段時美國銀行業的水平。

從公司貸款的行業投向來看,貸款資源不斷向制造業、服務業等經濟高質量發展的重點領域集聚。此外,相較于國有大行,主要股份制銀行在主要行業公司貸款不良率均較低,并且近年來各家股份制銀行的制造業貸款質量明顯優化。

從公司貸款的區域投向來看,主要股份制銀行公司貸款集中于長三角,近年來該區域公司貸款占整體公司貸款余額的比重仍在增加。同時,主要股份制銀行的信貸投放呈現較為明顯的總部偏好。

從零售貸款來看,相較于國有大行,近年來主要股份制銀行進一步鞏固信用卡應收賬款、積極布局個人經營性以及個人消費貸款等非個人住房貸款。

2017年開始,原銀監會要求銀行業堅持以供給側結構性改革為主線,積極創新、回歸本源、專注主業,進一步提高服務實體經濟的能力和水平。其中,做好信貸工作,實現金融與實體經濟良性循環是提升金融服務實體質效的關鍵。2023年1月,銀保監會股份制銀行部黨支部發表《全面提升股份制銀行監管質效》一文,其中要求“始終突出主業,繼續提高貸款業務占比”[1]。在監管部門的積極引導下,股份制銀行加大信貸投放力度、優化信貸結構,近年來成果顯著。

在此背景下,我們對招商銀行、興業銀行、中信銀行、浦發銀行、民生銀行、光大銀行和平安銀行等7家主要股份制銀行近五年貸款占比變動、主要投放方向、貸款質量等進行全面梳理,并將其情況與工商銀行、農業銀行、中國銀行、建設銀行、交通銀行、郵儲銀行等6家國有大行的相關情況進行比較研究。

需要說明的是,對于浦發銀行,由于截至本報發布時點其仍未披露2022年年報數據,故其2022年末相關數據均采用2022年6月末數據替代。

一、發放貸款整體情況:量增質優

考察2017年末以來發放貸款及墊款項目的增長情況,我們發現主要股份制銀行整體呈現“量增質優”的特征。

一是主要股份制銀行發放貸款及墊款占總資產比重持續上升,貸款占比之前從落后于國有大行,到2019年之后已逐步變為與國有大行不相上下。2017年末至2022年末,主要股份制銀行發放貸款及墊款占總資產比重由48.57%上升至56.57%,提升8.00個百分點。相較而言,國有大行這一比重也有所提高,由51.81%上升5.04個百分點至56.85%。但股份制銀行的增速更快,到2019年以后主要股份制銀行發放貸款及墊款占比已經與國有大行不相上下。其中,主要股份制銀行該占比僅在2019年末、2022年末略低于國有大行,其余半年報與年報時點的時點數據均超過國有大行。

從股份制銀行個體層面來看,2017年末至2022年末,7家主要股份制銀行中有5家銀行發放貸款及墊款占比增幅超過了國有大行均值。其中,興業銀行發放貸款及墊款占總資產比重提升幅度最大。

二是主要股份制銀行發放貸款及墊款同比增速保持較快增長。在監管部門不斷引導金融機構加大對實體經濟信貸支持力度的情況下,2017年末至2022年末,主要股份制銀行發放貸款及墊款規模由18.34萬億元增長至31.30萬億元,年均復合增速達到11.28%。

與國有大行相比,2017年6月末至2021年6月末,主要股份制銀行發放貸款及墊款增速高于國有大行。與自身總資產增長情況相比,2017年6月末至2022年末,主要股份制銀行發放貸款及墊款增速均高于其總資產增速。

三是主要股份制銀行在維持較快貸款增速的情況下,資產質量保持良好,不良貸款率整體呈現下降趨勢。2017年末至2022年末,主要股份制銀行發放貸款及墊款復合增速達到11.28%,高于國有大行的11.02%。在保持貸款較快增長的同時,主要股份制銀行賬面不良貸款余額復合增速僅為4.22%,低于國有大行的8.21%。從賬面不良貸款率水平來看,2020年12月末以來主要股份制銀行整體不良貸款率低于國有大行整體。從不良率水平變動情況來看,2017年末至2022年末,主要股份制銀行賬面不良貸款率下降0.48個百分點,國有大行該指標降幅為0.19個百分點。

在股份制銀行個體層面,興業銀行、平安銀行在加大貸款投放的同時,資產質量較優且改善幅度較大。從2017年末至2022年末發放貸款及墊款的增長情況來看,興業銀行、平安銀行復合增速較高。從2022年末資產質量水平來看,興業銀行、平安銀行不良貸款率也同時處于較低水平,分別為1.09%、1.05%。從資產質量變化情況來看,興業銀行、平安銀行不良貸款率降幅較大,2017年末至2022年末分別下降0.50、0.65個百分點。

二、貸款結構:股份行對公與零售貸款齊頭并進

截至2022年末,主要股份制銀行公司貸款、零售貸款“旗鼓相當”。主要股份制銀行在積極響應監管部門號召,大力支持實體企業部門發展、助力經濟結構和產業結構轉型升級的同時,更著力滿足人民對美好生活的向往,為居民提供多樣化、高質量的金融服務。

從2022年末貸款結構來看,主要股份制銀行公司貸款、零售貸款、票據貼現占比分別為46.65%、46.12%、7.23%。2017年末至2022年末,主要股份制銀行貸款零售貸款占貸款總額比重上明顯上升。與國有大行相比,近年來主要股份制銀行積極把握居民金融服務需求蓬勃發展的機遇,將零售作為經營轉型的重要突破口。2017年末至2022年末,主要股份制銀行零售貸款占比提升4.09個百分點,國有大行該占比上升1.00個百分點,相較而言主要股份制銀行該占比提升幅度更大。

2022年末,中國人均GDP為8.5萬元人民幣,與美國上世紀80年代人均GDP水平相當。從美國銀行業貸款結構來看,自1984年末起,被保險商業銀行整體零售貸款占比均維持在44%以上,并一度上升至56%左右。從零售貸款占比的角度,目前我國主要股份制銀行貸款結構已與美國銀行業較為接近。從美國的經驗來看,未來我國銀行零售貸款的占比或還有進一步上升的空間。

在公司貸款方面,主要股份制銀行個體公司貸款占比均有所下降,絕大多數銀行公司貸款質量有所優化。

從公司貸款占比來看,2017年末至2022年末,平安銀行、中信銀行、興業銀行公司貸款占比有所下降,但2022年末光大銀行、浦發銀行、民生銀行、興業銀行公司貸款在全部貸款中的占比仍在50%以上。零售貸款占比的上升和公司貸款占比的相對下降,使得目前這些股份制銀行的公私客戶分布更為均衡。

從公司貸款質量來看,2017年末至2022年末,7家主要股份制銀行中除民生銀行外,其余銀行公司貸款不良率均有所下降。其中,興業銀行公司貸款復合增速最高且公司貸款質量改善程度最大。2022年末,7家主要股份制銀行中有4家公司貸款不良率優于國有大行均值。

在零售貸款方面,主要股份制銀行的個體零售貸款占比均上升,部分銀行零售貸款的資產質量有所下降。

從零售貸款占比來看,主要股份制銀行中平安銀行零售貸款占比增幅最大。2022年末,主要股份制銀行中平安銀行、招商銀行個人貸款占比均在50%以上。

從零售貸款質量來看,2017年末至2022年末,主要股份制銀行中除光大銀行、民生銀行外,其余銀行零售貸款不良率均有所上升。其中,平安銀行在零售貸款快速增長的情況下保持著較低的不良貸款率。2022年末,主要股份制銀行零售貸款不良率普遍高于國有大行。

三、公司貸款結構:向制造業與長三角集聚

3.1 公司貸款的行業投放

我們將公司貸款投向的行業主要劃分為五大類,分別是制造業、基建類(包括交通運輸、倉儲和郵政業、電力燃氣水業、水利環境業)、房地產和融資平臺類(包括房地產業、建筑業、租賃和商務服務業)、批發和零售業、其他行業(包括采礦業、住宿和餐飲業、科教文衛行業等)。

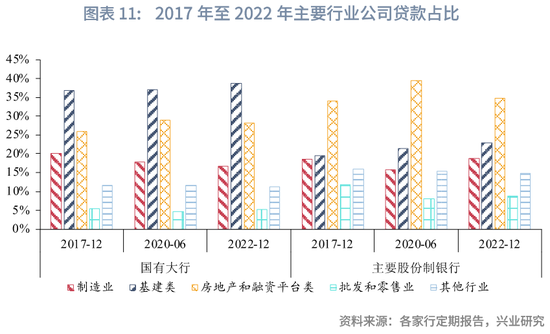

整體來看,主要股份制銀行公司信貸的行業投向與國家政策緊密相關,貸款資源不斷向制造業、服務業等經濟高質量發展的重點領域集聚,特別是2020年以后這一趨勢愈發凸顯。

一方面,在“房住不炒”以及嚴控地方政府隱性債務的政策下,2020年6月末至2022年末,主要股份制銀行持續壓降房地產和融資平臺類貸款,該類貸款占公司貸款比重下降4.73個百分點。相較而言,國有大行該貸款占比下降0.75個百分點。

另一方面,“十四五”規劃綱要中指出要加快推進制造強國、質量強國建設,促進先進制造業和現代服務業深度融合。為增強金融服務實體質效,監管部門積極引導金融機構加大對實體經濟,特別是小微企業、科技創新、綠色發展等重點領域和薄弱環節的信貸支持力度。2020年6月末至2022年末,主要股份制銀行制造業、批發和零售業貸款占比有所提升。其中,主要股份制銀行制造業貸款占比提升3.01個百分點至18.78%,與之相對應,國有大行下降1.08個百分點至16.73%。

從2022年末公司貸款行業投向來看,主要股份制銀行制造業貸款占比18.78%,高于國有大行。此外,在批發和零售業、其他行業,主要股份制銀行貸款占比也相對較高。由于批發和零售業資金門檻低,較為適應市場變化和消費需求,小微企業廣泛分布于該行業中。根據《第四次經濟普查》數據,該行業小微企業法人單位數占整體小微企業比重為58.63%,為所有大類行業中最高。主要股份制銀行加大對批發和零售業的信貸支持,在一定程度上也反映了其不斷支持小微企業的發展。

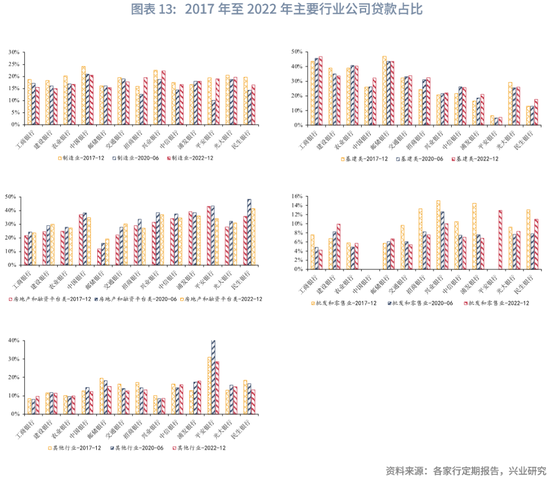

2022年末數據顯示的主要股份制銀行的行業投向方面,各家銀行呈現以下特點:

在對制造業的貸款投放上,興業銀行信貸資源支持力度最大,制造業貸款余額、制造業貸款占比均為主要股份制銀行最高。

在支持批發和零售業上,興業銀行、民生銀行貸款余額較高,平安銀行、民生銀行、興業銀行該行業貸款占比均超過10%。

此外,在社會服務、科技、文化、衛生業方面,平安銀行貸款投放力度較大,該行業貸款占比超過20%。

從單個銀行各行業公司貸款占比的變化情況來看,2020年6月末至2022年末,各家銀行積極將信貸資源向非房地產業、非平臺融資類行業傾斜,具體來看:

在房地產和融資平臺類貸款投放方面,各家行該領域貸款占比均下降。其中,各家行房地產業貸款占比均顯著下降;平安銀行租賃和商務服務業貸款占比降幅較大。

在制造業貸款投放方面,招商銀行、平安銀行、興業銀行該行業貸款占比增幅較高。

在批發零售業投放方面,平安銀行信貸資源積極向該行業傾斜,貸款占比增幅超過10%。

此外,在信息傳輸、計算機服務和軟件業貸款方面,招商銀行、民生銀行貸款占比提升幅度較大。

相較于國有大行,主要股份制銀行在主要行業公司貸款不良率均較低,特別地近年來各家股份制銀行的制造業貸款質量明顯優化。

相較于國有大行,2022年末主要股份制銀行在五大類行業的不良貸款率均相對較低。其中,主要股份制銀行制造業貸款不良貸款率顯著低于國有大行,兩者分別為1.40%、2.50%。分行業來看,主要股份制銀行基建類不良貸款率最低,為0.39%;批發和零售業不良貸款率最高,為2.60%。

2017年末至2022年末,各家股份制銀行制造業貸款不良率顯著下降。其中,招商銀行、浦發銀行降幅較大。2022年末,興業銀行、平安銀行制造業貸款不良率維持在較低水平。此外,絕大多數股份制銀行批發和零售業、其他行業不良貸款率下降。

3.2 公司貸款的區域投放

我們將公司貸款投向的區域主要劃分為六大類,分別包括長江三角洲(上海、江蘇、浙江)、珠江三角洲(深圳、廣東、福建)、環渤海地區(北京、天津、河北、山東)、中部地區(山西、河南、湖北、湖南、安徽、江西、海南等)、西部地區(四川、重慶、貴州、云南、廣西、陜西、甘肅、青海、寧夏、新疆、內蒙古、西藏等)、東北地區及其他(遼寧、黑龍江、吉林、境外地區以及子公司等)。不同銀行劃分可能存在微小的差異,不影響整體的結果。

整體來看,主要股份制銀行公司貸款集中于長江三角洲,并且近年來該區域公司貸款占整體公司貸款余額的比重仍在增加。

從2022年末公司貸款的區域投向情況來看,各家銀行長江三角洲公司貸款占比最高,均達到20%以上。其次,各家銀行在珠江三角洲的公司貸款投放也相對較多。此外,主要股份制銀行的信貸投放呈現較為明顯的總部偏好。具體地,相較于其他銀行,總部位于珠江三角洲的興業銀行、招商銀行在珠江三角洲的公司貸款占比相對較高;總部位于長江三角洲的浦發銀行在該地區的公司信貸占比高達30%以上;總部位于環渤海地區的中信銀行在該地區的公司信貸占比相對較高。此外,民生銀行對西部地區的信貸支持力度較大。

從公司貸款區域投放的變化情況來看,各家銀行均加大了對長江三角洲的信貸資源投放。其中,2017年末至2022年末,中信銀行、光大銀行長江三角洲公司貸款占比增幅較大。此外,招商銀行加大了對環渤海地區的信貸投放,光大銀行珠江三角洲貸款占比明顯提升。

四、零售貸款結構特征:積極發力非住房零售貸款

我們將零售貸款主要劃分為四大類,分別包括個人住房貸款、信用卡應收賬款、個人經營性貸款、個人消費貸款及其他貸款。

整體來看,相較于國有大行,近年來主要股份制銀行進一步鞏固信用卡應收賬款、積極布局個人經營性以及個人消費貸款等非個人住房貸款,但部分銀行零售貸款質量有待優化。

從2022年末各類零售貸款占整體零售貸款比重來看,相較于國有大行,主要股份制銀行非個人住房貸款占比較高。非住房零售貸款中,主要股份制銀行信用卡應收賬款、個人經營性貸款、個人消費貸款及其他貸款占零售貸款比重分別為26.17%、19.28%、14.41%,均高于國有大行。

從2017年末至2022年末各類零售貸款占比的變動情況來看,主要股份制銀行和國有大行非個人住房貸款占比均有所提升。在房地產貸款集中度管理制度等相關政策下,國有大行、主要股份制銀行個人住房貸款占比均有所下降。此外,一方面,隨著人民對美好生活的需要日益增長,相應的金融服務需求不斷增加;另一方面,為以金融的普惠性優化資源配置,助推經濟社會高質量發展,促進全體人民共同富裕,監管部門要求加大對小微企業和個體工商戶等金融支持力度。在此背景下,主要股份制銀行積極發力非個人住房貸款金融領域,不斷豐富金融產品、提升金融服務質效。具體地,主要股份制銀行通過布局各類生活消費場景,進一步鞏固信用卡在零售貸款中的重要地位,同時在個人經營貸款、個人消費貸款以及其他貸款上加大投放力度。

各家股份制銀行均在尋找零售新的增長點,積極豐富非個人住房貸款的金融產品供給,拓展零售金融服務邊界。具體來看:

在信用卡應收賬款方面,2022年末招商銀行余額最高,光大銀行、平安銀行、招商銀行該項占零售貸款比重較高。從2017年末至2022年末信用卡占比變化情況來看,興業銀行增幅最大,接近2.5%。

在個人經營貸方面,2022年末民生銀行、浦發銀行占比相對較高。從變化來看,興業銀行該占比增幅最大,接近10%。

在個人消費貸款及其他貸款方面,2022年末平安銀行該項貸款余額及占比最高,2017年末至2022年末該項貸款占比增幅在各類零售貸款中排名第一。其中,平安銀行大力發展汽車金融貸款,車生態經營體系初具雛形,2022年末汽車金融貸款占其零售貸款比重為15.68%。

從2022年末各類零售貸款不良率來看,部分股份制銀行非個人住房貸款資產質量欠佳,這也是整體零售不良率高于國有大行的主要原因。究其原因,主要在于疫情沖擊下居民資產負債表受損,部分居民收入水平和還款能力有所下降。后續來看,隨著經濟復蘇動能增強,居民資產負債表不斷修復,該部分貸款質量有望改善。

注:

[1] 資料來源:股份制銀行部黨支部:全面提升股份制銀行監管質效,中國銀保監會微信公眾號[EB/OL],2023/03/24[2023/01/04],https://mp.weixin.qq.com/s/a2J8Ma2VBjdRdetGW3T16g。

(本文作者介紹:興業銀行首席經濟學家)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。