意見領袖 | 孫彬彬

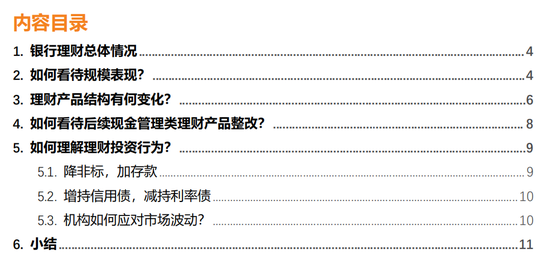

摘 要

今年可以說是銀行理財的凈值化元年,資管新規后理財市場逐步推進凈值化轉型,從過去給定預期收益到如今收益率隨市場波動,這一轉型實際上不符合整體偏保守的銀行理財投資者的習慣。加上今年宏觀圖景變化較大,銀行理財在全面凈值化的背景下,從幾個方面應對波動和展開市場競爭:

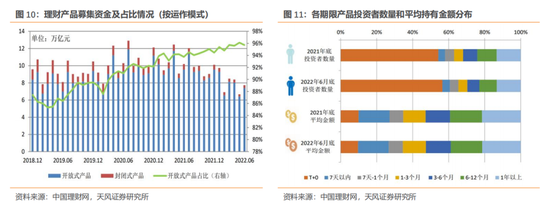

首先是,產品結構兩極化:一類是長期穩健固收產品,投資者投入金額大、持有期長,持有1年以上產品的投資者占比13.27%;另一類是高流動性產品如現金管理類等,其受眾最廣,6月底持有T+0產品的投資者數量占比56.49%。

開放式產品仍然是理財市場主體,其存續規模和占比繼續上升。上半年開放式產品累計募集金額45.79萬億元,占總募集金額95.56%(同比+1.66pct);6月底開放式產品存續余額24.29萬億元(同比+19.54%),占全部產品存續余額83.33%(同比+4.59pct)。

新發封閉式產品期限拉長。6月全市場新發封閉式產品加權平均期限443天。1年以上封閉式產品存續余額占比持續上升,6月底為71.15%,其中以期限為1-2年的產品居多。

長封閉期對應了部分理財的長期穩定收益定位。對市場波動相對敏感的產品多以長期限、封閉式為主。在目前低收益環境下,這也是理財主動管理策略的體現。

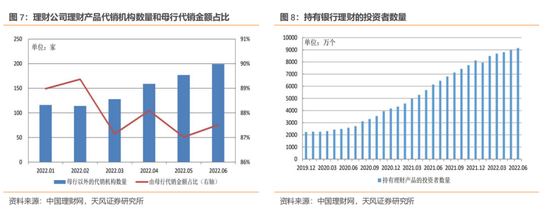

其次,理財代銷渠道不斷拓展。上半年有存續產品的25家理財公司均開拓了代銷渠道,其中22家除母行外還打通了其它銀行代銷渠道。代銷意味著銀行可以銷售不同理財子的產品,帶來銀行理財間競爭問題,進而影響其行為取向,比如理財可能為了提升收益而在配置上更加激進。

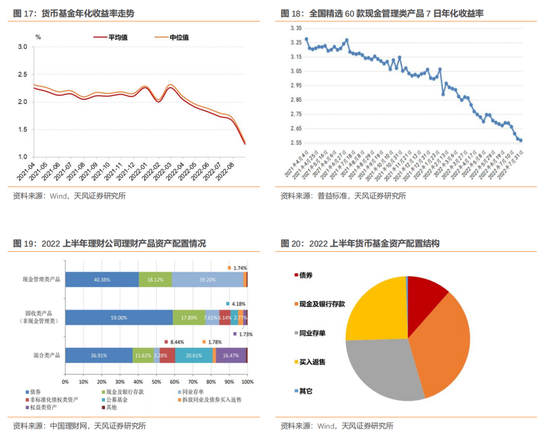

第三,在轉型過程中,繼續凸顯自身優勢。以現金管理類理財為例,收益大方向雖然存在繼續向貨幣基金靠攏的趨勢,但是基于理財的自身稟賦,收益上仍然拉開一定距離。

在資產配置上,存款類占比顯著提升,上半年現金管理類產品存款占比提升5.03 pct,其它固收類產品存款占比也提升4.08 pct。存款收益高、估值穩。上半年債市環境下理財產品面臨高收益資產荒,存款利率相對更具吸引力。而且理財產品所配存款可以使用成本法估值,有助于熨平估值波動。

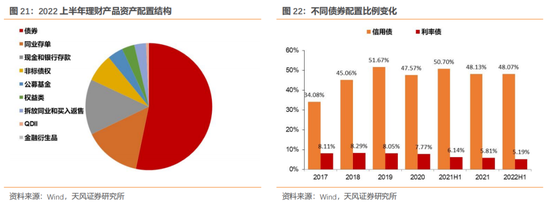

公募基金配置占比穩定,也是基于估值穩定的基本訴求。

第四,債券投資上,控制標債,增信用、減利率。上半年,銀行理財增持信用債1200億,由于其它資產規模也有擴張,信用債倉位占比被動回落0.06個百分點至48.07%;減持利率債1800億,其占比回落0.62個百分點至5.19%。

上半年宏觀圖景較為復雜,銀行理財基于自身開放式產品為主,且總體期限較短的背景下,在選擇上可能更偏向于信用票息策略,而非利率久期,所以呈現為增信用、減利率。

8月19日中國理財網發布了2022銀行理財半年報,我們對上半年銀行理財市場變化進行回顧和解讀。

1. 銀行理財總體情況

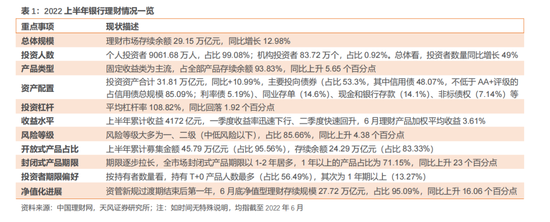

雖然上半年理財市場面臨一些不利因素,包括市場動蕩下的產品“破凈潮”、疫情反復或導致線下銷售渠道受影響、上年末沖量后一季度規模季節性回落等,但銀行理財仍然在存續只數下降的情況下實現規模新高,投資者數量繼續快速增長。

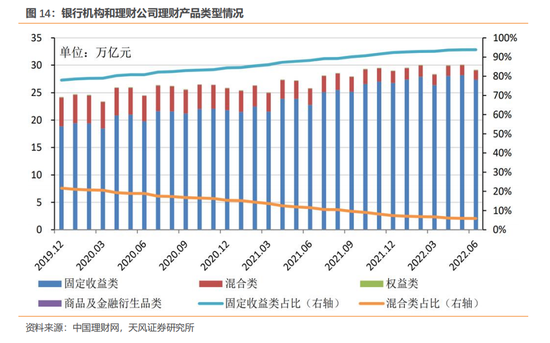

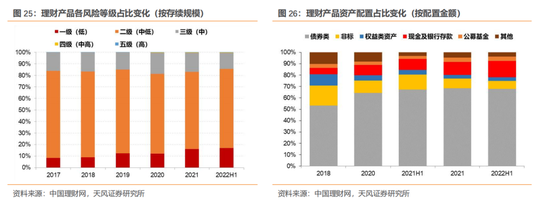

產品結構仍以中低風險、固收類產品為主。

2. 如何看待規模表現?

上半年銀行理財規模表現較好。截至6月底,理財市場存續產品3.56萬只;存續余額29.15萬億元,較去年同期增長3.35萬億元(同比+12.98%),較一季度增長約0.78萬億元。

銀行理財和公募基金的線下銷售渠道實際上有所重疊,參考基金規模的結構性變化,上半年的大環境整體更有利于債基和貨基,也就對應固收類銀行理財產品和現金管理類產品/短期滾動續作的類現金管理類產品。

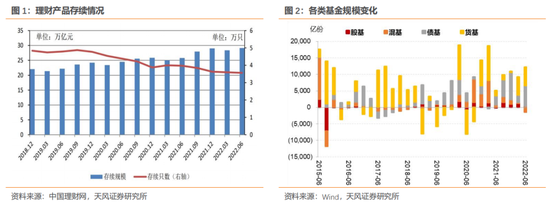

銀行理財受歡迎,主要在于經濟不確定性下企業和居民儲蓄意愿高漲,寬貨幣緊信用組合進一步使得大量資金有配置需求。而從資產配置角度,上半年地產、股市、大宗商品整體回報并不特別有吸引力。

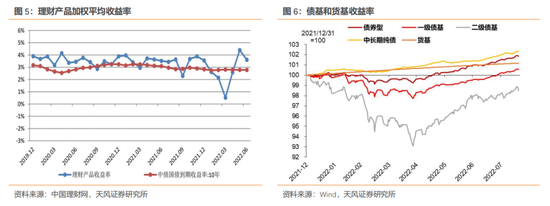

銀行理財上半年收益雖然有波動,但二季度明顯回升,6月加權平均收益3.61%,整個上半年的中樞接近3%。這一表現要優于貨基、一級債基和二級債基。

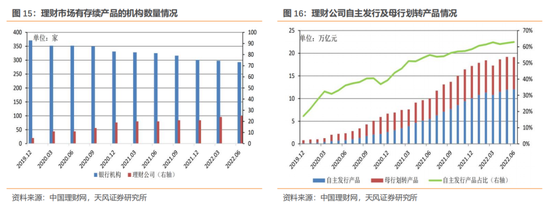

除此以外,理財代銷渠道不斷拓展。上半年有存續產品的25家理財公司均開拓了代銷渠道,其中22家除母行外還打通了其它銀行代銷渠道。

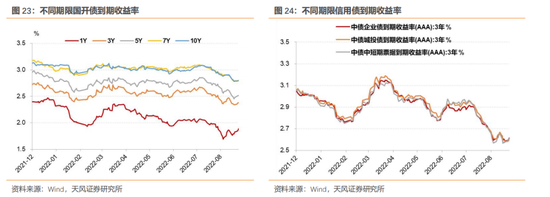

對于理財子和銀行,代銷是個雙贏合作。銀行可以獲得代銷收入,如招行2021年報披露,其全年代銷理財收入62.92億元,同比增長53.69%;理財子則可利用其它銀行的渠道資源,使自身產品可以面向更多客戶,因此代銷合作具備自發擴張的動力。

不過,代銷意味著銀行可以銷售不同理財子的產品,帶來銀行理財間競爭問題,進而影響其行為取向,比如理財可能為了提升收益而在配置上更加激進。

銀行理財投資者數量不斷增加。二季度末銀行理財個人投資者9061.68萬人,較一季度末的8614萬人和上年末的8130萬人明顯增加;機構投資者83.72萬個,較一季度末的74萬個和上年末的62萬個亦明顯增加。

當然,總體規模回升也有一定季節性因素。銀行理財規模通常在一季度末回落,主要是年末沖量導致增長動能透支、銀行重心更偏向表內信貸投放和攬儲而非理財。二季度上述因素消退,規模通常會有回升。

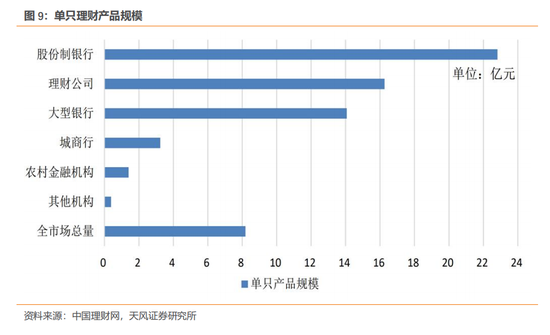

此外單只產品平均規模也在增長。截至二季度末,單只產品平均規模達8.18億元,同比增長25.88%;其中股份制銀行單只產品平均規模22.81億元,理財公司單只產品平均規模16.26億元。

理財總規模擴張同時存續產品只數下降,自然使得平均規模提升。理財產品數量下降,主要緣于不合規老產品集中清退、部分中小行角色逐步由運營轉為代銷過程中終止運營其產品、上半年市場動蕩導致發行端承壓、理財機構更傾向于集中運營重點產品等。

3. 理財產品結構有何變化?

開放式產品仍然是理財市場主體,其存續規模和占比繼續上升。上半年開放式產品累計募集金額45.79萬億元,占總募集金額95.56%(同比+1.66pct);6月底開放式產品存續余額24.29萬億元(同比+19.54%),占全部產品存續余額83.33%(同比+4.59pct)。

開放式占比提升實際上是理財產品兩極化表現之一。兩極化中,一類是長期穩健固收產品,投資者投入金額大、持有期長,持有1年以上產品的投資者占比13.27%;另一類是高流動性產品如現金管理類等,其受眾最廣,6月底持有T+0產品的投資者數量占比56.49%。

當前,理財市場結構存在一些趨勢性變化。分運作模式看,封閉式期限拉長、開放式占比提升。分產品看,混合類產品占比下降。分機構看,理財子公司逐步成為市場主流。

這些變化的背后是理財客群偏好和監管導向等長期因素的作用。

新發封閉式產品期限拉長。6月全市場新發封閉式產品加權平均期限443天。1年以上封閉式產品存續余額占比持續上升,6月底為71.15%,其中以期限為1-2年的產品居多。

要注意的是,產品封閉期不等于其資產組合的平均剩余期限,期限拉長不代表理財產品整體在拉久期。

拉長期限更多在于順應監管要求,降低期限錯配風險。資管新規提到“金融機構應當合理確定資產管理產品所投資資產的期限,加強對期限錯配的流動性風險管理。為降低期限錯配風險,金融機構應當強化資產管理產品久期管理,封閉式資產管理產品期限不得低于90天”。尤其是配置非標的期限匹配需要,“非標準化債權類資產的終止日不得晚于封閉式資產管理產品的到期日”。

規定發布時新發封閉式產品平均期限為138天,2021年底則大幅增長至481天。

長封閉期對應了部分理財的長期穩定收益定位。對市場波動相對敏感的產品多以長期限、封閉式為主。

如今理財市場已逐步以理財公司為主,而理財公司新發封閉式產品期限明顯更長,在目前低收益環境下,這是理財主動管理策略的體現。

混合類理財占比持續下降。銀行混合類理財仍然面臨客戶接受程度的影響。年初理財破凈潮或也是助推混合類占比下降的短期因素。一季度末有2233只理財破凈,大多屬于權益或混合類產品(至少有1409只,另有634只未披露產品類型)。

理財子公司逐步成為市場主體。截至6月底已有27家理財公司獲批開業,這些理財子公司一是承接母行產品,二是自主新發行,其份額占比快速提升。

二季度末,理財公司的存續產品11771只,存續產品余額19.14萬億元(占比65.7%),相較一季度(60.9%)占比繼續提升。商業銀行(大行+股份行+城商行)存續產品規模8.7萬億元(占比29.97%)。

4. 如何看待后續現金管理類理財產品整改?

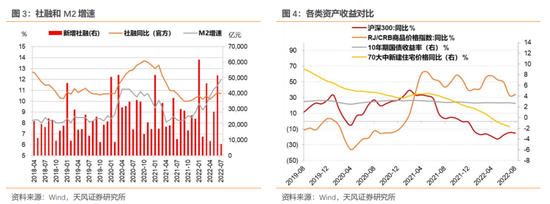

上半年現金管理類產品收益持續走低,從年初約2.9%下降至當前2.5%左右,不過與貨幣基金不到2%的收益率相比仍有優勢。

收益方向趨同并不意外,因為理財新規要求現金管理類產品按照新規整改。在最后整改期內,預計收益水平還將繼續向貨幣基金靠攏。但是基于理財的一些特性,仍然會拉開較一定距離。在此過程中,預計一些現金管理類產品將繼續調整持倉結構,增配短久期、高流動性資產。

5. 如何理解理財投資行為?

從所配資產的絕對規模變化來看,上半年銀行理財明顯降非標、加存款。債券配置方面,增持信用債,減持利率債(不過兩者占比均有下滑)。

5.1. 降非標,加存款

上半年,銀行減持非標約3500億,倉位占比下降1.3個百分點;增持存款約9300億,其占比上升2.7個百分點。

非標占比下滑,首先是一系列監管約束的結果。其次,目前安全且具備穩健收益非標產品難尋。

且非標比例下行也有一定被動因素,老產品持有非標規模不再增長,其占比自然被稀釋。

至于存款類占比提升,上半年現金管理類產品存款占比提升5.03 pct,其它固收類產品存款占比也提升4.08 pct。

存款收益高、估值穩。上半年債市環境下理財產品面臨高收益資產荒,存款利率相對更具吸引力。而且理財產品所配存款可以使用成本法估值,有助于熨平估值波動。

5.2. 增持信用債,減持利率債

上半年,銀行理財增持信用債1200億,由于其它資產規模也有擴張,信用債倉位占比被動回落0.06個百分點至48.07%;減持利率債1800億,其占比回落0.62個百分點至5.19%。

上半年宏觀圖景較為復雜,銀行理財基于自身開放式產品為主,且總體期限較短的背景下,在選擇上可能更偏向于信用票息策略,而非利率久期,所以呈現為增信用、減利率。

5.3. 機構如何應對市場波動

資管新規后理財市場逐步推進凈值化轉型,從過去給定預期收益到如今收益率隨市場波動,這一轉型實際上不符合整體偏保守的銀行理財投資者的習慣。

理財機構在轉型過程中也采取諸多應對。從產品結構看,風險較低的一、二級產品占比在提升;從配置來看,估值較穩的存款類占比提升而權益和非標占比下降。這樣的變化與投資者面對市場波動時整體持風險厭惡態度是對應的。

具體看上半年情況,各理財機構主要采取了投資者教育、調整組合策略、優化產品結構設計等舉措來應對市場波動。

在投資者教育方面,機構通過在市場波動之際發布“致投資者的一封信”等說明公告,以簡明易懂的圖文形式講解市場波動,開展專題培訓等形式,提振投資者信心,引導投資者合理看待市場波動,調整投資理念。

具體運營方面,如工銀理財提到“一是加強市場研判,堅持多元均衡策略,通過多資產、多策略降低單一資產和策略的波動風險;二是積極應對市場變化,在風險和收益之間做好平衡,提高風險收益性價比;三是充分發揮固收類資產的“壓艙石”作用,通過調整組合久期、控制利率風險等方式穩定固收類投資。”

建信理財提到“面對2022 年上半年的市場環境,公司以 1 年期以上中長期限產品為載體,發揮中長期限產品期限固定、頭寸鎖定的優勢,在控制波動的前提下適當提高產品收益彈性,為客戶提供相對穩健又能分享資本市場紅利的產品。”

6. 小結

今年可以說是銀行理財的凈值化元年,資管新規后理財市場逐步推進凈值化轉型,從過去給定預期收益到如今收益率隨市場波動,這一轉型實際上不符合整體偏保守的銀行理財投資者的習慣。加上今年宏觀圖景變化較大,銀行理財在全面凈值化的背景下,從幾個方面應對波動和展開市場競爭:

首先是,產品結構兩極化:一類是長期穩健固收產品,投資者投入金額大、持有期長,持有1年以上產品的投資者占比13.27%;另一類是高流動性產品如現金管理類等,其受眾最廣,6月底持有T+0產品的投資者數量占比56.49%。

開放式產品仍然是理財市場主體,其存續規模和占比繼續上升。上半年開放式產品累計募集金額45.79萬億元,占總募集金額95.56%(同比+1.66pct);6月底開放式產品存續余額24.29萬億元(同比+19.54%),占全部產品存續余額83.33%(同比+4.59pct)。

新發封閉式產品期限拉長。6月全市場新發封閉式產品加權平均期限443天。1年以上封閉式產品存續余額占比持續上升,6月底為71.15%,其中以期限為1-2年的產品居多。

長封閉期對應了部分理財的長期穩定收益定位。對市場波動相對敏感的產品多以長期限、封閉式為主。在目前低收益環境下,這也是理財主動管理策略的體現。

其次,理財代銷渠道不斷拓展。上半年有存續產品的25家理財公司均開拓了代銷渠道,其中22家除母行外還打通了其它銀行代銷渠道。代銷意味著銀行可以銷售不同理財子的產品,帶來銀行理財間競爭問題,進而影響其行為取向,比如理財可能為了提升收益而在配置上更加激進。

第三,在轉型過程中,繼續凸顯自身優勢。以現金管理類理財為例,收益大方向雖然存在繼續向貨幣基金靠攏的趨勢,但是基于理財的自身稟賦,收益上仍然拉開一定距離。

在資產配置上,存款類占比顯著提升,上半年現金管理類產品存款占比提升5.03 pct,其它固收類產品存款占比也提升4.08 pct。存款收益高、估值穩。上半年債市環境下理財產品面臨高收益資產荒,存款利率相對更具吸引力。而且理財產品所配存款可以使用成本法估值,有助于熨平估值波動。

公募基金配置占比穩定,也是基于估值穩定的基本訴求。

第四,債券投資上,控制標債,增信用、減利率。上半年,銀行理財增持信用債1200億,由于其它資產規模也有擴張,信用債倉位占比被動回落0.06個百分點至48.07%;減持利率債1800億,其占比回落0.62個百分點至5.19%。

上半年宏觀圖景較為復雜,銀行理財基于自身開放式產品為主,且總體期限較短的背景下,在選擇上可能更偏向于信用票息策略,而非利率久期,所以呈現為增信用、減利率。

風 險 提 示

疫情超預期蔓延,經濟復蘇不及預期,監管政策調整超預期。

(本文作者介紹:天風證券固定收益首席分析師孫彬彬)

責任編輯:李琳琳

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。