文/新浪財經意見領袖專欄作家 薛洪言

近日,最高法擬調整民間借貸利率上限。業內緊急討論應對,輿論場里卻沒能掀起浪花。失寵于輿論,說明消費金融正走向成熟,變得模式清晰、未來可預測。

但成熟都有兩面性,好的一面是有共識、有規則,消除了沖擊性和破壞性,壞的一面則是有慣性、有惰性,失去了多樣性和靈活性。在快速變化的時代,慣性太強容易把車開進死胡同。

風控的四大問題

凡事均有利弊。有些弊端,在行業初期不明顯,無礙大局;到了一定階段,就會被激活,顯現出殺傷力。

大數據風控之于消費金融便是如此,早期幾乎全是優點,隨著外部環境的劇烈變化,弊端顯現,一些優點也在變缺點。

貸款的關鍵是風控,風控的核心可歸結為四大問題:誰在貸款?貸款干什么?拿什么還款?還不上怎么辦?

在這四大問題上,傳統風控與大數據風控給出了不同的解決方案。

傳統的消費貸款流程,強調資料證明。申請消費貸款時,銀行要求借款人提供在職證明、收入證明、公積金繳費記錄,甚至還要查驗戶口。這些證明文件,能很好地解決“誰在貸款”“拿什么還款”的問題,但手續繁瑣,體驗較差。

引入互聯網技術后,大數據風控用數據取代了這些繁瑣的現場手續,便利了借款人,大幅提升了借款效率,滿足了消費場景對付款時限性的要求,促進了消費貸款與消費場景的融合。

對于“還不上怎么辦”,傳統風控強調以抵押擔保為抓手。只有借款人收入穩定(如公務員、國企員工、大型企業員工等)且借款金額不高時,銀行才會妥協,發放純信用貸款。

相比之下,大數據風控仍然以數據為抓手,擺脫了對抵押擔保的依賴,大幅降低了借款門檻,推動了消費貸款普惠化。

至于“貸款干什么”,無論傳統風控還是大數據風控,都未給出解決方案,面臨相似的困境:房貸、車貸、消費貸的用途是可控的,現金類貸款難以監測用途。

總的來看,大數據風控更強調便利性、突出普惠性,在上行周期,給增長松開了枷鎖,引領了消費金融大發展;但大數據風控也有自身的問題,行業高增長既掩蓋了問題,又拖延了問題的解決,到了下行周期,這些問題開始被放大。

大數據風控的“一體兩翼”

傳統風控,以收入和抵押物為核心抓手,大數據風控給出的解決方案,可以總結為一體兩翼策略:以“群體風控”為主體,以“定價覆蓋風險”和“催收覆蓋不良”為兩翼。

所謂群體風控,是指重群體、輕個體。就單個借款人來看,大數據風控做不到精準識別,偏差大(這里僅評價行業一般情況,不同機構間的大數據風控能力有顯著差異),相比傳統風控手段有差距;但勝在效率高、門檻低,借款人數量足夠大,客觀上把單個借款人風險湮沒在群體之中。

2016年前后,國內居民杠桿率低,且消費金融處在風口期,借錢容易,借款人個體層面的信用風險很低。只要群體層面借款人的財務狀況不惡化,模型差一些也能湊合用,不會出大問題。

此時,很多機構的大數據風控,追求的是反欺詐能力。相比傳統風控模式,大數據風控接觸的不是活生生的人,而是姓名、手機號、身份證號、銀行卡號等構成的虛擬字符串。一旦虛擬字符串與真實借款人的映射關系被篡改,如身份證顯示為A,實際借款人卻是B,就會產生騙貸問題。

綜合利用人臉識別、黑名單、網絡圖譜等手段,大數據風控可以把業務線上化釋放出來的猛獸(騙貸風險)重新關進籠子里。但很多機構的大數據風控,對信用風險評估始終重視不足,“只要不騙貸,誰都可以貸”。

所謂“定價覆蓋風險、催收覆蓋不良”,是指在“拿什么還款、還不上怎么辦”的問題上,大數據風控并未給出直接解決方案,而是依靠較高的利率定價、積極的催收進行風險補償。

大數據風控的“一體兩翼”,前幾年運轉良好;這兩年,環境快速變化,“一體兩翼”正由助力變阻力。

隱患在凸顯

從宏觀環境看,這幾年居民杠桿率快速上升,導致借款人群體的信用風險不可逆地攀升。疫情之后,失業率上升、收入增速下滑,更是雪上加霜。此時,行業面臨的不再是中低信用風險的借款群體,“群體風控”策略正失去對行業的庇護力。

當借款人違約概率普遍增大時,單個借款人的信用風險識別能力就成為消費金融類機構的核心競爭力。一旦金融機構正視信用風險評估,會發現難度比想象中要大:高質量、多維度的數據獲取難度在加大,動態變化的環境對數據解析能力的要求也在快速提高。除非前期一直持續進行試錯、投入,一直進行模型升級迭代,臨陣磨槍是沒用的。

“定價覆蓋風險”和“催收覆蓋不良”,則因監管介入而不同程度失效。

這兩年,消費貸款利率定價屢屢受限,早期沒有限制,導致高利貸泛濫;之后是36%的紅線,倒逼高利貸平臺退出市場;當前又在研究上限下調,以降低實體經濟融資成本。

隨著定價的不斷下移,刨去資金、營銷、運營等剛性成本后,留給風險成本的空間越來越小了。當定價覆蓋風險不可行,放貸機構只能拋棄中高風險借款人,或依靠抵押擔保進行風險兜底。

業務空間,正逐步收窄。

催收覆蓋不良,效力也已大幅削弱。疫情之下,不少消費貸款機構被“反催收聯盟”鉗制,正常催收都受影響。催收,再也不是解決“還不上怎么辦”的致勝法寶。

以上種種,環環相扣,讓“一體兩翼”從助力變阻力,消費金融正經歷著嚴峻考驗。一些機構的逾期率仍能保持低位,更多機構的利潤幾乎被撥備吞噬殆盡。

擴張的慣性

很多消費貸款機構,卻仍活在過去“高增長、低不良”的幻覺中,過去的美好明明是風口紅利,卻誤以為是自身風控能力超強。當對自身實力存在誤解時,消費貸款機構往往會把外部挑戰看作機遇,逆勢而行,保持擴張的慣性。

這兩年,經濟下行,削弱借款人的收入償債能力;大量非持牌放貸機構破產離場,削弱借款人的借新還舊能力;利率定價中樞下行,削弱中高風險群體的融資能力;互聯網貸款上征信,讓多頭借貸無所遁形;……

一邊是借款需求下降,一邊是借款人整體風險上行,消費貸款機構在這種情況下逆勢擴張,會帶來一系列連鎖反應。

舉例來說,KPI指標100億,行情好的時候,業務部門能輕松營銷200億,給風控部門留有較大的挑選空間,業務與風控能和諧共處,互為促進;當前環境下,業務部門費心費力只營銷來120億,風控部門幾乎沒了挑選余地,自然會對抗加劇。

此時,公司層面如果重視風控,會犧牲KPI保風控,接受規模的縮水;但如果對行業環境缺乏清醒認識,基于擴張的慣性以及逆勢做大份額的訴求,公司層面很可能犧牲風控保KPI,必然要走入死胡同。

不幸的是,很多機構既缺乏自知之明,也有擴張的慣性。隨著大數據風控“一體兩翼”逐步失效,即期越追求增長,未來越會以苦澀收場。

空間還在,但要換個活法

當然,也不是不能追求增長。增長空間還在,但增長的來源發生了改變。

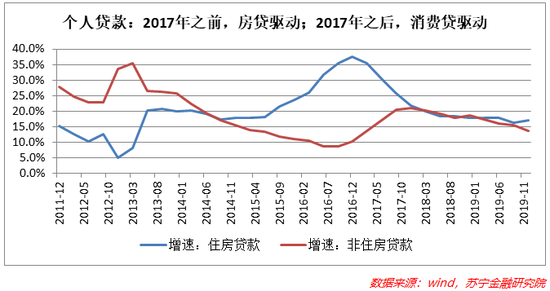

從我國居民負債結構看,2017年之前,個人貸款高增長主要是房貸驅動;2017年之后,房貸增速開始下行,消費貸接棒,成為居民杠桿率持續高增長的主要驅動力量。

當前,監管機構對控制居民杠桿率三令五申,宏觀經濟形勢和收入增速也不支持杠桿率繼續大幅攀升,依賴于用戶下沉的增長模式已經走入死胡同,未來的增長,更多地要靠中高收入群體的負債調結構。

消費貸款并不是居民杠桿的全部,住房抵押貸款才是大頭。即便控制居民杠桿率不增長,也可以通過內部調結構為消費貸款擠出空間。即居民房貸還本付息留出的存量缺口,由消費貸進行增量填補。

不過,既然消費貸款的增長源于房貸下降產生的缺口,也就是說增長主要依賴的是有房群體和有實力購房的群體,這與過去幾年依賴下沉用戶、邊緣群體的增長邏輯是完全不同的。

這個時候,考驗的不再是誰敢下沉、誰敢放貸,而是誰能有效激活中高收入群體的借貸欲望。靠什么激活呢?消費場景。

過去幾年的消費金融,是現金貸的風口;未來幾年的消費金融,得場景者得天下。鑒于不同消費貸款機構對場景的把控力差異很大,新一輪的洗牌開始了。

(本文作者介紹:蘇寧金融研究院副院長,碩士生導師。)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。