文/新浪財經意見領袖專欄機構 四十人論壇 CF40研究部張弈

由于一線城市已形成一定的資產價格屬性,以宏觀審慎工具進行逆周期調節是防范金融風險的必要措施,對房地產信貸的調控力度應不會放松。另一方面,出于地方財政壓力和增長目標的考慮,部分二三線城市的房價漲幅或仍有空間。

2019年快要過半,回首前五月房地產市場,可以看到四處迸發著難以抑制的小火苗。

近日社科院發布報告預測,2019年住宅銷售平均價格將會增長7.6%。雖然中央一再定調“房住不炒”、“讓房子回歸居住屬性”,地方政府也應聲出臺調控政策,但多地房價還是出現了一定程度的上漲。

今天,我們首先來聊聊本輪房價上漲的邏輯,看看一線城市和二三線城市房價背后的支撐力量有何不同。另外,日韓兩國截然不同的房價調控故事,也為我國如何扼住房價提供了些許線索。

一線城市房價有資產價格屬性 二三線城市或有上漲空間

今年以來,房價明顯回暖。在制造業投資累計同比增長從4.6%下降至2.5%的情況下,房地產開發投資累計同比增長上升至11.9%。70城房價數據顯示出普漲趨勢,部分城市漲幅超過20%。

此次回暖以二三線城市為主導。考慮到增長目標和財政壓力,部分地方政府正在放寬房地產的調控政策。在上一輪棚戶區改造的支持作用減弱以后,二三線地方政府正在通過放寬居住許可或落戶限制、降低首次購房者的抵押貸款利率和降低房產交易稅等直接與間接方式來支撐其房地產市場。

一線城市的房地產價格則已具備明顯的資產價格屬性。當前一線城市的房價上漲是由市場對于寬松政策的預期改善所致,3月的未償還社會融資總額增長10.7%,比上月提高0.6%。

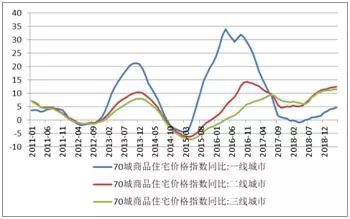

而反觀2013年與2015-2016年的前兩輪上漲,我國房價走勢逐步形成了區域差異,一線城市迅速出現理性泡沫(圖1)。作為金融供應有限的經濟體,市場對于房地產這一價值替代品的強勁需求具有理性預期,推動了投資或投機行為。

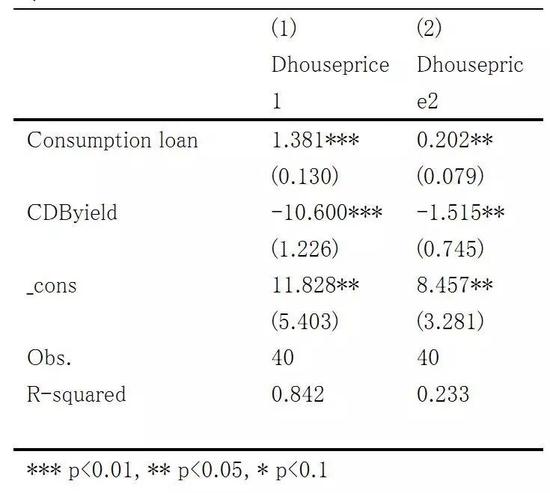

在2008-2013年的高貨幣投放和2015年的信貸資源可獲性不均勻的情況下,一線城市和二三線城市的房價漲幅走勢差異顯著。例如,表1的回歸結果也顯示,一線城市房價增速與信貸(個人中長期消費貸款同比)和利率環境(國開債收益率)高度相關,而二線城市房價增速與這兩者的相關性被拒絕。

以上數據的政策含義是,由于一線城市已形成一定的資產價格屬性,以宏觀審慎工具進行逆周期調節是防范金融風險的必要措施,對房地產信貸的調控力度應不會放松。另一方面,出于地方財政壓力和增長目標的考慮,部分二三線城市的房價漲幅或仍有空間。

圖1:房地產價格指數同比上漲的區域性差異

數據來源:Wind,CF40研究部

數據來源:Wind,CF40研究部 表1:一、二線城市房價增速的回歸分析

數據來源:Wind, CEIC, CF40研究部

數據來源:Wind, CEIC, CF40研究部調控房價的國際案例

對于房地產價格的宏觀審慎調控,國際案例顯示,前期、價格型的調控措施(韓國)比后期、數量型(日本)更為顯效。

(1)貿易沖突時期的日本

在資產價格泡沫高企和貿易沖突升級時期,日本使用了時間較長的數量型房地產信貸限制措施。而最新研究(Sonoda and Sudo, 2016)顯示,這種措施通過損害銀行的資產負債表對其他行業貸款產生了負面影響,最終波及其經濟增長。

日本的資產價格泡沫開始于1980年代后期的長時間寬松政策。在低利率環境下,1985-1991年的日本商業地價指數翻了1.8倍,日經指數則翻了近3倍。日本的地價暴漲助長了土地投機交易,大部分都是由金融機構貸款所支持,而地價上漲又反過來進一步支持信貸擴張。

當時日本央行的長期低利率政策部分是由于較低的通貨膨脹水平在一定程度上掩蓋了問題,部分是為了配合國際貨幣政策協調而堅持采取的。在1987年2月,G7國家達成解決美元過度貶值、一致削減利率的盧浮宮協議,同年10月出現“黑色星期一”股災。這使得日本當局認為有必要維持低利率政策以配合國際政策協調,并避免金融市場劇烈波動。財政部國際金融局一度認為,貿易順差和債權國有責任維持低利率并為其他國家供應資金。

日本央行自1989年起開始連續上調官方貼現率,1990年8月已加息至6%。內閣辦公室在1990年3月至1991年12月期間采取了房地產信貸的數量限制措施。從1991年起,日本全國平均的城市地價指數開始從頂點下跌,在10年間逐步蒸發了約40%。

近期的研究顯示,日本在這一階段所實施的數量限制(Quantitative Restriction, QR)并不是具有明確針對性的宏觀審慎工具。盡管數量限制措施的實施范圍是有限的,但其影響并不僅限于房地產行業和土地價格。這是由于日本的金融體系以銀行而非市場為主體,數量限制措施通過損害銀行的資產負債表,對其他行業貸款數量以至于經濟增長都產生了明顯的負面影響。

圖2:日本的資產價格起落

數據來源:CEIC,CF40研究部

數據來源:CEIC,CF40研究部(2)寬松流動性和資本流入時期的韓國

相形之下,韓國曾在2001、2005和2009年三次流動性寬松時期有效應對了房地產價格的上漲,說明了提前以價格型措施對資產價格進行逆周期調節的重要性。

在2008年金融危機之后,發達國家進入量化寬松時期,許多東亞經濟體出現了資本大幅流入帶來的信貸擴張和順周期風險提升,新加坡和馬來西亞等多個國家都出現了房地產信貸的大幅增長。在這種情況下,為保證貨幣政策的有效性,通過逆周期調節資產價格維護金融穩定,東亞國家普遍加強了宏觀審慎監管。

其中,以韓國的實踐效果尤為明顯,房地產信貸規模并未出現明顯上漲,房價也得到了有效控制。一方面,這得益于韓國在1997年亞洲金融危機和2001年金融波動中積累了經驗,實行了金融監管和政策方面的深度改革;另一方面,韓國宏觀審慎政策成功的重點在于其有效地改變了市場預期。

韓國在1997年與其他亞洲經濟體一同陷入了亞洲金融危機,出于在1993年過早實行金融和資本賬戶自由化、韓國企業過度負債和美日匯率變動導致出口下滑等多種原因。由此,韓國在危機后吸取教訓,對金融監管進行了深度改革,通過了《金融監管機構設置法》并成立韓國金融監管委員會(FSC)及其指導的金融監管局(FSS)。

在2001、2005和2009年三次流動性寬松時期,韓國均有效應對了房地產價格的上漲。在2001年,由于互聯網泡沫破滅,韓國的流動性開始涌入房地產市場。從2001年1月到2003年12月,韓國的房屋價格指數上漲了35%。對此,韓國金融監管局(Financial Supervisory Service, FSS)引入了60%的貸款價值比上限(Loanto Value, LTV)來限制杠桿,有效控制住了房價增速。

這里要介紹一下,貸款價值比是指貸款金額和抵押品價值的比例,多見于抵押貸款,如房產抵押貸款。例如,某客戶的抵押房產估值為100萬人民幣,而銀行的信貸政策規定LTV<70%,那么銀行最多可以貸給A客戶70萬元的貸款。不同的抵押品貸款的LTV根據銀行自身政策,各不相同,反映銀行對抵押物的風險預期。

隨后,韓國于2003年發生了信用卡債務危機。央行再次采取了寬松的貨幣政策,于2004年兩次下調政策利率至3.25%,已經趨穩的房地產行業再次出現價格攀升趨勢。韓國于是在2005年建立了宏觀審慎監管機構并引入了債務收入比上限(Debt to Income, DTI),以綜合性措施積極調控房地產市場。

債務收入比,是用于衡量家庭用于償還各種非一次性大額償還的債務支出占家庭當月總收入的百分比的指標。相較于居民杠桿率這樣的宏觀指標,債務收入比更能直接反映一個家庭的負擔程度和債務風險。債務收入比超過40%,就意味著負債比例過高,在這種情況下,家庭財務往往會出現不同程度的危機。

在2008年全球金融危機后,韓國實行了擴張性財政政策和寬松的貨幣政策,政策利率從2008年9月的5.25%下調到2009年3月的2%,并通過公開市場操作增加了27兆億韓元流動性。

發達經濟體也進入量化寬松時期,韓國主要使用貸款價值比上限、債務收入比上限和對外國資本購買本國資產征稅等措施調控房地產行業。出于經驗,韓國于2010年限制銀行短期外幣負債規模,2011年對金融機構所持外債征收了宏觀審慎穩定稅。

由此,與其他東亞經濟體相比,韓國的房地產貸款規模并未出現明顯上漲,房地產價格也得到了有效控制。Igan and Kang(2011)的實證研究分析了韓國的宏觀審慎措施,認為其政策有效性的重點之一是以貸款價值比上限工具有效地改變了市場預期,降低了投機活動。

(本文作者介紹:中國金融四十人論壇(CF40)是一家非官方、非營利性的專業智庫,定位為“平臺+實體”新型智庫,專注于經濟金融領域的政策研究。)

責任編輯:楊希 1904183207

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。