文/新浪財(cái)經(jīng)意見領(lǐng)袖(微信公眾號(hào)kopleader)專欄作家 李奇霖

中小企業(yè)融資難是個(gè)世界性的難題,無論是那種國(guó)情,銀行貸款都是重要的融資渠道,尤其是對(duì)間接融資占主導(dǎo)的國(guó)家來說。

中小企業(yè)融資難是個(gè)世界性的難題,各國(guó)依據(jù)國(guó)情的不同創(chuàng)造出了各種辦法來解決這個(gè)問題,但是無論是那種國(guó)情,銀行貸款都是重要的融資渠道,尤其是對(duì)間接融資占主導(dǎo)的國(guó)家來說。

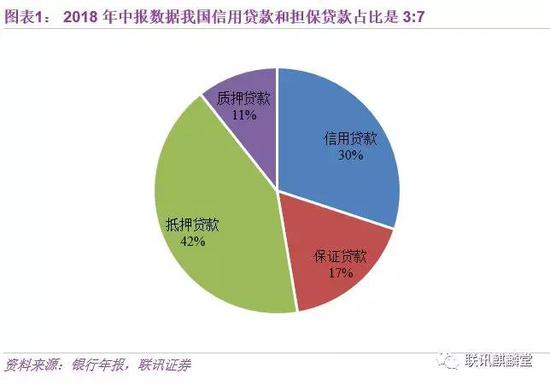

根據(jù)貸款的信用程度劃分,目前商業(yè)銀行貸款主要分為信用貸款、保證貸款、抵押貸款、質(zhì)押貸款四種形式,保證貸款、抵押貸款和質(zhì)押貸款又合稱擔(dān)保貸款。

擔(dān)保貸款的信用程度較低,需要一定的輔助措施來幫助企業(yè)獲得貸款,其中保證貸款是存在第三方承諾在借款人不能償還貸款的時(shí)候,按約定承擔(dān)一般保證責(zé)任或者連帶責(zé)任而發(fā)放的貸款。抵押貸款是指以借款人或第三人的財(cái)產(chǎn)作為抵押物(一般是不動(dòng)產(chǎn))發(fā)放的貸款。質(zhì)押貸款是指以借款人或第三人的動(dòng)產(chǎn)或權(quán)利作為質(zhì)物發(fā)放的貸款。

信用貸款的信用程度較高,不需要抵質(zhì)押和第三方擔(dān)保人,僅根據(jù)貸款人的信譽(yù)發(fā)放的貸款。與擔(dān)保貸款最大的區(qū)別在于是否需要抵質(zhì)押或者第三方進(jìn)行擔(dān)保。

以2018年中報(bào)數(shù)據(jù)為準(zhǔn),我國(guó)上市銀行中四種貸款的比例分別是,抵押貸款42%,信用貸款30%,保證貸款17%、質(zhì)押貸款11%,信用貸款和擔(dān)保貸款的比例是3:7,銀行傾向于擔(dān)保貸款,尤其是擔(dān)保貸款中的抵押貸款。

信用貸款占比低,抵押貸款占比高,主要有幾個(gè)方面的原因:

第一,我國(guó)住房抵押貸款在銀行貸款中占比較高,根據(jù)上市銀行2018年中報(bào)數(shù)據(jù),抵押貸款中有60%是居民個(gè)人住房抵押貸款。

第二,在中小企業(yè)生存周期短的情況下,抵押貸款可以讓銀行的壞賬更有保障。

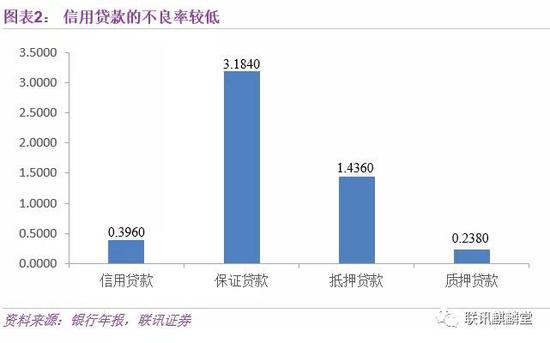

我們根據(jù)5家年報(bào)中有數(shù)據(jù)的銀行來看,信用貸款的不良率較低,擔(dān)保貸款中質(zhì)押貸款的不良率最低(0.2%),不良率最高的是保證貸款,有3.2%,抵押貸款的不良率也不低,1.4%。

從這個(gè)數(shù)據(jù)也可以看出,銀行在信用貸款方面是相對(duì)保守和謹(jǐn)慎的,因?yàn)橐坏馁~就難收回,但是對(duì)抵押貸款的不良率容忍度就較高,一旦發(fā)生問題可以通過變賣這些價(jià)值穩(wěn)定、流動(dòng)性好的抵押品來補(bǔ)償,比如證券、票據(jù)、房地產(chǎn)等。為此銀行在為中小企業(yè)貸款的時(shí)候更愿意接受抵押貸款。

第三,從中小企業(yè)角度來看,他們也愿意進(jìn)行抵押貸款,因?yàn)榈盅嘿J款額度大、效率高,并且符合企業(yè)實(shí)際。

額度方面,在正常情況下中小企業(yè)信用貸款的額度一般是百萬級(jí)別,最多不超過千萬,但是如果能夠給出估值高的不動(dòng)產(chǎn)等抵押品則有可能獲得更高額度的貸款。

效率方面,中小企業(yè)的經(jīng)營(yíng)不穩(wěn)定,儲(chǔ)備資金少,很多中小企業(yè)都是在業(yè)務(wù)談成,簽約之后才開始融資,需要資金快速到賬。

企業(yè)經(jīng)營(yíng)過程中的融資是貿(mào)易融資的范圍,有很多融資方式可以用,比如供應(yīng)鏈金融、票據(jù)貼現(xiàn)等,但是與其他方式相比,抵押貸款的操作流程簡(jiǎn)單、審批快。對(duì)抵押物進(jìn)行評(píng)估、按照抵押率登記后就可以放款,并且一般支行就有放款權(quán)限,不需層層審批,在資料齊全的情況下,基本上一個(gè)星期就可以走完流程。

企業(yè)的實(shí)際問題方面,在我國(guó)很多中小企業(yè)的企業(yè)主個(gè)人資產(chǎn)和企業(yè)是混為一談的,這些中小企業(yè)的賬目報(bào)表不規(guī)范,經(jīng)常會(huì)出現(xiàn)這種情況,賬目上顯示沒有利潤(rùn),但是實(shí)際卻經(jīng)營(yíng)良好,借此來實(shí)現(xiàn)避稅。

但是這樣做的同時(shí)也為企業(yè)融資帶來了阻礙,銀行無法通過中小企業(yè)自己提供的財(cái)務(wù)報(bào)表對(duì)其進(jìn)行準(zhǔn)確的風(fēng)險(xiǎn)評(píng)估,這時(shí)候如果有優(yōu)質(zhì)的抵質(zhì)押品就容易多了,再加上之前十幾年房地產(chǎn)市場(chǎng)的發(fā)展,大部分企業(yè)主或其企業(yè)或多或少都進(jìn)行過房地產(chǎn)投資,所以房地產(chǎn)抵押貸款就成為不少中小企業(yè)的選擇。

1

德國(guó):以擔(dān)保銀行為特色的多層次金融系統(tǒng)

在德國(guó),中小企業(yè)是非常有活力的經(jīng)濟(jì)細(xì)胞,營(yíng)業(yè)稅占比九成以上,創(chuàng)造就業(yè)崗位七成,申請(qǐng)新專利占比75%,在技術(shù)創(chuàng)新,創(chuàng)造就業(yè),出口創(chuàng)匯方面的能力不低于大眾、西門子、奔馳等大企業(yè),是德國(guó)政府的“市場(chǎng)經(jīng)濟(jì)的心臟和增長(zhǎng)與就業(yè)的發(fā)動(dòng)機(jī)”。

這些中小企業(yè)中存在大量的“隱性冠軍”,他們?cè)诩?xì)分領(lǐng)域內(nèi)都擁有壟斷的市場(chǎng)地位,比如Johannes Klais Orgelbau GmbH&Co.KG占有管風(fēng)琴市場(chǎng)40%的份額,擁有130多年的歷史,雇傭員工不超過百人,類似這樣的企業(yè)在德國(guó)超過千家。

這些中小企業(yè)的發(fā)展離不開融資,與我們的情況類似,德國(guó)也是銀行信貸占主導(dǎo)的融資格局,據(jù)統(tǒng)計(jì),德國(guó)銀行資產(chǎn)是股票融資的7.5倍,是債券融資的2.6倍,是GDP的433.4%,高于美國(guó)、日本和歐元區(qū)的平均水平。

為促進(jìn)中小企業(yè)融資,德國(guó)政府做出一系列措施:創(chuàng)造低利率的市場(chǎng)環(huán)境,構(gòu)建多層次的銀行系統(tǒng)、形成健全的風(fēng)險(xiǎn)共擔(dān)機(jī)制,建立完善的征信系統(tǒng)和企業(yè)信息披露機(jī)制。所以從我們的研究來看,德國(guó)中小企業(yè)的抵押貸款比例低,但是信用貸款和擔(dān)保貸款的占比較高,其中擔(dān)保貸款是德國(guó)中小企業(yè)融資的特色。

(一)資本市場(chǎng)和利率環(huán)境

從信貸結(jié)構(gòu)來看,德國(guó)銀行資產(chǎn)中,長(zhǎng)期貸款占比較高,二十一世紀(jì)初的長(zhǎng)期貸款比例已經(jīng)上升到80%以上。這其中的原因包括,一是資金來源方面,政府鼓勵(lì)定期儲(chǔ)蓄,通過設(shè)立長(zhǎng)期信貸銀行為全能銀行提供再貸款,允許銀行發(fā)行長(zhǎng)期金融債券等,幫助銀行增加長(zhǎng)期、低成本的負(fù)債來源。二是資金運(yùn)用方面,德國(guó)監(jiān)管當(dāng)局要求銀行長(zhǎng)期貸款的資金來源期限要嚴(yán)格匹配,也就是說長(zhǎng)期的負(fù)債多,銀行就要多配置長(zhǎng)期的信貸,以此支持企業(yè)長(zhǎng)期融資。

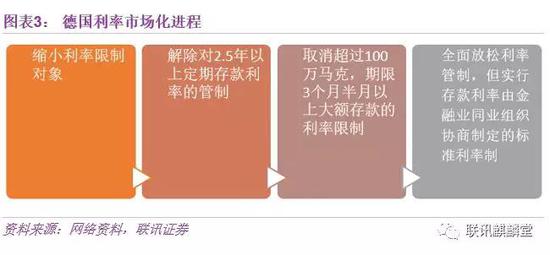

從利率環(huán)境上來看,德國(guó)早在20世紀(jì)60年代初就開始利率市場(chǎng)化改革,在這個(gè)過程中利率、匯率和息差都保持相對(duì)穩(wěn)定,尤其是銀行貸款利率長(zhǎng)期處于下降的趨勢(shì),2018年1月下降到2.01%,為中小企業(yè)融資提供了良好的利率環(huán)境。

(二)金融系統(tǒng)對(duì)中小企業(yè)的支持

1、多層次的承貸體系

德國(guó)中小企業(yè)融資一般有銀行貸款、股票上市和風(fēng)險(xiǎn)投資三種選擇,和我們國(guó)家的情況類似,銀行貸款是體量最大、最重要的。

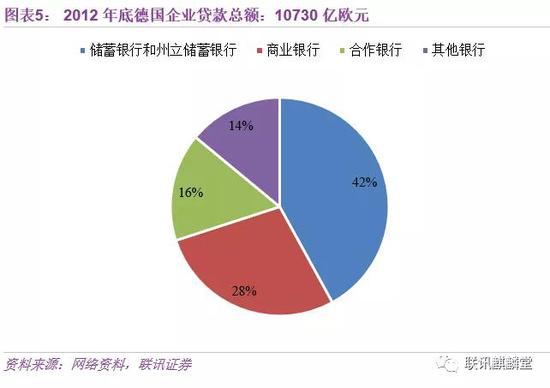

從19世紀(jì)中葉起德國(guó)相繼出現(xiàn)了以股份制銀行、郵儲(chǔ)銀行、合作金融機(jī)構(gòu)、抵押銀行為主體的銀行框架體系,他們各司其職,在不同的領(lǐng)域?yàn)榈聡?guó)的工商業(yè)和民眾服務(wù)。

比如股份制銀行和個(gè)體私營(yíng)銀行主要服務(wù)于工業(yè)經(jīng)濟(jì)領(lǐng)域,合作銀行和儲(chǔ)蓄銀行主要服務(wù)于中小型加工企業(yè)和商業(yè)以及農(nóng)業(yè)領(lǐng)域,抵押銀行主要服務(wù)于工業(yè)中心城市的建設(shè)。所以儲(chǔ)蓄銀行一般是中小企業(yè)貸款的首選,其次是個(gè)體私營(yíng)銀行和合作銀行。

根據(jù)資料,目前德國(guó)境內(nèi)有超過400家儲(chǔ)蓄銀行,這些儲(chǔ)蓄銀行占中小企業(yè)貸款的市場(chǎng)份的額達(dá)到百分之四五十以上,是支持中小企業(yè)融資的中流砥柱。

儲(chǔ)蓄銀行能夠有效為中小企業(yè)融資有賴于德國(guó)的主辦銀行制度,就是中小企業(yè)如果和某家銀行建立了比較穩(wěn)定的合作關(guān)系,該銀行就負(fù)責(zé)這家企業(yè)的大部分金融服務(wù),銀行與企業(yè)之間形成強(qiáng)于一般銀企的聯(lián)系,數(shù)據(jù)顯示德國(guó)84%的中小企業(yè)中有1個(gè)或最多2個(gè)銀行作為主辦銀行,57%的中小銀行的主辦銀行中至少有一個(gè)是儲(chǔ)蓄銀行。

對(duì)銀行來說,包辦企業(yè)的大部分金融服務(wù),可以讓銀行全方位了解企業(yè),降低信息不對(duì)稱和由此帶來的評(píng)估成本。

對(duì)企業(yè)來說,在辦理不同業(yè)務(wù)的時(shí)候不需要反復(fù)遞交重復(fù)的材料,尤其對(duì)經(jīng)營(yíng)和信譽(yù)都良好的企業(yè)來說,主辦銀行對(duì)其了解更多,更有助于這些銀行在融資時(shí)候獲得更高的效率和更低的利率。

除了儲(chǔ)蓄銀行,個(gè)體私營(yíng)銀行和合作銀行以及政策性銀行的復(fù)興信貸銀行都在支持中小企業(yè)貸款方面做出了較大的貢獻(xiàn),組成了中小企業(yè)融資的多層次承貸系統(tǒng)。

2、以擔(dān)保銀行為主的助貸體系

在解決中小企業(yè)融資問題中,擔(dān)保銀行是德國(guó)信貸體系的一大特色,一種企業(yè)貸款補(bǔ)充機(jī)制,一般是非營(yíng)利性的經(jīng)濟(jì)組織,股東主要是商業(yè)銀行、保險(xiǎn)公司、工商業(yè)聯(lián)合會(huì)、手工業(yè)聯(lián)合會(huì)以及行業(yè)協(xié)會(huì)等,由聯(lián)邦金融服務(wù)監(jiān)管局(BaFin)監(jiān)管。

德國(guó)的第一家擔(dān)保銀行成立于1954年,目前共有20家擔(dān)保銀行,其中有2家隸屬聯(lián)邦政府,13家隸屬州政府,為保證每個(gè)州的中小企業(yè)都能得到被擔(dān)保的機(jī)會(huì),每個(gè)州最少有一家擔(dān)保銀行。

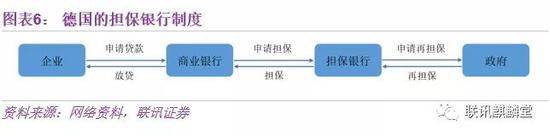

一般情況下是企業(yè)向商業(yè)銀行申請(qǐng)貸款,沒有申請(qǐng)到或者申請(qǐng)的額度不能滿足需求的時(shí)候再向擔(dān)保銀行提出擔(dān)保要求。

德國(guó)的風(fēng)險(xiǎn)共擔(dān)機(jī)制是政府、擔(dān)保銀行和企業(yè)等的共贏,因此接下來我們分成三個(gè)部分來分析,第一是擔(dān)保銀行角度,第二是政府角度,第三是企業(yè)角度。

德國(guó)的擔(dān)保銀行制度是如何運(yùn)營(yíng)的?

第一步,擔(dān)保銀行接到申請(qǐng)以后由市場(chǎng)部門和風(fēng)控部門分別獨(dú)立對(duì)申請(qǐng)企業(yè)進(jìn)行評(píng)估,達(dá)成一致后,由企業(yè)家、擔(dān)保銀行代表、商業(yè)銀行代表、政府成員以及工商聯(lián)/協(xié)會(huì)代表組成的決策委員會(huì)最終評(píng)定是否進(jìn)行擔(dān)保,通過后,在擔(dān)保銀行的擔(dān)保下商業(yè)銀行發(fā)放貸款。

第二步,然后聯(lián)邦政府和州政府會(huì)為擔(dān)保銀行進(jìn)行再擔(dān)保,不收取任何費(fèi)用。

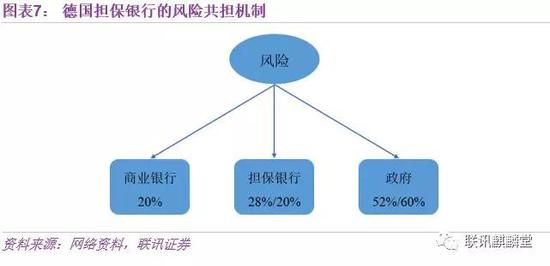

第三步,一旦到期企業(yè)不能償還債務(wù),擔(dān)保銀行和承貸的商業(yè)銀行會(huì)根據(jù)情況進(jìn)行延期或者進(jìn)行債務(wù)重組。最終即使真的壞賬,風(fēng)險(xiǎn)由商業(yè)銀行、擔(dān)保銀行和政府共同承擔(dān)。

一般情況下承貸的商業(yè)銀行承擔(dān)20%,剩余的80%由擔(dān)保銀行和政府分擔(dān),在前西德地區(qū)是擔(dān)保銀行28%,政府52%,前東德地區(qū)是擔(dān)保銀行20%,政府60%。

擔(dān)保銀行角度:最終擔(dān)保銀行只承擔(dān)20%或28%的風(fēng)險(xiǎn),而這部分的風(fēng)險(xiǎn)擔(dān)保銀行也可以通過向企業(yè)收取一定的費(fèi)用進(jìn)行彌補(bǔ),同時(shí)擔(dān)保銀行還有一些其他成本包括提取風(fēng)險(xiǎn)準(zhǔn)備金和風(fēng)險(xiǎn)資本的成本、運(yùn)營(yíng)成本等。

擔(dān)保銀行收取的費(fèi)用主要包括兩部分:一是擔(dān)保申請(qǐng)成功以后一次性繳納的1%-1.5%的評(píng)審費(fèi),二是每年年初的擔(dān)保費(fèi),金額是未償還貸款額的0.8%-1.2%,假如一筆100萬的貸款,5年分期償還,每年償還20萬,所需要的費(fèi)用是:

評(píng)審費(fèi):1-1.5萬。擔(dān)保費(fèi)總共2.4-3.6萬。

總共需要3.4-5.1萬,總費(fèi)率是3.4%-5.1%。同樣的貸款期限下,額度越大費(fèi)率越高,同樣的貸款額度下,貸款的時(shí)間越長(zhǎng)費(fèi)率也越高。

所以我們可以得出,對(duì)于擔(dān)保銀行來說,只要壞賬率在12.1%以下(壞賬率*28%=3.4%),3.4%的費(fèi)率就能保證銀行不虧,保證可持續(xù)經(jīng)營(yíng),從數(shù)據(jù)來看,德國(guó)擔(dān)保銀行的擔(dān)保代償率基本能控制在3%以下,3.4%的費(fèi)率足夠用了。

同時(shí)德國(guó)政府還為擔(dān)保銀行制定了稅收優(yōu)惠,只要資金專注于擔(dān)保不做其他用途都可以依法免稅。

政府角度:政府的直接成本是:壞賬率*52%/60%,這部分錢納入政府預(yù)算,從聯(lián)邦政府和州政府的財(cái)政預(yù)算中出。然而這筆買賣對(duì)政府來說是劃算的,根據(jù)特里爾大學(xué)的一份研究表明,擔(dān)保銀行每年為德國(guó)GDP貢獻(xiàn)34億歐元,為財(cái)政稅收貢獻(xiàn)10億歐元,是運(yùn)營(yíng)成本和風(fēng)險(xiǎn)支出的7倍。

企業(yè)角度:申請(qǐng)擔(dān)保銀行擔(dān)保的條件是:中小銀行(歐盟標(biāo)準(zhǔn)是雇員數(shù)低于250(不含)人,年?duì)I業(yè)額低于5000萬歐元或總資產(chǎn)低于4300萬歐元),賬面盈余、凈資產(chǎn)為正,秉承著德國(guó)研究的風(fēng)格,最終只有80%的擔(dān)保申請(qǐng)會(huì)獲得通過。

在行業(yè)方面更傾向于貿(mào)易、手工藝、小型工業(yè)制造、酒店餐飲、運(yùn)輸、園藝、獨(dú)立執(zhí)行的醫(yī)生、理療師、工程師、律師和稅務(wù)師等。

農(nóng)業(yè)由于歐盟補(bǔ)貼太多不予擔(dān)保,漁業(yè)、鋼鐵、造船等行業(yè)特殊也不在擔(dān)保范圍內(nèi),同時(shí)商業(yè)銀行進(jìn)行中的項(xiàng)目也不予擔(dān)保。

擔(dān)保的額度有上限是125萬歐元,一般期限不超過15年,不動(dòng)產(chǎn)融資不超過23年,平均7年。也有一些擔(dān)保銀行推出了較大額和較小額的擔(dān)保服務(wù),最高可以達(dá)到200萬歐元以上,最低可以達(dá)到8萬歐元。

當(dāng)前德國(guó)企業(yè)貸款利率是2%左右,加上擔(dān)保銀行的擔(dān)保費(fèi)率總共5.4%-7.1%,也在中小企業(yè)可承受的范圍內(nèi),但是費(fèi)率已經(jīng)明顯高于利率,所以德國(guó)中小企業(yè)能承受擔(dān)保銀行的額外費(fèi)率主要是受益于國(guó)內(nèi)的低利率環(huán)境。

(三)企業(yè)信息披露制度+征信系統(tǒng)+信用法律體系

1、企業(yè)信息披露機(jī)制

德國(guó)的企業(yè)信息披露制度更加完善,政府制定了完善的稅收和現(xiàn)金管理制度,達(dá)到一定規(guī)模的企業(yè)無論上市與否都必須公布年報(bào),確保企業(yè)基本信息的公開和透明,有的企業(yè)為了獲得更高的信用評(píng)級(jí)往往會(huì)主動(dòng)披露財(cái)務(wù)信息。

《特定企業(yè)與企業(yè)集團(tuán)賬目公布法》對(duì)超過一定規(guī)模的企業(yè)公布賬目的問題進(jìn)行了明確的規(guī)定,要求符合以下三個(gè)條件中兩個(gè)的企業(yè)在年終決算報(bào)表日的第3天公開賬目:

1、 年中決算報(bào)表中的資產(chǎn)總額超過6500萬歐元。

2、 年?duì)I業(yè)額超過1.3億歐元。

3、 員工總數(shù)超過5000人。

2、征信系統(tǒng)

良好的信息披露制度的基礎(chǔ)上,還需要健全的征信體系,在德國(guó)信用評(píng)級(jí)在企業(yè)融資過程中占有非常重要的地位,不僅決定企業(yè)是否能獲得貸款,還能夠決定貸款利率。

德國(guó)社會(huì)信用體系包括公共征信體系、私人信用服務(wù)系統(tǒng)和以行業(yè)協(xié)會(huì)為主體的信息系統(tǒng)。

公共征信系統(tǒng)包括德意志聯(lián)邦銀行信貸登記中心系統(tǒng)、工商登記信息、法院破產(chǎn)記錄和地方法院債務(wù)人名單等,其中德意志聯(lián)邦信貸登記中心系統(tǒng)與我國(guó)的央行征信系統(tǒng)相似,可以供銀行與金融機(jī)構(gòu)內(nèi)部使用。工商登記信息和法院破產(chǎn)記錄等均對(duì)外公布。

除了商業(yè)銀行、擔(dān)保銀行以外,還有專門從事這方面的私人第三方服務(wù)機(jī)構(gòu),優(yōu)秀的第三方服務(wù)機(jī)構(gòu)都擁有扎實(shí)的專業(yè)和良好的口碑,在市場(chǎng)中能給出有公信力的評(píng)級(jí)報(bào)告,提供企業(yè)與個(gè)人的資信調(diào)查、信用評(píng)級(jí)、信用保險(xiǎn)、商賬追收和資產(chǎn)保理等服務(wù)。

德國(guó)的評(píng)級(jí)公司Creditreform,占中小企業(yè)提供評(píng)級(jí)市場(chǎng)份額的70%,成立于1879年,總部位于德國(guó)諾伊斯,是世界著名的信用信息服務(wù)提供商,主要提供資信調(diào)查與評(píng)估的服務(wù),全球客戶超過20萬。

Creditreform的主要職責(zé)是負(fù)責(zé)收集與個(gè)人和企業(yè)信用有關(guān)的所有信息,然后用科學(xué)的方法進(jìn)行分析評(píng)估,建立信用數(shù)據(jù)庫(kù),提供個(gè)人和企業(yè)的信用報(bào)告和信用風(fēng)險(xiǎn)指數(shù)。

與其他評(píng)級(jí)機(jī)構(gòu)側(cè)重投資性風(fēng)險(xiǎn)不同的是,Creditreform的信用風(fēng)險(xiǎn)評(píng)估體系注重對(duì)企業(yè)短期流動(dòng)性風(fēng)險(xiǎn)和短期償債能力的評(píng)估,更符合短期交易的風(fēng)險(xiǎn)決策需求。

另外信用保險(xiǎn)是指以他人的信用風(fēng)險(xiǎn)為保險(xiǎn)責(zé)任的財(cái)產(chǎn)保險(xiǎn)業(yè)務(wù),可以保障企業(yè)應(yīng)收賬款免受不正常的損失。商賬追收是指商業(yè)追收工業(yè)受客戶委托從事催賬和賬款追收工作。資產(chǎn)保理是指保理商通過購(gòu)買他人債務(wù)而提供的客戶應(yīng)收賬款服務(wù)等等。這些都有相應(yīng)的第三方服務(wù)機(jī)構(gòu)從事,幫助建立德國(guó)的征信系統(tǒng)。

3、信用法律體系

在完善的征信體系的基礎(chǔ)上,德國(guó)還有較為完善的信用法律體系來為做最后一道防線,分散于商法、民法、信貸法和數(shù)據(jù)保護(hù)法等多部法律法規(guī)。

在信息公開方面:德國(guó)的《商法典》規(guī)定成立公司必須在地方法院以公開可信的形式進(jìn)行商業(yè)登記注冊(cè),載入商業(yè)登記簿,供公開查詢。

《破產(chǎn)條例》規(guī)定企業(yè)破產(chǎn)必須到當(dāng)?shù)仄飘a(chǎn)法院申請(qǐng),并對(duì)破產(chǎn)的條件、過程做了明確規(guī)定。審核批準(zhǔn)后的破產(chǎn)企業(yè)或消費(fèi)者會(huì)被列入破產(chǎn)目錄,并予以公布。

《民事訴訟條例》建立無償還能力的債務(wù)人名單并予以公布。對(duì)于無償還能力的個(gè)人可以到地方法院做保證,由地方法院記錄在債務(wù)人名單中,并將該負(fù)面記錄保留3年,這3年中企業(yè)或者消費(fèi)者無權(quán)享受銀行貸款、分期付款和郵購(gòu)商品等信用消費(fèi)。

在規(guī)范催賬方面:《反不道德支付法》規(guī)定,客戶在收到賬單30天仍為付款,債權(quán)人可追加超過銀行貸款5%的滯納金,如客戶在收到連續(xù)3次催賬警告后仍置之不理,債權(quán)人可向地方法院申請(qǐng)強(qiáng)制執(zhí)行。

2

日本:健全的二級(jí)信用擔(dān)保體系

(一)資本市場(chǎng)和利率環(huán)境

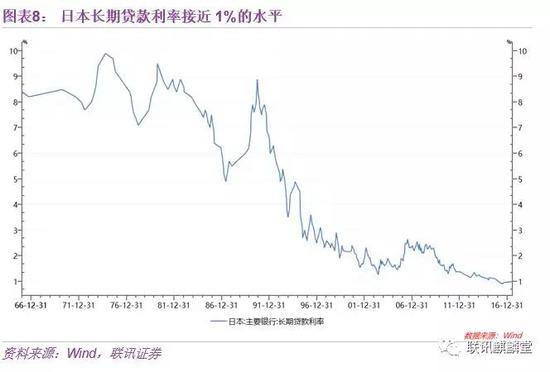

日本的利率市場(chǎng)化進(jìn)程也相對(duì)較早,以1977年日本大藏省批準(zhǔn)商業(yè)銀行承購(gòu)國(guó)債,并允許持有后上市銷售拉開帷幕,此后經(jīng)過了整整17年的改革,在1944年完全實(shí)現(xiàn)了利率市場(chǎng)化。

這個(gè)過程主要分為幾步:首先,1974年后日本經(jīng)濟(jì)增長(zhǎng)放慢,為刺激經(jīng)濟(jì)政府開始增加財(cái)政支出,1975年日本政府再度開始發(fā)行赤字國(guó)債,利率市場(chǎng)化就從國(guó)債的發(fā)行和交易開始。

此后1978年日本允許銀行拆借利率彈性化,而后又允許銀行間票據(jù)買賣利率自由,逐漸在銀行間市場(chǎng)進(jìn)行利率市場(chǎng)化改革,銀行間市場(chǎng)利率是籌資的基礎(chǔ)利率之一,銀行間利率的自由化帶來了隨后存款利率的自由化。

而后,城市銀行以自由利率籌資的比重上升,銀行的負(fù)債成本增加,息差收窄,貸款利率如果不放開銀行將承受很大的經(jīng)營(yíng)壓力,所以隨后1989年1月,三菱銀行引進(jìn)一種短期優(yōu)惠貸款利率開始銀行貸款利率的市場(chǎng)化。

最后,1994年利率完全實(shí)現(xiàn)自由化,自由化以后的日本貸款利率雖然幾經(jīng)波折,但是趨勢(shì)是在下降,當(dāng)前日本的長(zhǎng)期貸款利率在接近1%的水平,為企業(yè)融資提供了良好的基礎(chǔ)。

要說到日本的中小企業(yè)融資問題,主要也是在于金融體系的支持,與中國(guó)和德國(guó)類似,日本也是一個(gè)銀行貸款的間接融資占主導(dǎo)的融資環(huán)境,在這種背景下,銀行成為中小企業(yè)融資的主要途徑,同時(shí)日本也存在幾點(diǎn)與德國(guó)非常相似,一個(gè)是類似主辦銀行制度,一個(gè)是擔(dān)保制度。

(二)金融體系對(duì)中小企業(yè)融資的支持

日本的中小企業(yè)同樣存在信用記錄不全,財(cái)務(wù)信息不透明的情況,在這種情況下不容易獲得銀行的信貸,為了支持中小銀行信貸,在承貸方面,政府建立了專門為中小企業(yè)融資的政策性銀行:工商組合公庫(kù)和中小企業(yè)金融公庫(kù),另外還有比較健全的信用擔(dān)保制度。

1、承貸的民間金融機(jī)構(gòu)和政策性金融機(jī)構(gòu)

工商組合公庫(kù)和中小企業(yè)金融公庫(kù)是日本專門設(shè)立的為中小企業(yè)提供融資支持的政策性銀行,其對(duì)中小企業(yè)的貸款規(guī)模占中小企業(yè)總貸款規(guī)模的10%以上,為中小企業(yè)提供穩(wěn)定的資金來源。

但是政策性銀行只是民間商業(yè)銀行信貸的補(bǔ)充。在正常的民間商業(yè)信貸中,中小企業(yè)主要通過與銀行建立長(zhǎng)期穩(wěn)定的“主銀行”關(guān)系而獲得信貸的。

在日本,企業(yè)也通過和銀行之間發(fā)展長(zhǎng)期穩(wěn)定的主銀行關(guān)系來降低信息不對(duì)稱。

銀行可以通過主銀行關(guān)系獲得主銀行租,主銀行租是指銀行依賴其與企業(yè)的特殊關(guān)系,取得超過其在正常市場(chǎng)狀態(tài)下的業(yè)務(wù)收入的超額利潤(rùn),包括信息租金、聲譽(yù)租金、特殊關(guān)系租金和政策租金。

信息租金是指在長(zhǎng)期的銀企關(guān)系中,銀行通過獲得的專有信息可以增加的銀行收益。比如更好的了解貸款質(zhì)量,制定合理的貸款利率,這些信息一般在公開市場(chǎng)上無法獲得,只有主銀行掌握,從而主銀行就可以在競(jìng)爭(zhēng)中獲得絕對(duì)壟斷的地位。

比如20世紀(jì)50年代末索尼公司曾經(jīng)需要超過固定資產(chǎn)10倍的融資,但是當(dāng)時(shí)索尼還是個(gè)小公司,沒有市場(chǎng)認(rèn)可,這么大的融資額很難實(shí)現(xiàn),但是其主銀行三井銀行給索尼提供了超過一半的貸款,為索尼公司增信和吸引其他金融機(jī)構(gòu)投資提供了很大的幫助。

聲譽(yù)租金是指銀行在主銀行制度中需要維護(hù)自己的聲譽(yù),如果從長(zhǎng)遠(yuǎn)來看能夠獲得正收益,那么短期的風(fēng)險(xiǎn)也是可以承受的,比如當(dāng)客戶企業(yè)陷入困境的時(shí)候,銀行可能會(huì)為了維護(hù)聲譽(yù)信守承諾,為企業(yè)提供應(yīng)急貸款,如果銀行在關(guān)鍵時(shí)候抽貸、斷貸,很有可能會(huì)聲譽(yù)受損,不利于將來的盈利和自身的聲譽(yù)。這種關(guān)系只能是建立在長(zhǎng)期穩(wěn)定的銀企互動(dòng)中。

特殊關(guān)系租金是指銀行獲得的其他情況下不可能實(shí)現(xiàn)的經(jīng)濟(jì)價(jià)值。比如主銀行可以和企業(yè)簽訂“約束條款”,從企業(yè)獲得較低的存款,成為其貸款資金來源。還有主銀行在壟斷企業(yè)中獲得的中介服務(wù)費(fèi),在日本主銀行代理客戶外匯交易中獲得的服務(wù)費(fèi)最多。Toshihiro、Horiuchi對(duì)主銀行壟斷關(guān)系企業(yè)外匯交易的情況進(jìn)行專門的調(diào)查,發(fā)現(xiàn)一半以上的主銀行壟斷關(guān)系企業(yè)50%上外匯交易業(yè)務(wù)。還有承銷托管企業(yè)債券的收益,通過企業(yè)獲得其供應(yīng)商或銷售商的相關(guān)業(yè)務(wù)獲得的收益等,都算特殊關(guān)系租金。

政策租金是指日本政府金融管理部門通過制定政策和直接的監(jiān)管活動(dòng),限制金融行業(yè)的競(jìng)爭(zhēng),使主銀行獲得穩(wěn)定的利潤(rùn),簡(jiǎn)稱“監(jiān)管套利”。比如為鼓勵(lì)商業(yè)銀行購(gòu)買長(zhǎng)期信貸銀行的金融債券,允許商業(yè)銀行以這類金融債券做抵押向央行借款,降低作為主銀行的長(zhǎng)期信貸銀行的資金成本。

2、二級(jí)信用擔(dān)保體系

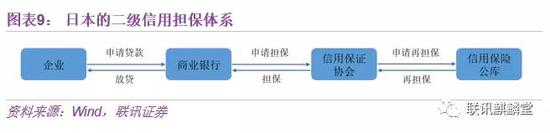

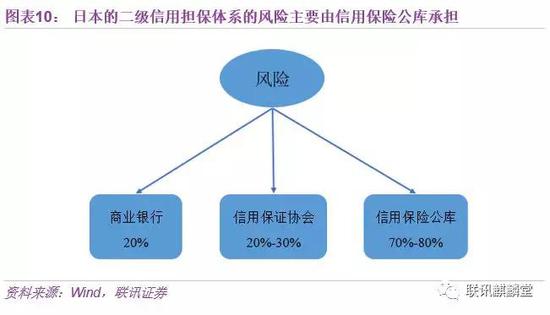

日本的擔(dān)保制度主要是包含信用保證協(xié)會(huì)和信用保險(xiǎn)公庫(kù)的“二級(jí)信用擔(dān)保體系”。

信用保證協(xié)會(huì)成立于1953年頒布的《信用保證協(xié)會(huì)法》,要求在各地成立信用保證協(xié)會(huì)為當(dāng)?shù)刂行∑髽I(yè)服務(wù),它屬于非盈利組織,承擔(dān)的風(fēng)險(xiǎn)和運(yùn)營(yíng)成本主要來自兩個(gè)方面,第一是為企業(yè)提供擔(dān)保的時(shí)候收取0.5%-1%的擔(dān)保費(fèi),第二是政府撥款。

目前日本有50多家信用保證協(xié)會(huì),160多個(gè)分支機(jī)構(gòu),幫助日本半數(shù)以上的中小企業(yè)融資。

同時(shí)為了降低信用保證協(xié)會(huì)的風(fēng)險(xiǎn),隨后的1985年日本政府頒布《中小企業(yè)信用保險(xiǎn)公庫(kù)法》,設(shè)立中小企業(yè)信用保險(xiǎn)公庫(kù),對(duì)信用擔(dān)保協(xié)會(huì)進(jìn)行擔(dān)保(保險(xiǎn)),保險(xiǎn)費(fèi)低于一般性的商業(yè)保險(xiǎn)機(jī)構(gòu)。與此同時(shí)信用保險(xiǎn)公庫(kù)還可以向信用擔(dān)保協(xié)會(huì)提供貸款。具體的做法是:

第一步,中小企業(yè)在向金融機(jī)構(gòu)申請(qǐng)貸款的時(shí)候,由金融機(jī)構(gòu)初步審核后推薦給信用保證協(xié)會(huì)。

第二步,信用保證協(xié)會(huì)審核通過后,為中小企業(yè)提供擔(dān)保,收取0.5%-1%的擔(dān)保費(fèi)。

第三步,信用保證協(xié)會(huì)會(huì)向保險(xiǎn)公庫(kù)繳納保險(xiǎn)金,相當(dāng)于擔(dān)保費(fèi)的40%,獲得信用保險(xiǎn)公庫(kù)的再擔(dān)保(保險(xiǎn))。

當(dāng)企業(yè)償還能力出現(xiàn)問題的時(shí)候,需要協(xié)會(huì)和公庫(kù)進(jìn)行代償,此時(shí)承貸的銀行只能收回本金,也就是說協(xié)會(huì)和公庫(kù)會(huì)就本金部分進(jìn)行代償,不負(fù)責(zé)利息。信用擔(dān)保協(xié)會(huì)承擔(dān)20%-30%,信用保險(xiǎn)公庫(kù)承擔(dān)70%-80%。這樣就讓風(fēng)險(xiǎn)在承貸銀行、信用保證協(xié)會(huì)和信用保險(xiǎn)公庫(kù)之間進(jìn)行了分散。

我們還是舉個(gè)例子來看,假如某中小企業(yè)貸款1000萬日元,利率3%,這個(gè)過程的參與方包括中小企業(yè)、承貸銀行、信用保證協(xié)會(huì)、信用保險(xiǎn)公庫(kù)和政府。

從企業(yè)角度上來看,申請(qǐng)擔(dān)保的條件,根據(jù)《關(guān)于中小企業(yè)信用擔(dān)保體系試點(diǎn)的指導(dǎo)意見》,申請(qǐng)擔(dān)保的中小企業(yè)需要是符合國(guó)家產(chǎn)業(yè)政策,有產(chǎn)品、有市場(chǎng)、有發(fā)展前景,有利于技術(shù)進(jìn)步與創(chuàng)新的技術(shù)密集型和擴(kuò)大城鄉(xiāng)就業(yè)的勞動(dòng)密集型的中小企業(yè)。根據(jù)譚中明[1]等的研究,具體實(shí)施中,一般有三類:

一是不能滿足銀行貸款條件,無法獲得貸款而成長(zhǎng)前景好、暫時(shí)困難的企業(yè)。

二是科技型、特色型、創(chuàng)業(yè)型、環(huán)保型、社區(qū)服務(wù)型、出口創(chuàng)匯型以及支柱產(chǎn)業(yè)配套型企業(yè)。

三是產(chǎn)品有市場(chǎng)、經(jīng)營(yíng)有效益、資金回籠快而資金缺口較大的企業(yè)。

從承貸銀行角度來看,它是為中小企業(yè)融資的基礎(chǔ)也是第一道防線,承貸銀行在進(jìn)行初步審核以后會(huì)為中小企業(yè)申請(qǐng)擔(dān)保,如果中小企業(yè)最終成功償付銀行會(huì)獲得利息收入30萬日元,如果沒有成功償付將會(huì)有協(xié)會(huì)和公庫(kù)對(duì)本金代償,損失的只是利息,假設(shè)3%,遠(yuǎn)低于信用擔(dān)保協(xié)會(huì)和信用保險(xiǎn)公庫(kù)的承擔(dān)的份額。

然而在主銀行制度的日本,銀行在對(duì)待長(zhǎng)期穩(wěn)定的客戶的時(shí)候,是需要考慮聲譽(yù)問題的,即使企業(yè)出現(xiàn)問題,在有擔(dān)保的情況下,擔(dān)保的費(fèi)用是企業(yè)承擔(dān),最終即使不能償付還有協(xié)會(huì)和公庫(kù)償付本金,銀行最多只需要付出利息的成本就可以獲得良好的聲譽(yù)以及長(zhǎng)遠(yuǎn)的利益,結(jié)合社會(huì)聲譽(yù)問題等考慮,承貸銀行為中小企業(yè)提供信貸的動(dòng)力比較充足。

從信用擔(dān)保協(xié)會(huì)角度來看,信用擔(dān)保協(xié)會(huì)的收入情況,首先要計(jì)算收取的擔(dān)保費(fèi)0.5%-1%,1000萬日元的情況下是5-10萬日元。但是這其中的40%會(huì)被作為保險(xiǎn)金交給保險(xiǎn)公庫(kù),所以信用擔(dān)保協(xié)會(huì)進(jìn)行擔(dān)保只能獲得3-6萬日元。

在不考慮運(yùn)營(yíng)成本的情況下,擔(dān)保協(xié)會(huì)的成本是多少?如果出現(xiàn)風(fēng)險(xiǎn),擔(dān)保協(xié)會(huì)承擔(dān)20%-30%的責(zé)任,也就是說如果1000萬日元不能得到償付,擔(dān)保協(xié)會(huì)將負(fù)責(zé)代償200-300萬,要讓收益和成本對(duì)等,就是壞賬率*代償率=收益率,壞賬率要在1%以下(3萬/300萬,或者0.5%*(1-40%)/30%)。

如果中小企業(yè)的壞賬率在1%以上,信用擔(dān)保協(xié)會(huì)就不能靠自身實(shí)現(xiàn)盈虧平衡,實(shí)際上也確實(shí)不可以,協(xié)會(huì)的主要經(jīng)費(fèi)來源是政府預(yù)算資產(chǎn)和資產(chǎn)劃撥,如果是特別保證,政府還會(huì)提供損失補(bǔ)償,同時(shí)也有部分社會(huì)捐贈(zèng)。

從信用保險(xiǎn)公庫(kù)的角度上來看,在這筆業(yè)務(wù)中信用保險(xiǎn)公庫(kù)的收入是擔(dān)保費(fèi)的40%,也就是2-4萬,但是如果企業(yè)不能償付的時(shí)候保險(xiǎn)公庫(kù)要負(fù)70%-80%的責(zé)任,也就是1000萬本金的貸款,公庫(kù)要代償700-800萬。

按照這個(gè)收入和代償率來看,中小企業(yè)的壞賬率要在0.25%以下才能保證保險(xiǎn)公庫(kù)自身盈虧平衡,這個(gè)顯然不太可能,保險(xiǎn)公庫(kù)的損失也由政府財(cái)政補(bǔ)貼。

從政府角度上來看,政府為中小企業(yè)提供的補(bǔ)貼都需要從這些中小企業(yè)創(chuàng)造的稅費(fèi)上得到補(bǔ)償。

3

德國(guó)和日本模式對(duì)我們的啟示

中小企業(yè)融資難、融資貴,其實(shí)是一個(gè)因果關(guān)系,融資難主要在于中小企業(yè)與金融機(jī)構(gòu)之間信息不對(duì)稱,容易導(dǎo)致逆向選擇和道德風(fēng)險(xiǎn),傳統(tǒng)的做法中,要解決這個(gè)問題中小企業(yè)要么承擔(dān)額外的擔(dān)保費(fèi)用,要么接受較高的風(fēng)險(xiǎn)溢價(jià),融資難導(dǎo)致了融資貴。

要解決這個(gè)問題除了社會(huì)信用體系、創(chuàng)業(yè)環(huán)境和企業(yè)信譽(yù)等“軟約束”的長(zhǎng)期形成,也需要政府在其中承擔(dān)適當(dāng)?shù)慕巧珌韼椭行∑髽I(yè)進(jìn)行分擔(dān)。比如承擔(dān)部分擔(dān)保費(fèi)用和風(fēng)險(xiǎn)。

從德國(guó)和日本的經(jīng)驗(yàn)上來看,我們可以看到幾點(diǎn)共同點(diǎn):用健全企業(yè)信息披露制度和主銀行制度來克服信息不對(duì)稱的問題,用擔(dān)保制度和健全征信系統(tǒng)來分擔(dān)企業(yè)的融資成本。

第一,建立規(guī)范和充分的企業(yè)信息披露制度,在我們國(guó)家,未上市的中小企業(yè)沒有信息披露的義務(wù),而且其內(nèi)部的報(bào)表不規(guī)范,和利用企業(yè)進(jìn)行避稅等問題都是導(dǎo)致中小企業(yè)融資難的根源,形成信息披露與融資成本之間的“囚徒困境”:最好的情況是大家都披露信息、合理繳稅,政府會(huì)將稅收對(duì)中小企業(yè)進(jìn)行補(bǔ)貼,比如提供更多低價(jià)的擔(dān)保和保險(xiǎn)。但是率先披露信息和合理繳稅的企業(yè)會(huì)失去市場(chǎng)競(jìng)爭(zhēng)力而被淘汰,最終形成信息不公開、利用企業(yè)避稅的“囚徒困境”。

“冰凍三尺非一日之寒”,解決這個(gè)問題不是一天兩天就可以做到的,需要社會(huì)風(fēng)氣、政府鼓勵(lì)等多方面共同作用的結(jié)果。但是在這之前我們可以先嘗試采用主銀行制度來克服信息不對(duì)稱問題。

第二,主銀行制度,為中小企業(yè)培育承貸機(jī)構(gòu),讓銀行在于企業(yè)的長(zhǎng)期關(guān)系中獲得充分的信息,克服信息不對(duì)稱帶來的獲取信息的成本,降低企業(yè)的融資成本。

第三,擔(dān)保制度,在鼓勵(lì)承貸主體加強(qiáng)對(duì)中小企業(yè)融資支持的基礎(chǔ)上,政府可以加強(qiáng)助貸主體的建設(shè),比如類似德國(guó)的擔(dān)保銀行模式,日本的“二級(jí)信用擔(dān)保體系”,鼓勵(lì)擔(dān)保機(jī)構(gòu)以低成本對(duì)中小企業(yè)進(jìn)行擔(dān)保,加大對(duì)中小企業(yè)的擔(dān)保覆蓋面,讓更多以前享受不到這種福利的中小企業(yè)受惠。

第四,健全征信系統(tǒng),建立多主體參與的評(píng)級(jí)系統(tǒng),除了中央銀行的征信系統(tǒng),可以鼓勵(lì)私人機(jī)構(gòu)參與,建立市場(chǎng)導(dǎo)向的私營(yíng)信用數(shù)據(jù)庫(kù),在某些行業(yè)可以建立行業(yè)協(xié)會(huì)主導(dǎo)的行業(yè)信用數(shù)據(jù)庫(kù),讓中央、私人第三方和行業(yè)協(xié)會(huì)三方共同發(fā)揮作用。

[1]譚中明、梅強(qiáng)、張靜,我國(guó)中小企業(yè)信用擔(dān)保體系的構(gòu)建[J],江蘇大學(xué)學(xué)報(bào)(社會(huì)科學(xué)版),2002(2):93

(本文作者介紹:聯(lián)訊證券首席經(jīng)濟(jì)學(xué)家)

責(zé)任編輯:陳鑫

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點(diǎn)擊微信界面右上角的+號(hào),選擇“添加朋友”,輸入意見領(lǐng)袖的微信號(hào)“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財(cái)經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。