文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 黃志龍

現在十年過去了,全球債務的規模和結構有了哪些新變化?影響政府、企業和家庭債務的關鍵性因素有哪些?全球性貨幣政策轉向會否帶來新一輪全球債務攀升?

一直以來,債務問題都是經濟學家和投資大佬解讀全球經濟周期的關鍵視角。十年前,美國經濟學家萊因哈特和羅格夫撰寫了《這次不一樣》,這部里程碑著作從債務角度出發,深刻揭示了幾百年間金融市場跌宕起伏的規律。

現在十年過去了,全球債務的規模和結構有了哪些新變化?影響政府、企業和家庭債務的關鍵性因素有哪些?全球性貨幣政策轉向會否帶來新一輪全球債務攀升?請看下文詳細分析。

全球債務年年攀登高峰

數十年來,全球債務規模持續攀升,但不同國家和地區的結構變化差異較大。具體表現在以下三方面:

第一,全球債務總水平“易升難降”。2000年以來,全球債務總水平從60萬億美元上升到180萬億美元的高位,增幅達兩倍,杠桿率(總債務/GDP)也從192%上升到245%,漲幅達50個百分點。近二十年來,雖然債務總規模和總杠桿率有漲有跌,但始終未改“易升難降”的趨勢(參見下圖)。

第二,發達國家部門間債務發生大轉移。過去十年內,發達經濟體各部門的債務發生了大范圍轉移。特別是在2009年-2014年,企業和居民經歷了全面去杠桿,債務負擔大幅下降,大規模的債務轉移到政府部門,使得政府部門的債務水平大幅攀升。在經濟恢復全面增長之后,企業債務重回上升通道,家庭部門負債消費的意愿也明顯提升,而政府負債則逐漸趨于穩定(參見下圖)。

第三,新興經濟體所有類型債務全面攀升。2009年以來,與發達國家不同類型債務走勢分化有所不同,新興經濟體所有類型債務出現全面攀升態勢,總杠桿率從2009年107.2%上升到2018年的194%,債務總水平也從17.7萬億美元增至56.1萬億美元,漲幅超過兩倍,各部門杠桿率都經歷了持續十年的上升(參見下圖),并成為全球總債務“易升難降”的主導性因素。

哪些因素決定債務變化

一般的理論和投資分析會認為,貨幣政策是影響債務總水平的關鍵因素,其背后的邏輯是:當貨幣政策寬松時,企業和居民加杠桿的意愿上升,反之則相反。

然而,真實的情況可能與預期的不一樣。在此,以美聯儲貨幣政策與美國債務的變化為例,做進一步分析。

從總債務水平看,2001年以來,美聯儲聯邦基金利率經歷了兩個典型的上升和下行周期,但是美國經濟總杠桿率卻不為所動,呈現自身的走勢和特征:2001年-2010年美國經濟總杠桿率從185%一路上揚到250%(參見下圖),2011年-2018年則保持平穩,加杠桿趨勢不明顯。

需要指出的是,2001年-2010年債務擴張的十年,又可劃分為兩個階段:

一是2001年-2008年美國經濟繁榮,企業和居民主動加杠桿;

二是2008年金融危機爆發之后的2009年-2010年,美國政府實施擴張性財政政策,使得政府部門被動加杠桿,政府成為企業和居民債務的“接盤俠”。

由此可見,美國債務總水平與貨幣政策松緊沒有必然的聯系。

更進一步分析,影響企業、居民和政府各部門加杠桿意愿的因素,相互之間也存在巨大差異。

首先,經濟景氣程度決定企業部門的債務變化。從下圖可以清晰地看到,美國企業杠桿率與美國經濟增速高度相關,而與貨幣政策的關聯度不大。當經濟處于繁榮時期,企業傾向于加杠桿負債式擴張;當經濟增速低迷甚至陷入危機時,企業部門則進入去杠桿周期。例如1991年、2000年和2009年,美國經濟先后三次陷入衰退,也正是在這三個時間點,美國企業杠桿率均達到階段性高點后進入去杠桿周期(參見下圖)。

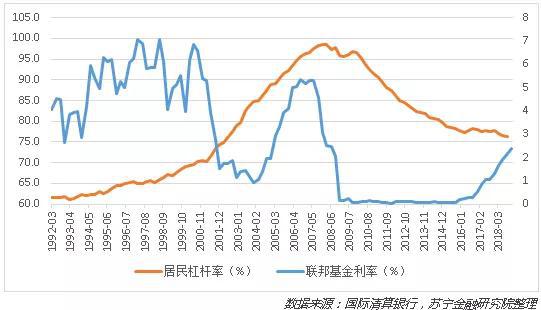

其次,房地產周期主導了家庭部門債務的變化。近三十年來,美國居民杠桿率經歷了一個完整的周期,而與美國貨幣政策幾乎不存在明顯的關聯。2009年之前,美國家庭部門杠桿率一路上揚(參見下圖),特別是2000年之后美國房地產市場快速發展,居民住房貸款大幅增加,成為普通家庭加杠桿的主導因素。也正是2008年美國房地產泡沫的破滅,使得家庭部門經歷了激烈去杠桿,迄今仍處于去杠桿的周期之中。可以說,房貸和房地產市場的景氣水平,是影響美國普通家庭債務水平的關鍵性因素。

最后,財政赤字主導了政府債務的變化。政府部門杠桿率與財政赤字率高度相關,而赤字率的變化則是財政政策逆周期調節的主要形式。從數據上看,克林頓執政時期,美國經濟首次出現了歷史性財政盈余,在此期間美國政府債務水平一度明顯下降。同樣,2009年-2012年,美國財政赤字率持續保持近10%的高位,也正是在此期間,政府杠桿率急劇攀升(參見下圖)。由此看來,政府杠桿率與貨幣政策關聯度不大,而與財政政策的取向密切相關。

需關注資本市場三趨勢

今年以來,在繼美聯儲1月末暫停加息后,印度、埃及等國家重新進入了降息通道,3月7日歐洲央行議息會議超預期寬松,更是標志著全球緊縮性貨幣政策正式轉向,新一輪全球貨幣政策同步寬松的時代或將來臨。

但是,這種寬松并不必然導致新一輪的全球加杠桿,特別是在經濟增速回落壓力之下,企業和居民負債加杠桿的意愿將明顯下降,而政府部門再度加杠桿空間也十分有限。

由此,貨幣政策轉向或許正是代表著經濟景氣周期的結束,企業和居民將可能進入持續去杠桿的周期之中。

對于普通投資者而言,伴隨著全球經濟周期景氣的終結,金融市場也將重新進入調整階段。具體來看,以下幾方面值得重點關注:

一是美國等境外資本市場將告別過去十年的超級大牛市,震蕩走低的可能性較大;

二是經濟景氣周期結束,加上貨幣政策的轉向,將造成大量資金進入債券市場避險,債券市場將重現牛市走勢;

三是2018年國內股票市場調整已經完成,2019年以來已經呈現走牛趨勢,當前的估值水平依然有上升的趨勢和潛力。綜合來看,A股的風險將明顯低于境外股市的風險。

(本文作者介紹:蘇寧金融研究院宏觀經濟研究中心中心主任、高級研究員。)

責任編輯:張文

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。