文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 薛洪言

于P2P行業(yè)而言,若不能恢復市場信心、不能進入主流的投資者市場,終究要成為一個小眾行業(yè)么?于P2P平臺而言,熬過了爆雷潮,等到了備案,若迎來的只是愈來愈小的發(fā)展空間,恐怕,這也并非是從業(yè)者愿意看到的局面。

爆雷潮還在持續(xù)!網貸天眼數據顯示,2018年6月1日-8月9日,停業(yè)及問題平臺數累計有385家,其中,6月份84家,7月份253家,8月1-9日共計48家。換個角度看,市場在快速出清。而市場加速出清對于網貸行業(yè)而言,正如挖去健康肌體上的腐肉,危中有機,從這個角度,此次爆雷潮后,P2P行業(yè)有望迎來重要拐點期。

問題平臺不能出清,

一度成集中整改的最大攔路虎

近期央行研究局局長徐忠在《新時代背景下中國金融體系與國家治理體系現代化》一文中談到,“1998年就已經倒閉的海南發(fā)展銀行,至今仍未完成破產清算,資產缺口仍在不斷擴大”,并進一步闡明,“這說明金融機構的市場化退出機制仍未建立,行政干預、行政管制的偏好仍然很大程度上存在,金融生態(tài)主體‘優(yōu)勝劣汰’的自然規(guī)則還沒有完全形成,影響了金融體系的市場化出清,進而不利于金融機構公司治理,其結果必然是金融體系效率不斷下降。”

問題銀行出清難,會導致金融體系效率下降,好在問題銀行僅此一家。而在P2P行業(yè),數千家平臺中,潛在的問題平臺多得是,平臺的出清難便成為影響行業(yè)健康發(fā)展的大問題。下面以備案為例進行具體說明。

站在出借人的角度,本息不受損失才是良性退出,而如果平臺能夠退還出借人的本息,大概率也有實力、有信心拿到備案。所以,未能獲得備案不得不退出的平臺,大概率是無法保障投資者本息安全的,退出過程中難免會伴隨短期和局部的穩(wěn)定性問題。

因此,P2P備案開啟后,一面是合規(guī)平臺的順利上岸,另一面則是大量平臺的退出及退出過程中衍生的一系列風險和問題。在尚未對這些風險和問題做足準備的情況下,只好不斷地讓備案延期。

問題是,隨著備案的延期,個別潛在的問題平臺抓住“機遇窗口”,迅速做大規(guī)模,各方更加投鼠忌器,平臺隱隱便有了“大而不能倒”之勢。隨著更多的平臺有樣學樣,行業(yè)愈發(fā)變得魚龍混雜,整改難度不降反升。

2018年6月份爆雷潮以來,一些大平臺轟然倒塌,后被定性為非法吸收公眾存款,便是此類平臺的典型代表。要知道,如果平臺僅僅因為資產質量問題、期限錯配引發(fā)的流動性問題而爆雷,是不會背上這個罪名的。

在此次爆雷潮中,真正合規(guī)經營的平臺最多是項目逾期、順勢打破剛性兌付而已,平臺自身不會爆雷。從這個角度,此次爆雷潮必然伴隨著大量問題平臺的出清,反倒為后續(xù)的備案提速等工作掃清了根本障礙。

近期,銀保監(jiān)會、各地金融辦、中國互金協會及地方互金協會等紛紛以召開專題座談會和發(fā)文的形式對爆雷潮表達關切,一方面明確問題平臺退出機制,強調不跑路、不失聯式的良性退出,加大對逃廢債行為的懲戒力度;另一方面則進一步強化專項整治和集中整改,增加機構合規(guī)意識,進一步出清市場。

隨著市場加速出清,備案工作的開啟將變得水到渠成。

市場加速出清,

需警惕潛在的風險隱患

金融牌照屬于稀缺資源,國內金融市場也從未發(fā)生過真正嚴重的危機,所以各方對于如何應對類金融機構的大規(guī)模洗牌和出清是缺乏應對經驗的。此次P2P爆雷潮,對大家而言,都是不曾經歷過的新課題、新挑戰(zhàn),其中已經暴露出來的一些潛在風險和挑戰(zhàn),值得各方警惕。

1、投資者恐慌性流失,損害行業(yè)長期發(fā)展根基

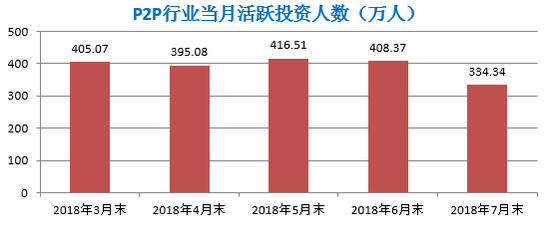

網貸之家數據顯示,2018年上半年,網貸行業(yè)累計資金凈流入924.6億元,而2018年7月單月凈流出730.88億元。從投資人氣看,2018年7月當月活躍投資者334.34萬人,較6月份銳減74.03萬人。

數據來源:網貸之家,蘇寧金融研究院

數據來源:網貸之家,蘇寧金融研究院理論上,市場出清過程中,平臺間加速分化,中小平臺消亡,大平臺將享受到市場紅利。不過,問題平臺出清引發(fā)的恐慌情緒,讓大平臺的日子也不好過。

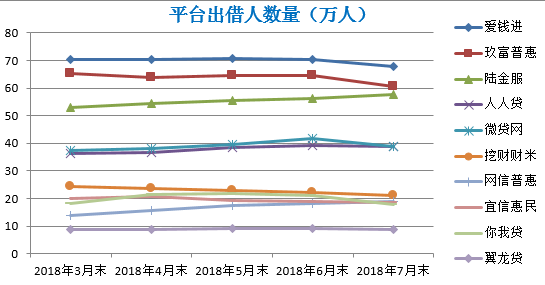

如下圖所示,2018年6月末,10家大平臺(在接入互金協會信息披露系統的平臺中,隨機選擇體量較大的10家)的月末出借人數量環(huán)比增加1.73萬人,可以視為爆雷初期大平臺還能享受到行業(yè)分化的紅利。而截至2018年7月末,10家平臺的月末出借人數量環(huán)比減少12.4萬人,除了陸金服和網信普惠仍保持增長外,其他8家平臺均有不同幅度的下降。

數據來源:互金協會信息披露平臺,蘇寧金融研究院

數據來源:互金協會信息披露平臺,蘇寧金融研究院2、何為良性退出?事關退出平臺的道德風險

爆雷潮出現后,雖然包括監(jiān)管在內的各方呼吁問題平臺良性退出,但良性退出標準不包括返還出借人本金的比例,只要平臺不跑路、不失聯,返還50%是良性退出,返還10%同樣是良性退出。這就產生了道德風險,如果良性退出的問題平臺,有能力償付50%,但只償付20%怎么辦?

前幾日,某網貸集聚地區(qū)的朋友和我講,他接觸到幾個有能力撐下去的平臺都打算“良性”退出了。啟動退出程序后,只需兌付30%左右的資金,出借人就歡天喜地了,剩下的錢,創(chuàng)業(yè)這幾年也夠本了。

這種現象也許極其少見,但影響惡劣。對治之策,除了對“良性退出”制定更嚴格的標準和門檻之外,在債權登記、資產清算和處置、債務追償等環(huán)節(jié)急需出臺更為細致的規(guī)定。

3、惡意逃廢債,“落井下石”的人性之惡

近日,互金整治辦下發(fā)《關于報送P2P平臺借款人逃廢債信息的通知》,稱全國整治辦將在匯集逃廢債信息后將其納入征信系統和“信用中國”數據庫,打擊愈演愈烈的逃廢債行為。

在網貸行業(yè),絕大多數平臺并未接入央行征信系統,除了正常催收手段之外,對于借款人的違約行為缺乏有效的制約措施。在爆雷潮的行業(yè)氛圍下,不少借款人利用這種“不上征信”的階段性漏洞,有錢不還,意圖等待平臺爆雷后債務“自動清零”,很大程度上加劇了行業(yè)危機。

將網貸中的失信行為納入到征信體系,對于整肅惡性逃廢債現象會有立竿見影的效果。不過,尚在經營的平臺可以手動報送信息,對于已經爆雷的平臺,如何制定針對性措施、明確牽頭人、最大限度地進行債權追償,也是急需解決的問題。

此次爆雷潮引發(fā)的問題還有很多,這里不再一一列舉。

修復市場信心成頭等問題

真正抓住“危機”中的“機”,于P2P行業(yè)而言,一方面應吸取教訓,真正學會敬畏金融風險,認識到合規(guī)才能持久的道理;另一方面,則是要考慮如何恢復市場信心。

在很多人眼中,似乎備案以后,各方的信心會自然恢復,出借人還會回來。畢竟,買不起房、又被股市傷透了心的所謂的新中產們,除了投資P2P,還能靠什么抗通脹呢?

也許吧,有一部分人會回來,但于多數倉惶逃離的出借人而言,一朝被蛇咬十年怕井繩,總是要長幾年記性的;而主流市場的保守投資者群體,雖因未參與其中而未受其累,但也早已成為驚弓之鳥,對P2P敬而遠之,不了解也不愿再去了解。

于P2P行業(yè)而言,若不能恢復市場信心、不能進入主流的投資者市場,終究要成為一個小眾行業(yè)么?于P2P平臺而言,熬過了爆雷潮,等到了備案,若迎來的只是愈來愈小的發(fā)展空間,恐怕,這也并非是從業(yè)者愿意看到的局面。

最后感慨一句,金融機構的市場出清,P2P行業(yè)再次走在了前面,以慘痛的代價客觀上為市場各方積累了經驗,也真是嗚呼哀哉。

(本文作者介紹:蘇寧金融研究院互聯網金融中心主任、高級研究員。)

責任編輯:張文

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業(yè)領域的專業(yè)分析。