文/新浪財經意見領袖專欄(微信公眾號kopleader)專欄作家 程實 王宇哲

2019年,隨著美聯儲引領主要央行貨幣政策邊際寬松、貿易摩擦所引發的負面情緒實質性緩解、中國“寬信用”措施加碼和財政政策發力,2018年底過度的悲觀預期得以修復,也帶動全球金融市場超跌后的反彈。

“天下同歸而殊途,一致而百慮”。 2019年,隨著美聯儲引領主要央行貨幣政策邊際寬松、貿易摩擦所引發的負面情緒實質性緩解、中國“寬信用”措施加碼和財政政策發力,2018年底過度的悲觀預期得以修復,也帶動全球金融市場超跌后的反彈。年初至今,全球股債雙牛,MSCI指數上漲超過10%,發達和新興市場均呈現普漲格局,美國、歐洲、中國等主要市場在短期錄得雙位數漲幅。但從政策轉向初衷、經濟前景預期、普漲持續動力等方面看,市場全局性的無差別上漲或將向結構化的理性繁榮轉變。我們認為:第一,鮑威爾捍衛通脹目標的底線已經夯實,其未來政策重心或轉向努力重回通脹長期路徑;第二,美債收益率曲線形狀倒掛反映出對于美國經濟增長預期的悲觀化傾向,但市場一次性修正的方向和力度準確與否有待進一步驗證;第三,當前全球金融市場普漲動力似有斷檔跡象,A股在3000點附近數次徘徊、美債收益率倒掛加劇、新興市場資本短期內大進大出等市場信號均標志著市場或從非理性繁榮走向理性分化。展望未來,在樂觀預期price in和風險偏好階段性修復之后,未來市場走勢的分化將主要由基本面差異、復蘇質量、政策效果等因素驅動。預計在下一階段的行情中,美股將在相對穩健的貨幣政策基調下完成漸進的牛熊切換,而中國經濟“減速增質”有望孕育理性繁榮。

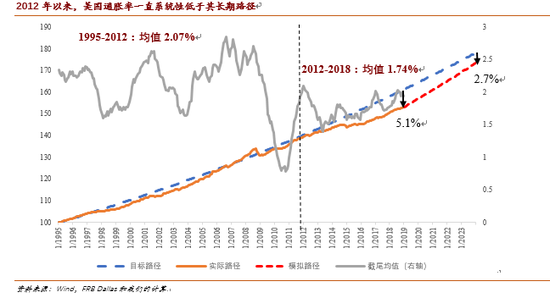

“鴿聲”不改鮑威爾所捍衛的通脹目標底線,美聯儲貨幣政策框架或向努力重回通脹長期路徑的調整過渡。2015年底首次加息以來,美國通脹水平開始逐步回升。但在2017年失業率已經開始接近歷史低位且貨幣環境仍然相對寬松的情況下,通脹率仍一直系統性低于其長期路徑和主要模型的預測水平。這也引發了對于美聯儲貨幣政策框架的討論,其中較為代表性的就是與金融危機以來一系列關于最優貨幣政策理論探討相關的價格水平目標制(price level targeting)。簡而言之,在這種機制下,FOMC的承諾從目標通脹水平變為與其對應的價格水平路徑,即目標通脹成為了平均意義上的中期目標。從這個意義出發,貨幣政策不停留在單純地判斷通脹水平和貨幣當局目標之間的靜態差別,而更關注于某段時期通脹的起始水平及如何向通脹目標收斂的政策調節。從歷史上看,在1995年-2012年期間,盡管經歷了金融危機,但美國的PCE價格指數并未明顯偏離其目標路徑。但自2012年開始,美國通脹率長期低于美聯儲的通脹目標(2%),且2018年底的偏離度已超過5%(詳見附圖)。上述的路徑偏差不僅確認了耶倫時代加息遲滯對其政策聲譽的長期損害,也輔證了鮑威爾上任后加速加息對于重塑通脹承諾目標的重要意義。我們認為,當前鮑威爾有底線的妥協,其關注點或從捍衛通脹目標轉向重回通脹長期路徑的努力,而這自然要求通脹水平中樞略高于通脹目標水平。比如,假設2019-2023年期間PCE實現約2.5%的通脹率,當前離長期目標路徑的缺口也僅能縮小不足一半。

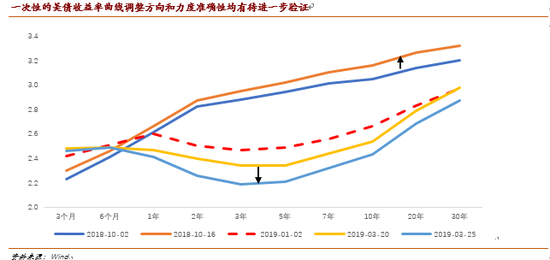

近期美債收益率曲線倒掛反映對于美國經濟增長預期的悲觀化傾向,但市場一次性修正的方向和力度準確與否有待進一步驗證。對比2018年下半年和2019年一季度的全球經濟與金融市場表現,可謂是從“經熱金冷”轉向“經冷金熱”的冰火兩重天,這與2017年二者的同向亢奮也形成鮮明的對比。不可否認的是,在貿易摩擦結局懸而未決、全球貨幣政策基調受到質疑、地緣政治風險仍在發酵的情形下,敏感的市場不斷地呈現出緊張與緩和的來回切換,而美債收益率曲線的形狀給我們提供了重要的觀察視角。2018年10月3日,鮑威爾發表鷹派講話,提出美國貨幣政策利率仍遠離中性水平,這一方面改變了市場對于加息節奏的預期,撬升短端實際利率,另一方面也表達出當時美聯儲對經濟增長的樂觀預期,導致實際期限利差抬升,引致了美債收益率曲線的短期陡峭化。但隨后的事實表明,市場當時的一次性預期修正不僅未能持續,甚至有事后方向上的轉變。與之類似,美聯儲3月21日的議息會議做出遠超市場預期的2019年“不加息+停縮表”指引,也一次性地引導美債收益率曲線倒掛加劇,并引發了對于蕭條臨近的擔憂(詳見附圖)。我們認為,盡管美國經濟從周期高位下行已成趨勢,但其衰退風險是否高估仍有待進一步驗證,尤其在考慮到1季度關鍵數據仍未出爐且可能面臨政府關門等一次性沖擊干擾的情況下,市場的預期修正有再一次超調的可能性。

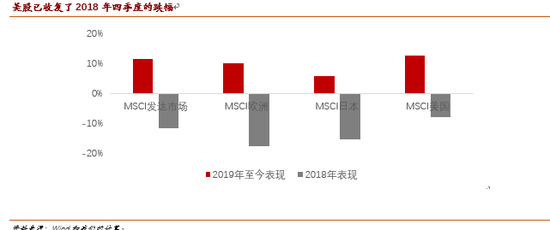

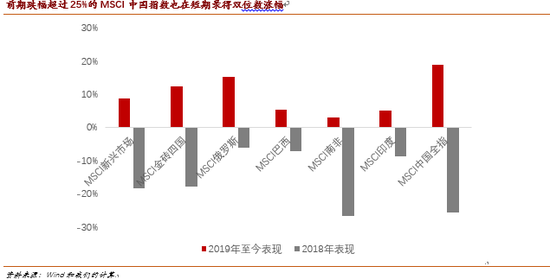

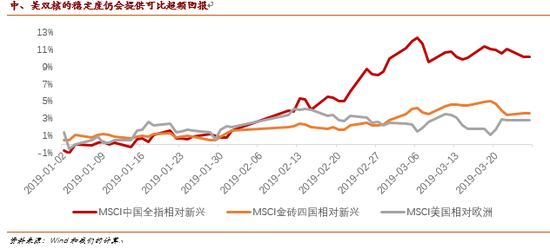

普遍的市場情緒偏好提升或臨近尾聲,理性分化將帶來新的結構性機會。自年初美聯儲開始引領主要央行貨幣政策邊際寬松以來,貿易摩擦所引發的負面情緒實質性緩解、中國“寬信用”措施加碼和財政政策發力等均修復了2018年底過度的悲觀預期,也帶來了超跌市場的滯后反彈。年初至今,全球主要市場股債雙牛,MSCI指數上漲超過10%,發達和新興市場均呈現普漲格局,不僅美股收復了2018年四季度的跌幅,歐洲、中國等前期跌幅超過15%的市場也在短期錄得雙位數漲幅(詳見附圖)。但自2月以來,普漲的動力似有斷檔跡象,A股在3000點附近數次徘徊、美債收益率倒掛加劇、新興市場資本短期內大進大出等市場信號均反映出樂觀預期price in和風險偏好階段性修復之后對于未來市場走勢的認識分化(詳見附圖)。從經濟前景看,發達經濟體中,歐元區疲弱的態勢有所緩解但并未根本改善,英國脫歐短痛或變為長痛,歐洲議會選舉中一體化陣營將再度面臨挑戰;日本經濟內需相對穩健,出口和工業生產有望隨貿易摩擦的緩解而編輯改善;美國經濟仍有財政刺激存續紅利,在貨幣政策偏向寬松后短期內衰退風險可控。對于新興市場,盡管貨幣貶值的整體壓力已大為下降,但金磚“色差”顯性化仍在加劇,尤其是巴西和南非的增長疲態并未得到根本緩解,相對而言,中國和印度經濟轉型和政策調整有效性有所顯現,增長中樞降中有底。展望未來,在方向一致的經濟信號已經轉化為市場全局性的亢奮情緒之后,更加反映基本面差異的結構性特征或將主導市場下一階段走勢。我們認為,隨著市場全局性預期調整轉為結構化行情,美股將在相對穩健的貨幣政策基調下完成漸進的牛熊切換,而中國經濟“減速增質”有望孕育理性繁榮。

(本文作者介紹:工銀國際研究部主管,首席經濟學家。研究領域為全球宏觀、中國宏觀和金融市場。)

責任編輯:張譯文

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。