文︱翠鳥資本

日前,金科股份(000656.SZ)披露年報,2022年金科股份實現(xiàn)營業(yè)收入548.62億元,全口徑銷售額681億元,全年壓降有息負債規(guī)模超116.85億元。

這一系列數(shù)字看似充滿樂觀信號。

然而,年報中有不少悲觀數(shù)字,諸如:歸屬于上市公司股東的凈利潤-213.92億元;房地產(chǎn)銷售及運營營收490億元,同比減少52.66%,毛利率同比下降11.08個百分點等。

圍繞金科股份,最關(guān)鍵的財務(wù)指標就是資產(chǎn)負債率,已經(jīng)高達87.02%,這個比率遠高于眾多同業(yè)公司,潛在的風險正在放大還是有可能縮小?

矛盾數(shù)字的背后,金科股份已經(jīng)淪為一只低價股。在2022年公司股價暴跌57%的背景下,2023年截至目前,又下跌了25%。

負債難題“懸而未決”

金科股份年報披露,2022年末該公司的有息負債規(guī)模已下降至689.25億元,較2020年6月末最高峰值壓降規(guī)模400億元。

換言之,這家房企公司退出了負債“千億俱樂部”。

然而,仍有諸多問題懸而未決。

我們來看下該公司負債的具體情況。

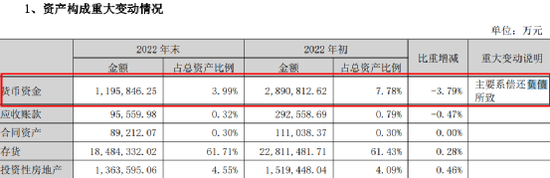

年報顯示,截至2022年12月31日,金科股份的貨幣資金賬面余額為119.58億元,相關(guān)負債中,短期借款72.18億元,一年內(nèi)到期的非流動負債393.55億元,其他應(yīng)付款拆借款57.32億元,長期借款及應(yīng)付債券223.52億元。

從上圖可以看到,貨幣資金的比重環(huán)比減少3.79%,主要系償還負債所致。

年報坦誠說道,公司可用于償還一年內(nèi)到期有息負債的貨幣資金嚴重不足,資金流動性困難,截至2022年年末累計未能如期償還有息債務(wù)金額合計180.33億元(不含利息),債權(quán)人有權(quán)按照融資協(xié)議要求公司償還的相關(guān)負債。

資產(chǎn)負債率居高不下

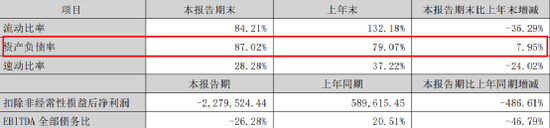

截至2022年末,金科股份總資產(chǎn)達到2995.36億元,同比減少19.34%;歸屬于上市公司股東的凈資產(chǎn)124.5億元,同比減少64.19%。

值得注意的是:金科股份的資產(chǎn)負債率已經(jīng)達到87.02%,比上一年末增加了近8個百分點。此外,公司流動比率為84.21%,同比減少36.29%;速動比率28.28%,同比減少24.02%。

據(jù)同花順,2022年A股住宅開發(fā)行業(yè)總計85家上市公司,資產(chǎn)負債率的行業(yè)中值是73.52%,金科股份在業(yè)內(nèi)居于第69位(由低到高)。

到了2023年一季度末,情況并非實質(zhì)性改善,金科股份資產(chǎn)負債率微降至86.99%。

另據(jù)了解,2022年末金科股份累計完成304.95億元有息負債的期限調(diào)整工作,其中包括公開市場債務(wù)融資12筆,涉及本金117.95億元。自2023年1月1日-2023年4月27日,金科股份新簽訂展期協(xié)議的有息負債合同金額為133.2億元。

通常而言,房地產(chǎn)開發(fā)行業(yè)是資金密集型行業(yè),相關(guān)開發(fā)項目具有投資周期較長、投資規(guī)模較大特點,債務(wù)融資受到政經(jīng)環(huán)境的影響,在全球緊縮的大背景下容易出現(xiàn)房地產(chǎn)企業(yè)的流動性問題。

離場

金科股份最新披露的2023年一季報顯示,前十大流通股東中新增“中信證券股份有限公司”,不過持股數(shù)量僅為4552萬股,持股占比0.85%。

而同時期,離岸資金的大本營——香港中央結(jié)算有限公司,季度環(huán)比減持比例高達69.51%,持股比例從5.84%降為1.78%,已從公司第三大股東變?yōu)榈诎舜蠊蓶|。

在2022年報中位列第一大股東的廣東弘敏企業(yè)管理咨詢有限公司同樣也是大幅減持,一季報中顯示的減持比例為67%,持股比例從9%降為2.98%,已變成第三大股東,目前黃紅云為公司第一大股東。

截至2023年5月5日,金科股份近一年股價跌幅高達69%,主力資金離場的架勢明顯。

目前,金科股份股價跌破1.5元/股,成為低價股陣營的代表公司。

金科股份的“求生之路”是A股房企公司的縮影,最終能不能向陽而生還需時間證明。

(聲明:本文僅代表作者觀點,不代表新浪網(wǎng)立場。)