諸侯林立、短兵相接:新能源車打響“全面戰爭”

歡迎關注“新浪科技”的微信訂閱號:techsina

文/肖卓

來源:深響(ID:deep-echo)

“似乎很少有人意識到,中國在可再生能源發電和電動汽車領域正處于世界領先地位。”

這話是馬斯克說的,他并不是在恭維。新能源汽車稱得上中國最具確定性的賽道之一,供給端百花齊放,各路玩家爭相入局。這加速了行業的發展,也讓行業變得異常的‘卷’。

‘卷’是直觀的。現在隨便找一個城市路口,站上5分鐘,你可以從車流里數出不下10個新能源車品牌。而在前些年,外界談論新能源車的時候,談的還只是特斯拉、蔚小理、比亞迪。

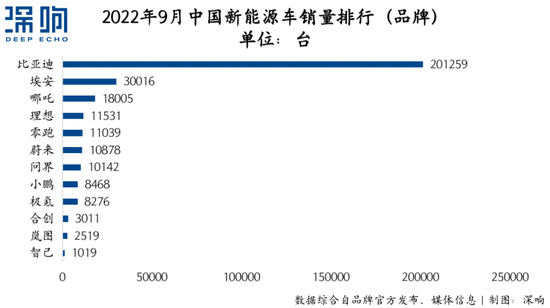

一批新面孔來勢洶洶。今年九月,中國新能源汽車銷量榜上,占領前排的是各種傳統車企旗下的子品牌、另一批“造車新勢力”、以及不同背景玩家合作的新品牌。商場里多了各種它們的門店、消費者時不時就能在手機上刷到新車廣告。

此外,新面孔同樣“吸金”能力十足,動作快的則已成為“港股第四家造車新勢力”。

這樣的情況已經有些時日。在8月的銷量榜上,前三里同樣沒有蔚小理,理想汽車甚至還出現了銷量同環比負增長的情況。關于蔚小理負面輿情也在產生,例如理想ONE的停產風波、小鵬G9的緊急改配置,輿論場上甚至還出現了“新勢力正在成為舊勢力”的尖銳評論。

一面是極具確定性的賽道,另一面又是極具不確定性的競爭格局。行業變得極有看頭。新品牌何以來勢洶洶?蔚小理遇到的問題有無共性?行業真的變天了嗎?

后來者來勢洶洶

所謂的“后來者”主要有兩類,一類是快速補位的傳統車企,另一類是嶄露頭角的另一批新玩家。前者的關鍵詞是“反攻”,后者則抓住了錯位崛起的機會。

前幾年,國內新能源車的風頭幾乎都被蔚小理奪走。傳統車企雖然早有入局動作,但由于依賴B端市場、困于“油改電”、路徑依賴等種種原因,實際成果匹配不上對外口號。新舊交替之際,行業里甚至出現了“電動汽車時代,傳統車企完全沒有什么機會”的聲音。

但事情已經起了變化。近幾月的新能源汽車品牌銷量榜上,除了穩坐榜首的比亞迪,廣汽埃安、吉利極氪、東風嵐圖、上汽智己等傳統車企的子品牌均排位靠前。這些子品牌包袱輕,在營銷方式、銷售模式和融資方面更靈活,順著新能源汽車浪潮成功起量。

以廣汽埃安為例,這個成立于2017年、獨立運營于2020年的智能電動車品牌勢頭兇猛,2020年和2021年,埃安分別實現銷量59543輛和120155輛。今年9月,埃安銷量達30016臺,同比增長121%;1-9月份累計銷量182321臺,同比增長132%。

銷量增長的同時,埃安在今年3月、7月完成兩輪融資,融資規模分別為25.66億元、150億元,對應的估值分別為392億元、850億元。相似的銷售、融資節奏,也出現于其他傳統車企子品牌。

圖源:埃安官方

圖源:埃安官方銷量表現同樣突出的,還有兩家蔚小理之外的“新勢力”——哪吒汽車和零跑汽車。2022年1-9月,哪吒汽車累計交付111190臺,同比增長168%;零跑汽車則累計交付87602輛。

這兩家都曾屬于造車新勢力“第二梯隊”,銷售的提速與其所瞄準的價格區間有關——哪吒汽車從一開始就瞄準了低價市場,目前的主力車型哪吒V系列價格在10萬元上下;零跑賣得最好的T03,價格也在10萬以下。

從10萬元以下市場起量的好處是,該價格段滲透率高、市場空間大,且競爭相對不激烈。東吳證券的研報顯示,5~10萬元價格帶新能源車滲透率為25.8%,與市場整體滲透率水平相近。當蔚小理、特斯拉等品牌在中高端市場鏖戰,哪吒和零跑從低價市場找到了錯位崛起機會。

哪吒聯合創始人、CEO張勇曾表示:“蔚小理含著金鑰匙,我們是草根,起步于下沉市場,主打性價比。幸運的是,下沉市場足夠大,而且玩家沒有那么多。”

圖源:哪吒汽車官方

圖源:哪吒汽車官方不過,從低價市場起量也有另一面。

主力產品定價低,公司毛利率就上不去,品牌力也難以提升。從零跑汽車的招股書里可以清楚看到“以價換量”的隱患,2019年、2020年、2021年和2022年一季度,零跑的毛利率分別為-95.7%、-50.6%、-44.3%和-26.6%。

負毛利的狀況曾經也出現于同為“新勢力”的蔚小理上。蔚小理上市前毛利率也為負值,不過到了2020年,三家毛利率均轉正。

蔚小理“過彎”

相較于后來者的風光,蔚小理于內于外均有壓力:外部壓力行業競爭有關,內部壓力則是因為,蔚小理有新的山峰要翻越。

蔚來正在翻越的新山峰是“產品迭代”。2017年-2020年,蔚來基于第一代平臺陸續發布了ES8、ES6和EC6(即“866”組合)。2022年,蔚來基于第二代平臺的ET7、ET5和ES7上市。新舊產品更迭,蔚來需要練好‘平衡術’。

‘平衡’有多種體現,比如在推出新車的同時,穩妥有序地讓“866”組合退出市場、協調好消費者預期、處理好新舊產能關系。秦力洪將這樣的狀態形容為“過彎”。

根據媒體報道,在8月的成都車展上,秦力洪表示蔚來已經“率先進入彎道”,產品換代就是第一個大彎道。蔚來成立的時間稍早,領先了兩個身位,不能拿蔚來彎道的狀態和別人的直道狀態相比。“再說絕一點,有些公司未必能進那個彎道”。

無獨有偶。根據“品駕”的報道,何小鵬也提出了類似的“彎道直道”理論。在其看來,第一代新勢力現在都在彎道上。過彎的難度體現為“從10萬怎么到20萬、20萬怎么到30萬、從30萬怎么到40萬,從第一代技術平臺怎么到第二代技術平臺”,而小鵬汽車目前的邏輯是“穩定地過彎道”。

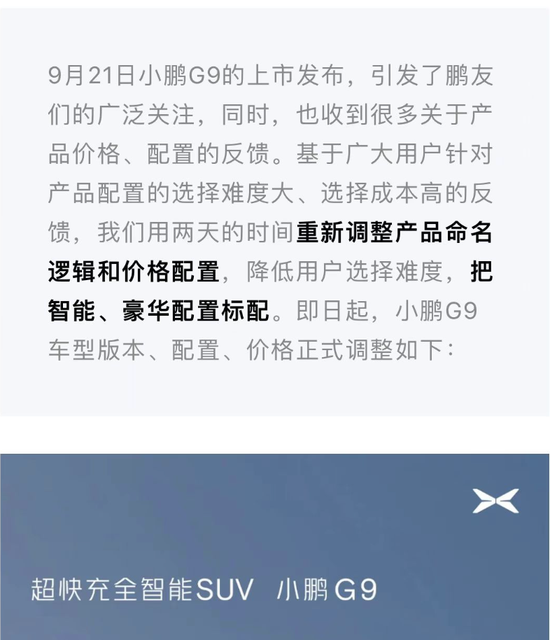

然而,正在過彎的小鵬近期遇到了各種問題。小鵬G9一上市就遭遇了危機,作為小鵬的第四款量產車型,G9擔著小鵬沖擊高端、提升毛利的重任,卻因為混亂的配置受到內外質疑,最終導致新車剛發布2天就大改配置單和價格的罕見場面。

圖源:小鵬汽車公眾號

圖源:小鵬汽車公眾號小鵬G9出現混亂的同時,小鵬的原有車型P7和G3也遇到了銷售壓力。今年9月,小鵬共交付8468臺電動車,同比減少19%。新車型G9能否扭轉下行趨勢,將是小鵬當前發展的核心看點。

理想汽車也因為沒把握好‘平衡’吃了大虧。今年6月,理想L9上市,售價45.98萬元,區別于理想ONE的30-35萬價格區間。在公司的計劃中,兩款車分屬不同價位,不至于出現新車搶訂單的情況。但事情完全走向了計劃的另一面。

理想L9上市,疊加升級車型即將面世的市場預期,讓理想ONE的銷量明顯萎縮。7月,理想ONE交付1.04萬輛,環比下降近20%。8月情況進一步惡化,該月理想ONE交付4571輛,環比大跌56%。在今年二季度財報電話會上,理想汽車聯合創始人兼總裁沈亞楠表示,理想L9對于理想ONE的影響大于預期。

銷量下滑的同時,理想汽車的降價促銷動作招致車主不滿,此后“理想ONE即將停產”的消息,更是把公司推向輿論風口浪尖。

新舊交替期,理想汽車迫切需要新車頂上理想ONE的位置。9月30日,理想L8上市,同時發布的還有理想L7。按照原先的預測,理想L8應于今年11月發布,理想L7應于2023年一季度發布。大幅提前發布時間的背后,是理想汽車希望穩住市場的迫切心情。

如何盡量順滑地度過新舊交替期,如何完成從爆款單品到平臺化戰略的切換,將是理想汽車在新階段的首要挑戰。

短兵相接,全面競爭

上文提及的新能源車品牌及車型只是目前市場上的一部分,更多的新玩家、新車型正在入場:

今年7月,長安汽車旗下全新品牌首款新能源車——長安深藍SL03上市;8月,長安、華為、寧德時代三方合作的阿維塔品牌上市首款車型“阿維塔11”,華為和賽力斯合作的“問界”品牌交付10045輛,創造國內新能源汽車品牌單月破萬最快記錄;9月,飛凡汽車獨立運營后的首款車型飛凡R7、零跑第四款車型零跑C01正式上市。

如果再把合資車企、外資車企,以及尚未出車的后來者(如小米汽車)算上,名單還能拉得更長。

行業的看點完全變了。前些年,在以“蔚小理”為主角的階段,車企之間的關系是合作大于競爭——蔚來聚焦高端純電SUV、理想走增程技術路線、小鵬定價上明顯區別于前兩者,三家在各自的細分賽道上探索,很有些要一起“革了燃油車的命”的兄弟情誼。

但當前的行業敘事是,車企不僅要占住已有山頭,還要搶下新的山頭。

蔚小理之間,小鵬試圖靠G9向上突圍、蔚來將以“第二/第三品牌”下探價格區間的消息時有傳出、理想則改變了原先的單一爆品策略。蔚小理之外,各個車企的拓展也在轟轟烈烈進行中。

哪吒和零跑是“自下而上”路線的代表。哪吒汽車CEO張勇曾表示,哪吒汽車2022年的關鍵詞是“向上”。今年7月,哪吒S上市,該車型售價在19.98-33.88萬元區間,是哪吒汽車實現“產品向上、品牌向上、目標市場向上”的戰略級產品。而零跑在招股書中也披露稱,將在2025年底前推出7款新車型,價格位于15萬-30萬的區間。

廣汽埃安的主力車型卡位15-25萬元級純電動車市場,今年9月,埃安推出高端品牌Hyper昊鉑。東興證券研報認為,Hyper系列的推出將促進埃安高端化進程;同樣是9月,問界M5 EV在華為的秋季發布會上發布,這標志著“華為濃度”相當高的AITO品牌正式進軍純電市場。

當前的新能源車市場,品牌、車型之多,令人眼花繚亂。除了明面上的價位、車型競爭,各路車企在供應鏈、智能化領域的競爭同樣激烈。

新能源車行業正在上演群雄逐鹿的故事,市場對此并不陌生。當年的手機行業一樣經歷了百花齊放,從“中華酷聯”到“華米OV”時代,再到現在的“榮米OV”,行業從分散走向集中后,誰還記得早期的波導手機,以及樂視手機、360手機、魅族手機?這些曾經那些攪動行業風云的品牌,如今都已失去存在感。

新能源車和手機當然有不一樣的地方,但行業發展規律是相通的。手機行業經歷過的起伏和淘汰,未來也必然會出現在新能源車行業。鹿死誰手尚未可知,唯一確定的是,一場玩家更多、規模更大、影響范圍更廣的新能源車‘全面’戰事,已經打響。

(聲明:本文僅代表作者觀點,不代表新浪網立場。)