零跑上市,“屌絲”逆襲的故事并不好講

歡迎關注“新浪科技”的微信訂閱號:techsina

文/楊知潮

來源:略大參考(ID:hyzibenlun)

低價車企在曝光度、融資、銷量、毛利方面都長期被高端車企碾壓,但通過放下身段,又恰逢A00級新能源車的爆炸式增長,它們爭取到了登上牌桌的機會。而今,高端車企和低價車企都瞄準了中間市場,面臨著高端汽車品牌的降維打擊,第二梯隊們的進階恐怕更加艱難。

在“蔚小理”接連上市后,造車新勢力迎來“低價車第一股”,即零跑汽車。

9月20日,零跑汽車發布公告,將于29日正式在港交所掛牌。作為一家以低端車型為主力的車企,零跑長期位居第二梯隊。無論是收入、融資、還是曝光度,都遠遠落后于光鮮亮麗的蔚來們。

但進入2022年后,第二梯隊車企憑借低價車型迅速起勢。零跑和哪吒的銷量屢屢超過蔚小理,今年7月和8月,兩者基本坐穩新勢力銷量前二。

盡管如此,上市對零跑來說也是雪中送炭,近3年,零跑汽車虧損總額高達48億,而一級市場的融資也基本流向了蔚小理等第一梯隊成員。它只能走向二級市場,尋找更多資金,去支持接下來的中高端車型研發。

它的意圖已經相當明顯。定價18萬元起、頂配27萬的C01已經定在9月29日上市,這意味著零跑要沖進中端車市場。可以預見的是,這會成為接下來競爭最激烈的新勢力戰場。包括蔚來和特斯拉在內的品牌都在推出價格更加低廉的車型,通過價格下探爭奪更廣闊的市場。對于零跑而言,一場新的惡戰才剛剛開始。

01

啞鈴

要么和特斯拉一樣貴,要么和五菱mini一樣便宜,這是當下新能源市場的現狀。

這與傳統燃油車市場的銷售格局完全不同。對于燃油車,價格區間在10-20萬的中端車銷量最高,向高價和低價兩端緩慢下降,形成紡錘狀曲線。而在新能源車市場,尤其是純電動汽車市場中,銷售主力分布在一高一低兩頭,就像啞鈴一樣。

乘聯會數據顯示,在5萬以下的價位,新能源車的滲透率高達84%,到今年下半年甚至接近100%,基本把燃油車趕出了這一市場。20-30萬的乘用車中,純電動車的滲透率達到了28%,算上混動、插混,新能源汽車在20-30萬價位的滲透率達到了49%,已經能夠與燃油車分庭抗禮。在30-40萬價位,新能源汽車也有接近30%的滲透率。

然而在中間價位,新能源的占比仍然有待提高。在5-10萬、10-15萬、15-20萬,這三個出貨量較大的價格區間段中,新能源車的滲透率僅為13%、16%、14%。

從市場熱門車型中也能看到一些端倪。在今年上半年新能源汽車銷量的前十款車型中,3款售價在20-30萬元,4款為10萬元以下的A00級車,1款為10萬元的A0級車海豚,而10-20萬的A級車中,僅有比亞迪秦、Aion S兩款中間價位車型。而反觀燃油車方面,8月份銷量的前十名均為10萬-20萬主流車型。

新能源汽車在高端市場表現優異并不難理解。在高端市場,上海、深圳、北京三城長期占據新能源銷量的前三位,機動車限行政策等因素,使得一線城市大量購買力更強的群體只能購買新能源汽車。此外,在消費意愿上,他們也更愿意嘗試更具科技感的新能源車。

而在低端市場,A0和A00級的代步車本就是新能源車的強項,在油耗、維修、保養等使用成本上相較燃油車有著巨大優勢。一句話,省錢就是王道。

杠鈴狀的市場格局,讓幾乎所有新能源玩家入場時,都會自動避開中間檔。在這一點上,零跑是吃過虧的,它曾經以為中間檔是藍海,2019年推出的第一款車型S01,定價12.99-14.99萬元——在傳統燃油車市場,這是中國人最愛買的價格區間。創始人朱江明也對零跑S01充滿信心:“用戶訂單超3000臺,銷量過1萬是有足夠信心”。

但燃油車市場和新能源車市場的悲歡并不相通。2019年全年,被給予厚望的零跑只賣出了1037輛。

在這樣的市場背景下,能夠存活的車企,都需要從杠鈴的兩頭入手。這也對應著造車勢力中的兩派:一派是從高價車做起的“小眾派”。他們以30萬甚至40萬價位的中高端車型入手,打造自己的品牌形象,等待時機合適,再推出價格較低的車型,搞降維打擊。

蔚小理走的都是這條路。此外,傳統車企的新品牌極狐、極氪,跨界勢力華為、百度,也都將價格瞄準了30萬的細分市場。這也是目前競爭最為激烈的市場,被輿論高度關注,也拿到了最多的融資。

另一派則是從低價車做起的“屌絲派”。零跑、哪吒均屬于這一陣營。比亞迪、吉利等傳統車企原本也屬于這一陣營,不過隨著更多中高端車型的推出,他們也在逐漸甩掉廉價的帽子。

對零跑們來說,從低價車做起,是一條沒有選擇的路。在2019年推出主流價位車型失敗后,零跑和哪吒都來到了低價市場。 零跑推出了8萬元左右的T03,哪吒推出了6-10萬元的V系列。兩款廉價車型幫助哪吒和零跑在銷量上迅速崛起,也讓他們在2022年多次超越蔚小理,躋身新勢力銷量第一梯隊。

在低端車市場立住后,零跑們才有機會“從農村包圍城市”,進軍中高端車型。與此同時,高端車企們也忙起了降維打擊。今年8月,蔚來的第三個子品牌被曝出,據悉其價位覆蓋10-20萬元。特斯拉方面也將推出更廉價的車型。“老頭樂”和“小眾豪車”,走到了正面較量的戰場。

02

相遇

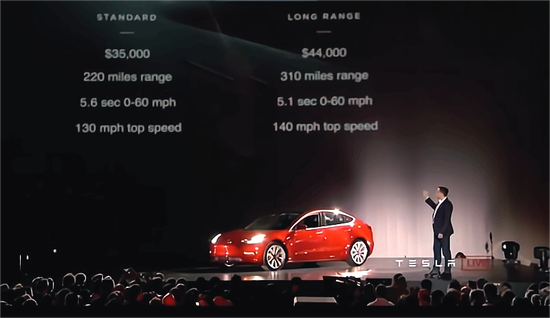

2016年4月1日,Model 3正式在美國發布。這一天或許是特斯拉歷史上最重要的一天,起售價3.5萬美元(22.6萬元)的Model 3,讓這家小眾豪車品牌順利成為了一家大眾車企。如果說特斯拉此前的經歷是一場十年磨劍,那么到了Model 3發布這天,寶劍才真正的出鞘。

20-30萬就能買特斯拉,僅靠門店排隊預定,Model 3的訂單數量已經超過11.5萬輛,在上市后迅速占領市場,在Model 3擴產后的2018年,特斯拉一年的收入就超過了過去兩年之和。

特斯拉“從高價到低價”的順利,為之后的造車新勢力提供了模板,從高端車型入手,更高的毛利率,更高端的品牌形象,讓蔚來、理想、小鵬三家中高端車企長期占據新勢力第一梯隊的寶座。

位于第二梯隊的廠商就沒有這么好的命了。他們只能從10萬甚至是5萬元以下的市場做起,就像曾經的吉利、比亞迪一樣。哪吒CEO張勇曾表示:“人人都想從高往低走,但哪吒汽車不具備這個條件,時間不允許,資金也不允許,所以我肯定是從低往高打。”

“從低到高”的道路無疑更加辛苦。第一步就是品牌定位帶來的融資難,由于C01的銷量不佳,零跑汽車在2020年沒有融到一筆錢。2021年7月,零跑最大規模的C1輪融資為45億元,而蔚來的D輪融資額高達40億美元。

在很長時間里,零跑們賺的都是辛苦錢。以2021年的數據為例,這一年哪吒全年交付量為69674臺,蔚來為91429臺,數量小幅度落后。但由于單價較低,哪吒汽車2021年收入不到蔚來的六分之一,與此同時虧損額卻高達29億,是蔚來的6成。有媒體報道,哪吒汽車的毛利率僅為5%。

正因種種劣勢,零跑等以低價車型為主的車企長期被歸結于第二梯隊,獲得的關注度也遠遠不低蔚來、理想等高端車企。直到2022年后,第二梯隊才通過“走量”走進大眾視野。2022年3月開始,零跑和哪吒開始實現銷量反超,在多個月份超過蔚小理,到7、8月份已經穩定在第一梯隊。但哪吒CEO張勇也承認,銷量的超越并不說明什么:“只有我超過他兩倍三倍的銷量的時候,我認為我們才算跟他一樣優秀。”

但銷量帶來的底氣還是實實在在的。眼下,新能源車的“階級”仍未固化,各大品牌都有沖破自身價格段的機會。在傳統燃油車市場,讓路虎和鈴木產生競爭關系無異于天方夜譚,但在新能源汽車市場,這種假設已經成為事實。

首先是高價品牌的下探。

蔚來已經在復刻特斯拉的降價之路。盡管李斌曾多次表示不愿意推出走量車型,但蔚來始終對更低的價位區間充滿野心。今年一季度財報會議上,蔚來正式公布了子品牌阿爾卑斯的信息, 新品牌車型將于2024年下半年交付,該車型的定價在 20 萬-30 萬元之間。

20-30萬并不是蔚來降維打擊的終點。就在今年8月,蔚來又被爆出一個新品牌,相比阿爾卑斯將進一步下沉,起價10萬元。事實上在此前的一次考察中,李斌就透露過對低價車的喜愛,他評價售價7.78萬元起的寶駿KiWi EV:“蔚來汽車的車主們,如果家庭第二臺車就應該是KiWi EV 這樣的產品,時尚、年輕、好玩。”

已經“變形”過的特斯拉也還希望繼續降低自身的價位。在近日一場媒體會議中,特斯拉投資者關系主管馬丁·維查被問到特斯拉未來的價格戰略,他毫不猶疑地回答道:“特斯拉最終希望推出一輛更讓人負擔得起的電動汽車。”而早在2020年舉行的電池日上,埃隆·馬斯克就已經把這款售價25000 美元的產品,放在了身后展示的PPT中。

另一邊,靠廉價車起家的零跑、哪吒也在上探。今年5月,零跑汽車發布了新車零跑C01,指導價為18-27萬,將自身產品價格上探到了小鵬級別。7月31日,哪吒S正式上市,售價19.98-33.88萬元,最高配的價格已經觸及了蔚來和特斯拉的價格區間。

上市在即的零跑還掛著廉價標簽。截至8 月,零跑在2022年共賣出了4.48 萬輛T03——這是一款定價在7.65-9.65萬元的廉價車型,占到總銷售量的 58%。但相比于2020年近9成的占比,零跑已經實現了一定轉型,其市場已經在向中間價位過渡。

03

變形

當蔚小理和零跑們相遇在中間檔市場,可以預見的是,這片戰場的廝殺將格外激烈。

由多個復雜因素決定的變量,大部分都服從正態分布。汽車市場也不例外,“啞鈴”格局注定只是過渡,隨著新能源車對燃油車份額的進一步蠶食,從“啞鈴”到“紡錘”的格局變化也成為必然。

變化已經處于進行之中。乘聯會數據顯示,今年上半年的新能源市場中,A00小車,以及B級、C級高端車占比全部出現下滑,而中國市場最主流的A級車占比同比增加4%,A0級車占比同比增加2.3%。

按照價格區間劃分,20-30萬、以及30萬以上價格的銷售占比出現下滑,10-20萬車型銷售占比同比增長3.7%,10萬元以下車型銷售占比同比微增0.4%。在具體車型方面,10-20萬價位的比亞迪宋連續兩個月霸榜。同價位的比亞迪秦、埃安S也繼續表現優異。

隨著零跑上市,更多發力在低價車型的新能源車企也會陸續走向資本市場。開發價位更高的車型,是他們必然要走的路。

這注定是一場惡戰。今年6月發布的《中國人口普查年鑒-2020》顯示,10-20萬價位是國內汽車最大的存量市場,占全國有車家庭汽車總價的42.6%。

當然,由于電池價格與消費升級等因素,新能源市場的中間價位未來或許會更高。何小鵬也曾表示,智能電動汽車想要做好、做到有毛利,15萬是入門和基礎價。但只要人均收入等宏觀數字不發生大的改變,國內最廣闊的市場,仍然不會是車企扎堆的30萬價位。乘聯會也預計,盡管當前汽車市場出現了消費升級,但中國車市以A級為核心代表的車市結構仍將延續。

相比之下,10-20萬是競爭格局尚未固化的市場。

在A00級車市場,已經出現了寡頭格局。五菱宏觀 Mini、歐拉好貓等五款主要車型在A00級車的占比已經超過70%。Model 3、比亞迪漢在30萬價位,蔚來、理想在40萬價位也都難以撼動。但在中間價位,強勢品牌還未有這樣的壟斷地位。據媒體統計,2021年,在A級車市場中,最為熱銷的5款車型銷量總計只占細分市場銷量的18%。這意味著中間價位的市場特性更為分散,新品牌的機會也更多。

如今,高端車企和以低價車型為主的車企都瞄準了這一中間市場,兩方也即將展開直接的競爭。

回顧“屌絲派”車企的歷程,從誕生以來,它們普遍不被看好,無論是曝光度、融資、銷量、毛利方面都長期被高端車企碾壓,甚至屢次陷入出局的危機。但通過放下身段,又恰逢A00級新能源車的爆炸式增長,它們又爭取到了登上牌桌的機會。

不過,目前為止,第二梯隊車企整體仍然落后。“屌絲”逆襲的故事并不好講,在高端汽車品牌的降維打擊面前,第二梯隊們的進階恐怕更加艱難。但行業格局的變革總會帶來新的機會,希望還是要有的,“老頭樂”的故事有著廣泛的群眾基礎,“出身貧賤”的零跑們,未必沒有戰勝“貴族”的機會。

圖源網絡,侵刪

(聲明:本文僅代表作者觀點,不代表新浪網立場。)