讓特斯拉觸礁的ESG,為何對(duì)比亞迪失效了?

人人都談ESG,人人都不信ESG

人人都談ESG,人人都不信ESG歡迎關(guān)注“新浪科技”的微信訂閱號(hào):techsina

文/瀚 星

來(lái)源:雪豹財(cái)經(jīng)社(ID:xuebaocaijingshe)

封面來(lái)源 | 攝圖網(wǎng)

“ESG是個(gè)騙局”,馬斯克大戰(zhàn)ESG的戲碼還在上演。

特斯拉被標(biāo)普500 ESG指數(shù)移除后,憤怒的馬斯克在推特上直呼ESG(環(huán)境、社會(huì)和公司治理)是“偽君子的武器”。5月25日,美國(guó)證券交易委員會(huì)(SEC)提出新的監(jiān)管改革方案,意在規(guī)范ESG基金市場(chǎng)。

ESG投資在全球正處于野蠻生長(zhǎng)狀態(tài)。據(jù)晨星數(shù)據(jù),截至今年一季度,全球關(guān)注ESG因子的基金管理規(guī)模,已達(dá)到2.78萬(wàn)億美元,而這個(gè)數(shù)字在兩年前還不到1萬(wàn)億美元。

即便如此,作為全球新能源汽車的領(lǐng)軍企業(yè),本應(yīng)受到ESG指數(shù)偏愛(ài)的特斯拉,卻因出現(xiàn)多起ESG爭(zhēng)議事件被剔除出指數(shù)成份公司行列。

無(wú)獨(dú)有偶,特斯拉在中國(guó)市場(chǎng)的勁敵、國(guó)內(nèi)新能源汽車龍頭比亞迪在5月初也因環(huán)境污染爭(zhēng)議登上熱搜。

5月9日,比亞迪長(zhǎng)沙工廠被曝出“污染門(mén)”,之后首個(gè)交易日,比亞迪收?qǐng)?bào)232.73元/股,跌3.86%。

但隨后,伴隨著4月中國(guó)新能源廠商銷量榜單的公布,銷冠比亞迪股價(jià)一路走高,在5月23日收?qǐng)?bào)295.20元/股,10個(gè)交易日內(nèi)累計(jì)大漲26.84%。即便是在新能源板塊普漲的背景下,比亞迪的表現(xiàn)也顯得尤為突出。

同是出現(xiàn)環(huán)境污染等ESG爭(zhēng)議事件,特斯拉被剔除出標(biāo)普500 ESG指數(shù),而比亞迪在A股市場(chǎng)的地位卻一路高歌、逼進(jìn)寧德時(shí)代。

摩根士丹利資本國(guó)際公司“MSCI ESG評(píng)級(jí)”的掌舵人吳佳青曾說(shuō),“在中國(guó)提出‘碳達(dá)峰’‘碳中和’承諾后,投資者對(duì)于ESG主題的熱情達(dá)到了一個(gè)高峰。不過(guò),重視和怎么做是兩碼事。”

陷入ESG爭(zhēng)議的特斯拉與比亞迪這對(duì)難兄難弟,一個(gè)“被踢”,一個(gè)暴漲。ESG投資在國(guó)內(nèi)資本市場(chǎng)上真的是“只說(shuō)不做”?

割裂和卸甲

“踢掉”特斯拉的標(biāo)普500 ESG指數(shù)是何方神圣?

據(jù)申萬(wàn)宏源統(tǒng)計(jì),截至2022年4月29日,標(biāo)普500 ESG指數(shù)相對(duì)母指數(shù)標(biāo)普500,在近1年、3年、5年、10年的超額收益率分別達(dá)到2.22%、1.95%、1.34%、0.45%,穩(wěn)定跑贏母指數(shù)。

正因?yàn)镋SG指數(shù)的超額收益,全球的ESG投資近年來(lái)才有了野蠻生長(zhǎng)的熱度。

關(guān)于將特斯拉剔出標(biāo)普500 ESG指數(shù)的原因,相關(guān)負(fù)責(zé)人表示:特斯拉因缺少低碳發(fā)展戰(zhàn)略和違反商業(yè)行為準(zhǔn)則,導(dǎo)致評(píng)分跌進(jìn)了最差25%的行列。此外,特斯拉汽車發(fā)生的多起死亡事件以及惡劣工作條件事件,都對(duì)ESG整體評(píng)分產(chǎn)生較大負(fù)面影響。

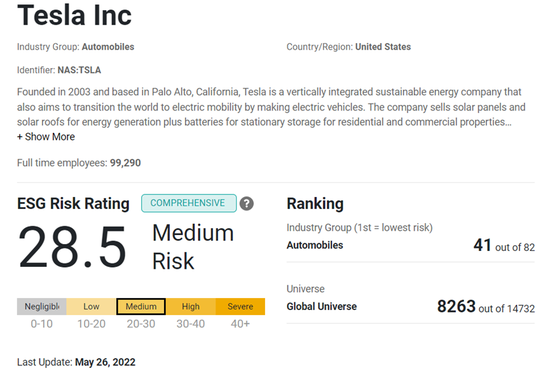

特斯拉的最新ESG評(píng)分 來(lái)源:Sustainalytics

特斯拉的最新ESG評(píng)分 來(lái)源:Sustainalytics上圖是國(guó)際權(quán)威ESG評(píng)級(jí)機(jī)構(gòu)Sustainalytics在5月26日對(duì)特斯拉的最新ESG評(píng)分。可以看到,特斯拉的ESG風(fēng)險(xiǎn)評(píng)分為28.5分,處于中等風(fēng)險(xiǎn)區(qū)間。在82家參與評(píng)級(jí)的車企中排名41,在全球14732家參與評(píng)級(jí)的企業(yè)中排名8263,均處于中游水平。

隨著ESG風(fēng)險(xiǎn)評(píng)分的提升,企業(yè)會(huì)被評(píng)級(jí)機(jī)構(gòu)認(rèn)為更有可能暴露在結(jié)構(gòu)性經(jīng)營(yíng)風(fēng)險(xiǎn)之中。爭(zhēng)議事件存在的本身,無(wú)疑會(huì)加劇這一風(fēng)險(xiǎn)。

Sustainalytics給特斯拉的評(píng)分也一定程度上印證了標(biāo)普500 ESG的判斷:雖然特斯拉在推動(dòng)綠色能源發(fā)展方面發(fā)揮了作用,但整體的ESG評(píng)分結(jié)果仍然落后于同行業(yè)平均水平。

而被剔除出標(biāo)普500 ESG指數(shù)的特斯拉股票,按ESG基金操作規(guī)則,也將有大量資金從中抽離。

從特斯拉事件中可以看到三個(gè)關(guān)鍵詞:爭(zhēng)議事件、評(píng)分、收益。三者相輔相成,形成一個(gè)簡(jiǎn)單的邏輯鏈條:爭(zhēng)議事件導(dǎo)致潛在風(fēng)險(xiǎn)提升,涉事企業(yè)ESG風(fēng)險(xiǎn)評(píng)分隨之升高,進(jìn)而影響投資者行為與股價(jià)。

反觀比亞迪長(zhǎng)沙工廠“污染門(mén)”,在特斯拉身上應(yīng)驗(yàn)的投資邏輯,在同是新能源車企的比亞迪身上卻“失效”了。

ESG“失效”已經(jīng)成為A股的一個(gè)常態(tài)現(xiàn)象。不僅是比亞迪,對(duì)于實(shí)際受到環(huán)境、治理問(wèn)題處罰的A股上市公司,資本市場(chǎng)的負(fù)反饋普遍不夠明顯。

據(jù)證券時(shí)報(bào)中國(guó)資本市場(chǎng)研究院統(tǒng)計(jì),自2006年以來(lái),A股制造業(yè)上市公司及其重要子公司共計(jì)發(fā)生超3800次環(huán)境處罰事件,在環(huán)境處罰事件發(fā)布后的首個(gè)交易日,相較于滬深300指數(shù),上市公司股價(jià)僅平均下跌約0.14%,此后3個(gè)交易日內(nèi)累計(jì)平均下跌約0.1%。

而美股的標(biāo)普500 ESG之所以能取得較為穩(wěn)定的超額收益,其本質(zhì)是對(duì)于上市公司潛在風(fēng)險(xiǎn)的規(guī)避。資本市場(chǎng)普遍認(rèn)為,在傳統(tǒng)的DCF(現(xiàn)金流折現(xiàn)法)估值模型中,ESG投資能夠通過(guò)盈利改善機(jī)制與風(fēng)險(xiǎn)控制機(jī)制,來(lái)篩選出盈利能力更強(qiáng),風(fēng)險(xiǎn)更低的上市公司。

因此,通過(guò)合理的機(jī)制對(duì)ESG潛在風(fēng)險(xiǎn)進(jìn)行量化,在投資過(guò)程中具有重要意義。

但在A股,當(dāng)ESG爭(zhēng)議事件與收益之間的邏輯鏈條出現(xiàn)割裂時(shí),意味著ESG評(píng)分對(duì)投資者的保護(hù)“卸甲”了。

問(wèn)題出在了哪里?

失效的背后

5月23日,銘利達(dá)全資子公司因部分生產(chǎn)車間未設(shè)置相關(guān)安全生產(chǎn)防護(hù)設(shè)施,被責(zé)令停產(chǎn),并罰款40余萬(wàn)元。而隨后兩個(gè)交易日股價(jià)漲幅分別為1.27%、2.27%。

4月25日,中原股份因下屬污水處理廠存在污泥處置存放不規(guī)范、污水出水水質(zhì)指標(biāo)超標(biāo)情況,被罰款80余萬(wàn)元。隨后兩個(gè)交易日股價(jià)變動(dòng)分別為-3.04%、1.57%。

包括比亞迪在內(nèi),近期出現(xiàn)環(huán)境污染爭(zhēng)議的A股上市公司,負(fù)面事件都基本未傳導(dǎo)到ESG基金的減倉(cāng)操作中。

“ESG綜合得分=ESG得分+ESG爭(zhēng)議得分”

這是海外權(quán)威ESG評(píng)級(jí)機(jī)構(gòu)之一湯森路透的評(píng)分公式。截至2021年年末,湯森路透ESG評(píng)分已經(jīng)涵蓋全球超過(guò)7000家企業(yè),ESG評(píng)分指標(biāo)個(gè)數(shù)多達(dá)178個(gè)。從評(píng)分公式中可以看出,出現(xiàn)重大爭(zhēng)議事件被賦予了很高的權(quán)重。

國(guó)內(nèi)方面,根據(jù)光大證券研報(bào),國(guó)內(nèi)大多數(shù)ESG體系納入爭(zhēng)議數(shù)據(jù)的方式是,在原有指標(biāo)體系內(nèi)增加設(shè)立個(gè)別二級(jí)甚至三級(jí)爭(zhēng)議指標(biāo),去衡量爭(zhēng)議事件的影響。而在單薄的權(quán)重下,國(guó)內(nèi)對(duì)于爭(zhēng)議事件給ESG最終評(píng)分帶來(lái)的影響,體現(xiàn)得不盡如人意,進(jìn)而讓投資人對(duì)損失的預(yù)期很小。

趨利避害是投資者和企業(yè)的行為動(dòng)機(jī),這一原則在ESG投資中同樣適用。

雖然大量A股上市公司每年都精心制作自己的ESG報(bào)告,但是報(bào)告期之外的爭(zhēng)議事件,對(duì)ESG評(píng)分影響微弱且不及時(shí),造成了國(guó)內(nèi)ESG投資原則在實(shí)際交易中頻頻“失效”的現(xiàn)象。

但從投資規(guī)模來(lái)看,A股ESG投資并非空中樓閣。

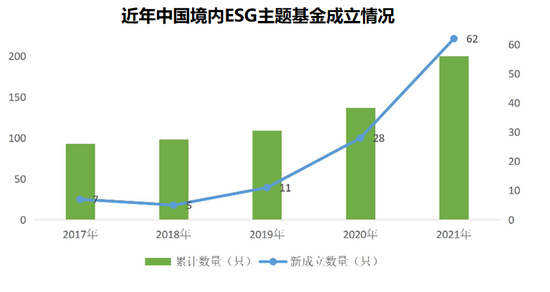

據(jù)中國(guó)資本市場(chǎng)研究院《中國(guó)ESG發(fā)展白皮書(shū)》數(shù)據(jù),截至2021年底,A股年內(nèi)已成立的ESG主題基金達(dá)200支(不同份額未合并),總規(guī)模合計(jì)超2578.4億元,新成立的ESG主題基金數(shù)量連續(xù)3年翻倍增長(zhǎng)。

不僅已初具規(guī)模,而且增速極快。

據(jù)頭豹研究院測(cè)算,在2016至2021年期間,全球ESG公募基金的年均復(fù)合增長(zhǎng)率約為26%。預(yù)計(jì)2022年至2026年,中國(guó)ESG公募基金規(guī)模的增速略高于全球,年均復(fù)合增長(zhǎng)率達(dá)到29.2%。

來(lái)源:《中國(guó)ESG發(fā)展白皮書(shū)(2021)》

來(lái)源:《中國(guó)ESG發(fā)展白皮書(shū)(2021)》除產(chǎn)品外,機(jī)構(gòu)對(duì)于ESG投資策略也愈發(fā)重視。負(fù)責(zé)任投資原則組織(簡(jiǎn)稱 PRI)是聯(lián)合國(guó)在2006年起支持的國(guó)際投資者網(wǎng)絡(luò),促進(jìn)簽署方將ESG納入成員投資決策。截至2022年3月15日,中國(guó)內(nèi)地共有93家機(jī)構(gòu)簽署PRI,包括4家資產(chǎn)所有者與61家資產(chǎn)管理者,其中公募基金20家,占我國(guó)公募基金公司總數(shù)的15%。

來(lái)源:《中國(guó)ESG發(fā)展白皮書(shū)(2021)》

來(lái)源:《中國(guó)ESG發(fā)展白皮書(shū)(2021)》中國(guó)資本市場(chǎng)的各方參與者都在用真金白銀推動(dòng)ESG投資的發(fā)展。

從企業(yè)角度來(lái)看,在近來(lái)港股一季度財(cái)報(bào)披露期,騰訊、京東、阿里、小鵬汽車等陸續(xù)披露了ESG報(bào)告。其中不乏“首份”“第二份”ESG報(bào)告的身影。

據(jù)中央財(cái)經(jīng)大學(xué)綠色金融國(guó)際研究院的統(tǒng)計(jì),在滬市主板有770余家公司披露了2021年ESG報(bào)告、可持續(xù)發(fā)展報(bào)告或社會(huì)責(zé)任報(bào)告,創(chuàng)歷史新高;全部科創(chuàng)板公司在2021年年度報(bào)告中專節(jié)披露了ESG相關(guān)信息,超過(guò)90家公司單獨(dú)編制并發(fā)布了社會(huì)責(zé)任報(bào)告或ESG報(bào)告;深市有550家公司披露了獨(dú)立的社會(huì)責(zé)任報(bào)告或ESG報(bào)告,與2020年相比增加了100余家。

滬深300指數(shù)的上市企業(yè)ESG報(bào)告披露率,由2011年的50.7%逐步上升至2021年的83.3%,遠(yuǎn)高于A股上市公司整體的25.3%披露率。由此可以看出,國(guó)內(nèi)頭部上市公司已經(jīng)具備了較強(qiáng)的ESG披露意識(shí)。

從監(jiān)管層面來(lái)看,2021年上交所發(fā)布《關(guān)于做好科創(chuàng)板上市公司2021年年度報(bào)告披露工作的通知》,明確科創(chuàng)板公司應(yīng)當(dāng)在年度報(bào)告中披露ESG相關(guān)信息。

值得注意的是,除明確了信息披露要求外,監(jiān)管層也加大了對(duì)違規(guī)企業(yè)的處罰力度。

根據(jù)新修訂的《上市公司證券發(fā)行管理辦法》,其中第九條規(guī)定,在環(huán)保方面受到行政處罰且情節(jié)嚴(yán)重,視作重大違約行為,將直接影響企業(yè)公開(kāi)發(fā)行證券的資質(zhì)。

可以看到,近年來(lái)投資者、企業(yè)、監(jiān)管部門(mén),對(duì)于ESG的重視程度都在不斷加碼。

只是,當(dāng)“人人都在談ESG”的時(shí)候,如何讓“人人都相信ESG”??jī)?yōu)化ESG評(píng)分體系,讓爭(zhēng)議事件對(duì)ESG評(píng)分影響權(quán)重加大,進(jìn)而影響上市公司和投資者的“奶酪”,已經(jīng)成了A股ESG投資越來(lái)越突出的新瓶頸。

只有當(dāng)踐行ESG理念可以同時(shí)讓企業(yè)規(guī)避經(jīng)營(yíng)風(fēng)險(xiǎn)、投資者有利可圖、監(jiān)管部門(mén)順利落實(shí)政策之時(shí),也即三者形成利益閉環(huán)時(shí),ESG投資才能真正成為價(jià)值投資的一種。

(聲明:本文僅代表作者觀點(diǎn),不代表新浪網(wǎng)立場(chǎng)。)