“寧王”上天,銅箔也卷起來了

歡迎關注“新浪科技”的微信訂閱號:techsina

文/羅松松 編輯/周哲浩

來源:遠川商業評論

在寧德時代帶飛的鋰電產業鏈上下游的公司里,做銅箔的諾德股份可能是最不起眼的那個。直到公司常務副總經理陳郁弼一條“用生命吹票”的朋友圈,才激發了一輪關于諾德和銅箔的討論熱潮。

他在10月下旬發朋友圈說:“明年市值沒有五百億,我切腹謝罪”,并配上了一個奮斗的表情包和一張演講海報。雖然秒刪,但還是被媒體大肆報道,上交所反手送上一份監管函。

“切腹”這樣的字眼自帶流量,但500億的規模,放到產業鏈里不算能打。賣電池設備的先導智能,市值在1200億左右。

不過,作為銅箔龍頭的諾德,今年成為了新能源大軍的一員,在資本市場備受追捧。10月底,公司也交上了一份不錯的成績單,前三季度營收32.4億,凈利潤3.2億,同比暴漲20倍。

圍繞這家話題公司,本文試圖回答三個問題:

1. 銅箔是一門怎么樣的生意?

2. 諾德有什么特別的地方?

3. 銅箔行業的競爭格局如何?

原材料的密碼

按下游場景分,銅箔分為電子電路銅箔和鋰電銅箔。

在2016年之前,諾德主攻前者,但此后,隨著3C產品增速放緩,新能源汽車補貼落地,動力電池裝機量水漲船高,作為負極集流體的銅箔迎來新一輪紅利,諾德開始發力毛利率更高、需求量更大的后者。

鋰電銅箔占鋰電池成本8%-15%左右(磷酸鐵鋰和三元鋰電池有所不同),平均毛利率約為28%左右。

銅箔在鋰電池中的成本占比因電芯不同而有所不同

銅箔在鋰電池中的成本占比因電芯不同而有所不同銅箔的產業鏈非常短,上游是銅礦和設備,下游是電池廠。在銅箔自身的成本結構中,原材料是絕對的大頭,占比75%-80%(其中銅占比95%以上),人工占比不到5%、電費以及固定資產折舊約占15%。

為了減少因原材料價格頻繁波動所產生的不利影響,銅箔廠商常用的定價方式是“銅價+加工費”。

銅價波動由下游客戶承擔,加工費直接決定了利潤率,而加工費的多寡一方面取決于產品厚度,一方面取決于供求關系。

按照厚度,銅箔可以分為極薄銅箔(≤6μm)、超薄銅箔(6-12μm)、薄銅箔(12-18μm)、常規銅箔(18-90μm)和厚銅箔(>70μm)。產品越薄、電池的能量密度越高、但工藝也越難、良率越不穩定,所以價格更高。

這一套工藝和定價邏輯,和避孕套頗為相似。岡本001每個約35元,是003的2倍以上,原因在于前者用的是聚氨酯,后者用的是天然乳膠,無論是材料成本、還是生產工藝都相差甚遠。銅箔的不同在于,無論多薄,用的都是銅。

在諾德大舉進入鋰電產業之前,全球銅價持續下滑,國內銅箔產能供過于求,多家企業退出,但從2016年Q3開始,在新能源車補貼拉動下,銅箔需求回暖。但由于上游關鍵設備供給不足,限制了銅箔擴產,加上超薄銅箔良率不高,產品不斷漲價。

2017年上半年,主流產品8μm銅箔的加工費是4.5 萬元/噸,而前一年同期為3.6萬元[1]。

從2015到2017的三年好光景里,諾德的營收從17.3億提高到25.4億,銅箔產能達到2.7萬噸,一躍成為市占率達三成的行業龍頭,并且打入了沃特瑪、比亞迪、ATL、力神、國軒高科等大廠供應鏈,前五大客戶占了總收入的49.4%。

但也埋下了一個重大隱患:2017年,諾德應收賬款達到6.1億。

這時候,諾德最害怕的事情出現了:大客戶暴雷。此前三年,沃特瑪的出貨量僅次于寧德時代和比亞迪,被稱為行業黑馬,但因為補貼政策的變化,沃特瑪通過成立產業聯盟、再通過巨額關聯交易來拔高收入的方式難以為繼,2018年出貨量跌出前二十名,最終在2019年11月申請破產清算。

數據顯示,當時沃特瑪負債197億元,其中拖欠559家供應商54億元,作為銅箔主供應商的諾德也無法幸免。

諾德在2018年收入減少了8.5%,凈利潤驟降50%,到2019年,諾德為了挽救業績,引入了銅商貿業務,前三季度營收暴漲61%,但因為新業務利潤有限,加上計提了大量壞賬,導致諾德2019年凈虧了1.3億元。

從成為龍頭到營收暴跌,又在今年迎來收獲。波動的背后有哪些可以探討的原因?

緊平衡狀態

可以從行業和個體兩個切面來理解諾德的軌跡。

疫情趨于穩定后,全球新能源車銷量暴漲。雖然下游電池廠開足馬力,一大批銅箔廠也宣布擴產,但遠水解不了近渴。一般來說,動力電池一條產線從開工到投產需要一年左右,但銅箔需要兩年。

一方面是因為直接決定銅箔品質的陰極輥全球只有極少數公司能生產,而且70%集中在日本,但這些公司的擴產意愿不足,從而制約了下游的擴產節奏,目前海外陰極輥的生產已經排到了2024年。另一方面,由于在溶銅和生箔的工序中會產生硫酸霧廢氣,因此環評審批比較嚴格。

國內暫時無法生產高品質的陰極輥

國內暫時無法生產高品質的陰極輥生產工藝復雜,調試時間長,產能爬坡比較慢,而且銅箔的保質期只有3個月,沒辦法通過改變庫存來調節供需關系,這些因素導致當下游需求暴漲時,銅箔很容易成為卡脖子環節。

強需求下,行業整體都進入了一個快車道。在這樣的背景下,諾德此前積累的優勢——尤其在6μm及厚度以下產品——能得到發揮。

過去五年,在提高能量密度的壓力之下,銅箔厚度逐漸從8μm發展到現在以6μm為主,4.5μm產品也開始滲透。據測算,相比于8μm和6μm、4.5μm銅箔分別可提升鋰電池5%、9%的能量密度,平均而言,銅箔厚度每降低1μm,電池能量密度能提升2.56Wh/kg[4]。

對銅箔廠來說,越薄意味著用料越少,能涂覆更多的活性材料增加能量密度;對電池廠來說,雖然加工費有所增長,但總體更劃算。比如使用4.5μm ,單GWh的成本比6μm能降低500萬左右,而且能量密度更高意味著續航越長,更容易得到下游整車廠青睞,裝機量更多也就意味著能進一步攤薄成本。

今年前十個月,國內動力電池產量達到159.8GWh,其中磷酸鐵鋰電池產量達到87.5GWh,反超三元鋰,而磷酸鐵鋰因為能量密度比三元鋰低,對于極薄銅箔的需求更為迫切,包括6μm和4.5μm產品,其中,寧德時代今年下半年對4.5μm銅箔的需求將從每月600噸增長到2000噸左右。

但極薄銅箔有一個難點:它對工藝穩定性、設備精度、添加劑品質的要求更為苛刻,生產難度更大,出現褶皺和斷裂的情況增多,成品率不高。

為了連續生產,銅箔廠大多選擇降低生產電流,導致生產效率降低,檢修頻次增加,最終導致開工率不足,比如目前6μm及以下產品的產能利用率只有70%,低于行業平均水平10個點。

對諾德的好消息是,青海年產2.5萬噸的銅箔產線技改完成,陳郁弼也公開放話,行業將在2021年進入“緊平衡”狀態,尤其是6μm及厚度以下的產品[1]。

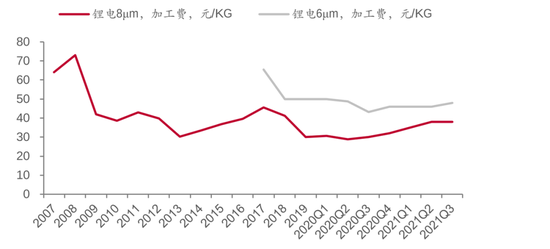

一邊是下游對極薄銅箔旺盛的需求,一邊是有限的開工率和兩年左右的投產周期,供需錯配導致的直接結果是加工費上漲。

8μm銅箔的加工費從年初的2.5萬元已經漲到11月的3.5萬/噸,6μm銅箔的加工費從年初的4.1萬/噸提升到5.2萬元左右(含稅),但較2017年7萬/噸的歷史最高水平仍有一定差距。

鋰電銅箔歷史加工費變化,圖源:銅箔協會,中泰證券研究所

鋰電銅箔歷史加工費變化,圖源:銅箔協會,中泰證券研究所價格最高的當屬4.5μm銅箔,今年7月份加工費已經漲到7.5萬/噸以上,比6μm高出50%,技術溢價非常明顯,市場普遍預測,今年4.5μm在國內市場的滲透率將從去年的3%增長到15%-20%,2022年將進一步提升到30%-40%。

不過,放到行業里,諾德并不是可以高枕無憂的存在。

主宰格局的關鍵

銅箔行業的競爭格局比較分散,沒有絕對的老大。

2020年,國內有9家企業鋰電銅箔年產量達到5千噸以上,占國內總量的80.5%,華鑫、諾德、嘉元、中一、銅冠五家廠商鋰電銅箔總產量達到9.4萬噸,市占率61.4%。相比之下,負極、隔膜、電解液的CR5市占率在78%-85%之間。

這是因為,鋰電銅箔是一個投資密集型行業。1萬噸產能需要投入7億元左右,投產周期在兩年以上,資產周轉率偏低,工藝壁壘高。考慮到銅箔對鋰電的綜合性能影響比較大,認證比較嚴格,周期達到6-9個月,國外客戶長達一年時間。

然而,這種比較平衡的局面會隨著產品升級換檔以及頭部廠商大舉擴產會有所改變。

影響格局的主要有兩大因素:產能和客戶。而從現在的布局來看,諾德的龍頭位置并不穩固。

諾德目前的銅箔產能為4.3萬噸,其中2.5萬噸是為了配套鋰電池。去年12月,諾德完成了一輪募資,計劃投資14億元在青海投資1.5萬噸鋰電銅箔項目,今年6月,諾德啟動新一輪募資,計劃募集22.88億用于擴產2.7萬噸銅箔。

相比之下,嘉元今年產能為2.1萬噸,都位于廣東梅州,但在今年11月初,嘉元宣布募資不超過49億元用于擴產多個銅箔項目,包括在寧德的1.5萬噸項目。

如果按照滿產滿銷來計算,2022年諾德的鋰電銅箔產能將達到4.5萬噸,而嘉元將達到6.1萬噸,屆時嘉元有望反超諾德成為行業第一。到2023年,諾德和嘉元的鋰電銅箔產能將分別達到6.2萬和9.2萬噸,嘉元的優勢有望進一步擴大。

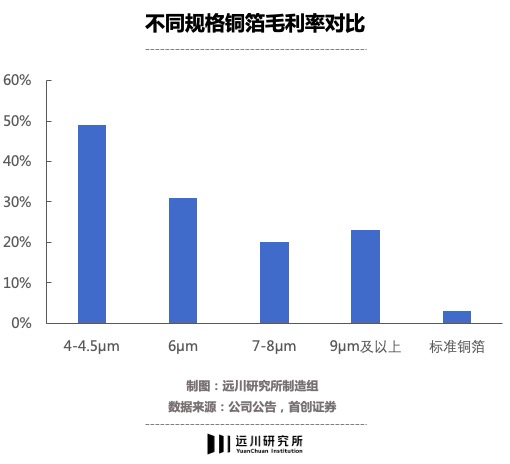

在整個行業供不應求的時候,擴產速度決定了市場份額。但另一個因素也不可忽視:客戶。因為高端產品的放量速度會直接影響公司的毛利率。

從目前來看,諾德和嘉元都已經綁定了一些大客戶,包括寧德時代、比亞迪、ATL、億緯鋰能、中航鋰電、孚能科技、LG化學、松下等國內外龍頭公司,雙方不分上下,區別在于產品結構。

目前,4.5μm的鋰電銅箔毛利率在50%左右,6μm約為30%,8μm約為20%。諾德和嘉元的交鋒,很大程度上會集中在技術的層面。

尾聲

在整個產業鏈中,銅箔廠從來都是等大哥吃完肉之后才能喝口湯的小角色。

一方面是因為業績會隨著周期而波動,另一方面是因為產業鏈本身比較短,而且核心設備掌握在外國人手中,無法通過垂直一體化建立足夠的競爭壁壘。

好消息是,明后兩年鋰電銅箔的緊平衡狀態將會持續,4.5-6μm的高附加值產品將會成為主流;壞消息是,一大批廠家正在大舉擴產——這條賽道的競爭會愈發激烈。

參考資料:

[1] 2017年我國鋰電銅箔行業價格走勢預測,產業信息網

[2] 鋰電銅箔2021預計“供不應求”,高工鋰電

[3] 高性能鋰電銅箔緊俏,優質龍頭乘東風,國盛科技

[4] 鋰電銅箔的黃金時代,開源證券

[5] 鋰電銅箔輕薄化:當周期遇上創新,國信證券

[6] 銅箔龍頭王者歸來,加速擴張聚焦主業,首創證券

(聲明:本文僅代表作者觀點,不代表新浪網立場。)