華為這一年:斷臂、補漏、尋出路

歡迎關注“新浪科技”的微信訂閱號:techsina

文/齊子概 編輯/趙元

來源/市值榜(ID:shizhibang2021)

今天,是美國對華為的“9·15”禁令正式生效一周年。

在過去的一年,包括臺積電、高通、三星等在內的第三方芯片供應商,被要求禁止向華為供貨。

如今一年過去,禁令對華為已經產生了嚴重影響。

消費者業務首當其沖,上半年營收同比下降了46.95%,在整體營收中的占比從56.34%降至42.35%。同時,華為今年上半年的整體銷售收入,同比下降了29.43%。

去年,華為手機出貨量一度登上全球第一的寶座,但到了今年,在輪值董事長徐直軍口中,華為未來五年的戰略目標,成了“活下來,有質量地活下來。”

過去幾年,任正非偏愛一張在二戰中受到重創的飛機照,并多次拿來比喻華為。在他的描述里,華為現在的情況是“一邊飛一邊修飛機”。

芯片斷供這一年,靜態的結果是,華為手機業務跌落谷底,拖累多項經營數據。動態的變化是,華為正在極力舔舐傷口。

過去一年,從出售榮耀到加重產業投資、從逆潮流發4G手機到加速鴻蒙落地、從華為云到汽車業務,夾雜著被動妥協與主動求變,華為正在尋找新的出路。

01

斷臂:為什么要棄榮耀?

在華為手機體系中,榮耀自2013年誕生以來,承擔的就是中低端市場的補充作用,依托互聯網打法,盡可能輻射足夠大的市場、覆蓋足夠多的用戶。

任正非2017年在俄羅斯代表處的一次談話中提到,“華為和榮耀兩個品牌,一高一低,榮耀品牌封住喜馬拉雅山的山腳,防止別人打上來,華為品牌就可以在山頂多采幾朵雪蓮。”在任正非眼里,“用低端產品保衛高端產品多一些盈利,很重要。”

過去幾年,榮耀子品牌在國內手機市場的話語權不斷擴大,在華為消費者業務中也不占據愈發重要的位置。

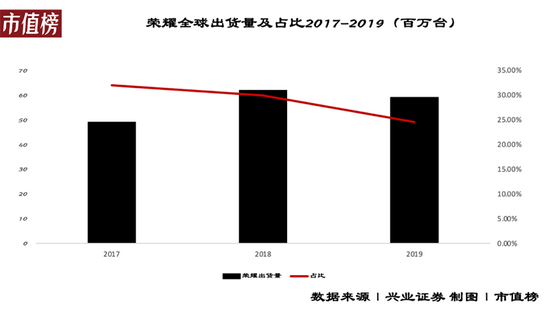

2017年1至11月,榮耀在中國市場的出貨量達到4968萬臺,成為中國互聯網手機份額第一。接下來幾年,在全球范圍內,榮耀每年為華為貢獻30%左右出貨量。

當時的總裁趙明,對榮耀的未來充滿了信心,去年初的內部信中,他稱榮耀2020年要沖擊中國市場智能手機第二。

但他沒想到,接二連三的制裁,讓華為手機業務走向絕境,最后榮耀也不得不落得被出售的下場。

將榮耀剝離是當時最好的選擇:榮耀得以走出芯片供應困局,而在有限的麒麟芯片存量下,華為手機業務的生命周期也得以延長,為華為贏得更多的準備時間。

當下的華為,也早已無暇顧及市場份額、利潤等數據,首要的目的,就是讓華為的手機業務活下去。

求生的本能,讓華為手機學會了妥協。前段時間的P50系列發布會上,華為全系手機產品被迫拿出逆潮流的4G版本,為補足供貨,還使用了高通驍龍的4G芯片。

發布會現場,余承東坦言,“因為這兩年多美國的四輪制裁,我們的5G芯片現在只能當4G用。”

回到2018年6月,美國制裁的火還未燒到消費者業務,余承東在一次分享會上信心滿滿,“我們始終堅信,未來3到5年,華為不僅是全球市場洗牌期能存活下來的2到3家手機廠商之一,也是未來中國手機市場洗牌期能活下來的極少數主流廠商之一,而且會活得越來越好。”

他還認為,2018年是華為消費者業務走向崛起之路的元年。

但沒想到的是,接下來的幾年里,華為消費者業務短暫邁上高峰,又迅速從高峰跌落,活下去,成了最核心的訴求。

02

補漏洞:從搶運芯片到鴻蒙落地

在美國商務部正式將華為列入“實體名單”的第二天凌晨,華為海思半導體總裁何庭波發布了一封全員內部信說,華為早些年就做出了極限生存的假設,預計有一天,所有美國的先進芯片和技術將不可獲得,于是“數千海思兒女,走上了科技史上最為悲壯的長征,為公司的生存打造‘備胎’。”

何庭波稱,華為過往打造的備胎,在一夜之間全部轉正。

《財經》援引行業人士消息稱,華為在前一年已經顯著加大零部件進口,儲備預計能支撐華為一到兩年正常運轉,隨后華為海思基本能頂上。

但問題在于,華為海思強于芯片設計,芯片制造賴于臺積電等芯片代工廠。

8月份美國的限制再度升級,全面禁止華為向第三方采購芯片。華為外購元器件、芯片的出路由此被堵死。

華為被打到了七寸。

接下來的一年里,禁令毫無緩和跡象、芯片存量越來越少,華為只能一步一步,嘗試補上漏洞。

有媒體報道,去年華為海思包了一架貨運專機前往中國臺灣,將麒麟和其他相關芯片在9月14日之前運回大陸。

也有消息稱,為了趕在9·15之前交貨,一些芯片供應商甚至同意交付半成品或未經過測試或組裝的晶圓。

這是一場速度戰。對華為來說,只有趕在禁令生效前,用更快的速度囤積起足夠多的糧草,才能贏得更多的緩沖時間。

另一方面,在過去的一年中,華為正在加大在半導體產業鏈的投資布局力度。

《財經》援引多位知情人士消息,華為將在武漢建立第一座晶圓廠,而支撐著華為加速駛入芯片制造產業的,正是其通過旗下哈勃投資所建立的半導體產業版圖。

有接近哈勃投資的投資人稱,相比掙錢,哈勃投資更看重供應鏈可控。目前,哈勃已有的投資涉及半導體產業鏈的各個環節,包括IC設計、EDA、封裝測試、設備、材料等。

我們看到,過去的一年里,從搶運芯片、產業投資到鴻蒙落地,華為在“補漏洞”這件事上,一直在加速。

關于鴻蒙,前幾天舉辦的“華為智慧辦公新品”發布會上,余承東宣稱鴻蒙系統2.0升級用戶數突破1億。

任正非此前表示,鴻蒙本身并不是為了手機,而是為了物聯網,比如自動駕駛、工業自動化等,他提到,操作系統最關鍵的是建立生態。

鴻蒙的推進,實際上也是一場關乎時間與未來的戰爭。

華為消費者BG軟件部總裁王成錄此前表示,鴻蒙年底的目標是達到16%的市占率,“16%的市場占有量是一個分水嶺,超過16%的生態基本就成功了,生態繁榮的分水嶺這道坎,一定要跨過去。”

留給華為的時間并不算多,手機至今仍然是萬物互聯的核心入口,手機業務增長近乎停滯的局面下,鴻蒙的市場占有率,更多依賴市場保有的存量終端產品,而華為如今依托存量產品構筑的鴻蒙生態,不可避免地面臨著用戶的流失危機。

這也是為什么,華為手機如今寧愿搭載逆潮流的4G芯片,也要保留生命力的主要原因。

對華為消費者業務而言,短期內,鴻蒙是救命稻草,長期來看,則是華為戰略轉型的起點,但短期內的成績是否如意,決定著鴻蒙未來的想象力是否夠大。

03

找出路:云與汽車

手機業務的衰落,對華為而言幾乎是一場無法防守的戰爭。因為它的對手既不是自己,也不是友商。

在地緣政治和技術封鎖的雙重困局下,禁令不松綁、芯片制造問題不解決,華為手機業務便會一直陷入困局。

這意味著,在未來比較長的一段時間里,一度為華為帶來超五成營收的消費者業務,很難再出現質的轉變。

華為需要找到新的出路。過去的一年里,任正非已經給出了答案:華為云和汽車業務。

華為云業務自2017年重回戰略高位,任正非后來多次提及,華為云要做客戶合作伙伴的“黑土地”。

自2017年至今,華為云歷經多輪調整。比較重要的幾個節點是:

2017年成立CLoud BU、去年1月份華為成立Cloud&AI BG,是華為內部第四大業務集團、以及今年1月,余承東兼任華為Cloud&AI BG總裁。

被任命不久之后,余承東在一封發給部門員工的公開信中寫道,“華為云要做世界第一。”

不過不久之后,云與計算BG被撤銷,華為云回歸到BU模式,原服務器、存儲等劃歸為ICT產品解決方案部門,簡單來說就是云BU更加獨立。徐直軍任董事長,余承東任CEO,華為消費者云服務總裁張平安任總裁。

對這輪調整,外界抱有爭議,認為華為云被降級,重回2017,甚至傳出了華為云可能獨立分拆上市或出售的聲音。

徐直軍后來回應,華為對云與計算BG的組織和干部進行的調整,是因為華為認為云的核心是軟件,希望以此強化軟件方面的組織,使得它和硬件解藕。

也有聲音認為,頻繁的組織架構調整之下,任正非對華為云的態度開始發生變化。今年3月的財報會上,云與計算BG是四大BG中唯一沒有公開營收的部門。

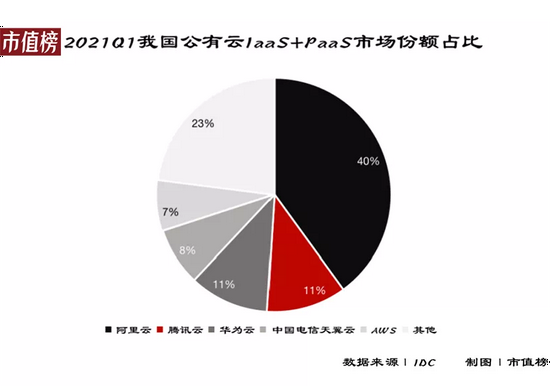

據IDC數據,今年一季度,在中國公有云IaaS+PaaS市場,阿里云占據40%的市場份額,騰訊云、華為云分列二、三,市場份額均為11%。

華為的優勢在于政務云,2020年,華為在政務云基礎設施領域的市場份額為32%。2020年,我國政務云基礎設施市場總規模為270億元。

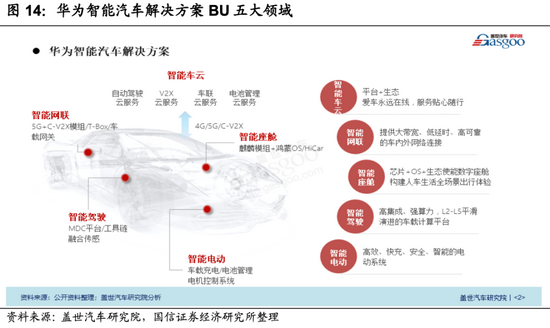

與華為云歷經多輪調整不同,華為在汽車業務上更顯堅決,重視程度也一直在上升。

5月,余承東擔任新增的智能汽車解決方案BU CEO,再到7月,原華為消費者BG首席技術官卞紅林擔任CTO。

華為明顯在加大汽車業務與消費者業務之間的關聯,去年底,有媒體稱,華為將消費者BG與智能汽車解決方案BU整合,由余承東統領管轄。

這樣一來,華為在汽車業務上的戰略發生轉變:華為不僅想幫車企造好車,也想幫車企賣出更多的車。

今年4月,華為正式公布了賣車的消息,宣布將在線上旗艦店和部分線下旗艦店賣車。有媒體報道,消費者業務內部對賣車非常重視,很多原本手機業務線的人都調了過去。

對于華為走上“賣車”之路,余承東坦言,“多次制裁后,華為手機業務受到影響,思來想去,決定賣車,可以彌補手機業務銷量受到影響,造成的利潤下滑問題。”

也就是說,華為汽車銷售業務被正式推向了臺前,承擔起了華為當前商業變現的任務。

事實上,無論是華為云還是汽車業務,都是大投入,但現階段又很難為華為帶來穩定持續的營收。利用手機業務建立起來的線上線下完備的銷售渠道及網絡來賣車,順理成章。

但這只是權宜之計,在未來賣車是否能支撐華為這艘大船繼續走下去,現在并不好說。

04

結語

2000年,華為高歌猛進之時,任正非寫下了著名的《華為的冬天》。

在這篇文章中,任正非提到,“十年來我天天思考的都是失敗,對成功視而不見,也沒有什么榮譽感、自豪感,而是危機感。”

到今天,這場由手機業務引發的風暴,正在考驗著華為這艘巨輪。

短板能不能補上來、汽車業務會不會成為新的增長極、華為云能不能頂上,以及錢夠不夠花、能不能撐到柳暗花明那一天,都不好說。

過去的一年里,華為或被動收縮、或主動求變,核心是為了生存。

不過,華為2020年的研發支出達到1418.93億元,占收入比重達到15.9%。年末,華為的研發人員繼續增長至10.5萬人,占公司總人數的53.4%。

當華為變成一家研發人員占比過半的企業,似乎說明了一點:華為想打的,是一場持久戰。

只是在這場持久戰中,華為仍然面臨著資金短缺、行業競爭等多重挑戰,在未來,有質量的活下去,依然是它最重要的命題。

[1]《華為收入斷崖式下滑,任正非為何不著急造車?》,深網;

[2]《三年投資40家芯片公司,華為哈勃要做什么》,財經十一人;

[3]《做全球消費者最喜愛的智能終端產品》,華為心聲社區;

[4]《任總在俄羅斯代表處講話紀要》,華為心聲社區;

[5]《華為線下門店的渡劫與重生》,光子星球;

[6]《揭秘華為投資版圖:從保守低調到激進生猛》,真探AlphaSeeker;

(聲明:本文僅代表作者觀點,不代表新浪網立場。)