炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

原標題:中金2022年展望 | 債市:跨周期信用難寬,防風險債牛依舊

來源:中金點睛

引言

2021年中美經濟體現了互補以及分化的特征。互補體現在美國消費需求尤其是商品消費需求旺盛,而中國則是加大了制造業生產力度,并加大出口力度,也就是美國偏向于消費,中國偏向于生產。分化體現在美國的貨幣超發幅度較大,疊加美國消費需求旺盛,刺激美國CPI創數十年新高。中國則是工業生產旺盛,一定程度上加劇了上游供需矛盾,PPI高漲,但消費相對比較低迷,CPI處于偏低水平。中美CPI的分化導致中美國債利率走勢也出現分化,美國利率上升,中國利率下降,中美利差收縮。

展望2022年,我們認為中美經濟的互補和分化特征可能會延續,美國消費,中國生產的格局不會有太大變化,只是美國商品消費可能會因財政補貼退潮、貨幣政策收緊以及耐用品需求透支等因素而逐步回落,從而也會一定程度帶動中國出口增速回落。但中美通脹可能仍呈現一定的分化,最主要的體現還是美國消費能力相對高于中國,導致中美貨幣政策可能出現背離。具體來說,我們認為2022年美國可能進入縮表和加息環境,而中國則可能進一步降準降息。中美債市走向也會因此分化,中美利差有望繼續壓縮。

除了外需放緩以外,中國自身更大的挑戰可能在于地產進入下行周期帶來的融資需求下降和經濟下行。在此情況下,我們認為PPI會逐步高位回落,CPI也會壓制在較低水平。同時,在貨幣增速難以大幅回升的情況下,我們認為貨幣政策的應對可能還是需要在價格層面進行放松,包括放松利率和匯率。而財政政策也需要一定程度發力。綠色投資的體量還不大,僅靠增加綠色投資可能還無法完全對沖房地產的下行,因此可能需要考慮增加對消費的刺激。而傳統基建在上游價格回落的情況下,也具備一定的刺激空間。

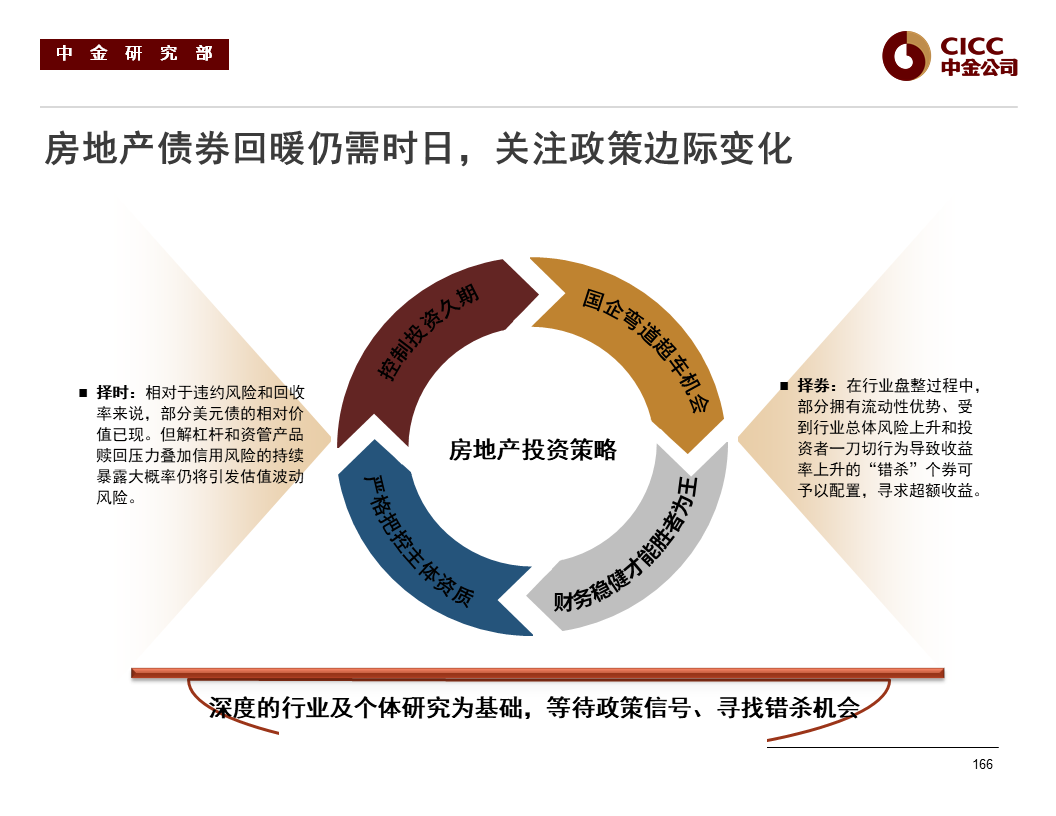

站在金融體系的角度而言,隨著地產和城投等高收益資產的減少,高息利率逐步走低,金融體系的息差逐步壓縮。我們認為貨幣政策可能要降低貨幣市場利率等低息利率來重新擴充金融體系的息差空間,從而刺激金融機構寬信用的意愿。我們預計2022年貨幣市場利率和債券利率都將繼續走低,7天回購利率有望回落到1.5%-2.0%區間,10年國債最低點有望回到2.5%-2.6%水平。同時,中美利差也有望繼續收縮。隨著海外流動性收緊,而中國貨幣流動性放松,我們認為中國債券有望跑贏一定數量其他大類資產。此外,從利率角度而言,中國債券具有交易機會,但從信用風險角度,中國的地產債走穩可能仍需時日,因此我們建議投資者關注政策邊際變化。地產走弱帶來的土地出讓下降,也會導致區域流動性繼續分化,弱資質城投的風險也仍需要關注。

正文

責任編輯:彭佳兵

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)