來源:民生策略

李少君 首席策略/研究院副院長

楊 柳 策略金融組副組長

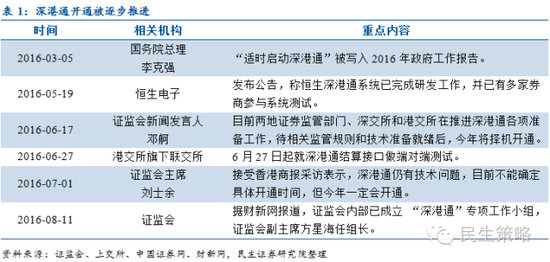

深港通籌備工作于2014年開啟,近期市場對深港通開通預(yù)期升溫,結(jié)合近期深港通推進情況,我們預(yù)測深港通年內(nèi)開通概率較大。

我們通過分析深市特點、回顧滬港通開通經(jīng)驗、參考QFII投資風(fēng)格,梳理了布局深港通主題的五條投資主線。

第一

梳理深圳市場代表性標的

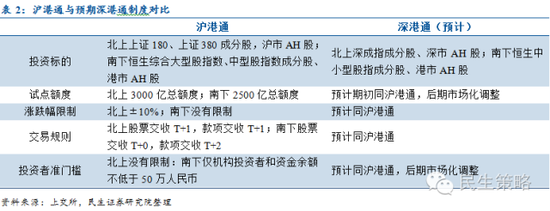

預(yù)計深港通初期繼續(xù)沿用滬港通大框架,后期進行市場化調(diào)整。年初深交所理事長吳利軍訪港,在座談中稱深港通方案設(shè)計要遵循三個原則,一是與滬港通基本框架和模式保持不變,不改變市場主體業(yè)務(wù)和技術(shù)系統(tǒng)架構(gòu);二是體現(xiàn)雙方市場對等原則,標的證券突出深港市場多層次、多品種特色,考慮在目前滬港通基礎(chǔ)上拓展標的范圍;三是根據(jù)市場需求進行方案設(shè)計,優(yōu)化市場服務(wù)。因此我們認為,深股通期初在投資額度、交易規(guī)則等方面將延續(xù)滬港通設(shè)定,后期將結(jié)合深圳市場的特點進行市場化調(diào)整,如擴容、降低投資者準入門檻和擴大標的范圍等。

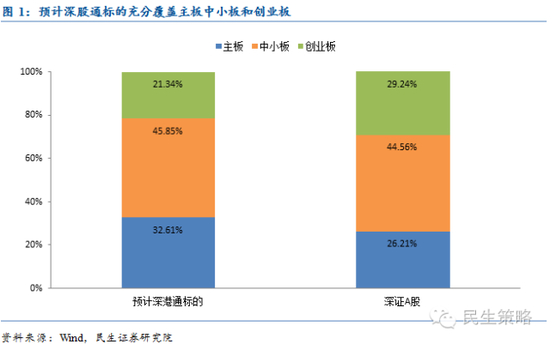

深成指成分股和深市AH股共505只標的,具有較高深圳市場代表性。其中包括500只深成指成分股和深成指以外的5只深市AH股,占深市A股流通市值的55.98%,充分覆蓋主板、中小板和創(chuàng)業(yè)板,具有較高的深圳市場代表性;深港通南下標的為恒生中小型股指成分股及成分股之外的AH股,對應(yīng)深港通北上標的中小盤股為主的深圳市場特點。

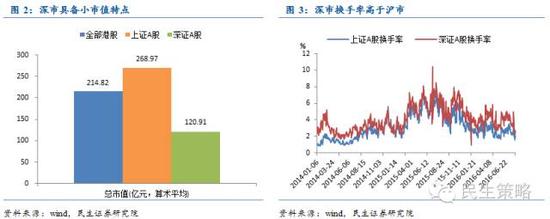

對比滬市和港市,深市具備小市值、高換手率的特點。深證A股平均市值僅為121億元,遠小于上證A股平均市值269億元和港股平均市值215億元,小市值股票有更大的成長空間,吸引資金的能力更強,加上市場散戶投資者占比整體偏高,所以深市具備更高的換手率。

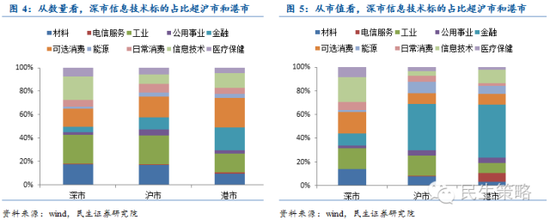

由行業(yè)屬性看,深市新興行業(yè)集中,成長性更強。從數(shù)量看,屬信息技術(shù)的標的占深市A股的比例達19.74%,遠超在滬市和港市中的占比;從市值看,屬信息技術(shù)范圍的標的占深市A股的比例最高,為20.96%,而滬市和港市中都是金融股占比最高。由此看來,深圳市場更具成長性,深港通的開通,為香港投資者提供了投資新興成長股票的機會。

第二

從滬港通經(jīng)驗看,深港通落地簽后或為A股帶來結(jié)構(gòu)性交易機會

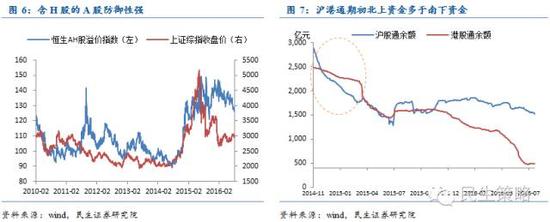

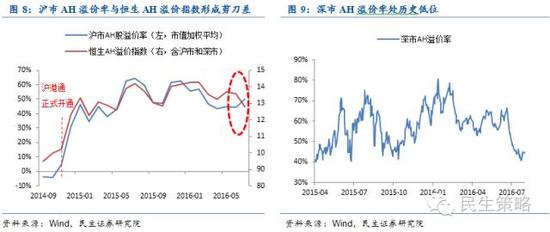

回顧滬港通開通經(jīng)驗,AH溢價快速上升且長期維持高位。2014年9月起 AH股溢價率有顯著提升,同年11月滬港通開通,為內(nèi)地股市補充流動性,利好滬市含H股的標的,一定程度上對AH溢價率做出貢獻。即使后來大盤回調(diào),AH股溢價率也并未隨之下降,這是因為含H股的A股多是大盤藍籌績優(yōu)股,防御性較強。

開通之初,AH溢價率上漲未能阻礙增量資金繼續(xù)北上。2015年1月,AH股溢價率已達到46%,而滬港通實施期初北上資金額度下降幅度明顯多于南下資金,這種狀態(tài)一直延續(xù)到2015年3月,可見溢價率并非海外投資者決策的最關(guān)鍵因素。目前深市AH溢價率約為40%,相比滬市AH溢價依然略低。

目前深市AH溢價率略低于滬市AH溢價。自滬港通開通以來,滬市AH股溢價率和恒生AH溢價指數(shù)走勢表現(xiàn)出較強的一致性。7月起,因香港股市上漲,恒生AH溢價指數(shù)下調(diào),而滬市AH溢價率依舊有上升趨勢,目前達到49%,兩者走勢出現(xiàn)剪刀差,說明深市AH溢價率近期下滑較快;且由歷史水平看,深市AH溢價率自2015年4月以來的均值為57.49%,而當(dāng)前值僅為44.4%,處于相對低位。

深港通開通將進一步增強內(nèi)地市場和香港市場的聯(lián)動性。受益于近期海外央行貨幣寬松政策,7月起港股大幅反彈。深港通將使內(nèi)地和香港資金流動更加頻繁自由,有望促進內(nèi)地股市向成熟市場靠攏,A股和港股聯(lián)動性有望進一步增強,海外央行貨幣政策對A股的影響有望更加顯著。

第三

五條主線把握深港通投資機會

結(jié)合滬港通開通經(jīng)驗、境外投資者的投資風(fēng)格和深市特征,我們認為可以沿著以下五條主線把握深港通的投資機會。

(一)境外投資者重倉的高股息率、低估值標的

香港市場機構(gòu)投資者占比多,風(fēng)格穩(wěn)健,偏愛高股息、低估值藍籌。通過滬股通交易情況可以看出,南向交易散戶特征明顯,而北向交易機構(gòu)特征明顯;一季報QFII持倉情況顯示,境外機構(gòu)投資者一般投資風(fēng)格偏穩(wěn)健,偏好高股息、低市盈率的藍籌股,行業(yè)上偏向于消費板塊。相比內(nèi)地股市,香港市場機構(gòu)投資者占大多數(shù),因此深港通開通后,深市高股息率、低估值的標的有望繼續(xù)受青睞。

我們在深成指成分股500只和成分股外的深市AH股5只中,選取2014、2015年股息率超過同期一年期存款基準利率(2014年1月1日及2015年1月1日一年期存款利率分別為3%、2.75%)、市盈率低于所屬行業(yè)市盈率的標的,共9只。

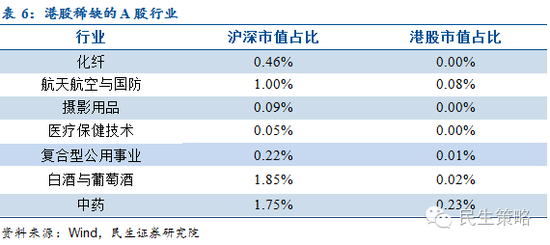

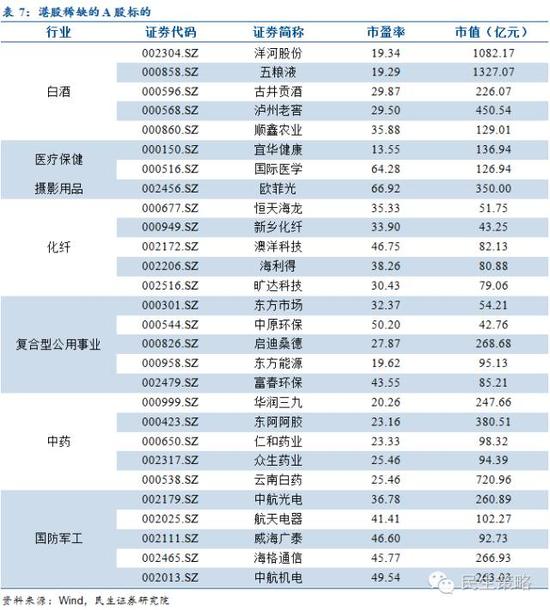

(二)港股相對A股稀缺標的

港股中相對稀缺的板塊更容易成為境外投資者在A股市場的關(guān)注重點,這些稀缺板塊包括化纖、航天航空與國防、攝影用品、醫(yī)療保健、復(fù)合型公用事業(yè)、白酒和中藥。因此我們選取在各個稀缺板塊中市盈率最低的5只標的。

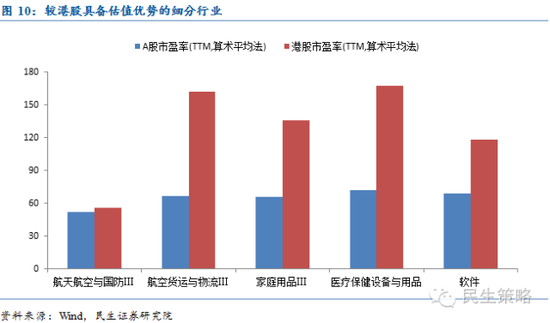

(三)所屬細分行業(yè)具備估值優(yōu)勢的標的

雖然整體看,A股股票估值較港股偏高,但A股仍存在一些有估值優(yōu)勢的細分行業(yè),包括航空航天與國防、航空貨運與物流、家庭用品、醫(yī)療保健設(shè)備和用品和軟件,由于這些板塊估值相對港股更低,更有可能受到香港機構(gòu)投資者關(guān)注。因此我們選取這些細分行業(yè)中的高股息率標的。

(四)符合深市特點的高成長、業(yè)績佳標的

對比滬市和港市,深市覆蓋主板、中小板和創(chuàng)業(yè)板,新興行業(yè)集中、成長型更強,深港通拓寬了香港投資者的可選范圍,兼具高成長預(yù)期和業(yè)績的公司有望吸引投資者注意。我們在深市股票中,選取屬新興行業(yè)、市盈率低于行業(yè)水平的同時、盈利能力最強的10只個股。

(五)券商股

結(jié)合滬港通經(jīng)驗看,深港通開通有望增強券商股上漲預(yù)期。深港通對券商股的利好主要來自兩個方面,一是深港通將增加深市、港市交易金額,對券商經(jīng)紀業(yè)務(wù)起拉動作用,二是深港通是疲弱行情中的開放政策,通過與境外市場互動可以提振投資者情緒。因此深港通開通有望帶來一波券商股行情。

以下我們選取A股市場市盈率最低的十只券商股,供參考。

(注:本文所涉及的上市公司案例及相關(guān)標的梳理不代表投資建議;具體投資建議,請與我司相關(guān)行業(yè)和公司研究報告為準。)

風(fēng)險提示:深港通推出進程晚于市場預(yù)期。

新浪聲明:此消息系轉(zhuǎn)載自新浪合作媒體,新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內(nèi)容僅供參考,不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險自擔(dān)。進入【新浪財經(jīng)股吧】討論

責(zé)任編輯:陳悠然 SF104