(來源:財信證券研究)

后摩爾時代,先進封裝持續演繹。封裝是連接芯片內部世界與外部世界的橋梁,為芯片提供機械保護、電氣連接、機械連接和散熱等功能。隨著摩爾定律放緩,以及“存儲墻”、“面積墻”和“功耗墻”等的制約,先進封裝逐漸成為集成電路發展的關鍵路徑和突破口,以FCBGA、SiP、FOPLP、Chiplet、2.5D/3D為代表的先進封裝成為延續摩爾定律及推動產業發展的重要環節。預計未來先進封裝有望具備高價值、高增長的特征。據YOLE數據,先進封裝有望以約5%的數量支撐超過50%的封裝市場規模。2022-2028年,全球封裝市場規模有望從950億美元增長至1433億美元,CAGR為7.1%;其中先進封裝市場規模有望從443億美元增長至786億美元,CAGR為10.0%。

封裝基板是先進封裝的關鍵材料。基板具備提升功能密度、縮短互連長度、進行系統重構等優勢,在先進封裝領域取代了傳統的引線框架。目前主流的封裝基板為BT和ABF基板,BT基板常用于穩定尺寸、防止熱脹冷縮、改善設備良率;ABF基板可用作線路較細,適合高腳數高傳輸的IC,但材料易受熱脹冷縮影響。受益于先進封裝的發展,封裝基板有望實現高增長。據Prismark數據,2024年全球封裝基板市場規模有望達到131.68億美元,2023-2028年的CAGR有望達到8.80%。

需求拉動ABF基板發展,2021年滲透率達38%。回顧先進封裝基板的發展歷程,1990年代CPU需求增長,有機基板得到應用。2018年的5G及HPC需求,以及后續2020年的電子產品供不應求、AI發展等需求,加速了先進封裝基板的發展。2021年,全球ABF基板市場規模占封裝基板比重達38%。據YOLE數據,ABF基板市場規模在連續幾年保持兩位數增速后,于2021年達到47.6億美元,占總市場規模的38%。ABF基板目前主要由中國臺灣和日本主導,2021年,中國臺灣、日本分別占有ABF市場規模的39.4%、36.8%。

玻璃基板有望成為下一代封裝基板,預計2030年前實現量產。玻璃基板(GCS)在成本、性能方面具備諸多優勢,包括:大尺寸超薄面板玻璃易于獲取;板級封裝比晶圓級封裝能一次封裝更多芯片,也能避免邊緣材料的損失;平整的表面支持更精細的RDL;優良的電學性能支持高速傳輸,也能減少損耗;與硅相近的熱膨脹系數可減輕翹曲帶來的困擾等。玻璃基板的優勢契合當前高性能計算等技術的發展需求,英特爾認為玻璃基板有望成為下一代封裝基板,有望在2030年前實現量產,但長期看會與有機基板共存。玻璃基板目前仍然面臨許多難題,產業鏈正協同發力,共同推進玻璃基板加速落地。

預計玻璃基板2029年市場規模約2.12億美元,并有望在2035年達到60億美元。玻璃基板目前處于前期技術導入階段,短期市場規模存在較大不確定性。為初步估測玻璃基板可能的市場空間,我們假設玻璃基板市場規模有望在2030年左右實現快速增長,滲透率在2040年達到35%。基于上述重點假設及其他假設條件,我們預計半導體封裝用玻璃基板的滲透率有望在2035年達到20%,市場規模有望達到60億美元,長期市場空間較大。

投資建議:我們維持對電子行業的“領先大市”評級。1)后摩爾時代,先進封裝成為集成電路產業發展的關鍵路徑和突破口,封裝基板作為先進封裝的關鍵材料,有望充分受益于芯片及封裝技術的發展。有機基板目前存在一定國產替代需求,建議關注作為國內封裝基板先行者的深南電路、興森科技等。2)玻璃基板因其優異性能,有望成為下一代封裝基板。一方面,ABF基板國產化率低,同時國內外玻璃基板產業處于早期階段,國內有望在玻璃基板領域實現追趕。另一方面,玻璃基板契合當前HPC等技術發展需要,有望在需求拉動下實現量產。技術成熟后,材料成本優勢有望推動玻璃基板滲透率上行,長期市場空間廣闊。建議關注布局半導體封裝用玻璃基板的沃格光電。

風險提示:技術研發不及預期的風險,玻璃基產業化進程不及預期的風險,需求不及預期的風險

1

先進封裝持續演進

1.1 封裝是連接芯片內外部的橋梁

電子封裝技術可分為0級封裝到3級封裝等四個不同等級。0級封裝,負責將晶圓切割出來;1級封裝,本質上是芯片級封裝;2級封裝,負責將芯片安裝到模塊或電路卡上;3級封裝,將附帶芯片和模塊的電路卡安裝到系統板上。在半導體行業,半導體封裝一般僅涉及晶圓切割和芯片級封裝工藝。本報告討論內容為半導體封裝,是指將制備合格的芯片、元件等裝配到載體上,采用適當連接技術形成芯片與外部的電氣連接,安裝保護殼,最終構成有效組件的過程。封裝是連接芯片內部世界與外部系統的橋梁。

封裝的主要作用包括機械保護、電氣連接、機械連接和散熱。1)機械保護。芯片的主要材質是硅,非常易碎,將芯片和器件密封在環氧樹脂模塑料(EMC)等封裝材料中,保護它們免受物理性和化學性損壞。2)電氣連接。系統和芯片之間通過封裝實現電氣連接,進而為芯片供電,同時為芯片提供信號的輸入和輸出通路。3)機械連接。通過封裝將芯片可靠地連接至系統,確保使用時芯片和系統之間連接良好。4)散熱。半導體產品工作過程中,電流通過電阻會產生熱量,此時需要通過封裝將熱量迅速散發出去。隨著半導體產品的功能日益增多,封裝的冷卻功能也越發重要。

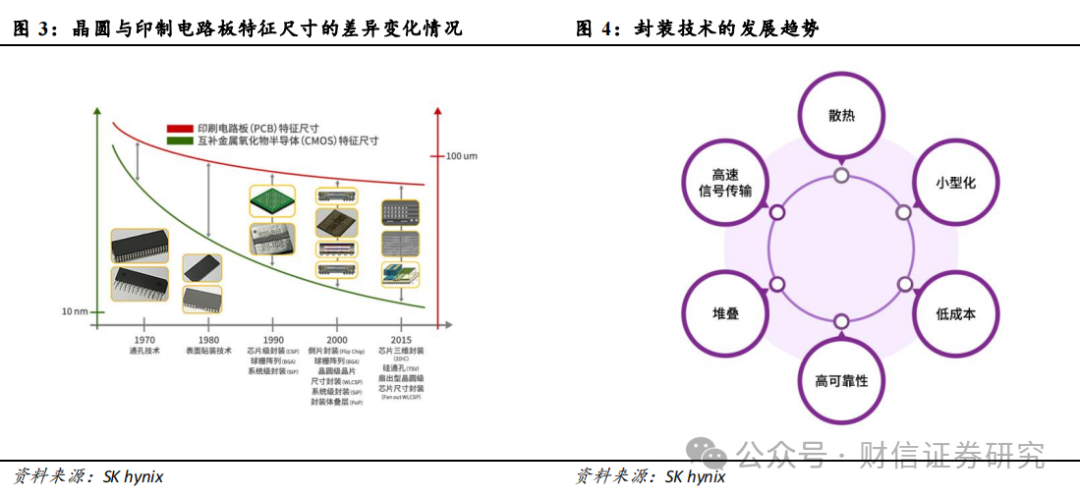

封裝的發展趨勢:高速信號傳輸、散熱、小型化、低成本、高可靠性、堆疊。SK hynix總結了近年來半導體封裝技術的六大發展趨勢,主要包含高速信號傳輸、散熱、小型化、低成本、高可靠性與堆疊。在高速信號傳輸時,將一個速度達每秒20千兆的半導體芯片或器件連接至僅支持每秒2千兆的半導體封裝裝置時,系統感知到的半導體速度將為每秒2千兆。由于連接至系統的電氣通路是在封裝中創建,因此無論芯片的速度有多快,半導體產品的速度都會極大地受到封裝的影響。這意味著,在提高芯片速度的同時,還需要提升半導體封裝技術,從而提高傳輸速度。

特征尺寸差異擴大是封裝發展的動力之一。20世紀70年代,印制電路板與晶圓的特征尺寸差異較小。隨著晶圓制造技術的持續發展,其特征尺寸已進入10nm以內,而印制電路板的特征尺寸仍在100微米級別。兩者特征尺寸的差距在過去幾十年里顯著擴大。由于芯片需要通過封裝安裝在印制電路板上,因此封裝需要彌補印制電路板和晶圓之間的尺寸差距。當兩者特征尺寸差異不大時,可以使用雙列直插式封裝(DIP)或鋸齒型單列式封裝(ZIP)等引線框架封裝。隨著差異的不斷擴大,先是發展到薄型小尺寸封裝(TSOP)等表面貼裝技術(SMT),隨后球柵陣列(BGA)、倒片封裝、扇出型晶圓級芯片尺寸封裝(WLCSP)及硅通孔(TSV)等封裝技術相繼問世,以彌補晶圓和主板之間不斷擴大的尺寸差異。

以是否使用引線框架來區分傳統封裝與先進封裝。參考甬矽電子招股說明書資料,其將傳統封裝定義為“芯片與引線框架通過焊線連接,引線框架的接腳連接PCB”,將中端先進封裝定義為“無引腳,封裝四側配置有電極觸點”,將高端先進封裝定義為“球柵陣列封裝等技術”。傳統與先進封裝的一個主要差異在于與外界的連接方式,DIP類通過引線框架分布在兩側的引腳;QFN類無引腳,通過四側的扁平電極觸點連接;其他高端先進封裝則通過封裝基板上的焊球等材料互連,連接點可布滿整個底面。考慮封裝技術的發展趨勢,我們以是否使用引線框架來區分傳統封裝與先進封裝,將使用引線框架的歸類為傳統封裝。

1.2 先進封裝成為集成電路發展的關鍵路徑

集成電路發展的兩大主要技術路線:摩爾定律與超越摩爾定律。集成電路主要沿著兩個技術路線發展,一是延續摩爾定律(Moore’s law),二是超越摩爾定律(More than Moore)。延續摩爾定律,即發展制程工藝,持續微縮晶體管柵極尺寸,從而在單位面積容納更多晶體管。超越摩爾定律,即通過多樣化發展先進封裝技術,實現小型化、輕薄化、高密度、低功耗和功能融合等優點。隨著摩爾定律的放緩,超越摩爾定律這條發展路線的重要性愈發凸顯。

摩爾定律發展放緩,成本縮減規律停滯。集成電路發展早期,集成電路上可以容納的晶體管數目每18-24個月翻一番,處理器性能每兩年增長一倍,同時價格下降一半,這一現象被稱為摩爾定律。但隨著晶體管尺寸的縮小,高昂的制造成本使得這一現象難以維系。相比采用45nm節點制造的250mm2的芯片,采用16nm工藝節點后,芯片每平方毫米的成本增加1倍以上。晶體管成本縮放規律(0.7x)在28nm已經停滯,在28nm之后的制程中,每一億個柵極單位晶體管的成本不再滿足0.7x的下滑,甚至略有增長。

存儲墻、面積墻、功耗墻、功能墻,多因素制約集成電路發展。除芯片制程發展的約束之外,集成電路發展也面臨了來自存儲、面積、功耗和功能的挑戰。1)存儲墻。處理器的峰值算力每兩年增長3.1倍,動態存儲器的帶寬每兩年增長1.4倍,存儲器的發展速度落后于處理器。2)面積墻。制程相同的條件下,可以通過增大芯片面積來集成更多晶體管,從而提升芯片的性能。但是單一芯片尺寸受限于光刻機的光罩極限(reticle limit),目前最先進的極紫外光刻機的最大光罩面積是858mm2(26*33)。單個服務器GPU尺寸已接近光罩極限。3)功耗墻。近年來單個GPU和CPU的熱設計功耗(Thermal Design Power, TDP)逐年增大,單個GPU的TDP突破千瓦級,多GPU和HBM組成系統的TDP可能突破萬瓦級,散熱問題帶來極大的挑戰。4)功能墻。單一襯底可實現的功能有限,SoC面臨成本、面積等挑戰,可通過多芯片異質集成技術,將傳感、存儲、計算、通信等不同功能的元器件集成在一起,實現電、磁、熱、力等多物理場的有效融合。

高性能計算、AI和智能終端等的發展提高了對算力的需求和要求,結合芯片制造成本、“面積墻”、“功耗墻”等多種約束,先進封裝技術逐漸成為集成電路發展的關鍵路徑和突破口。先進封裝技術持續演進,以FC-BGA、SiP、FOPLP、Chiplet、2.5D/3D為代表的先進封裝成為推動產業發展的重要環節。

1.3 AI芯片封裝體持續變大

臺積電CoWoS指向9倍光罩大小。2024年11月,臺積電在其歐洲開發創新平臺(OIP)論壇上宣布,該公司有望在2027年實現其超大版晶圓上芯片(CoWoS)封裝技術的認證,該技術將提供高達九個光罩(reticle)尺寸的中介層和12個HBM4內存堆棧。預計有望在2027-2028年間被高端AI處理器采用。

持續變大的CoWoS封裝,需要更大的封裝基板。回顧臺積電CoWoS發展歷程,最初的CoWoS在2016年為N16制程、1.5倍光罩大小,隨后在2020年實現N7制程、2倍光罩大小,2023年實現N5制程、3.3倍光罩大小,并預計在2025年實現N3/N2制程、5.5倍光罩大小,本次宣布將在2027年達到A16制程、9倍光罩大小。受AI等新需求驅動,臺積電持續推進大芯片封裝。據半導體行業觀察消息,5.5倍掩模版大小CoWoS封裝將需要超過100x100毫米的基板,而9倍掩模版CoWoS將超過120x120毫米的基板。算力芯片封裝體向著大尺寸、多芯片堆疊、高密度互連和高功率密度方向演進。

英偉達未來AI加速器將封裝在大面積先進封裝基板之上。據未來半導體網站消息,英偉達于12月份的2024 IEEE IEDM 會議上分享了有關未來AI加速器設計的愿景。英偉達認為未來整個AI加速器復合體將位于大面積先進封裝基板之上,采用垂直供電,集成硅光子I/O器件,GPU采用多模塊設計,3D垂直堆疊DRAM內存,并在模塊內直接整合冷板。在英偉達給出的模型中,每個AI加速器復合體包含4個GPU模塊,每個GPU模塊與6個小型DRAM內存模塊垂直連接并與3組硅光子I/O器件配對。

1.4 先進封裝兼具高價值與高成長

傳統封裝在數量上占主導地位,預計長期占比約在95%。據YOLE資料,2022年全球封裝需求量為11049億顆,其中傳統封裝10441億顆,占94.5%;先進封裝608億顆,占5.5%。預計2028年全球封裝需求量為16078億顆,其中傳統封裝15211億顆,占94.6%;先進封裝867億顆,占5.4%。2022-2028年,預計全球封裝總量CAGR為6.5%,其中傳統封裝6.5%,先進封裝6.1%。傳統封裝因其成本優勢,在數量上仍占據主導地位,預期長期占比約在95%。

先進封裝價值量高,市場規模有望實現高增長。據YOLE資料,2022年封裝市場規模約950億美元,其中傳統封裝507億美元,占53.4%;先進封裝443億美元,占45.2%。預計2028年全球封裝市場規模約1433億美元,其中傳統封裝647億美元,占45.2%;先進封裝786億美元,占54.8%。2022-2028年,預計全球封裝市場規模CAGR為7.1%,其中傳統封裝4.1%,先進封裝10.0%。傳統封裝與先進封裝單價差別較大。2022年傳統封裝單價0.049美元,先進封裝0.729美元;預計2028年傳統封裝單價0.043美元,先進封裝0.907美元。傳統封裝發展成熟,價格較為穩定;先進封裝因技術發展等因素,價格仍存在上行動力。2022-2028年,先進封裝數量CAGR預計約在6.1%,但其單價有望走高,最終實現市場規模CAGR達到10%。

2

玻璃基板有望成為下一代封裝基板

2.1 封裝基板是先進封裝的關鍵材料

引線框架與封裝基板是連接芯片與PCB的載體。封裝基板(substrate)與引線框架(Lead frame),是連接裸芯片(die)與印制電路板(PCB)之間信號的載體,為芯片提供支撐、散熱和保護作用,同時為芯片與PCB母板之間提供電子連接,起著“承上啟下”的作用。

傳統封裝采用引線框架封裝。引線框架封裝是指在元器件外部引出引線,將器件封裝在具有導電和絕緣功能的塑料框架中的一種封裝結構。引線框架是早期的封裝載體,傳統封裝采用引線框架作為IC導通線路與支撐IC的載體,連接引腳于導線框架的兩旁或四周,如雙側引腳扁平封裝(Dual Flat Package,簡稱DFP)、四側引腳扁平封裝(Quad Flat Package,簡稱QFP)等。在生產不追求高速電氣特性的半導體產品時,引線框架因其成本優勢,仍然是一種理想選擇。

先進封裝采用基板封裝。隨著半導體技術的發展,IC的特征尺寸不斷縮小,集成度不斷提高,相應的IC封裝向著超多引腳、窄節距、超小型化方向發展。20世紀90年代中期,一種以球柵陣列封裝(Ball Grid Array,簡稱BGA)、芯片尺寸封裝(Chip Scale Package,簡稱CSP)為代表的新型IC高密度封裝形式問世,從而產生了封裝基板。基板因為可以提升功能密度、縮短互連長度、進行系統重構等優勢,在先進封裝領域已取代傳統引線框架。

按照封裝工藝的不同,基板可分為引線鍵合封裝基板和倒裝封裝基板。WB(Wire Bonding,打線)采用引線方式將裸芯片與載板連接,大量應用于射頻模塊、存儲芯片、微機電系統器件封裝。FC(Flip Chip,覆晶)將裸芯片正面翻覆,以錫球凸塊直接連接載板。FC由于使用錫球替代引線,相比WB提高了連接密度、縮短了連接距離,是更為先進的連接方式。在FCBGA封裝中,基板大約占成本的50%。

BT和ABF是當前最常用的兩種IC載板。封裝基板按照材料可分為硬質基板、柔性基板和陶瓷基板,硬質基板應用較廣,預計占全部應用的80%以上。硬質基板中主要分為BT和ABF基板。據《中國電子報》刊登的《芯片封裝迎來材料革命?》,ABF和BT樹脂是IC載板最常用的兩種材料。其中,1)BT樹脂基板。BT樹脂載板在20世紀80年代實現初步應用,因BT樹脂具備耐熱性、抗濕性,低介電常數、低散失因素等多種優良特性,常用于穩定尺寸,防止熱脹冷縮、改善設備良率,主要應用于存儲芯片、MEMS芯片、RF芯片與LED芯片中。2)ABF基板。ABF在1999年之后逐漸成為半導體芯片行業的標配。該材料可用作線路較細、適合高腳數高傳輸的IC,但材料易受熱脹冷縮影響,可靠性較低,主要用于CPU、GPU、FPGA、ASIC等高性能計算(HPC)芯片的FC封裝。這兩類基板材料憑借各自優勢成為芯片封裝基板的標配。

2024年全球封裝基板產值約132億美元。封裝基板是一種特殊的PCB,據Prismark數據,預計2024年全球封裝基板市場規模達131.68億美元,近千億人民幣,占PCB產值的18%。封裝基板為PCB中增速最快品類,2023-2028年CAGR有望達8.80%。據Prismark數據,2023-2028年,全球PCB產值CAGR有望達到5.40%,封裝基板為8.80%,增速高于HDI、18層以上多層板等其他種類。中長期看,人工智能、HPC、通信基礎設施、具有先進人工智能能力的便攜式智能消費電子設備等預期將產生增量需求。預計這一類需求有望對芯片連接及封裝提出更高要求,以支撐封裝基板的較高增速。

2.2 ABF載板發展回顧

5G及高性能計算需求催化,推動先進封裝基板加速發展。1960-1970年代,環氧樹脂與ABF封裝基板先后問世;1990年代,個人電腦逐漸風行,CPU需求增長,有機基板得到發展;2004年,FC封裝技術得到初步應用。2018年,先進封裝基板需求迎來爆發。來自5G基站和HPC的巨大需求拉動了FCBGA和FCCSP封裝基板的需求。2020年,特殊背景下對電子產品的需求增長,以及5G、AI等技術的發展,推動2.5D/3D等封裝技術發展,先進封裝基板需求進一步增長。

2021年全球ABF基板市場規模占封裝基板比重達38%。據YOLE數據,ABF基板市場規模在連續幾年保持兩位數增速后,于2021年達到47.6億美元,占總市場規模的38%。彼時ABF基板主要用在FCBGA封裝,大約一半的UHD FO和2.5D/3D封裝使用ABF基板。

ABF基板主要由中國臺灣和日本主導。據YOLE數據,ABF基板制造商主要分布在亞洲,包括中國臺灣、日本、韓國和中國大陸。2021年,全球ABF市場份額前五的國家或地區分別為中國臺灣39.4%、日本36.8%、韓國10.1%、澳大利亞8.8%、中國大陸1.9%。中國臺灣及日本在ABF基板領域占絕對主導地位,合計市場份額超過75%。中國大陸市場份額僅1.9%,預計仍具有一定自主可控和國產替代需求。在2021年封裝基板收入排序中,前十名分別為欣興電子(中國臺灣)、ibiden(日本)、semco(韓國)、南亞電子(中國臺灣)、shinko(日本)、景碩科技(中國臺灣)、simmtech(韓國)、AT&S(澳大利亞)、daeduck(韓國)、Kyocera(日本)。

2.3 玻璃基板有望成為下一代封裝基板

玻璃基板(Glass Core Substrate,GCS)指核心層由玻璃制成的封裝基板。玻璃基板和有機基板的差異在于核心層材質,有機基板的核心層是由有機材料層壓而成,玻璃基板的核心層則是玻璃,因此將封裝用玻璃基板簡稱GCS,即glass core substrate。除用作GCS之外,玻璃材料還有望在先進封裝中用作中介層(interposer)和臨時鍵合載板(carrier)。

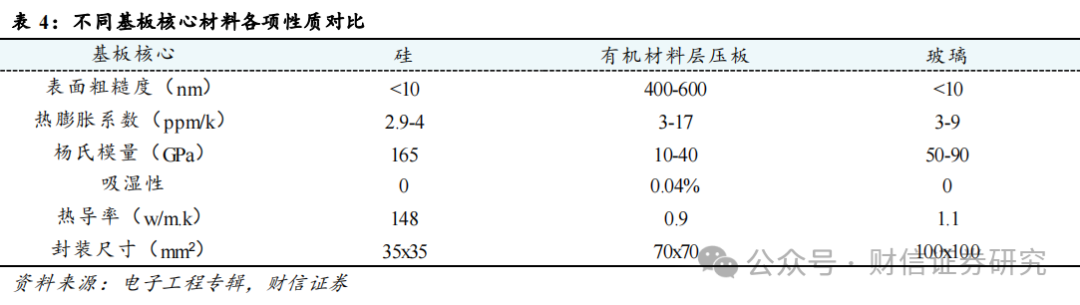

玻璃材料具備低成本、優良的電學特性等優勢。玻璃材料具備許多優勢,例如低成本、低表面粗糙度、與硅相近的熱膨脹系數等。1)低成本。一方面是大尺寸超薄面板玻璃易于獲取,玻璃材料的制作成本大約只有硅基轉接板的1/8。另一方面,在比對晶圓級與面板級封裝時,515*510的面板面積是12英寸晶圓面積的3.6倍,一次能封裝更多芯片,方形的面板也能減少邊緣材料的浪費,當芯片(die)的尺寸變大時,這一優勢會更加明顯。2)更低的表面粗糙度。玻璃材料平整的表面支持在上面打造精細的RDL層。3)與硅相近的熱膨脹系數。玻璃與硅熱膨脹系數相近,能夠在發生材料翹曲和變化時,使得基板與芯片保持相對的一致。隨著封裝體功耗的增長,這一優勢有望更加明顯。4)優良的高頻電學特性:玻璃材料是一種絕緣體材料,介電常數只有硅材料的1/3左右,損耗因子比硅材料低2~3個數量級,使得襯底損耗和寄生效應大大減小,可以有效提高傳輸信號的完整性。5)機械穩定性強。當轉接板厚度小于100μm 時,翹曲依然較小。

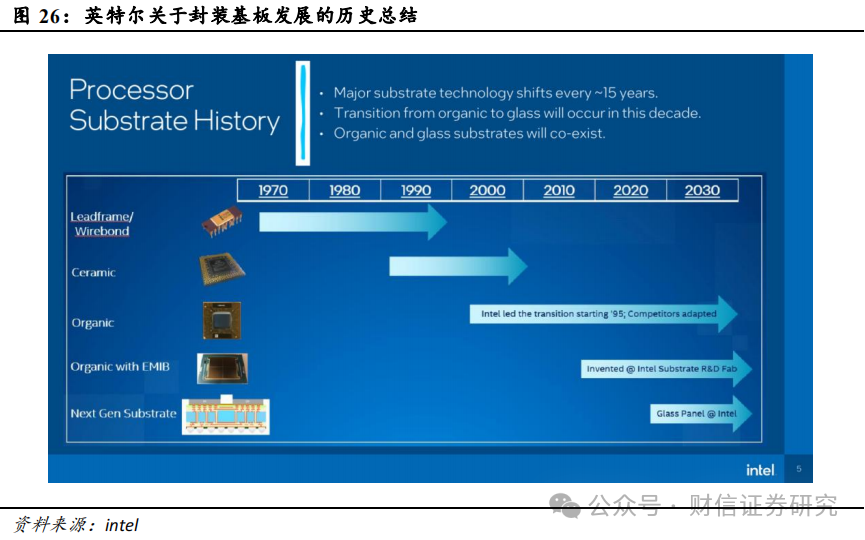

玻璃基板有望成為下一代封裝基板。英特爾2023年宣布在用于下一代先進封裝的玻璃基板開發方面取得重大突破,這一“里程碑式的成就”將重新定義芯片封裝的邊界,能夠為數據中心、人工智能和圖形構建提供改變游戲規則的解決方案。封裝基板的發展已經歷經了引線框架/線鍵合、陶瓷基板、有機基板以及嵌入式有機基板四個階段,目前有機基板因其成熟度及成本優勢成為主流的基板。英特爾認為,主要的基板技術大約每15年發生一次轉變,有機基板向玻璃基板的轉變有望在2020-2030年之間發生,但有機基板與玻璃基板會長期共存。

玻璃基板的優點包括:更小的特征尺寸、更小的凸點間距、更強的封裝表現等。英特爾對使用玻璃芯基板的優勢和可能帶來的價值總結如下:1)更小的特征尺寸。玻璃基板支持小于5/5um的線寬線距,以及小于100um的TGV通孔間距。這一優勢可以使得玻璃基板減少金屬布層、減小封裝尺寸,或者提供更多的功能和核心。2)更小的凸點間距。玻璃基板支持間距小于36微米的D2D bump,小于80um的core bump。這一優勢可以使得芯片面積和功耗減小,增加互連密度。3)更大的容量/封裝尺寸。玻璃基板在相同的封裝大小下能容納更大、更復雜的芯片。另一方面,玻璃基板也能夠實現更大的封裝面積,可以高達240*240mm2。這一優勢能夠滿足高性能計算領域更復雜的芯片和更大的封裝需求。4)更高速的傳輸。玻璃基板支持更光滑的銅鍍層、超低損耗介電材料以及TGV間距優勢,使其能夠更好實現高速數據傳輸。在不需要光互聯的情況下,玻璃基板能實現448G信號傳遞。5)更好的電源管理。玻璃基板能夠支持更先進的IPD(integrated passive devices,集成無源器件),從而提高產品性能表現。

發展玻璃基板的關鍵技術包括玻璃通孔成孔、通孔填充、高密度布線。玻璃通孔(Through Glass Via,TGV)技術是實現玻璃基板垂直電氣互連的關鍵技術,主要環節包括玻璃通孔成孔、填充與布線。1)玻璃通孔成孔,需要滿足高速、高精度、窄節距、側壁光滑、垂直度好以及低成本等一系列要求,典型的通孔成孔工藝包括聚焦放電法、等離子刻蝕法、激光燒蝕法、電化學放電法、光敏玻璃法、激光誘導刻蝕法等,激光誘導玻璃改性優勢較為明顯,成孔快,可制作高密度、高深寬比的玻璃通孔,玻璃通孔無損傷。2)通孔填充,玻璃表面平滑,與常用金屬(如Cu)的黏附性較差,容易造成玻璃襯底與金屬層之間的分層現象,導致金屬層卷曲甚至脫落等現象。3)高密度布線,相對于有機襯底而言,玻璃表面的粗糙度小,在高密度布線上具備優勢。但半加成工藝法在線寬小于5μm的時候會面臨許多挑戰,例如在窄間距內刻蝕種子層容易對銅走線造成損傷且窄間距里的種子層殘留易造成漏電。玻璃基板產業目前還存在高深寬比TGV黏附層及種子層制備、電鍍填充,工藝技術路線、裝備材料、應力問題、可靠性問題、良率問題、成本問題等諸多挑戰,仍需要產業協同建立暢通的供應鏈,共同努力攻克諸多難題。

2.4 產業鏈協同推進玻璃基板發展

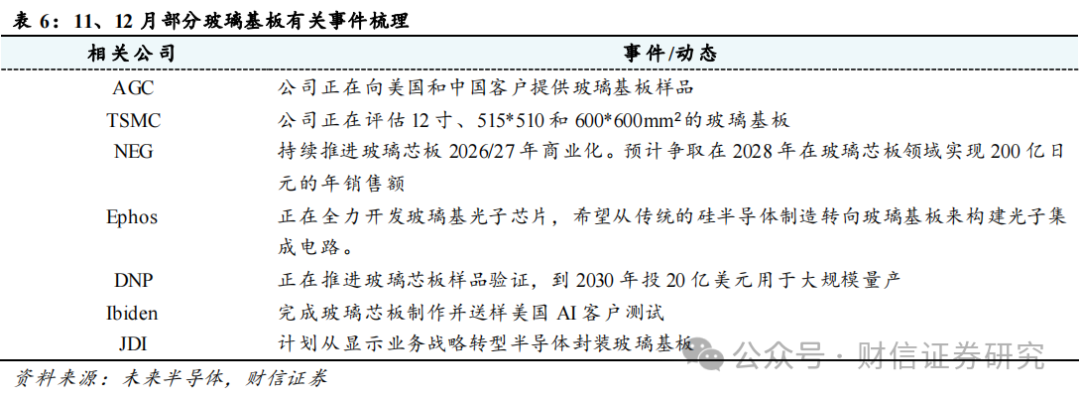

龍頭引領,玻璃基板潛力被持續發掘。英特爾引領發聲,稱將于2030年前實現玻璃基板大規模量產,激發了產業活力,產業鏈相關企業及科研機構紛紛入場。產業鏈上下游積極協同,加快構建暢通的供應鏈,共同攻克技術、產業難題。據未來半導體網站消息,我們統計了2024年11、12月期間的玻璃基板部分有關事件如下。

1)AGC向美國和中國客戶提供樣品。AGC是一家總部位于東京的高科技材料制造商,提供玻璃基板的下一代AI芯片垂直互聯方案以及滿足CPO用途的光學部件,目前正在向美國和中國客戶提供樣品。其玻璃芯基板有望因優異剛性、平整度和微加工性,有助于實現半導體的3D集成和聚合物光波導/玻璃光波導CPO。AGC還表示,如果以半導體封裝基板為首的玻璃材料的應用擴大,有望實現劃時代的省電化。

2)TSMC正在評估玻璃基板。TSMC正在評估12英寸玻璃晶圓、515*510mm2和600*600mm2的玻璃基板。目前存在通孔、大基板發熱翹曲、面板減薄和拋光等問題。TSMC力爭在2027年將FOPLP+TGV技術導入量產,希望通過面板級封裝實現更高的面積利用率及單位產能,降低異質封裝成本。

3)NEG:持續推進玻璃芯板2026/27年商業化。NEG(日本電氣硝子)是三大液晶基板制造商之一。公司表示要支持半導體玻璃芯板并將持續加強生產能力,預計將繼續擴大在2-3年內達到商業化階段。對于臨時鍵合用的玻璃晶圓,公司預計在2028年實現200億日元的銷售額。

4)Ephos:正在全力開發玻璃基光子芯片。Ephos成立于2022年,是一家研發玻璃基光子芯片的公司。Ephos旨在開創先河,從傳統的硅半導體制造轉向玻璃基板來構建光子集成電路。其突出的優勢包括量子計算、人工智能、數據中心和通信等應用的性能和效率顯著提升。

5)DNP:正在推進玻璃芯板樣品驗證,到2030年投20億美元用于大規模量產。DNP(日本印刷株式會社)正在推進用于先進半導體封裝的玻璃通孔(TGV)玻璃芯基板和共封裝光學玻璃基板的樣品驗證。DNP將加快資本投資,在2026財年開始小規模生產玻璃基板,在2027財年開始全面投產,預計到2030年玻璃基板先進封裝業務投資發展到約20億美元的規模。

6)Ibiden:完成玻璃芯板制作并送樣美國AI客戶測試。Ibiden是日本的一家全球領先半導體基板制造商。11月27日,公司已完成玻璃基板制作并送樣到美國AI客戶測試。至此,全球前五大基板廠商——欣興、SEMCO、Ibiden、AT&S、PCB均已完成玻璃芯板的前期研發,為后續量產做好了儲備。

7)JDI:計劃從顯示業務戰略轉型半導體封裝玻璃基板。JDI(日本顯示器公司),計劃從顯示器領域轉向半導體封裝基板和 AI 數據中心等增長領域。在先進半導體封裝領域,向更大的基板尺寸的轉變,玻璃基板的采用和對高密度布線的能力,對JDI來說是一個重要的優勢機會。JDI可以使用現有的TFT背板工藝生產半導體封裝玻璃基板(GCS),線寬線距可從現有L/S=5/5um進一步精細加工2/2um至0.9/0.9um,并使玻璃基板具備更大的尺寸和更低的成本。

3

玻璃基板市場規模測算

2029年全球玻璃基板市場規模有望達到2.12億美元。目前玻璃基板處于前期技術導入階段,短期市場規模存在較大不確定性,已有的統計或預測口徑不一。據未來半導體網站消息:1)《2022-2027年玻璃通孔(TGV)行業市場深度調研及投資前景預測分析報告》顯示,2020年全球玻璃通孔(TGV)市場規模達到了3978萬美元,預計2027年將達到2.77億美元,年復合增長率28.90%。國內市場增速高于全球平均水平,2020年市場規模為259萬美元,預計2027年將達到5845萬美元。2)Yole認為,若除Intel外更多的IC設計/IDM企業采用玻璃基板,同時AGC、康寧等公司均能夠實現玻璃基板的量產,則2025年全球玻璃基板市場規模有望達2980萬美元,至2029年全球市場規模有望達2.12億美元。隨著玻璃基板的大規模應用,未來市場有望迅速增加。

玻璃基板有望在HPC、AI、5G等技術發展的拉動下,在2030年前實現量產。考慮玻璃基板的材料成本優勢以及其他性能優勢,其滲透率有望在產業鏈成熟后逐漸增長,并與有機基板共存。為初步估測玻璃基板未來可能的市場空間,我們做出以下假設:

1)基于Yole對2022-2027年先進封裝市場規模的預期(圖14)和Prismark對2023-2028年封裝基板市場規模的預期(圖19、圖20)。我們假設全球封裝基板在2025-2029年以9%的CAGR增長,2030-2034年CAGR取7%,2035-2040年CAGR取5%。假設2024年封裝基板市場規模132億美元。

2)考慮目前玻璃基板產業熱度高漲,產業鏈積極協同。我們假設全球玻璃基板市場規模2025年為0.3億美元,2029年達到2.12億美元。

3)考慮玻璃基板具備原材料成本優勢,滲透率有望在產業鏈成熟后持續上行。2004年,FC封裝技術得到應用;2018-2020年間5G、HPC、AI等技術的發展推動ABF基板需求快速增長,滲透率在2021年達到38%。AI、CPO、5G等技術的持續發展有望推動玻璃基板在2030年前實現量產。產業鏈成熟后,其滲透率有望在原材料成本優勢的推動下持續上行。結合ABF基板發展歷程、玻璃基板與有機基板長期共存的判斷,我們預計玻璃基板市場規模有望在2030年左右迅速增長,核心驅動力是AI、CPO等新技術的需求。良率及產業鏈不成熟帶來的成本問題解決后,玻璃基板滲透率有望持續增長,并在2040年達到35%。

基于上述假設與測算,我們預計全球玻璃基板滲透率有望在2035年達到20%,市場規模有望達到60億美元,長期市場空間較大。需要注意的是,玻璃基板仍處在產業早期,還面臨著工藝技術問題、良率問題、成本問題等諸多挑戰,前期放量節奏與后期滲透率目前看均存在一定不確定性。

考慮玻璃材料除玻璃基板(GCS)之外,也有望在中介層(interposer)和鍵合載板(carrier)中得到應用,短期內玻璃基產業的市場規模有望實現快速增長。例如日本的電氣硝子(NEG)預期其有望在2028年在“Glass wafer for supporting semiconductor”,即carrier業務中實現200億日元營收,約1.3億美元。

4

玻璃基板相關企業

4.1 沃格光電:子公司通格微布局芯片級玻璃基板

公司立足玻璃精加工業務,積極布局玻璃基賽道。公司是業內領先的玻璃基光電子元器件和玻璃基精密集成電路載板的集生產、加工、制造、研發、銷售為一體的,以科技創新為驅動力的光電子顯示和半導體先進封裝領域優秀企業。公司主營業務主要分為顯示業務板塊和半導體業務板塊。

顯示業務方面,主要涵蓋平板顯示器件精加工業務(主要包括薄化、鍍膜、切割、光蝕刻),光電子器件(主要包括觸控模組、背光模組及其相關電子器件產品),各類顯示產品所涉及到的光學膜材模切(主要包括偏光片、增光片、QD膜、柔性OCA、上下保等),新型半導體顯示(Mini LED背光和Mini/Micro LED直顯)。其中新型半導體顯示主要為基于玻璃基線路板和TGV載板產品在Mini LED背光和Mini/Micro LED直顯的量產化應用。

半導體業務方面,公司產品形態根據具體應用場景主要為玻璃基芯片封裝轉接板和玻璃基板級封裝載板,該產品主要利用公司在多年發展過程中儲備的玻璃基通孔、RDL線路導通以及SAP雙面多層線路堆疊技術,在半導體先進封裝領域的應用。其具體封裝形式包括chiplet垂直封裝、CPO光電共封裝、FOPLP等多種封裝形式,終端應用場景包括大型AI算力服務器(CPU/GPU)、數據中心、自動駕駛、光通信、CPO光模塊、射頻(含手機)、5G/6G 通信基站、MEMS(微型傳感器)等高性能計算或高性能信號傳輸應用場景。

半導體業務板塊主要由公司全資子公司湖北通格微公司投資建設,其新建玻璃基封裝載板項目產能一期年產10萬平米部分設備已陸續到場進行安裝,預計2024年年內試生產。

4.2 深南電路:內資PCB龍頭,發力封裝基板

內資PCB龍頭,中國封裝基板領域的先行者。深南電路成立于 1984 年,始終專注于電子互聯領域,經過40年的深耕與發展,擁有印制電路板、電子裝聯、封裝基板三項業務。目前,公司已成為全球領先的無線基站射頻功放PCB供應商、內資最大的封裝基板供應商、國內領先的處理器芯片封裝基板供應商、電子裝聯制造的特色企業。

公司封裝基板產品覆蓋種類廣泛多樣。深南電路的封裝基板產品包括模組類封裝基板、存儲類封裝基板、應用處理器芯片封裝基板等,主要應用于移動智能終端、服務器/存儲等領域。

聚焦能力建設,積極開拓市場。BT類封裝基板中,公司存儲類產品在新項目開發導入上穩步推進,目前已導入并量產了客戶新一代高端DRAM產品項目,疊加存儲市場需求有所改善,帶動公司存儲產品訂單增長;處理器芯片類產品,實現了基于WB工藝的大尺寸制造能力突破,支撐基板工廠導入更多新客戶、新產品;RF射頻類產品,穩步推進新客戶新產品導入,并完成了主要客戶的認證審核,為后續發展打下堅實基礎。針對 FC-BGA 封裝基板,廣州新工廠投產后,產品線能力快速提升,16 層及以下產品現已具備批量生產能力,16層以上產品具備樣品制造能力。各類產品相關送樣認證工作有序推進。新項目方面,無錫基板二期工廠與廣州封裝基板項目的能力建設、產能爬坡均穩步推進。報告期內,無錫基板二期工廠已實現單月盈虧平衡。廣州封裝基板項目處于產能爬坡早期階段,帶來的成本及費用增加對公司利潤造成一定負向影響。

5

投資建議

我們維持對電子行業的“領先大市”評級。

1)后摩爾時代,先進封裝成為集成電路產業發展的關鍵路徑和突破口,封裝基板作為先進封裝的關鍵材料,有望充分受益于芯片及封裝技術的發展。有機基板目前存在一定國產替代需求,建議關注作為國內封裝基板先行者的深南電路、興森科技等。

2)玻璃基板因其優異性能,有望成為下一代封裝基板。一方面,ABF基板國產化率低,同時國內外玻璃基板產業處于早期階段,國內有望在玻璃基板領域實現追趕。另一方面,玻璃基板契合當前HPC等技術發展需要,有望在需求拉動下實現量產。技術成熟后,材料成本優勢有望推動玻璃基板滲透率上行,長期市場空間廣闊。建議關注布局半導體封裝用玻璃基板的沃格光電。

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)