21世紀經濟報道記者 楊希 北京報道

隨著2022年度報告披露進入尾聲,各行私人銀行去年的經營成果也隨之顯現。

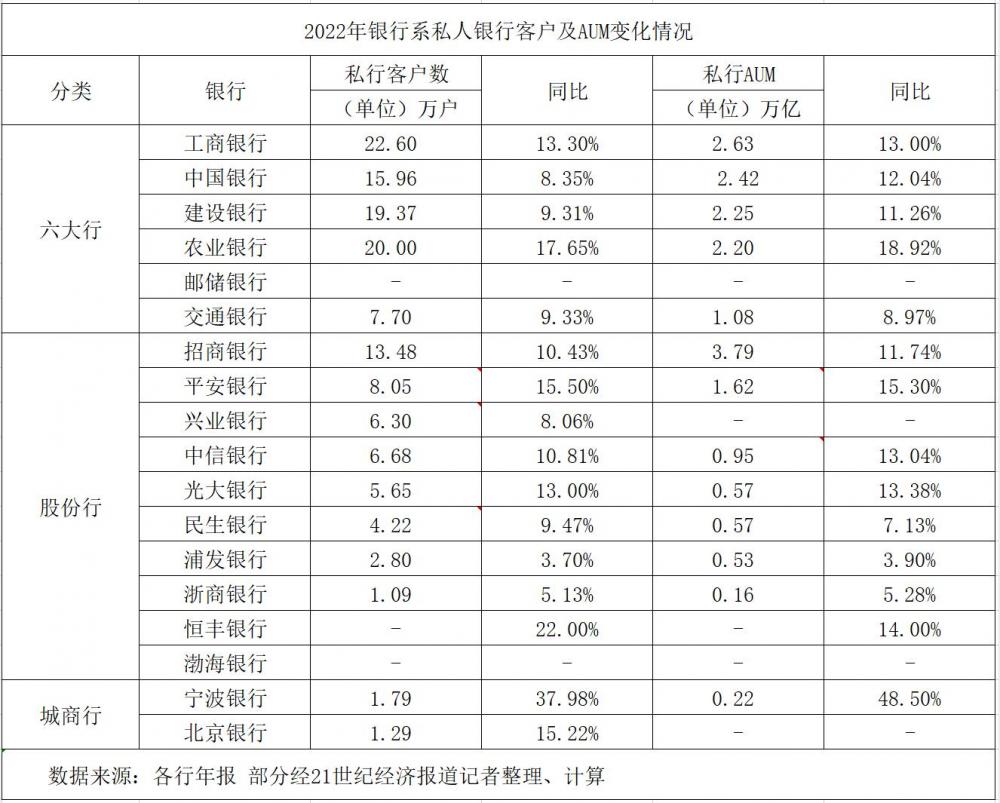

21世紀經濟報道記者梳理發現,2022年內,各行私人銀行客戶數量和管理金融資產(AUM)規模均保持了增長態勢。雖然年內多家銀行相關數據增幅較2021年內有所放緩,但私人銀行良好發展態勢不改。

具體來看,截至2022年末,已有包括招行、工行、中行、建行、農行在內的五家私人銀行AUM規模站上2萬億,且這五家機構的私行AUM均實現了同比兩位數增長,增幅分別為11.74%、13.00%、12.04%、11.26%和18.92%。在客戶數量方面,這五家私行仍然領先,其中工行和農行的私人銀行客戶數均突破20萬戶,邁上新臺階。

此外,近年來加速轉型財富管理的平安銀行、中信銀行和光大銀行私人銀行表現同樣不俗,三家均實現了私行客戶數量和私行AUM的同比兩位數增長。具體來看,平安銀行私人銀行客戶數增長15.5%,AUM同比增長15.30%,增速和規模在三家中居首。

在城商行中,寧波銀行私人銀行用兩年時間實現了跨越式增長,2022年內客戶數量增長37.98%至1.79萬戶,AUM增長48.5%至0.22萬億,兩項增速均居于已披露數據的銀行系私行首位。

從發展趨勢來看,集團化辦私行的趨勢愈發明顯。隨著財富管理行業的發展和居民財富管理意識的抬升,商業銀行的私行業務也進一步向專業化發展,“整合、協同、集團化”成為發展關鍵詞。同時,家族信托在私行業務發展中也明顯提速。

“五大私行”AUM站上2萬億

從AUM規模和客戶數量來看,包括招行、工行、中行、建行、農行在內的五家私人銀行堪稱銀行業“五大私行”。2022年內,前述五家私人銀行的客戶數量和AUM均取得了較好幅度的增長。其中工行私行客戶最多,為22.6萬戶;招行AUM最大,為3.79萬億。

具體來看,截至2022年末,工行私人銀行客戶22.60萬戶,同比增長13.3%,管理資產2.63萬億元,同比增長13.0%;建行私人銀行客戶數量19.37萬人,同比增長9.31%,客戶金融資產2.25萬億,同比增長11.26%;農行私人銀行客戶數20.0萬戶,同比增長17.65%,管理資產余額2.2萬億元,同比增長18.92%;中行私人銀行客戶數15.96萬人,金融資產規模2.42萬億;招行私人銀行客戶13.48萬戶,較上年末增長10.43%,管理總資產3.79萬億,較上年末增長11.74%。

2022年內,交行私人銀行管理的AUM在去年突破1萬億的基礎上繼續增長8.95%,至1.08萬億,客戶數量總比增長9.33%至7.7萬戶,兩項增速在私行中均不算領先。同為六大行的郵儲銀行私行業務剛剛起步,2023年1月該行首家私行中心在武漢開業,去年年內該行增設私行客戶經理隊伍。

在股份行中,近年來加速轉型財富管理的平安銀行、中信銀行和光大銀行私人銀行表現不俗。具體來看,2022年末,平安銀行私行達標客戶8.05萬戶,同比增長15.5%,達標客戶AUM為1.62萬億,同比增長15.30%;中信銀行私人銀行客戶6.68萬戶,較上年末增長10.81%,管理資產月日均余額0.95萬億,同比增長13.04%;光大銀行私行客戶5.65萬戶,同比增長13.00%,管理AUM 0.57萬億元,同比增長13.38%。

去年,興業銀行和恒豐銀行均獲批私人銀行專營機構并開業。數據顯示,興業銀行私人銀行客戶月日均數6.3萬戶,較上年末增長8.16%,私人銀行客戶月日均綜合金融資產 0.80萬億元,較上年末增長8.20%。恒豐銀行披露,該行私人銀行客戶較上年末增長22%,私行客戶金融資產日均較上年末增長14%。

在城商行中,長三角區域的上海銀行、寧波銀行和南京銀行私人銀行業務發展較好,目前僅寧波銀行披露了年報。數據顯示,寧波銀行私人銀行用兩年時間實現了跨越式增長,2022年內客戶數量增長37.98%至1.79萬戶,AUM增長48.5%至0.22萬億,兩項增速均居于已披露數據的銀行系私行首位。

浙商銀行私人銀行扭轉了2021年內負增長的頹勢,2022年私行客戶數1.09萬戶,較年初增長5.13%,私行客戶金融資產余額0.16萬億,較年初增長5.28%。增幅在各銀行私行中處于靠后位置。

服務模式邁向集團化、專業化

隨著財富管理行業的發展和居民財富管理意識的抬升,商業銀行的私行業務也進一步向專業化發展。據記者梳理,在2022年度報告中,“整合、協同、集團化”已成為私行發展關鍵詞,同時,家族信托在私行業務發展中也明顯提速。

作為私人銀行的頭部強行,招行在2022年內持續推進私人銀行業務轉型升級,強化私人銀行“人家企社”16的綜合化服務能力建設,進一步增強私人銀行業務的核心競爭優勢。一是加強客戶的獲取;二是深化客戶經營;三是強化產品的全生命周期管理;四是加速私人銀行數字化轉型。

“強化與子公司、第三方合作機構的業務協同,全面推廣公私融合獲客模式。同時,數字化賦能潛力客戶挖掘,構建私人銀行客群增長新曲線。”招行表示。

在國有大行中,工行表示,該行發揮集團化金融服務優勢,整合投融資產品服務資源,強化產品全生命周期運維管理。構建產品優選體系,加強與工銀理財協同,穩步擴大行外理財產品代銷。建行表示,該行深化私人銀行專業經營,強化核心人才隊伍建設,持續發布配置策略、政策解讀分析,多措并舉提升服務質效。

中行在去年年內推出了“企業家辦公室”服務。中行在年報中表示,該行堅持“集團辦私行”理念,以服務實體經濟為使命,不斷創新延展私行產品服務,推動私行業務高質量發展。

平安銀行去年重點進行了客群經營升級,該行面向超高凈值客戶及其家族升級了“平安家族辦公室”服務,聚焦財富管理、健康管理、代際成長、慈善規劃、法稅籌劃、企業智庫六大專業領域,向客戶提供定制化、一站式解決方案。

2022年,家族信托在私行業務發展中明顯提速。譬如,工行加快了離岸家族業務全球布局,工銀亞洲和新加坡分行推出家族信托服務,滿足私人銀行客戶的家族財富傳承需求。同時,該行也對家族信托業務專屬權益進行了全面升級。

建行數據顯示,該行家族信托顧問業務實收資金規模890.00億元,較上年增長29.91%,保持同業領先。建行表示,該行推動家族信托顧問服務擴面提效,創新推出保險金信托顧問業務,保持家族財富服務行業領先。

農行表示,該行穩步發展高端財富管理業務,堅持推廣穩健資產配置,家族信托業務規模較上年末凈增 301 億元。2022年末,中行的家族信托客戶數比上年末增長了105.60%。

中信銀行家族信托產品保有量近550億元,年銷量超130億元,同比增長近30%。民生銀行家族信托及保險金信托新增1365單,新增規模76.83億元,是上年新增規模的7.19倍;家族信托及保險金信托規模106.60億元,是上年末的3.5倍。

加快培養和充實專業人才隊伍

隨著財富管理行業的發展不斷提速,商業銀行的人才缺口問題也進一步凸顯。CFA協會中國區總經理張一此前對記者表示,國內財富管理行業從業人群數量占比較大,但行業存在明顯的高端人才缺口。與全球相比,核心崗位中頂尖人才比較稀缺。年報信息顯示,各行也加快了對私行專業人才隊伍的充實和培養,在私行中心的建設方面也同樣有所提速。

截至2022年末,建行私人銀行中心共計248家,條線人員數量約1400人。建行表示,該行推進私行投研專家、財富顧問及對私客戶經理三支隊伍建設,以專業的服務能力和強大的經營隊伍助推大財富管理。

記者注意到,建行年報中提及,該行客戶經理、財富顧問、合規經理等相關專業領域人員,參加并通過私人銀行家(CPB)等職業資格認證的將獲得考試費用支持,在同等條件下可優先聘任專業技術崗位職務。

農行表示,該行著力打造私行專業人才隊伍和客戶服務體系,加快總行級私人銀行中心和分行級財富管理中心建設。中行稱,加快培養和充實專業人才隊伍,不斷完善渠道布局,已在中國內地設立私行中心172家。交行表示,該行打造私人銀行專業隊伍,組織分層培訓,隊伍專業能力有所提升。

目前,招行已在92個境內城市和6個境外城市建立了184家私人銀行中心,構建起高凈值客戶的立體化服務網絡。此外招行披露,在財富管理方面,該行私人銀行(新加坡)中心可為高凈值客戶提供現金管理、資產配置、財富傳承等投融資一體化的私人銀行產品及增值服務。

中信銀行表示,2022年內,該行私行專業化服務團隊構建成型,客戶服務能力全方位提升。完成年初隊伍增配規劃,專職私行客戶經理人數較去年翻番,服務私行客戶管理資產人均增量超億元;深化“買方投顧”轉型,形成了 AFP、CFP、CPB 持證全覆蓋、人數超 200 人的投資顧問隊伍,成為“1+1+N”30服務團隊中流砥柱。

責任編輯:宋源珺

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)