【明遠之道】

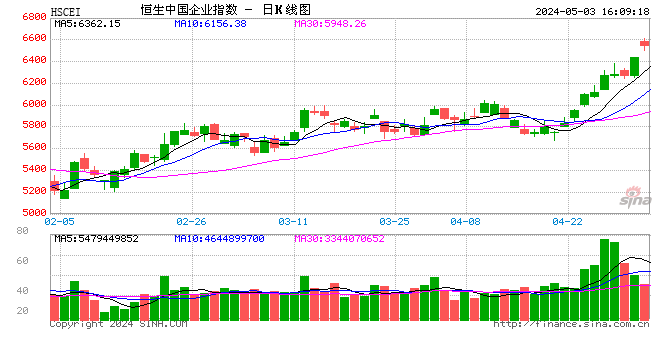

目前很多投資者對恒生國企指數(shù)的疑慮,主要來自轉型期間中國經(jīng)濟的壓力。

陳嘉禾

從估值來看,目前恒生國企指數(shù)再次接近本世紀以來的最低水平。

恒生國企指數(shù)目前的市凈率(PB)水平僅為0.81倍左右(彭博口徑),Wind計算的口徑則為0.75倍。從市盈率(PE)來看,彭博計算的口徑為6.5倍左右,Wind則為6.3倍。

從歷史數(shù)據(jù)的回溯中我們可以看到,這一估值水平已經(jīng)達到本世紀以來最低水平,上一次這種估值水平出現(xiàn)在2001年到2002年。

在估值較為平均的2003年到2005年、2009年到2011年之間,恒生國企指數(shù)的PB估值一般在1.8倍左右,PE估值則在10到15倍之間,平均水平為當前估值水平的大約2至3倍。

本世紀以來,恒生國企指數(shù)的最高估值水平出現(xiàn)在2007年,當時的PE估值超過30倍,而PB估值則超過5倍。這兩個估值水平均為當前估值水平的6到7倍。

從股息率來看,目前股息率也已經(jīng)達到較高水平。當前恒生國企指數(shù)的股息率為4.4%左右,略低于2001年到2002年的5%到6%的水平,但高于這一時期以后幾乎所有時期的水平。

當然,目前很多投資者對恒生國企指數(shù)的疑慮主要來自轉型期間中國經(jīng)濟的壓力。

問題是,正如沃倫·巴菲特所說,如果等到知更鳥叫了再出門,那么春天可能也就過完了。如果中國經(jīng)濟當前沒有這么多壓力,恒生國企指數(shù)也就不可能是這個價格。

從另一個角度來說,即使我們假設,中國經(jīng)濟真的一蹶不振,變得如日本在上世紀90年代以來反應出來的水平一樣(鑒于兩國在這兩個時點經(jīng)濟發(fā)展水平的巨大差異,我們認為這種情況發(fā)生的概率極小),當前恒生國企指數(shù)的估值也已經(jīng)足夠安全,因為這個估值水平已經(jīng)比日本股市在歷史上反應出來的估值水平都要低廉。

以彭博提供的數(shù)據(jù)來看,日經(jīng)225指數(shù)的PB估值在本世紀以來最低僅為0.9到1倍,大約出現(xiàn)在2008年。同口徑的、由彭博統(tǒng)計的恒生國企指數(shù)的PB估值則為0.8倍,恒生國企指數(shù)已經(jīng)遠低于日經(jīng)225指數(shù)在本世紀以來取得的最低估值水平。

也就是說,即使中國經(jīng)濟未來真的陷入日本式的“失落二十年”,恒生國企指數(shù)的估值也已經(jīng)基本處于“跌無可跌”的狀態(tài)。

更重要的是,目前中國的人均GDP按購買力平價計算,僅為美國的1/4,而1989年日本人均GDP的購買力平價水平則為美國的80%到90%,兩國的經(jīng)濟發(fā)展?jié)摿Σ豢赏斩Z。

從恒生國企指數(shù)和美國標普500指數(shù)的對比中,我們可以看到,兩個市場的估值水平和市場情緒,基本處于“一天一地”的狀態(tài)。目前,標普500指數(shù)的PB估值大約為2.8倍,PE則接近20倍,均為恒生國企指數(shù)的3倍以上。從“人棄我取、逆向投資”的角度來看,恒生國企指數(shù)在未來表現(xiàn)好于標普500指數(shù),已經(jīng)是大概率事件。

這種情況并不是第一次發(fā)生。在2001年到2002年,當時的恒生國企指數(shù)估值遠低于恒生指數(shù),也遠低于標普500指數(shù)。同樣的,當時國內(nèi)經(jīng)濟遠沒有到崩潰的地步(現(xiàn)在6%以上的GDP增長為什么就是一個不可接受的數(shù)字呢)。

在2002年以后,我們可以清楚看到,恒生國企指數(shù)的回報率遠高于標普500指數(shù)和恒生指數(shù)。歷史是否會重演呢?我們認為,估值已經(jīng)接近本世紀最低水平的恒生國企指數(shù),已經(jīng)很有可能成為未來最優(yōu)秀的資產(chǎn)之一,且讓我們拭目以待。

(作者系信達證券首席策略分析師)

進入【新浪財經(jīng)股吧】討論

責任編輯:黃建華 SF178