新浪財(cái)經(jīng) > 期貨 > 國(guó)務(wù)院原則同意推出股指期貨 > 正文

追求趨勢(shì)價(jià)值的股指期貨量化投資策略

量化投資是指將投資理念或市場(chǎng)洞見(jiàn)轉(zhuǎn)化為數(shù)學(xué)模型,并根據(jù)歷史數(shù)據(jù)對(duì)模型進(jìn)行測(cè)試驗(yàn)證,總結(jié)收益-風(fēng)險(xiǎn)特性以及相關(guān)參數(shù),最后通過(guò)計(jì)算機(jī)技術(shù)實(shí)現(xiàn)自主化交易的投資方式。

一個(gè)完整的量化投資策略具備四個(gè)方面的特點(diǎn):一是具有特定的定量分析策略。量化投資是基于一定的市場(chǎng)邏輯或根據(jù)歷史數(shù)據(jù)作出的概率統(tǒng)計(jì),形成特定的數(shù)學(xué)模型用以分析和評(píng)判市場(chǎng)表現(xiàn),進(jìn)而形成交易策略,這與目前大多數(shù)分析師所采用的定性分析方式有很大區(qū)別。量化投資注重?cái)?shù)理分析與邏輯推導(dǎo),不依靠經(jīng)驗(yàn)主義和主觀(guān)判斷形成交易決策,當(dāng)然其模型思想仍然是來(lái)源于投資者的市場(chǎng)經(jīng)驗(yàn),這種來(lái)源可以是基于歷史數(shù)據(jù)所作的概率統(tǒng)計(jì),也可以是一些技術(shù)指標(biāo),甚至可以是來(lái)源于基本面分析,只要能形成一定數(shù)理邏輯并得到市場(chǎng)驗(yàn)證即可作為量化投資策略。

二是績(jī)效具有可追溯性。量化投資是基于特定的交易模型,可以用歷史數(shù)據(jù)輸入模型進(jìn)行績(jī)效檢測(cè),從而計(jì)算出交易策略的勝算率、期望收益與風(fēng)險(xiǎn)度等,并且可以依據(jù)這些檢測(cè)值來(lái)預(yù)判模型未來(lái)的收益表現(xiàn)。相反基于經(jīng)驗(yàn)主義的主觀(guān)交易方式無(wú)法通過(guò)歷史數(shù)據(jù)進(jìn)行合理的檢測(cè),不具有可追溯性,也無(wú)法對(duì)以后的交易行為進(jìn)行合理的預(yù)估。

三是具有極高的紀(jì)律性,量化投資是根據(jù)經(jīng)過(guò)歷史驗(yàn)證的模型進(jìn)行分析和交易,從而規(guī)避了主觀(guān)判斷帶來(lái)的局限,而在具體操作上大多采用計(jì)算機(jī)程序?qū)崿F(xiàn)自動(dòng)化交易,不會(huì)出現(xiàn)主觀(guān)交易中經(jīng)常會(huì)出現(xiàn)的人性弱點(diǎn)。

四是在信息處理上具有主觀(guān)交易不可比擬的優(yōu)勢(shì)。目前金融投資品種非常豐富,以國(guó)內(nèi)商品期貨市場(chǎng)為例,品種已經(jīng)超過(guò)二十個(gè),加上每個(gè)品種有數(shù)份合約同時(shí)交易,可供選擇的標(biāo)的組合可以達(dá)到成百上千個(gè),如果再考慮海外商品市場(chǎng)以及金融類(lèi)市場(chǎng),信息將更是幾何倍遞增,處理如此海量的數(shù)據(jù),顯然依靠數(shù)學(xué)模型與計(jì)算機(jī)程序處理的量化投資比傳統(tǒng)交易方式效率更高。

從特性上看,量化投資相較主觀(guān)交易方式具有許多優(yōu)勢(shì),所以自上世紀(jì)七十年代誕生以來(lái)受到很多投資者特別是機(jī)構(gòu)投資者的追捧。經(jīng)過(guò)三十多年的發(fā)展,已經(jīng)成為國(guó)際金融市場(chǎng)主流的交易方式之一,包括對(duì)沖基金和共同基金等在內(nèi)的大量機(jī)構(gòu)投資者采用量化投資方式進(jìn)行資產(chǎn)管理。

關(guān)于期貨量化投資模式的研究在內(nèi)容框架搭建上可以包含四個(gè)方面:一是交易策略模型,即將各種交易理念或方法轉(zhuǎn)化為數(shù)學(xué)模型,方便利用計(jì)算機(jī)程序?qū)崿F(xiàn)定量化操作,這些交易策略可以是單品種投機(jī)策略、套利策略、指數(shù)化策略以及各類(lèi)組合策略;二是風(fēng)險(xiǎn)測(cè)算與管理,是通過(guò)一定的數(shù)量模型實(shí)現(xiàn)對(duì)各類(lèi)風(fēng)險(xiǎn)點(diǎn)的測(cè)度以及動(dòng)態(tài)的管理,保障期貨交易的安全性與高效率,主要的模型可以包括頭寸分配模型、持倉(cāng)風(fēng)險(xiǎn)監(jiān)控模型、流動(dòng)性風(fēng)險(xiǎn)管理模型等;三是用于提高執(zhí)行效率的量化模型,比如通過(guò)計(jì)量工具測(cè)算交易成本、進(jìn)行保證金動(dòng)態(tài)管理、提高成交效率以及優(yōu)化展期策略等;四是操作平臺(tái)的研發(fā),主要是指提高計(jì)算機(jī)與網(wǎng)絡(luò)硬件構(gòu)架、以及提升程序編寫(xiě)等軟件支持。

量化投資主要應(yīng)用在具有高流動(dòng)性與歷史數(shù)據(jù)豐富的金融投資市場(chǎng),就期貨市場(chǎng)而言,既可以在商品類(lèi)品種也可以在股指等金融類(lèi)品種上進(jìn)行,而本文將主要就股指期貨的量化投資闡述我們所設(shè)計(jì)的一種單品種交易策略模型,以求讓讀者了解如何全面而詳細(xì)地構(gòu)建一個(gè)量化投資策略。

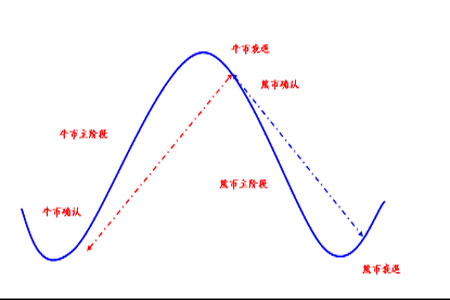

本文所介紹的股指期貨量化投資模型稱(chēng)為趨勢(shì)價(jià)值線(xiàn),主要跟蹤品種的趨勢(shì)性投資機(jī)會(huì)。按照我們對(duì)市場(chǎng)的理解,價(jià)格運(yùn)行的狀態(tài)完全可以分為上漲趨勢(shì)與下跌趨勢(shì)(所謂震蕩市是這兩種趨勢(shì)行情的包含形態(tài)),上漲趨勢(shì)可以分為三個(gè)階段:牛市確認(rèn)、牛市主階段、牛市衰退,下跌趨勢(shì)也可以分為熊市確認(rèn)、熊市主階段與熊市衰退三個(gè)階段。在趨勢(shì)的第一個(gè)階段--確認(rèn)階段,行情走勢(shì)完成初步的反轉(zhuǎn),新的趨勢(shì)形態(tài)比較清晰,作為趨勢(shì)投資者可以開(kāi)始介入,在趨勢(shì)的第二個(gè)階段--主升/主跌階段,價(jià)格趨勢(shì)形態(tài)的動(dòng)能強(qiáng)勁,是趨勢(shì)投資的主獲利階段,第三個(gè)階段則為趨勢(shì)衰退階段,行情已經(jīng)進(jìn)入尾聲,并出現(xiàn)新趨勢(shì)的萌芽,此時(shí)為趨勢(shì)投資的退出階段。

圖1:市場(chǎng)趨勢(shì)的階段劃分

趨勢(shì)投資量化模型的設(shè)計(jì)要點(diǎn)在于如何確立新的趨勢(shì)、怎樣追蹤趨勢(shì)的發(fā)展以及評(píng)判趨勢(shì)的結(jié)束。趨勢(shì)價(jià)值線(xiàn)算法的原理在于我們通過(guò)長(zhǎng)期市場(chǎng)實(shí)踐所發(fā)現(xiàn)的價(jià)格自我反饋規(guī)律,通過(guò)這種價(jià)格反饋規(guī)律可以較高成功概率地確認(rèn)新的趨勢(shì),并順趨勢(shì)發(fā)出跟蹤信號(hào),并在趨勢(shì)衰退時(shí)提醒退出。(出于知識(shí)產(chǎn)權(quán)以及自我交易保護(hù),本文對(duì)具體算法不進(jìn)行公布)

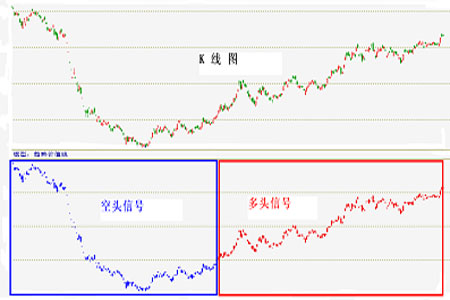

圖2:趨勢(shì)價(jià)值線(xiàn)信號(hào)類(lèi)型

量化投資的實(shí)現(xiàn)方式主要是計(jì)算機(jī)自主交易,由計(jì)算機(jī)追蹤行情并根據(jù)算法自動(dòng)下達(dá)交易指令。但為了方便人對(duì)計(jì)算機(jī)可靠性的監(jiān)控,我們對(duì)算法進(jìn)行了可視化處理,如圖2所示,行情界面的上半部分是K線(xiàn)圖,下半部分則是算法信號(hào),用五彩K線(xiàn)的形式進(jìn)行展示,其中紅色為多頭信號(hào),進(jìn)行趨勢(shì)性做多投資,而藍(lán)色則為空頭信號(hào),提示進(jìn)行趨勢(shì)性做空投資。

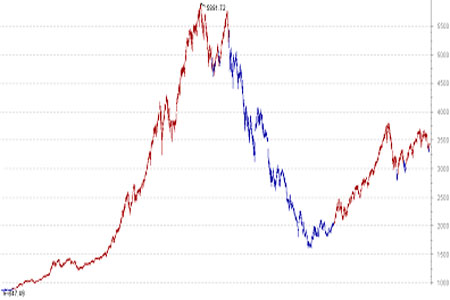

圖3則是滬深300指數(shù)的趨勢(shì)價(jià)值線(xiàn)算法顯示圖,簡(jiǎn)單從圖示上看,該量化投資模型能夠?qū)崿F(xiàn)對(duì)股指趨勢(shì)的高概率追蹤,在股指期貨上市以后投資者可以通過(guò)趨勢(shì)價(jià)值線(xiàn)算法對(duì)市場(chǎng)風(fēng)險(xiǎn)狀態(tài)進(jìn)行評(píng)估,進(jìn)而制定保值策略。而股指期貨上市以后可以根據(jù)期貨的量化模型算法顯示追蹤趨勢(shì)進(jìn)行股指期貨的趨勢(shì)投資。

圖3:滬深300指數(shù)的趨勢(shì)價(jià)值線(xiàn)信號(hào)

一個(gè)完整的量化投資流程不僅僅只是制定行情判斷的算法模型,還需要對(duì)實(shí)現(xiàn)模式進(jìn)行精細(xì)化設(shè)計(jì),算法實(shí)現(xiàn)模式主要指兩個(gè)方面,其一是交易模塊的設(shè)計(jì),其二是交易系統(tǒng)平臺(tái)的選擇。

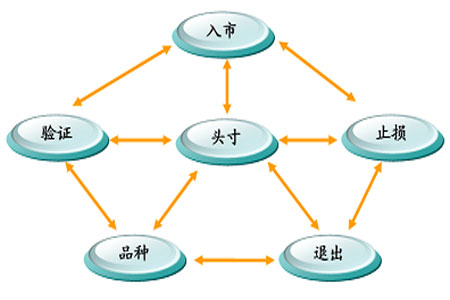

圖4: 系統(tǒng)化的交易模塊

交易模塊是指在具體下單操作時(shí)在交易、風(fēng)險(xiǎn)控制以及品種選擇上進(jìn)行的模塊化設(shè)計(jì)。在趨勢(shì)價(jià)值線(xiàn)量化投資策略中,交易模塊主要由入市、止損、退出、品種組合、歷史驗(yàn)證以及頭寸管理六個(gè)部分組成,形成了系統(tǒng)化的操作方式。在下文中將就股指期貨價(jià)值趨勢(shì)線(xiàn)量化投資的六個(gè)交易模塊分別進(jìn)行描述。

新浪聲明:此消息系轉(zhuǎn)載自新浪合作媒體,新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀(guān)點(diǎn)或證實(shí)其描述。文章內(nèi)容僅供參考,不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險(xiǎn)自擔(dān)。

網(wǎng)友評(píng)論

- 【手機(jī)】 趣味賀卡 簽名

- 中獎(jiǎng)用戶(hù) 生日 做動(dòng)畫(huà)

- 【游戲】 免費(fèi)下載終極PK

- 益智游戲 動(dòng)作 競(jìng)速 角色

- 【主題】 美女帥哥 名車(chē)

- 非主流 浪漫愛(ài)情 主題庫(kù)

- 【賀卡】 你像哪張明星臉

- 結(jié)婚請(qǐng)柬 生日賀卡 對(duì)聯(lián)

- 【鈴聲】 和寂寞說(shuō)分手

- 心在跳情在燒 自有飛翔

- 【娛樂(lè)】 潑墨門(mén)再曝玄機(jī)

- 奧巴馬多方面支持率約50%

- 【喜信】 你的照片動(dòng)起來(lái)

- 幽默搞笑 寫(xiě)真 慶節(jié)日

- 【短信】 春節(jié)趣味短信

- 不許動(dòng),舉起手來(lái)!認(rèn)識(shí)