追求趨勢價值的股指期貨量化投資策略(3)

四、合約換月策略:

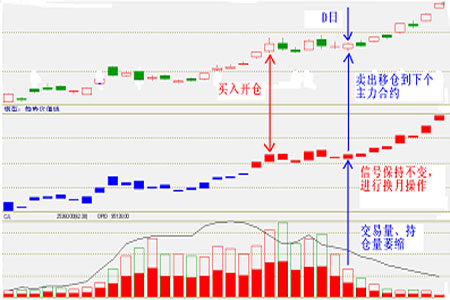

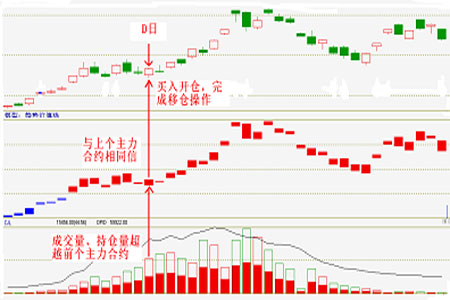

持有股指期貨頭寸后信號還未發生轉變,但合約成交量與持倉量急劇下滑,主力合約移到其它月份合約,此時需要對頭寸進行換月處理。頭寸換月移倉處理非常簡單,當某個交易日持倉合約交易量與持倉量大幅縮小,已經明顯小于新的主力合約,此時可以進行換倉。將換倉日定義為D日,在D日臨近收盤時平掉老合約上的頭寸,同時在新的主力合約上開設新的頭寸,新頭寸與舊頭寸在持倉買賣方向和數量都相同。

圖9: 換月前所交易合約

圖10: 換月后新持倉合約

五、品種組合:

由于是單品種趨勢交易策略,所以不會涉及到品種組合的問題。

六、歷史驗證:

歷史驗證是指將系統交易信號用于以往行情的模擬交易中,檢驗交易算法能否在歷史走勢中獲得收益。量化投資相對主觀判斷交易的優勢之一在于具有業績可驗證性和追溯性,能夠通過以往行情數據檢驗模型的可操作性、缺陷以及收益能力。

歷史驗證過程主要計算三個方面的指標:勝算率、期望收益率以及虧損度指標。勝算率是指在總交易次數中盈利交易的比重,該指標是一個比較重要的指標,指標值越大盈利能力越強,但勝算率高并一定意味著實現長期收益。相對勝算率,期望收益率是一個更重要的指標,該指標是指盈利交易抵消虧損交易后的凈收益狀況,用公式表示為:期望收益=盈利交易平均盈利額×盈利概率+虧損交易平均虧損額×虧損概率,期望收益為正表示可以獲得長期盈利的能力,期望收益為負或零則表示無法獲得長期盈利。虧損度指標主要包括單次交易最大虧損額、最大連續虧損額。虧損度指標主要衡量交易毀滅率,指標值越高表示越容易發生重大虧損甚至爆倉的危險。

由于股指期貨還未上市,缺乏實際數據用于測算,所以在本文中用銅期貨作為代替。(不用標的指數價格作為近似替代是因為期貨交易有換月處理)

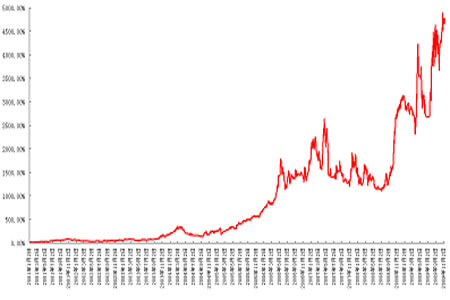

采用數據時間段為2001年1月到2009年11月11日,倉位比重為30%。總共交易次數為54次(連續換月算作一次交易),盈利次數13次,勝算率24.07%,盈利交易中,平均盈利率為77.66%,虧損交易中,平均虧損率為-3.47%,期望收益率計算為16.06%,獲得正向的期望收益率,單次交易最大虧損率為-11.11%,最大連續虧損率為-19.59%。九年左右的時間總收益率達到4672.36%,年復合收益率為53.29%。

表1: 銅品種模型測算數據

|

初始權益 |

100000 |

期末權益 |

4772360 |

|

盈利次數 |

13 |

虧損次數 |

41 |

|

總交易次數 |

54 |

勝算率 |

24.07% |

|

平均盈利率 |

77.66% |

平均虧損率 |

-3.47% |

|

期望收益率 |

16.06% |

總收益率 |

4672.36% |

|

最大虧損 |

-11.11% |

最大連續虧損 |

-19.59% |

資料來源: 中國國際期貨 (注:未計算手續費影響)

圖11: 銅單品種交易收益率

(注意:持倉期間按收盤價計算浮動收益計入收益曲線,如果只按平倉時點權益,即不計浮動權益制作收益曲線,則收益曲線更平滑、更真實)

期貨交易風控的核心在于頭寸管理和交易流程的嚴格執行,本文主要從風控流程與頭寸設定進行闡述。

(一)風控流程。風控流程的原則在于決策、交易和風控三分離。由于采用系統化交易方式,決策由電腦程序根據行情演變發出進出場信號,所以決策已經完全做到獨立,交易由操盤人員根據模型信號進行,風險管理的關鍵環節在于交易人員是否嚴格按照系統信號和事先設定的頭寸管理方法進行操作,所以可以設置風控員崗位對交易進行核對,察看交易員是否嚴格執行了交易方案。

圖12: 風險控制流程

在設計風控流程中可以設置三種崗位:交易員、風控員與交易主管,交易員根據主管授權進行下單操作,并需要在盤后向風控員與主管提交日報表,風控員負責盤中定期監測頭寸、盤后檢測賬戶以及盤后向主管提交日報表,當盤中出現風險時(比如超倉、到達止損沒有平倉等)向主管匯報,并根據主管人員指令進行風險處理。主管負責審查交易員與風控人員提交的報表,并決定是否繼續向交易員進行交易授權。

風控流程崗位也可以進行精簡,將風控崗位和主管合為一個崗位。

(二)、從交易本身而言,風險控制的核心在于頭寸管理。如果頭寸管理不嚴、倉位過重,則無論交易系統本身勝算率有多高,賬戶最終都會虧損嚴重。頭寸管理的目的在于限定交易虧損,使得風險具有可控性,

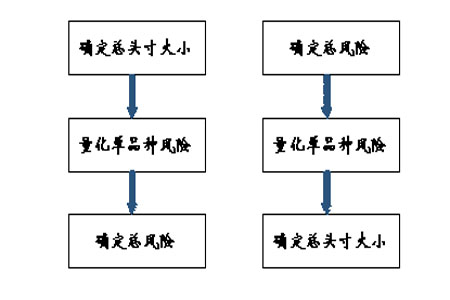

制定頭寸管理的策略一般有兩種模式:第一種是在交易之前就已經確定了總頭寸大小,即設定總的保證金占賬戶資金的比重,然后是分配每個交易品種所占有的資金量,通過計算每個品種的波動性,得出在單個品種上所面臨的風險,最后再加總所有頭寸的風險;第二種方式是先確定賬戶所愿意面臨的總風險,如設定賬戶最大虧損為總資金的5%,其次分配所交易的每個品種承受的風險,通過單個品種波動性和所承受風險的對比,可以計算出品種的頭寸規模,加總后就得出總的頭寸大小。

圖13:制定頭寸管理的兩種思路

國際期貨 欽萬勇

新浪聲明:此消息系轉載自新浪合作媒體,新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。