|

2008年下半年度基金投資策略報告(2)http://www.sina.com.cn 2008年07月14日 18:45 新浪財經

第一部分:霜葉紅于二月花——寫在策略之前 基金行業十年發展令人矚目,盡管上半年市場風險釋放中行業規模首度大幅縮水、基金投資者損失不菲,但十年積累下基金行業具備了持續發展的底蘊和抵御一定風險的能力,本輪“寒流”中行業得以在快速膨脹后自我修正的時機,夯實基礎對基金行業進一步發展來說未嘗不是好事。 1.1 十年答卷,瑕不掩瑜 1998年4月,基金開元與金泰上市,標志著規范的、嚴格意義的證券投資基金在國內發展的正式開始。1998~2008彈指十年間,國內基金行業的前進道路雖然并非一馬平川,但其飛躍式的發展依然讓人側目:行業總規模從1998年底的100億元發展到當前2萬億元上下(最高逾3萬億元),2007年年報顯示基金持有人開戶數近1億戶。 基金行業的飛躍式發展既離不開外部因素的支持,如監管體系的完善、證券市場的規范成長、居民財富的增加與理財意識增強,同時也離不開整個行業自身持續表現出來的吸引力: 基金收益長期持續高于市場:過去十年間基金年度收益落后同期上證指數僅有兩次,第一次是2000年封閉式基金收益小幅落后市場(幅度約3%),第二次是2006年度由于四季度權重股快速拉升指數,偏股票型開放式基金和封閉式基金整體業績落后市場幅度較大,其中偏股票型開放式基金落后同期上證指數10%,封閉式基金由于股票倉位限制落后幅度達到26%,但隨著指數上漲結構的修正這一差距在2007年得到“彌補”。總體來看,偏股票型開放式基金過去7年年均相對上證指數超額收益(2008年取半年度數據簡單年化計算)達到13.09%,封閉式基金過去10年年均相對上證指數超額收益(2008年取半年度數據簡單年化計算)為8.23%。 收益波動長期持續低于市場:無論是偏股票型開放式基金還是封閉式基金,其收益的波動性各年度均小于同期上證指數,在相對股票市場取得“高收益”的同時,基金相對表現出“低風險”的特征。

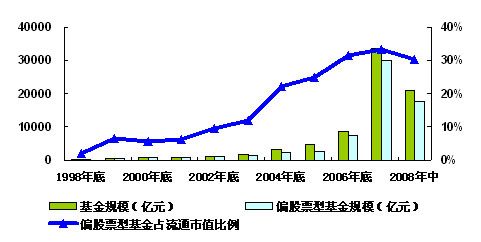

來源:國金證券研究所 1.2 夯實基礎,厚積薄發 從1998年到2007年間,不管市場跌宕起伏,國內的基金行業保持持續凈增長狀態,發展可謂一帆風順。進入2008年,隨著股指對過去兩年快速上漲積累風險釋放下的大幅回調,基金行業規模十年間首度出現縮水。 盡管行業發展處于艱難時期,但拋開市場因素,我們看到十年積累下基金行業具備持續發展的底蘊和抵御風險的能力。首先,整個行業的監管體系、法律體系日趨健全;第二,基金行業無論在投研理念、人才隊伍、風控稽核等方面都逐步完善成熟,并通過長期持續的表現將其理念逐步滲透到市場、引導市場;第三,部分公司經過積累已經頗具實力,無論從公司品牌、資產管理規模、客戶認可度、隊伍建設等方面都具備很強的抗風險能力;第四,偏股票型基金規模占A股市場已流通市值的比例目前仍在30%上下,盡管后續隨著“大非”解禁此比例或將進一步降低,但基金行業的市場影響力仍不容小覷;第五,兩年的牛市行情不僅喚起了更多居民投資理財的意識,也在一定程度上增進了投資者教育工作,上半年市場調整中基金份額的相對穩定一定程度上顯示持有人逐步理性的一面。 因此,與市場快速上漲后的回調修正一樣,基金行業也在進行快速膨脹后的自我修正,從而更好的夯實根基、為后續的持續發展鋪路。 圖表2:基金行業發展情況

來源:國金證券研究所 1.3 認清本質,理性操作 盡管2008年上半年積極投資偏股型開放式基金延續相對股市的收益優勢,但半年35.78%的凈值縮水幅度不僅創出歷年來跌幅之最、觸及甚至超出很多投資者(尤其是去年下半年進入的投資者)的止損范圍或承受能力,而且與06、07年對比“鮮明”的收益情況也給很多投資者帶來極大的心理落差,投資者同樣經歷著一段艱難的時期。 圖表3:積極投資偏股票型開放式基金相對上證指數累計收益

來源:國金證券研究所 持續震蕩下跌的市場環境下,關于短期投資還是長期投資同樣成為基金投資者的熱議話題。實際上,短期和長期之間本來就有很多似是而非的東西,有些短期看是對的或者有其說得過去的理由、長期則可能是錯的,反之亦然。不過,短期現象在或有其合理一面的同時,夾雜著情緒、博弈等眾多“復雜的因素”,而在長期限上來看這些“復雜的因素”則很大程度上被淡化甚至消失,把握結果的難度要遠低于既要把握結果、也要把握過程的難度。同時,組合投資管理模式下,基金經理、基金公司實力的體現需要時間來體現,由圖表3我們可以看到,偏股票型開放式基金相對市場的收益正是長期逐步累計的結果。另外,對于普通投資者而言,基金的交易費用也是短期頻繁操作需要考慮的一個因素。因此,對于大多數對市場節奏判斷把握能力一般的投資者,我們認為通過長期投資來獲得基金持續投資管理帶來的相對收益不失為“大巧若拙”的方法。

【 新浪財經吧 】

不支持Flash

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||