意見領(lǐng)袖 | 管濤

摘 要

今年以來,人民幣匯率走勢(shì)一波三折。同時(shí)中國(guó)出口依然表現(xiàn)強(qiáng)勁,貿(mào)易順差持續(xù)擴(kuò)大。隨著海外經(jīng)濟(jì)放緩,8月出口有所減速,人民幣匯率也再度回調(diào),匯率調(diào)整能夠改善出口嗎?本文實(shí)證結(jié)果顯示,外需強(qiáng)弱對(duì)于出口的影響程度遠(yuǎn)大于匯率變動(dòng),對(duì)于人民幣匯率調(diào)整對(duì)外貿(mào)出口的提振作用不要期望過高。

匯率是影響貿(mào)易收支的重要因素,與此同時(shí),貿(mào)易差額反之對(duì)匯率水平形成基本面支撐。匯率變動(dòng)主要通過商品價(jià)格和國(guó)民收支渠道影響外貿(mào)進(jìn)出口。傳統(tǒng)貿(mào)易收支理論中,彈性分析法認(rèn)為匯率能否改善國(guó)際收支取決于進(jìn)出口需求彈性。當(dāng)本幣匯率貶值時(shí),商品的相對(duì)價(jià)格有所降低,如果出口數(shù)量增加比進(jìn)口數(shù)量減少的多,貿(mào)易收支便能夠得到改善。此外,由于貿(mào)易合同調(diào)整需要時(shí)間,匯率的變動(dòng)對(duì)外貿(mào)進(jìn)出口的影響還存在滯后效應(yīng)。

通過對(duì)中國(guó)進(jìn)出口貿(mào)易彈性的測(cè)算和J曲線效應(yīng)的估計(jì),結(jié)果顯示人民幣匯率變動(dòng)對(duì)于改善貿(mào)易收支作用有限。由于過去中國(guó)貿(mào)易結(jié)構(gòu)中以加工貿(mào)易為主,加工貿(mào)易的特點(diǎn)是“大進(jìn)大出,兩頭在外”,人民幣匯率升貶值會(huì)同向影響進(jìn)出口。

匯率變動(dòng)對(duì)貿(mào)易收支的影響時(shí)滯約為一年左右,尤其是雙邊匯率的滯后效應(yīng)更為顯著,這與中國(guó)貿(mào)易計(jì)價(jià)結(jié)算中美元占比較高有關(guān)。外需對(duì)于出口額影響程度較大,內(nèi)需和大宗商品價(jià)格則對(duì)于進(jìn)口額影響較大,這表明外需強(qiáng)弱的收入效應(yīng)遠(yuǎn)大于匯率變動(dòng)的價(jià)格效應(yīng)。因此,對(duì)于人民幣匯率調(diào)整對(duì)外貿(mào)出口的提振作用不要期望過高。

未來影響外貿(mào)進(jìn)出口的關(guān)鍵因素仍是內(nèi)外需的相對(duì)強(qiáng)弱。隨著海外持續(xù)貨幣緊縮,外需將進(jìn)一步放緩,出口增速大概率逐漸回落;如果內(nèi)需不能得到有效提振,疊加大宗商品高基數(shù)的影響,進(jìn)口增速可能持續(xù)處于低位,不排除貿(mào)易順差進(jìn)一步擴(kuò)大。當(dāng)務(wù)之急,是要在外需實(shí)質(zhì)性走弱之前,抓住內(nèi)需恢復(fù)的關(guān)鍵時(shí)間窗口,盡快實(shí)現(xiàn)內(nèi)外增長(zhǎng)動(dòng)力的有效切換,這有助于改善市場(chǎng)預(yù)期和信心,也會(huì)對(duì)人民幣匯率形成支撐。

風(fēng)險(xiǎn)提示:美聯(lián)儲(chǔ)貨幣緊縮超預(yù)期,海外經(jīng)濟(jì)放緩快于預(yù)期,國(guó)內(nèi)經(jīng)濟(jì)復(fù)蘇不及預(yù)期。

正文

研究背景

今年上半年,人民幣匯率走勢(shì)一波三折。一季度,由于中國(guó)疫情防控領(lǐng)先、外需景氣延續(xù),人民幣匯率(以下如非特指,均指人民幣兌美元雙邊匯率)延續(xù)去年升勢(shì),頂著美元指數(shù)反彈繼續(xù)升值2%至6.30,但升值速度較2021年放緩。4月份中下旬,前述利好進(jìn)一步弱化甚至逆轉(zhuǎn),在國(guó)內(nèi)疫情多點(diǎn)散發(fā)、地緣政治風(fēng)險(xiǎn)外溢和美聯(lián)儲(chǔ)超預(yù)期緊縮等多重因素的綜合作用下,人民幣匯率快速回調(diào),從6.30一路跌至6.80附近,隨后在6.70左右反復(fù)震蕩。8月中旬以來,內(nèi)外因素再次出現(xiàn)邊際變化,美元強(qiáng)勢(shì)疊加國(guó)內(nèi)經(jīng)濟(jì)復(fù)蘇勢(shì)頭放緩,人民幣重現(xiàn)急跌行情,到9月中下旬收盤價(jià)和中間價(jià)先后跌破整數(shù)關(guān)口。

今年以來,中國(guó)出口整體表現(xiàn)依然強(qiáng)勁,貿(mào)易順差持續(xù)擴(kuò)大。前7個(gè)月,以美元計(jì)價(jià)的出口累計(jì)同比增速14.5%,進(jìn)口累計(jì)同比增速為5.3%,貿(mào)易順差同比擴(kuò)大了61.2%。8月份出口有所減速,部分反映了全球經(jīng)濟(jì)復(fù)蘇放緩。有觀點(diǎn)認(rèn)為匯率貶值有助于提振出口,可以部分對(duì)沖外需萎縮。人民幣匯率變動(dòng)究竟如何影響外貿(mào)進(jìn)出口,匯率調(diào)整能夠有效提振外貿(mào)出口嗎?本文擬對(duì)此進(jìn)行探討。

一、匯率與外貿(mào)進(jìn)出口影響機(jī)制及理論綜述

(一)匯率變動(dòng)對(duì)外貿(mào)進(jìn)出口的影響渠道

一國(guó)匯率變動(dòng)是影響進(jìn)出口外貿(mào)變化的重要因素,與此同時(shí),貿(mào)易差額反之對(duì)匯率水平形成基本面支撐。按照傳統(tǒng)經(jīng)濟(jì)學(xué)理論,匯率貶值有利于增加出口,減少進(jìn)口,從而改善國(guó)際收支;貿(mào)易收支則通過外匯供求關(guān)系,帶動(dòng)本國(guó)匯率升貶值。

匯率變動(dòng)主要通過商品價(jià)格和國(guó)民收支渠道來影響外貿(mào)進(jìn)出口。從商品價(jià)格渠道來看,匯率將首先影響貿(mào)易品價(jià)格,這會(huì)傳導(dǎo)至出口價(jià)格及數(shù)量。此外,貿(mào)易商品價(jià)格變動(dòng)也將通過國(guó)內(nèi)生產(chǎn)要素(工資、原材料成本)、進(jìn)口商品價(jià)格(最終消費(fèi)品)傳導(dǎo)至一般商品價(jià)格。進(jìn)而,物價(jià)水平變化又將影響利率、產(chǎn)出等基本面因素,這可能又反向傳導(dǎo)至貿(mào)易部門。從國(guó)民收支渠道來看,匯率變動(dòng)會(huì)影響本國(guó)居民的實(shí)際購買力,同時(shí)也會(huì)影響居民的支出數(shù)量和結(jié)構(gòu),進(jìn)而帶來進(jìn)口的變化(見圖表1)。

(二)匯率對(duì)于調(diào)節(jié)國(guó)際收支的主要理論

傳統(tǒng)學(xué)界更為關(guān)注匯率變動(dòng)對(duì)于調(diào)節(jié)國(guó)際收支的作用,主要研究理論有彈性分析法、乘數(shù)分析法、貨幣分析法和匯率不完全傳遞理論等。

1. 彈性分析法

匯率是否可以改善國(guó)際收支取決于進(jìn)出口需求彈性。早在1923年,馬歇爾從微觀經(jīng)濟(jì)學(xué)視角和局部均衡對(duì)貨幣貶值和貿(mào)易收支關(guān)系進(jìn)行研究,并提出了著名的“進(jìn)出口彈性需求理論”。具體而言,如果一國(guó)出口商品是以本國(guó)貨幣計(jì)價(jià), 那么本國(guó)貨幣貶值將會(huì)引起出口的商品價(jià)格變動(dòng),從而引起出口數(shù)量的變化,最終引起貿(mào)易收支額的變化。如果將進(jìn)出口需求變動(dòng)率與價(jià)格變動(dòng)率相比,則可以得到需求價(jià)格彈性。根據(jù)馬歇爾—勒納條件,在供給具有完全彈性的前提下,貿(mào)易順差由需求的價(jià)格彈性決定,當(dāng)進(jìn)出口價(jià)格需求彈性之和大于1時(shí),本幣貶值有利于提升出口商品競(jìng)爭(zhēng)力,改善貿(mào)易收支。本文第二章對(duì)中國(guó)進(jìn)出口需求彈性進(jìn)行測(cè)算,并嘗試驗(yàn)證是否滿足馬歇爾—勒納條件。

匯率的變動(dòng)對(duì)外貿(mào)進(jìn)出口的影響還存在滯后效應(yīng)。即使一國(guó)外貿(mào)進(jìn)出口彈性之和滿足馬歇爾勒納條件,但在短期內(nèi),本幣貶值也不一定能夠立即改善出口。由于此前簽訂的貿(mào)易合同需要時(shí)間調(diào)整,在此期間,貿(mào)易收支有可能首先惡化(因?yàn)槌隹谏唐芬员編庞?jì)價(jià),之前簽訂的訂單在短期內(nèi)數(shù)量不會(huì)發(fā)生變化;而進(jìn)口商品則以外幣計(jì)價(jià),進(jìn)口額會(huì)增加),經(jīng)過一段時(shí)間后貿(mào)易收支才能得以改善,這被稱為“J曲線效應(yīng)”(J-Curve Effect)。對(duì)于不同的國(guó)家而言,滯后期的時(shí)間長(zhǎng)短各不相同,一般為6-18個(gè)月,具體取決于采取的匯率制度以及外匯市場(chǎng)的發(fā)展程度。

2. 乘數(shù)分析法

此理論以凱恩斯的乘數(shù)原理為基礎(chǔ),首次從一般均衡視角分析國(guó)際收支與國(guó)民收入的關(guān)系。具體來說,一國(guó)的匯率變動(dòng)除直接作用于對(duì)外部門的貿(mào)易變動(dòng)之外,還將通過乘數(shù)效應(yīng)改變國(guó)民的收入水平,進(jìn)而影響貿(mào)易收支。該理論認(rèn)為,進(jìn)口支出是國(guó)民收入的函數(shù),一國(guó)可以通過實(shí)施擴(kuò)張(緊縮)的財(cái)政政策來進(jìn)行需求管理,進(jìn)而增加(減少)國(guó)民收入,達(dá)到調(diào)節(jié)國(guó)際收支的目的。具體影響程度取決于一國(guó)邊際進(jìn)口傾向、進(jìn)口需求彈性和對(duì)外開放程度。

3. 貨幣分析法

1960年代后期,部分經(jīng)濟(jì)學(xué)家將封閉經(jīng)濟(jì)下的貨幣分析原理引入到開放經(jīng)濟(jì)研究中來。該理論認(rèn)為,國(guó)際收支本質(zhì)是一種貨幣現(xiàn)象,所有的國(guó)際收支失衡都可以依靠國(guó)內(nèi)的貨幣政策來解決。當(dāng)一國(guó)貨幣供給與名義貨幣需求不匹配時(shí),將導(dǎo)致國(guó)際收支失衡,固定匯率制度下需要通過國(guó)際儲(chǔ)備變動(dòng)來進(jìn)行調(diào)節(jié);浮動(dòng)匯率制度下,則需要通過匯率水平變化來調(diào)節(jié)。當(dāng)一國(guó)貨幣供給大于需求時(shí),國(guó)際收支呈現(xiàn)逆差,匯率則會(huì)貶值,這導(dǎo)致國(guó)內(nèi)商品價(jià)格上漲,本國(guó)居民實(shí)際購買力下降,國(guó)外進(jìn)口減少,國(guó)際收支差額增加;反之,貨幣供給小于需求,國(guó)際收支將出現(xiàn)順差,此時(shí)匯率將會(huì)升值,本國(guó)居民實(shí)際購買力上升,進(jìn)口增加,國(guó)際收支差額減少。

4. 匯率不完全傳遞理論

隨著1970年代布雷頓森林體系的瓦解,各國(guó)逐漸開始實(shí)行浮動(dòng)匯率制度,匯率的波動(dòng)明顯加大,然而貿(mào)易品價(jià)格和貿(mào)易差額卻沒有出現(xiàn)預(yù)期的大幅變動(dòng),匯率走勢(shì)與貿(mào)易收支狀況經(jīng)常出現(xiàn)背離,傳統(tǒng)理論已無法完全解釋二者之間的關(guān)系。比如,1976-1980年和1985-1987年美元分別大幅貶值17% 和32%,而美國(guó)的貿(mào)易赤字不但沒有改善,反而分別同比增加219%、39% (見圖表2)。1976-1978和1985-1987年,日元分別累計(jì)升值29%、39%,日本的貿(mào)易順差卻分別增加443%、7%(見圖表3)。

基于此,1980年代以后便產(chǎn)生了匯率的不完全傳遞理論(incomplete passthrough),該理論認(rèn)為在匯率變化后,貿(mào)易品價(jià)格的調(diào)整幅度小于匯率的變動(dòng)幅度,具體有多種因素可能導(dǎo)致不完全傳遞,諸如市場(chǎng)不完全競(jìng)爭(zhēng)、廠商出于沉淀成本的考慮或追求市場(chǎng)份額的戰(zhàn)略需要、還有全球價(jià)值鏈的發(fā)展等。比如1980年代日本對(duì)美出口商在日元升值時(shí),選擇主動(dòng)降低利潤(rùn)率,只為保持其市場(chǎng)份額[1]。因此,當(dāng)匯率變動(dòng)時(shí),出口商并不會(huì)快速調(diào)整其產(chǎn)品的出口價(jià)格,而是綜合考慮商品需求彈性、沉淀成本和市場(chǎng)份額等多重因素,克魯格曼稱此現(xiàn)象為“因市定價(jià)”(pricing to market)。由此,匯率短期波動(dòng)加大不一定能夠完全傳導(dǎo)至商品價(jià)格。這使得匯率變動(dòng)對(duì)改善國(guó)家間貿(mào)易不平衡、調(diào)節(jié)貿(mào)易收支的直接作用大不如前。

(三)傳統(tǒng)國(guó)際收支理論的三點(diǎn)局限因素

1. 貿(mào)易計(jì)價(jià)貨幣選擇

前述幾種國(guó)際收支調(diào)節(jié)理論的前提是,生產(chǎn)方利用本國(guó)貨幣進(jìn)行出口計(jì)價(jià),所謂“生產(chǎn)者貨幣計(jì)價(jià)范式”(Producer Currency Pricing,PCP)。在此情形下,本國(guó)匯率變動(dòng)對(duì)于出口的影響才能夠顯現(xiàn)。另一種計(jì)價(jià)范式則是,以出口商品目的地國(guó)的貨幣進(jìn)行計(jì)價(jià)(Local Currency Pricing,LCP),此時(shí)本國(guó)匯率的變動(dòng)對(duì)出口商品價(jià)格的影響較為有限,而且從他國(guó)進(jìn)口的商品也是以本國(guó)貨幣計(jì)價(jià),受到本幣匯率的影響也比較小。

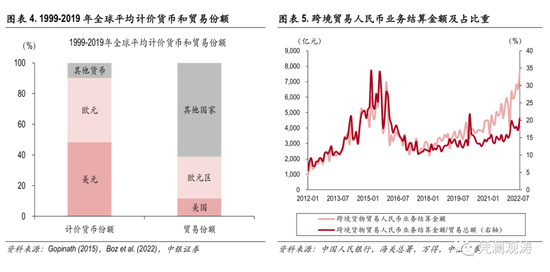

隨著近年來大量貿(mào)易數(shù)據(jù)的積累,經(jīng)濟(jì)學(xué)家能夠通過分析實(shí)際數(shù)據(jù)對(duì)計(jì)價(jià)范式進(jìn)行驗(yàn)證,結(jié)果發(fā)現(xiàn)現(xiàn)實(shí)中前述兩種計(jì)價(jià)范式都不成立。以IMF第一副總裁Gita Gopinath為代表的研究認(rèn)為,現(xiàn)實(shí)中國(guó)際貿(mào)易僅用幾種世界主要貨幣進(jìn)行計(jì)價(jià),其中美元占據(jù)主導(dǎo)地位,并稱此為主導(dǎo)貨幣定價(jià)范式(Dominant Currency Pricing,DCP)。他們通過研究102個(gè)國(guó)家和地區(qū)在1990年至2019年間的貿(mào)易數(shù)據(jù)(占全球貿(mào)易的75%),發(fā)現(xiàn)全球貿(mào)易中美元和歐元平均計(jì)價(jià)份額分別為48%、41%,分別是其貿(mào)易份額的4.7倍、1.2倍(見圖表4),在眾多新興市場(chǎng)國(guó)家中美元的貿(mào)易計(jì)價(jià)份額超過 80%[2]。

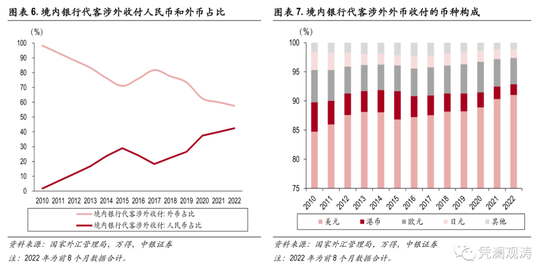

鑒于跨境人民幣貿(mào)易計(jì)價(jià)結(jié)算推出的時(shí)間較短,中國(guó)的貿(mào)易活動(dòng)中仍較多使用美元等外幣進(jìn)行結(jié)算。今年前8個(gè)月,跨境貿(mào)易人民幣結(jié)算僅占中國(guó)貿(mào)易總額的17.9%(見圖表5)。銀行涉外收付款中的人民幣占比雖近年來顯著提升,截至2022年8月為42%,但外幣占比仍高達(dá)58%(見圖表6),在外幣收付中美元占比更是達(dá)到91%(見圖表7)。

因此,人民幣匯率調(diào)整對(duì)于出口的直接影響可能有限,如外貿(mào)企業(yè)在交易中收外匯付外匯,更多可能是通過間接渠道影響,比如外貿(mào)企業(yè)在人民幣貶值時(shí)結(jié)匯會(huì)改善企業(yè)盈利。比如今年上半年人民幣累計(jì)貶值5%, A股上市公司(不包含財(cái)務(wù)數(shù)據(jù)異常的公司,下同)凈匯兌收益共為307億元人民幣,去年同期人民幣升值1%,則為凈損失33億元。其中,有2828家上市公司出現(xiàn)匯兌收益,占到A股上市公司的59.3%。特別是上游產(chǎn)業(yè)和產(chǎn)品出口型行業(yè),由于進(jìn)口依賴度低,海外業(yè)務(wù)收入占比高,匯兌收益較多,如煤炭、汽車、建筑和石油石化行業(yè)的匯兌收益位居前列(見圖8)。

2. 貿(mào)易結(jié)構(gòu)的變化

近年來,中國(guó)在貿(mào)易量迅速擴(kuò)大的基礎(chǔ)上,貿(mào)易結(jié)構(gòu)也逐漸調(diào)整,不同貿(mào)易結(jié)構(gòu)對(duì)于匯率變動(dòng)的響應(yīng)程度也不同。首先,從貿(mào)易方式來看,進(jìn)出口中加工貿(mào)易比重下降,一般貿(mào)易比重明顯上升,尤其是2008年之后更是加速了該趨勢(shì)。中國(guó)加工貿(mào)易的進(jìn)出口占比已分別由2009年的32%、49%,降至2021年的18%、 25%,同期一般貿(mào)易進(jìn)出口則分別由53%、44%升至62%、61%(見圖表9)。

其次,從產(chǎn)品結(jié)構(gòu)來看,自1990年代以來,中國(guó)初級(jí)產(chǎn)品進(jìn)出口占比逐漸下降,工業(yè)制成品占據(jù)主導(dǎo)地位,到2000年占比已超過90%(見圖表10)。在工業(yè)制成品中,不同技術(shù)含量產(chǎn)品的需求價(jià)格彈性也有較大區(qū)別。過去中國(guó)以勞動(dòng)密集型產(chǎn)品出口(如紡織服裝)為主,此類產(chǎn)品附加值較低,利潤(rùn)率薄,出口競(jìng)爭(zhēng)激烈,對(duì)于匯率變動(dòng)反應(yīng)更為敏感。

隨著中國(guó)加快產(chǎn)業(yè)結(jié)構(gòu)轉(zhuǎn)型,機(jī)電產(chǎn)品、高新技術(shù)產(chǎn)品等資本和技術(shù)密集型產(chǎn)品出口占比明顯提升(見圖表10)。此類產(chǎn)品有更強(qiáng)的議價(jià)能力、更少的替代產(chǎn)品和更高的利潤(rùn)率,對(duì)于匯率變動(dòng)的承受能力也更強(qiáng)。另外,近年來人民幣漸進(jìn)升值,一定程度上降低了企業(yè)引進(jìn)高科技產(chǎn)品和設(shè)備的進(jìn)口成本,也有助于進(jìn)一步推動(dòng)中國(guó)貿(mào)易結(jié)構(gòu)轉(zhuǎn)型。

3. 金融渠道對(duì)于匯率的影響

隨著全球金融市場(chǎng)發(fā)展不斷深化,金融渠道與匯率的聯(lián)系愈發(fā)緊密,在金融市場(chǎng)中價(jià)格調(diào)整更加迅速,短期內(nèi)跨境資金流動(dòng)對(duì)于匯率影響越來越占據(jù)主導(dǎo)作用,貿(mào)易渠道則對(duì)匯率短期變動(dòng)的解釋力則逐漸減弱。國(guó)際清算銀行(BIS)研究發(fā)現(xiàn)[3],一國(guó)匯率的變動(dòng)可以同時(shí)通過貿(mào)易渠道和金融渠道對(duì)國(guó)內(nèi)經(jīng)濟(jì)產(chǎn)生影響,而這兩個(gè)渠道的作用方向往往相反的,且在一定程度上可以互相抵消,該作用在新興市場(chǎng)更為突出。具體原理是,當(dāng)一國(guó)匯率貶值時(shí),通過貿(mào)易渠道可以擴(kuò)大出口、減少進(jìn)口,增加貿(mào)易差額,對(duì)國(guó)內(nèi)經(jīng)濟(jì)增長(zhǎng)有拉動(dòng)作用。但是,從金融渠道來看,如果該國(guó)存在大量的貨幣錯(cuò)配,匯率貶值則會(huì)通過估值效應(yīng)增加外幣負(fù)債,加重本國(guó)主體的償債負(fù)擔(dān),惡化資本項(xiàng)目收支;還會(huì)帶來快速的資本流出,收緊貨幣金融條件,給國(guó)內(nèi)投資和產(chǎn)出帶來負(fù)面影響。

特別是,結(jié)合前述貿(mào)易計(jì)價(jià)貨幣的選擇,大多數(shù)新興市場(chǎng)國(guó)家美元化程度較高,出口多用美元計(jì)價(jià)(Dominant Currency Pricing, DCP),而同時(shí)又有大部分外幣負(fù)債(Dominant Currency Financing, DCF),那么在本幣貶值時(shí),對(duì)于出口量的刺激效果十分有限,而貶值卻加大了償還外債的成本。此時(shí)貿(mào)易渠道的正面效果在短期內(nèi)無法顯現(xiàn),而金融渠道的負(fù)面效果卻可以快速顯現(xiàn)。由此帶來的啟示是,當(dāng)一國(guó)希望通過貨幣競(jìng)爭(zhēng)性貶值來拉動(dòng)經(jīng)濟(jì)增長(zhǎng)時(shí),需要同時(shí)考慮金融渠道的影響,如果金融渠道的影響大于貿(mào)易渠道,貶值不但起不到拉動(dòng)經(jīng)濟(jì)的效果,反而可能會(huì)得不償失。

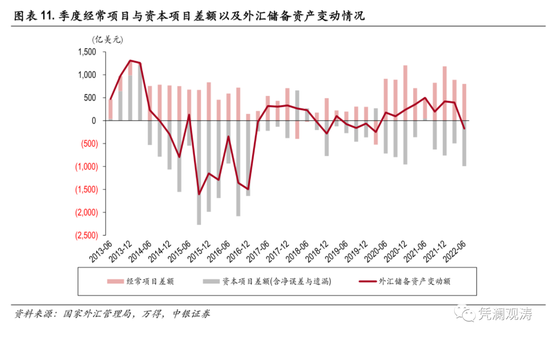

類似的情況如2015年的人民幣貶值恐慌。當(dāng)時(shí)中國(guó)季度貿(mào)易差額連續(xù)保持雙位數(shù)增長(zhǎng),到年底,中國(guó)貿(mào)易順差為歷史新高5939億美元,經(jīng)常項(xiàng)目順差達(dá)到2930億美元,但資本項(xiàng)目逆差(含凈誤差與遺漏)卻高達(dá)6360億美元(見圖表11),資本凈流出超過了經(jīng)常項(xiàng)目順差。主要是因?yàn)椤?.11”匯改期間人民幣意外走弱貶值,這引起了關(guān)于人民幣加入競(jìng)爭(zhēng)性貶值的市場(chǎng)恐慌,導(dǎo)致資本流出壓力急劇擴(kuò)大。加之中國(guó)過去積累了大量的民間貨幣錯(cuò)配,國(guó)內(nèi)主體增加了海外資產(chǎn)配置、加快了對(duì)外債務(wù)償還,釀成了“資本外流-儲(chǔ)備下降-匯率貶值”的惡性循環(huán)。在此情形下,金融渠道對(duì)于匯率的影響遠(yuǎn)遠(yuǎn)超過了貿(mào)易渠道的影響,此時(shí)的匯率更多具有資產(chǎn)價(jià)格屬性,而不再單純是由貿(mào)易收支狀況決定的商品價(jià)格。

二、人民幣匯率對(duì)外貿(mào)進(jìn)出口影響的實(shí)證分析

(一)外貿(mào)進(jìn)出口需求價(jià)格彈性測(cè)算

1. 模型設(shè)定和數(shù)據(jù)處理

我們借鑒文獻(xiàn)中常用的進(jìn)出口需求方程,假設(shè)出口需求是由外國(guó)實(shí)際居民收入(收入效應(yīng))、出口商品相對(duì)價(jià)格水平(價(jià)格效應(yīng))決定,進(jìn)口則由本國(guó)實(shí)際居民收入,進(jìn)口商品相對(duì)價(jià)格水平?jīng)Q定。此處進(jìn)出口相對(duì)價(jià)格水平可使用剔除兩國(guó)間物價(jià)水平差異的實(shí)際匯率作為衡量,實(shí)際居民收入在實(shí)證分析中常用GDP或者工業(yè)增加值作為替代。

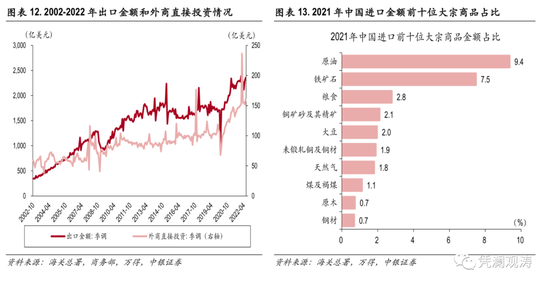

在傳統(tǒng)貿(mào)易方程的基礎(chǔ)之上,結(jié)合中國(guó)的貿(mào)易發(fā)展特點(diǎn)和貿(mào)易結(jié)構(gòu)的變化,加入部分控制變量以完善進(jìn)出口模型。在出口模型中加入了外商直接投資[4],主要由于中國(guó)對(duì)外開放以來,通過吸引外資(FDI)來帶動(dòng)出口增長(zhǎng)是重要的發(fā)展戰(zhàn)略,出口金額的增加伴隨著外商投資的快速增長(zhǎng)(見圖表12)。一方面外商投資可以直接促進(jìn)貿(mào)易總額的增長(zhǎng);另一方面,外商直接投資有助于帶動(dòng)中國(guó)產(chǎn)業(yè)升級(jí),提高產(chǎn)品的技術(shù)含量,從而改變中國(guó)的貿(mào)易結(jié)構(gòu)。

進(jìn)口模型中,由于中國(guó)進(jìn)口中以原油為代表的大宗商品占比較高,2021年中國(guó)進(jìn)口前10位的大宗商品占比超30%,其中前三位的原油、鐵礦石和糧食合計(jì)占比19.6%(見圖表13)。因此,國(guó)際大宗商品價(jià)格走勢(shì)對(duì)中國(guó)進(jìn)口金額影響較大,2002至2021年中國(guó)進(jìn)口金額與CRB大宗商品價(jià)格指數(shù)同比相關(guān)性為0.78(見圖表14),故在進(jìn)口需求方程中加入CRB綜合指數(shù)作為控制變量。

此外,自2015年“8.11”匯改以來,人民幣匯率參考一籃子貨幣調(diào)節(jié),匯率彈性增加,雙向波動(dòng)更頻繁。在匯率的水平值直接影響外貿(mào)進(jìn)出口之外,匯率的波動(dòng)率也可能會(huì)影響進(jìn)出口。關(guān)于匯率波動(dòng)對(duì)貿(mào)易的影響方向,學(xué)術(shù)界尚未對(duì)此達(dá)成共識(shí)。匯率波動(dòng)對(duì)一國(guó)的貿(mào)易總量既有正面沖擊也有負(fù)面沖擊,但負(fù)面沖擊相對(duì)更顯著,具體取決于市場(chǎng)主體對(duì)風(fēng)險(xiǎn)的態(tài)度和規(guī)避能力,以及金融衍生工具的發(fā)展和使用等。還有觀點(diǎn)認(rèn)為,匯率波動(dòng)對(duì)不同貿(mào)易企業(yè)的影響是非對(duì)稱的。比如陳六傅等(2007)研究了1995-2005年人民幣實(shí)際匯率波動(dòng)率對(duì)中國(guó)六大類企業(yè)的影響,發(fā)現(xiàn)實(shí)際匯率波動(dòng)會(huì)對(duì)國(guó)有企業(yè)、中外合作企業(yè)和外商獨(dú)資企業(yè)的出口產(chǎn)生正向沖擊,但只有對(duì)中外合資企業(yè)的正向影響顯著,而匯率波動(dòng)對(duì)集體企業(yè)和其他類企業(yè)的出口則會(huì)產(chǎn)生顯著的負(fù)向抑制作用[5]。

匯率的波動(dòng)無法直接觀測(cè),以往文獻(xiàn)中對(duì)匯率波動(dòng)率的測(cè)算常用以下三種方法:1)匯率標(biāo)準(zhǔn)差的移動(dòng)平均值;2)匯率變化率的移動(dòng)標(biāo)準(zhǔn)差(通常選取4、8或12階,但研究表明階數(shù)的影響不大)[6];3)廣義自回歸條件異方差(GARCH)模型[7]。

前兩種方法測(cè)算的為歷史波動(dòng)率,第三種為條件預(yù)測(cè)波動(dòng)率,在文獻(xiàn)中使用更為廣泛。我們分別通過第二種和第三種方法計(jì)算人民幣實(shí)際有效匯率(多邊匯率)和美元兌人民幣匯率的波動(dòng)率作為對(duì)比。可以看出,1994-2015年人民幣多邊匯率波動(dòng)較大,雙邊匯率波動(dòng)較小;2015年之后,多邊匯率波動(dòng)有所下降,雙邊匯率波動(dòng)明顯加大,波動(dòng)頻率也顯著提高(見圖表15)。

本文選取1994年8月至2022年6月的月度數(shù)據(jù)進(jìn)行實(shí)證分析,其中進(jìn)出口選用海關(guān)總署公布的以美元計(jì)價(jià)的月度金額。匯率首先選取BIS統(tǒng)計(jì)的人民幣實(shí)際有效匯率指數(shù),以多邊匯率衡量對(duì)出口競(jìng)爭(zhēng)力的影響;其次使用美元兌人民幣匯率中間價(jià)月均值(直接標(biāo)價(jià)法,下同),以衡量雙邊匯率對(duì)外貿(mào)企業(yè)的財(cái)務(wù)影響。如前所述,中國(guó)較高比例的貿(mào)易活動(dòng)仍以美元計(jì)價(jià)結(jié)算,人民幣和美元的雙邊匯率對(duì)于企業(yè)盈利的影響更為直接,進(jìn)而影響外貿(mào)企業(yè)的商品定價(jià)。實(shí)際居民收入選用更為高頻的月度工業(yè)增加值數(shù)據(jù),國(guó)外選用OECD工業(yè)生產(chǎn)指數(shù),國(guó)內(nèi)則選用國(guó)家統(tǒng)計(jì)局發(fā)布的工業(yè)增加值,并均經(jīng)過通脹調(diào)整得到實(shí)際增加值。

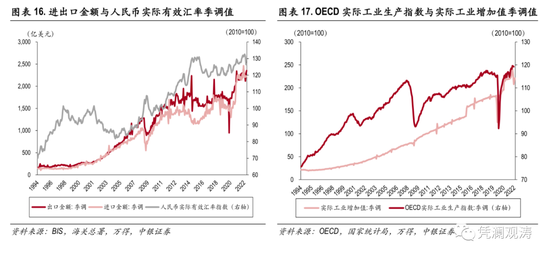

為了剔除季節(jié)因素的影響,我們使用X12季調(diào)分析包對(duì)數(shù)據(jù)進(jìn)行季節(jié)調(diào)整,經(jīng)季調(diào)后的進(jìn)出口金額、實(shí)際工業(yè)增加值和實(shí)際有效匯率指數(shù)(見圖表16和17),可以看到變量的趨勢(shì)項(xiàng)明顯,數(shù)據(jù)是非平穩(wěn)的。因此,對(duì)所有變量進(jìn)行自然對(duì)數(shù)轉(zhuǎn)換,但取對(duì)數(shù)后的數(shù)據(jù)經(jīng)統(tǒng)計(jì)檢驗(yàn)仍不平穩(wěn),進(jìn)一步對(duì)所有變量做一階差分處理[8],使時(shí)間序列平穩(wěn)。

2. 多邊匯率與進(jìn)出口貿(mào)易彈性測(cè)算

基于前述模型,我們首先測(cè)算進(jìn)出口總體多邊匯率彈性。結(jié)果顯示,出口方程中,當(dāng)用人民幣匯率(包括水平值和波動(dòng)率)回歸時(shí),人民幣多邊匯率升值和波動(dòng)增加對(duì)當(dāng)期出口有顯著負(fù)向作用,這與理論較為一致,即人民幣升值影響產(chǎn)品出口競(jìng)爭(zhēng)力,導(dǎo)致出口金額下降。當(dāng)加入國(guó)外工業(yè)增加值和外商直接投資變量后,出口匯率彈性有所減小,匯率波動(dòng)影響減弱且不顯著,模型解釋力得到提高。整體看,對(duì)出口影響程度依次為外國(guó)實(shí)際工業(yè)生產(chǎn)指數(shù)(外需)、人民幣實(shí)際有效匯率和外商直接投資,其中出口需求價(jià)格彈性為-0.31(見圖表18)。

進(jìn)口方程中,實(shí)際有效匯率和匯率波動(dòng)對(duì)進(jìn)口也起到負(fù)向作用,但匯率波動(dòng)率影響也不顯著,尤其是加入CRB綜合指數(shù)后,模型擬合度顯著提高。對(duì)進(jìn)口影響程度的變量依次為實(shí)際多邊匯率、國(guó)內(nèi)工業(yè)增加值(內(nèi)需)和大宗商品價(jià)格,進(jìn)口需求彈性為-0.65(見圖表19)。

按照傳統(tǒng)理論,匯率升值應(yīng)該有利于進(jìn)口,但由于中國(guó)進(jìn)口中較大比例為原材料和中間品,經(jīng)過加工后再出口。1995-2006年間,中國(guó)加工貿(mào)易平均占比超過54%,而加工貿(mào)易的特點(diǎn)便是“大進(jìn)大出,兩頭在外”,這使得匯率變動(dòng)的作用在進(jìn)出口環(huán)節(jié)相互抵消。當(dāng)匯率升(貶)值時(shí),進(jìn)出口同時(shí)減少(上升),故人民幣升值對(duì)進(jìn)口的促進(jìn)作用便相對(duì)有限。許多研究也得出相同結(jié)論,如李宏彬等(2011)通過分析2000-2006年所有進(jìn)出口企業(yè)數(shù)據(jù),從微觀層面分析發(fā)現(xiàn)進(jìn)出口商品的匯率彈性均為負(fù)值,人民幣實(shí)際有效匯率每升值1%,進(jìn)口金額降低0.71%[9]。

總的來看,在控制內(nèi)外需、外商直接投資和大宗商品價(jià)格之后的貿(mào)易需求方程顯示,中國(guó)進(jìn)出口價(jià)格彈性分別為0.65、0.31,兩者之和為0.96,表明不滿足馬歇爾-勒納條件,即人民幣匯率變動(dòng)對(duì)改善國(guó)際收支收效甚微。此外,進(jìn)出口的收入彈性更大,而且系數(shù)顯著。給定多邊匯率等其他因素不變,當(dāng)外需擴(kuò)大1%,出口金額增加1.37%;當(dāng)內(nèi)需增加1%,進(jìn)口金額增加0.49%(見圖表18和19)。

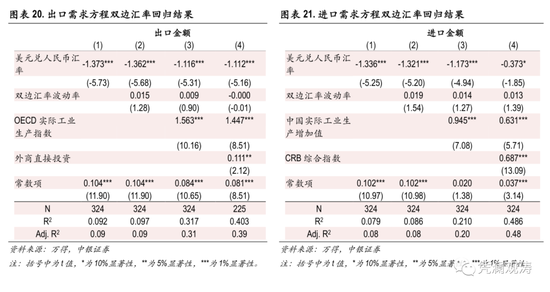

3. 雙邊匯率與進(jìn)出口貿(mào)易彈性測(cè)算

美元兌人民幣雙邊匯率回歸結(jié)果顯示,人民幣貶值對(duì)當(dāng)期出口沒有促進(jìn)作用,反而有一定抑制(見圖表20)。一方面由于雙邊匯率對(duì)中國(guó)進(jìn)出口企業(yè)多為財(cái)務(wù)影響,從接到出口訂單、生產(chǎn)、發(fā)貨到實(shí)際收款存在時(shí)間差,當(dāng)期匯率變動(dòng)對(duì)外貿(mào)的影響尚未完全顯現(xiàn)。另一方面,由于早期中國(guó)進(jìn)出口貿(mào)易中美元計(jì)價(jià)占比較高,傳統(tǒng)的J曲線效應(yīng)可能在雙邊匯率中更為顯著,對(duì)此在本文下一部分進(jìn)行探討。進(jìn)口需求方程中,起初雙邊匯率對(duì)進(jìn)口金額影響為負(fù)且系數(shù)較大,即當(dāng)人民幣兌美元升值,進(jìn)口金額增加,表明雙邊匯率升值有助于降低中國(guó)進(jìn)口成本,這與理論相符。但隨著國(guó)內(nèi)需求、大宗商品價(jià)格指數(shù)加入模型,雙邊匯率的影響系數(shù)逐漸減小(見圖表21),說明內(nèi)需和國(guó)際大宗商品價(jià)格對(duì)進(jìn)口金額的影響更大。

(二)匯率對(duì)外貿(mào)進(jìn)出口的滯后效應(yīng)

在考察當(dāng)期匯率變動(dòng)對(duì)進(jìn)出口影響之外,進(jìn)一步分析人民幣匯率與進(jìn)出口的動(dòng)態(tài)關(guān)系,驗(yàn)證是否存在J曲線效應(yīng)。此處使用向量自回歸(VAR)模型,一方面考慮到變量間的內(nèi)生性問題,另一方面也可以檢驗(yàn)變量滯后項(xiàng)的影響。

結(jié)果顯示,人民幣實(shí)際有效匯率貶值在當(dāng)期會(huì)短暫改善貿(mào)易差額,但從第二個(gè)月開始對(duì)貿(mào)易差額呈現(xiàn)負(fù)面效應(yīng),隨后在第10個(gè)月匯率貶值的小幅促進(jìn)作用顯現(xiàn),但整體不顯著(見圖表22)。即多邊匯率對(duì)貿(mào)易收支存在J曲線效應(yīng),滯后時(shí)長(zhǎng)約為10個(gè)月。從雙邊匯率來看,美元兌人民幣匯率貶值,短期內(nèi)對(duì)貿(mào)易差額有持續(xù)的負(fù)面作用,在第12個(gè)月后,貶值對(duì)貿(mào)易差額的正向作用開始顯現(xiàn)。

相較而言,雙邊匯率的J曲線效應(yīng)更為明顯,但滯后時(shí)期稍長(zhǎng)于多邊匯率。這與實(shí)證文獻(xiàn)中的結(jié)論基本一致,即人民幣匯率變動(dòng)對(duì)貿(mào)易收支的滯后效應(yīng)約為一年左右(見圖表23)。比如徐康寧和施海洋(2002)運(yùn)用年均美元兌人民幣匯率與滯后的外貿(mào)出口額進(jìn)行回歸發(fā)現(xiàn)滯后一年的出口額與人民幣匯率相關(guān)性最強(qiáng)[10]。

三、主要結(jié)論

我們?cè)趫?bào)告《需要關(guān)注人民幣匯率對(duì)中國(guó)通脹的傳導(dǎo)效應(yīng)嗎?》(2022年5月31日)中曾做出了一個(gè)重要判斷,即人民幣匯率對(duì)我國(guó)CPI幾乎沒有影響,不用過分擔(dān)心輸入性通脹問題。實(shí)際結(jié)果是,今年人民幣匯率回調(diào)較多,國(guó)內(nèi)CPI通脹卻一直處于溫和水平,為實(shí)施“以我為主”的國(guó)內(nèi)貨幣政策贏得了空間。本篇報(bào)告則做出了另一個(gè)重要判斷,即對(duì)于人民幣匯率調(diào)整對(duì)我國(guó)外貿(mào)出口的提振作用不要期望過高。

通過對(duì)中國(guó)進(jìn)出口貿(mào)易彈性的測(cè)算和J曲線效應(yīng)的估計(jì),結(jié)果顯示,人民幣匯率變動(dòng)對(duì)于調(diào)節(jié)外貿(mào)進(jìn)出口及其差額的作用有限。由于過去中國(guó)貿(mào)易結(jié)構(gòu)中以加工貿(mào)易為主,進(jìn)口中很大部分需求是以原材料等商品為主,在國(guó)內(nèi)加工后再出口,進(jìn)出口匯率彈性均為負(fù)值,即人民幣匯率升貶值會(huì)同向影響進(jìn)出口,對(duì)于改善貿(mào)易收支收效甚微。此外,匯率變動(dòng)對(duì)貿(mào)易收支變動(dòng)的時(shí)滯約為一年左右,雙邊匯率的J曲線效應(yīng)更為顯著,這與中國(guó)進(jìn)出口計(jì)價(jià)結(jié)算中美元占比較高有關(guān)。外需對(duì)于出口額的影響程度較大,內(nèi)需和大宗商品價(jià)格則對(duì)于進(jìn)口額影響較大,這表明外貿(mào)進(jìn)出口的收入效應(yīng)遠(yuǎn)大于匯率的價(jià)格效應(yīng)。

未來影響外貿(mào)進(jìn)出口的關(guān)鍵因素仍是內(nèi)外需相對(duì)強(qiáng)弱。隨著海外持續(xù)貨幣緊縮,外需將進(jìn)一步放緩,出口增速大概率逐漸回落;進(jìn)口增速受到內(nèi)需和大宗商品價(jià)格影響,如果內(nèi)需不能得到有效提振,疊加大宗商品高基數(shù)的影響,進(jìn)口增速可能持續(xù)處于低位,不排除貿(mào)易順差進(jìn)一步擴(kuò)大。當(dāng)務(wù)之急,是要在外需實(shí)質(zhì)性走弱之前,抓住內(nèi)需恢復(fù)的關(guān)鍵時(shí)間窗口,落實(shí)好一攬子穩(wěn)增長(zhǎng)接續(xù)政策,加力鞏固內(nèi)需復(fù)蘇的基礎(chǔ),盡快實(shí)現(xiàn)內(nèi)外增長(zhǎng)動(dòng)力的有效切換,這有助于改善市場(chǎng)預(yù)期和信心,也會(huì)對(duì)人民幣匯率形成支撐。

風(fēng)險(xiǎn)提示:美聯(lián)儲(chǔ)貨幣緊縮超預(yù)期,海外經(jīng)濟(jì)放緩快于預(yù)期,國(guó)內(nèi)經(jīng)濟(jì)復(fù)蘇不及預(yù)期。

(本文作者介紹:中銀證券全球首席經(jīng)濟(jì)學(xué)家)

責(zé)任編輯:李琳琳

新浪財(cái)經(jīng)意見領(lǐng)袖專欄文章均為作者個(gè)人觀點(diǎn),不代表新浪財(cái)經(jīng)的立場(chǎng)和觀點(diǎn)。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點(diǎn)擊微信界面右上角的+號(hào),選擇“添加朋友”,輸入意見領(lǐng)袖的微信號(hào)“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財(cái)經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。