意見領袖 | 李迅雷

今年上半年GDP增速為2.5%,其中二季度的GDP增速只有0.4%,環比為-2.6%,應該是四個季度中最低的。從六月份開始,經濟回暖的趨勢已經形成,下半年的經濟增速將顯著回升。但我們仍需關注經濟增長中的結構性問題,對于就業、消費和房地產風險等給予更多關注。

上半年經濟:剔除突發因素看長期趨勢

烏克蘭危機在二月末才爆發,而我國奧密克戎疫情在今年一季度也沒有大規模蔓延,故這兩大突發事件對我國經濟的影響在一季度并不大。一季度的GDP同比增長4.8%,雖然同比增速較去年四季度回升0.8個百分點,但去年增速剔除基數影響后,一季度還是較去年四季度增速有所回落。從環比增速上來看,2022年一季度GDP季調環比增速1.3%,較去年四季度也有所下行。這說明,即便沒有烏克蘭危機和突發疫情,我國經濟仍存在長期增速放緩的壓力。

當然,疫情對3月份經濟的影響還是明顯的。如一季度規模以上工業企業增加值增速為6.5%,3月當月工業增加值同比增速錄得5%,較1-2月增速小幅下行2.5個百分點,服務業生產指數也由正轉負至-0.9%,整體來看,在國內本土疫情的干擾下,生產明顯放緩。

2022年上半年大部分宏觀數據都已經公布,除了基建投資增速顯著回升外,制造業投資增速也從高位回落,房地產投資則繼續負增長,上半年為-5.4%。同時國有控股企業的固定資產投資增速高達9.2%,但民間投資增速只有3.5%,差距進一步擴大。這說明我國為穩增長所采取的逆周期政策非常鮮明,而民間投資往往是順周期的。逆周期政策主要體現在基建投資方面,已經開始起作用了。

基建投資一枝獨秀:前六個月增長7.1%

來源:Wind,中泰證券研究所

但是,基建投資的增速真的能持續上升嗎?歷史上多次出現基建年初沖高后增速不斷回落的情況,比如2011年、2015年、2017年和2018年等。相比去年“缺項目”導致資金明顯閑置的情況,今年項目端不再成為基建發力的主要制約。

相比之下,錢從哪來可能更關鍵。今年基建穩增長的意愿和力度均有明顯提高,但是“嚴控隱債”的基調和紅線目前還沒有變,地方政府只能在現有制度約束和財力范圍內“盡力而為、量力而行”。而且,民間資本對基建投資的參與度在下降,因為投資回報率偏低。因此,基建投資全年增速估計在6%左右。

從銀行的中長期信貸數據也可以發現,1-5月份都出現大幅度負增長。其中居民部門同比少增1.77萬億元,企業部門同比少增1.01萬億元,這與2020年疫情爆發期形成鮮明對照。盡管6月份的社融數據比較強勁,企業中長期貸款規模也有所增加,但不改變大趨勢。這也意味著企業和居民部門的中長期融資需求可能依然不足,尤其是民企的中長期投資意愿偏弱。

今年前五月企業和居民部門的中長期貸款額同比減少(億元)

來源:Wind,中泰證券研究所

今年上半年,住戶存款增量高達10.3萬億元,同比多增2.9萬億元,說明居民的避險性需求上升,投資意愿下降,這從央行的二季度問卷調查中也得到了印證。同時,1-6月份社會消費品零售總額下降0.7%。受全國各地針對疫情采取管控措施的影響下, 6月除汽車以外的消費品零售額下降0.1%。除了疫情影響外,居民避險性需求上升也給消費帶來一定的負面影響。這也是去年年末中央經濟工作會議提到的“需求收縮”問題。

因此,上半年經濟增速下行固然有疫情因素,但不容忽視非疫情因素,即中央經濟工作會議所提到的三重壓力“需求收縮、供給沖擊和預期轉弱”對我國經濟的抑制因素。

下半年經濟:更需要關注“慢變量”

2022年與2020年的類似之處是受疫情影響比較明顯。雖然奧密克戎的致死率比較低,但傳播性極強,因此,對經濟運行的影響比2020年更大。因此,2022年穩增長的難度也比2020年大。

從下圖中發現,2020年消費對GDP的貢獻為負,但投資的貢獻非常大,出口其次;在固定資產投資中,房地產投資增速為7%,與今年上半年房地產投資增速-5.4%形成鮮明對照。由于房地產投資以民間投資為主,而且在固定資產投資中的占比超過基建投資。因此,要穩投資,必須在基建投資中加大政府和國企投資的占比。

以往三駕馬車對GDP增長的貢獻率(%)

來源:wind,中泰證券研究所

但如前所述,我國的固定資產投資都已經經歷了沖高回落的過程,固定資產投資占比在2016年達到80%以后就開始回落,基建投資占比則在2017年以后開始回落。說明經濟增長的動能在減弱,這就是為何我們總是強調中國經濟要從高增長轉向高質量增長的原因。而且,國有資本投資基建也受到諸多約束,故下半年基建投資增速的繼續上升力度估計有限。

中國基建投資和固定資產投資占GDP比重(%)

來源:Wind,中泰證券研究所

今年最需要關注的是房地產領域。1-6月政府性基金收入增速降至-28.4%,遠低于全年預算目標值0.6%。6月當月收入增速在基數走高下降幅明顯擴大,為-35.7%,再創2016年以來新低,主要原因是地方政府的土地出讓金收入大幅下降,1-6月份降幅同比擴大至-40%。

2022年上半年政府性基金收入大幅下降

來源:Wind,中泰證券研究所

從上半年的數據看,百強房企和前五房企的地產銷售面積都處在負增長中,只有30個大中城市的銷售面積在六月份出現顯著回升,但由于一二線城市的銷售額在全國的占比大約只有三成左右,故全國房地產不景氣的局面還很難在下半年扭轉。

2022年房地產走勢相比2020年明顯趨弱

來源:wind,中泰證券研究所

房地產投資實際上是一個慢變量,它受到房地產的長周期影響,而房地產長周期又受到城市化長周期與人口長周期等因素的影響。例如,我國的城鎮化進程已經顯著放緩,但大城市化進程卻在加快,表現為我國大部分三四五線城市的常住人口出現凈減少,而以上海、廣州、深圳、杭州為主的一線及部分發達地區二線城市人口顯著增加。

但與此同時,我國老齡化率也呈現快速上升勢頭,從今年開始,退休人員數量將持續13年大幅增加。故我國的城市率不會像西方國家那樣可以達到80-90%,因為人口老齡化會導致人口流動率的下降。這也意味著房地產作為我國經濟的主要動力源,其對經濟的推動作用將逐步下降。

另外一個需要關注的慢變量是消費。而消費與居民收入密切相關,即居民收入增速加快,則消費也能相應增長。受疫情影響,上半年全國居民人均可支配收入比上年同期名義增長4.7%,扣除價格因素,實際增長只有3%。2020年至今,消費的增速出現明顯回落,期望下半年疫情緩解之后,消費能夠出現恢復性反彈。

不過,消費增速的下行也是長期趨勢,這與消費總體量的增大有關。改善消費,提升消費對經濟的貢獻,有兩個方面可以所有作為,一方面要提供更多的公共服務,在住房、養老、教育、和醫療等方面給予更多的保障,還可以通過發放消費券等方式,讓居民敢消費、能消費、愿消費。目前看,我國居民的消費率過低,主要是因為儲蓄率過高(為了防老和購房等),如果能降低儲蓄率,則必然會提高消費率。

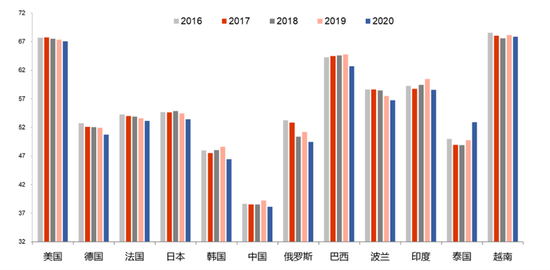

近年來居民部門消費率的國際比較

來源:世界銀行,中泰證券研究所

另一方面,則要通過稅制改革、財政補貼等手段,提高增加中低收入群體的收入來源,因為中低收入者是消費的主力,促進共同富裕、縮小收入差距一定有利于消費的增長。例如,我國的個稅占稅收總收入的比重只有7%左右,美國的個稅占聯邦政府稅收收入的比重達到37%,說明我國在向高收入階層進行有效征稅方面,仍有較大空間。

估計下半年我國的GDP增速將回升至5%以上,其中,在房地產政策環境進一步寬松,居民房貸利率下行的大背景下,房地產投資的邊際改善是否能實現?下半年尤其要防范房地產公司的債務違約及少部分居民的“停貸”現象。消費的反彈應該是確定了,但仍需要政策上的大力支持。

中國經濟仍具相對優勢:

行業間分化明顯,把握結構性機會

2022年全球諸多發達國家面臨高通脹和經濟衰退的壓力。從1960年以來,原油價格漲幅超過100%的情形出現過六次,從前面五次原油大漲來看,雖然其直接原因各不相同,但油價大漲后都出現了全球經濟增速大幅下滑,那么這次(第六次)應該也不會例外。例如,日本出現了日元大幅貶值和債券拋售現象,歐盟由于烏克蘭危機而使得高通脹和經濟衰退趨勢明顯。美國在加息和縮表的重壓下,預期明年出現經濟衰退的可能性較大。

6月份CPI上升至2.5%,估計7月份還會小幅上升,但全年仍能控制在2.5%以下;PPI有同比回落趨勢,而且就業狀況也處在安全線以內,因此,總體看通脹風險可控。這就可以解釋為何在美聯儲大幅加息和縮表的背景下,今年北向資金依然凈流入到A股市場。

但房地產市場的復蘇低于預期,這恐怕要引起足夠的重視。我在今年1月的《2022年資本市場十大猜想》一文中曾提到,地產下行是2022年宏觀經濟最大的潛在挑戰,但企業部門和居民部門還遠遠沒有準備好。所以當前最緊要的就是要守住風控底線,避免發生由于債務違約事件頻發引起的系統性金融風險,以及局部性金融風險的蔓延。

當今全球的普遍問題的結構扭曲和分化加劇。我國也同樣面臨類似問題,因此,必須通過加大自主創新力度、新舊動能轉換等來實現經濟轉型。這意味著即便在經濟增速下行的背景下,依然存在不少新的增長點和結構性機會。

根據上半年工業增加值數據可以看出,原油等上游資源品價格高企是導致行業盈利分化的重要原因。受益于能源價格高企,煤炭、石油開采、燃氣等資源品開采類行業盈利最好,工業增加值普遍達到10%以上,相比之下中游制造類行業受到上游成本的擠壓出現了不同程度的負增長。通信電子等成長類行業受原材料漲價影響較小,下游需求仍處于擴張階段,表現出了10%左右的較高增長。

消費類行業維持相對穩定的增長態勢,但內部分化顯著,煙酒類消費增速達到8%以上,紡織服裝和文教娛樂等線下消費行業受疫情影響只有3%-5%的增速。新能源(風電、光伏)的裝機爆發式增長也帶動了化工、電氣設備等相關領域的工業增加值的增長。

1-5月各行業工業增加值累計同比%

來源:WIND,中泰證券研究所

例如,新能源產業我國的起步很早,尤其在光伏和鋰電池產業鏈經過多年發展后,我國具有明顯優勢。此外我國也早已成為汽車大國,汽車銷量全球第一,而在電子技術、大數據和人口智能等方面,我國的綜合優勢也比較明顯。因此,我國的新能源車(實際上是電動智能汽車)的產業有望成為全球的最大產業。

回顧歷史,中國曾經是自行車王國,90年代開始,家電產業崛起,并在2000年以后成為全球第一,之后摩托車產業也成為全球第一。在傳統能源汽車領域,雖然中國的年銷量已經全球第一,但保有量不如美國。而且,傳統能源汽車已經有上百年的歷史積淀,該領域的我國國產汽車在全球的市場份額并不高。但是,新能源汽車則不同,都屬于剛剛起步,而中國的無論是生產優勢還是消費優勢都非常明顯,就像10多年前的高鐵。

如6月份國內新能源汽車的批發銷量達到57萬輛,同比增長141%,滲透率進一步上升。未來,中國的智能電動車(即新能源汽車)的產量一定是全球第一,就像家電那樣,估計到今年年底,新能源汽車的滲透率就將達到35%,所以,這應該今年拉動消費的一大熱點。

除了汽車行業,未來商用飛機領域應該大有可為。目前波音和空客是商用飛機領域的兩大巨頭,未來中國商飛或許能實現“三分天下有其一”。因此,我國的航空航天產業的商業化發展空間巨大,畢竟國內的市場空間非常巨大,至少還有十億人迄今還沒有坐過飛機。再進一步看,我國私人飛機市場未來是否也具有很大的空間呢?畢竟我國人口基數大,富裕家庭的絕對數量也非常大。

我國航空航天產業產值僅占GDP的0.35%

來源:AIA,中國民用航空統計年鑒,Wind,中泰證券研究所

我認為,下半年值得關注的至少有三大主題性投資機會。一個是與低碳經濟相關的產業,包括新能源產業鏈、電動車產業鏈及綠色環保、節能減排等相關行業的發展空間巨大;另一個是與數字經濟相關的產業,包括大數據、人工智能、互聯網平臺、物聯網、芯片、計算機等,數字經濟模式將逐步替代傳統經濟模式;第三個則是在目前全球高通脹背景下與糧食安全和農產品進口替代相關的產業發展機會,包括現代化養殖、轉基因技術、化肥農藥等。

“中泰時鐘”下半年行業景氣度評分

來源:中泰證券研究所金工團隊

總之,我們無需過于在意GDP的增速能否達到預期,只要通脹和失業率在可控范圍內即可。同時要防范房地產的局部性問題擴大化的風險。不少人預期今年下半年政府將出臺更加激進的刺激政策來拉動經濟大幅回升。我認為可能性不大,因為我國在財政政策上一直強調提高效能,要求財政支出要提質增效,確保財政支持經濟發展的可持續性。因此,今年及今后,實現經濟高質量增長應該是主基調。

(本文作者介紹:中泰證券首席經濟學家。)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。