意見領袖丨管濤 劉立品

摘 要

2月份以來,境外機構已經連續3個月減持人民幣債券。我們認為,除中美利差收窄、地緣政治風險以外,從存量角度看,資產再平衡效應可能是外資減持的另一重要原因。

2022年2月份,中美利差環比變化較小,但受俄烏沖突影響,外資開始大幅減持人民幣債券,凈減持規模在3月份創歷史新高。4月份,地緣政治沖突的次生影響明顯緩解,但外資依然在大幅減持人民幣債券。

資產再平衡,是指在投資組合的資產配置策略確定后,為了維持恒定投資權重所需要進行的資產交易行為。當投資組合中某一類資產收益很高時,投資者需要賣出一部分該類資產,以使投資組合的權重恢復平衡。

2022年前3個月,美國國際資本流動報告中,流量數據顯示,外國投資者連續凈購買長期美債;而存量數據顯示,外資卻在減持長期美債。兩個數據的差異,一定程度反映了美債收益率上行、美債價格持續下跌帶來的負估值效應。前3個月美債價格下跌產生的資產再平衡效應,不排除促使外國投資者購入美債。

2022年前4個月,全球債券指數下跌、中證全債指數上漲。這可能導致境外機構投資組合中的人民幣債券超配,為此外資只能減持人民幣債券資產。預計,隨著美債收益率逐步見頂,由此引發的人民幣債券資產減持也將接近尾聲。

風險提示:地緣政治局勢發展超預期,海外主要央行貨幣緊縮超預期

正文

2022年2月份以來,境外機構已經連續3個月減持人民幣債券,減持規模分別為804億、1125億和1085億元。這在歷史上較為罕見。關于外資為何持續減持人民幣債券,市場普遍認為,其中既有中美利差收窄的影響,也有地緣政治風險帶來的次生影響。但我們認為這兩個因素不足以解釋外資對人民幣債券持續較大規模的減持行為,存量角度的資產再平衡效應可能被市場忽略。

中美利差和地緣政治沖突無法完全解釋外資持續減持人民幣債券

歷史數據顯示,從流量角度看,中美利差和外資持有人民幣債券變動額存在較強的相關關系。2017年7月至2022年4月,10年期中美利差與外資持有人民幣債券變動額的正相關系數為0.56。以2020年為例,中美利差明顯擴大,10年期利差最高升至249個基點,促使外資加速增持人民幣債券,全年累計增持超1萬億元。此后,中美利差逐步收窄。不過,外資除了在2021年3月份小幅減持人民幣債券以外,2022年2月份之前均在增持。2022年1月份,10年期中美利差均值為99個基點,外資增持人民幣債券663億元;2月份,中美利差環比僅收窄了17個基點,但外資突然開始大幅減持人民幣債券,當月凈減持804億元;3月份,中美利差環比進一步收窄16個基點,減持規模擴大至1125億元;4月份,中美利差繼續收窄甚至出現倒掛,外資減持規模反而小幅收窄至1085億元。過去三個月的外資凈減持規模,位列債券通業務啟動以來單月凈減持額前三(見圖表1)。

2022年2月爆發的俄烏沖突,被普遍認為是引發外資減持人民幣債券的另一重要原因。2月24日,俄羅斯總統普京發表全國講話,正式宣布俄軍在烏克蘭東部地區的軍事行動,推高全球避險情緒。即便當時市場傳聞有部分歐洲資金來華避險,但這部分避險資金流入規模顯然不抵外資流出規模。尤其是2月26日美歐等西方國家宣布對俄羅斯進行SWIFT制裁后,外資流入A股速度放緩直至轉為凈流出。3月7日至15日,受俄烏沖突風險外溢、美國證券交易委員會(SEC)發布“預摘牌名單”、國內疫情反彈等因素影響,股市中的外資流出速度明顯加快,陸股通項下累計凈賣出668億元。直到3月16日國務院金融委會議召開,外資才重新回流股市,當月累計凈流出收斂至451億元。4月份陸股通恢復累計凈買入63億元(見圖表2)。相對于債券而言,股票的風險資產屬性更為突出,外資重新回流股市意味著地緣政治沖突帶來的次生影響已經明顯緩解。因此,地緣政治沖突不能成為解釋4月份外資繼續大規模減持人民幣債券的理由。

資產再平衡效應可能是近期外資持續減持人民幣債券的原因之一

投資組合中的資產凈購買量可以分為,維持恒定投資權重所需要的交易,以及由時變投資機會觸發的交易兩部分。前者即為資產再平衡(rebalancing)效應。例如,當投資組合中某一類資產收益很高時,投資者需要賣出一部分該類資產,以使投資組合的權重恢復平衡[1]。

近期美債價格下跌,外國投資者實際可能沒有減持美債反而凈購入美債

美國財政部每月會發布國際資本流動報告(Treasury International Capital,TIC),其中包括外國投資者買賣美國長期證券數據(流量數據)和外國投資者持有美國長期證券的頭寸數據(存量數據)。其中,流量數據來自TIC S表格,但該項數據存在多項統計缺陷。例如,根據第一個跨境交易對手的國家,而非最終買賣方所在國家記錄數據;未完全考慮代表官方外國投資者進行的交易等。這些缺陷容易使數據使用者產生誤導性的解讀。2008年國際金融危機加速了TIC SLT“美國和外國居民長期證券總持有量”的開發和引入,提供實際持倉的市值報告,而非資金流數據。該項指標最初公布的是2011年9月和12月的數據,自2012年起開始按照月度公布數據[2]。

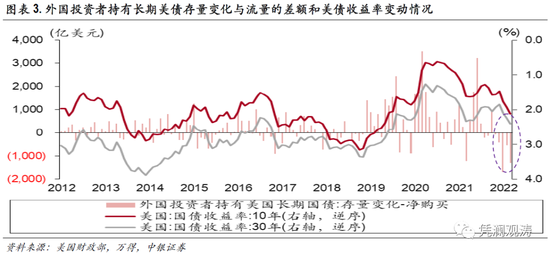

從上述介紹可以看出,外國投資者凈購買長期美債數據和持有長期美債存量數量變動之間的差異,除了包括統計方法改進導致的差異之外,還包括國債價格變化帶來的估值影響。這在圖表3得到印證:2012年以來外國投資者持有長期美債存量變化和流量數據的差異,與美債收益率表現存在一定的負相關性。2022年前3個月,流量數據顯示,外國投資者連續凈購買長期美債1985億美元,但存量數據顯示,外國投資者卻在減持長期美債1551億美元。兩個數據之間的相互“打架”,一定程度上可以由美債價格持續下跌帶來的負估值影響解釋。因此,我們不宜簡單根據存量數據判斷外國投資者在減持美債,甚至不能排除,前3個月美債價格下跌導致其在外國投資者投資組合中的權重下降,為保持投資組合資產配置的穩定,外國投資者凈購買美債的可能,而不僅僅是因為美債收益率飆升提高了美債的吸引力。

近期中債價格表現好于美債,一定程度上可能促使外資減持人民幣債券

2018年以來,中國金融開放加速,中國債券相繼被納入全球三大債券指數——彭博巴克萊全球綜合債券指數(2019年4月)、摩根大通旗艦全球新興市場政府債券指數(2020年2月)、富時世界國債指數(2021年10月),外資持有人民幣債券規模明顯增加。尤其是2020年隨著中美利差創史上新高,外資增持人民幣債券過萬億元。2021年,雖因中美利差收斂,外資增持人民幣債券有所放緩,但仍達到近8000億元的規模。2019至2020年,外資累計凈增持人民幣債券2.27萬億元,三年累計貢獻了2021年底外資持有境內人民幣債券托管量的62%。盡管外資在中國債券市場占比仍然較低,但由于存量規模較大,且利差優勢消失,資產再平衡效應可能逐漸顯現。

2017年7月至2022年4月,無論是否考慮匯率因素,以美元標價的已對沖全球債券指數(Barclays Global Aggregate Total Return Index USD Hedged)與中證全債指數之比和外資持有人民幣債券規模長期負相關,直到2021年9月份以來轉為正相關(見圖表4)。這恰逢人民幣債券完成納入全球三大債券指數附近,可能意味著外資配置階段暫告一段落。并且,包含匯率影響的相關系數持續小于不含匯率的相關系數,顯示人民幣匯率靈活有助于緩解了資產再平衡調整壓力。

2022年前4個月,美債收益率再次飆升,全球債券指數累計下跌7.5%,中證全債指數上漲1.3%,二者之比明顯下降(見圖表4)。為避免債券投資組合中的人民幣資產超配,外資或被迫采取減持人民幣債券的操作。2至4月份,外資累計減持人民幣債券3014億元,其中減持人民幣國債1293億元。相反,盡管股票是典型的風險資產,但人民幣股票資產不存在上述問題。2022年前4個月,明晟全球指數下跌了11%,明晟中國A股在岸指數下跌了21%(見圖表5)。預計,隨著美債收益率逐步見頂,由此引發的人民幣債券資產減持也將接近尾聲。

主要結論

2022年2月份以來,外資已經連續三個月大幅減持人民幣債券,這在歷史上較為罕見。我們認為,外資持續減持人民幣債券的現象,不能完全由中美利差收窄和地緣政治沖突解釋,也和國內投資環境無關。從存量角度看,全球和中國債市表現差異帶來的資產再平衡影響可能被市場忽略。

前期美債收益率飆升,而中債收益率穩中趨降,為避免人民幣債券超配,資產再平衡效應或導致外資采取了減持人民幣債券資產的操作。未來外資是繼續減持人民幣債券還是轉為增持,取決于美債收益率何時見頂,中美利差趨于穩定。這也是中美貨幣政策分化的副產品。

2021年9月份,易綱行長在《金融研究》發表的文章指出,近年來中美兩國國債收益率的相關性有所上升[3]。跨境資金流動應該是美債利率向中債利率傳導的重要渠道。近期外資持續減持人民幣債券一定程度上限制了債券市場利率下行。4月末,2年期和10年期中債收益率分別較1月末上升22個基點和14個基點。

所有資金流出都是從流入開始的。前兩年,中債收益率明顯高于美債,吸引大量外資增持人民幣債券,推動了人民幣升值。今年3月中旬以來,隨著內外因素反轉,人民幣匯率出現快速調整。從資產再平衡角度來看,人民幣貶值不僅沒有加速外資流出,反而起到了減記人民幣債券資產的美元價值的效果,在一定程度上緩解了外資的拋壓。這再次說明了,金融開放背景下保持匯率靈活的重要性。

(本文作者介紹:中銀證券全球首席經濟學家)

責任編輯:余坤航

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。