意見領袖丨瑞士百達

Djaafar Aballeche(瑞士百達財富管理、資深跨資產專家)

Jacques Henry(瑞士百達財富管理、跨資產配置與宏觀經濟研究團隊主管)

捐贈基金是為教育和其他機構的利益而設立的投資基金,資金來自捐贈和捐款。尤其是在美國,大學、博物館和醫院均設有捐贈基金。最大型的捐贈基金屬于美國的大學:哈佛大學位居榜首,截至2021年6月底,資產管理規模為515億美元;其次是德克薩斯大學和耶魯大學,截至同日,資產管理規模分別為429億美元和423億美元。

大學捐贈基金的主要投資目標是產生足夠的回報,以保持其資產的永久購買力,并維持大學的運營預算。一般而言,捐贈基金的目標是實現(經通脹調整后)5至10年長期實際平均年回報率達5%。

久而久之,大型捐贈基金(資產管理規模超過10億美元)已大幅減少對上市股票及債券等傳統資產類別的持倉(見圖1),并日漸轉向私募股權、實物資產和絕對回報策略等可以提供多元化和更高回報的另類資產。本質上,另類資產可提供主動管理,捕捉低效市場定價的機會。相較小型捐贈基金(資產管理規模少于2,500萬美元的捐贈基金,其投資依然側重于美國國內股票及投資級別債券),在大型捐贈基金的投資組合中,另類資產的占比更高。這是因為大型捐贈基金更容易獲得投資另類資產所需的大量研究和其他資源。

捐贈基金的數據來自 NACUBO 捐贈基金研究(2002-2008年)、NACUBO-Commonfund捐贈基金研究(2009-2017年)。2018至2021財政年度的數據來自NACUBO-TIAA捐贈基金研究(NTSE)

捐贈基金的數據來自 NACUBO 捐贈基金研究(2002-2008年)、NACUBO-Commonfund捐贈基金研究(2009-2017年)。2018至2021財政年度的數據來自NACUBO-TIAA捐贈基金研究(NTSE)美國大型捐贈基金對上市股票的配置從2002年占總資產的45%下降至2021年的29%(2009年更一度下降至26%),而同期對另類資產的配置則從32%增至59%。平均而言,小型基金的資產配置更為穩定,體現出典型的60/40投資組合配置,即約60%的資產投資于股票,32%投資于固定收益,余下投資于另類資產。

根據我們的預測,捐贈基金的表現在截至2021年6月30日財政年度(下文簡稱“2021財年”)的表現非常強勁,所有規模的捐贈基金均發布了自1989年首次編制數據以來最高的平均回報率。

據NACUBO數據顯示,所有機構于2021財年的平均回報率為30.6%(以美元計),介乎最小型基金(資產管理規模少于2,500萬美元)的23.9%至最大型基金的37.7%之間。相比之下,全球60/40基金(60% MSCI全球所有國家世界指數,40%彭博巴克萊全球綜合債券指數)同期提供22.5%的回報,美國60/40基金(60%標普500指數,40%美國10年期國債)的回報為22.1%。這些結果符合我們對捐贈基金相對于60/40投資組合的長期卓越表現的分析(見2021《前瞻?十年》第203-204頁)。分析顯示,當小盤股表現優于大盤股及通脹或10年期政府債券收益率上升超過50個基點時,捐贈基金的表現通常優于60/40的投資組合。2021財年的情況的確如此。在截至2021年6月底的12個月內,代表美國小盤股的羅素2000指數實現了62%的回報率,而代表大盤股的標普500指數的回報率為40.8%。此外,截至2021年6月30日年度,美國通脹率及美國10年期國債收益率分別上升4.4%和80個基點。

憑借2021財年的強勁表現,捐贈基金的10年平均年度回報率從7.5%升至8.5%。表1顯示不同規模捐贈基金在2021財年不同時段的年度回報率,還顯示了耶魯捐贈基金以及典型的60/40投資組合的平均回報率。

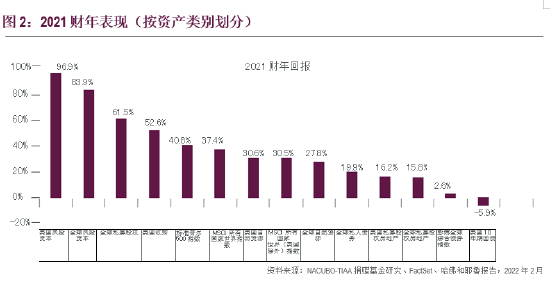

2021財年,捐贈基金受惠于多個資產類別(尤其是上市股票、私募股權(收購及風險資本)及實物資產)的強勁增值(見圖2)。在截至2021年6月30日的12個月內,標普500指數上漲了40.8%,而美國的收購和風險資本回報率分別為52.6%和96.9%。

資產配置或隨通脹上升而調整

捐贈基金在2021財年的資產配置略有變化。上市股票的資產占比從33.4%下降至32.5%。但私募股權資產和風險資本的占比分別上升1.9%和2.5%,目前分別占美國捐贈基金投資組合的15.4%和11.8%。相比之下,NACUBO的數據顯示,“有價另類資產(marketable alternatives)”(對沖基金)下降3%,而固定收益和實物資產分別下降1.2%和1.6%。圖3顯示美國捐贈基金截至2021年6月30日的資產配置(所有機構的平均值)。

一般而言,捐贈基金的10年歷史平均年度名義目標回報率介乎7%至7.8%之間。2020財年,目標名義回報率為7.51%。該數據已將支出要求(4.61%)、長期通脹預期(2.08%)以及費用及開支(0.82%)納入計算。但今年由于預期通脹上升,目標名義回報率已上調至7.94%(4.60%支出、2.3%通脹及1.04%費用和開支)。因此,捐贈基金管理人在實現未來的長期目標方面將面臨更大挑戰。我們預期捐贈基金的資產配置也將有所變動,更偏向持有實物資產,以對沖持續上升的長期通脹預期。

本財年將面對重重挑戰

鑒于烏克蘭戰爭和貨幣政策收緊(尤其是美國)的影響,捐贈基金要在截至2022年6月30日財年取得亮麗表現將面臨重重挑戰。假設市場自撰文之際(3月初)起至2022年6月底保持不變,我們估計美國捐贈基金于2022財年的年度回報率約為1%。然而,若市場因俄烏戰爭的影響持續下挫,尤其是我們面對經濟衰退時,捐贈基金的投資回報將可能跌入負值區。在熊市期間,捐贈基金相對于標普500指數的歷史貝塔系數約為0.50,表明在股市下跌的情況下,捐贈基金的跌幅可能會比股票少50%。 實物資產(尤其是大宗商品)在通脹上升及地緣政治壓力加劇的環境下可能會取得不俗表現,且由于實物資產在美國捐贈基金投資組合中約占10%,可抵消股票的部分損失。

(本文作者介紹:瑞士百達是歐洲的獨立私人財富與資產管理公司,成立于1805年)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。