意見領(lǐng)袖|孫彬彬/許銳翔

摘要:

作為兼顧房住不炒和穩(wěn)增長(zhǎng)的重要抓手,保障性租賃住房受到政策與市場(chǎng)的重點(diǎn)關(guān)注。

結(jié)合各地方十四五規(guī)劃,我們預(yù)計(jì)十四五全國(guó)新增保障性租賃住房規(guī)劃值應(yīng)該在800-900萬(wàn)套之間。而從目前已公布數(shù)據(jù)來(lái)看,2022年規(guī)劃值約占十四五的23.3%,那么2022年全國(guó)規(guī)劃值應(yīng)該在186-209萬(wàn)套之間,簡(jiǎn)單取均值約為200萬(wàn)套。

由于保障性租賃住房的規(guī)劃數(shù)量和投資強(qiáng)度均低于棚改,其對(duì)投資和GDP的拉動(dòng)作用并不會(huì)像棚改那樣顯著,對(duì)于經(jīng)濟(jì)增長(zhǎng)的拉動(dòng)作用預(yù)計(jì)在0.1個(gè)百分點(diǎn)左右,作用相對(duì)較為有限。

但是需要注意的是,按照當(dāng)前政策取向和經(jīng)濟(jì)總量,市場(chǎng)本身也不可能過(guò)分期待某一項(xiàng)穩(wěn)增長(zhǎng)舉措可能顯著托底,仍然需要多措并舉,共同發(fā)力,這樣才有可能實(shí)現(xiàn)明年一季度開好局。我們預(yù)計(jì)保障性租賃住房同樣會(huì)發(fā)力前置,其部分對(duì)沖房地產(chǎn)投資下滑和托底經(jīng)濟(jì)的作用仍然會(huì)有所顯現(xiàn)。

與之相對(duì)應(yīng),市場(chǎng)關(guān)注在于2022年1月和一季度,寬貨幣還是寬信用?亦或兩者兼而有之,這對(duì)未來(lái)債券市場(chǎng)的走勢(shì)包括對(duì)資本市場(chǎng)的影響,都比較重要。

大家也都清楚這一輪信用斜率不會(huì)高,但還是要客觀看待一季度開好局背景下,社融信貸開門紅。目前看,1月寬信用的成色可能很足。

市場(chǎng)當(dāng)然也會(huì)憧憬1月或者一季度內(nèi)OMO和MLF利率調(diào)降的可能性。

那么有沒(méi)有降息的可能?我們認(rèn)為還是有的。從今年全年看,除上半年地產(chǎn)還有一絲韌性外,整個(gè)經(jīng)濟(jì)的主要貢獻(xiàn)在出口。在GDP總量和投資總量均很高的情況下,明年經(jīng)濟(jì)增長(zhǎng)的壓力客觀存在,出口貢獻(xiàn)存在下行壓力,國(guó)內(nèi)僅靠保障性住房投資支出很難支撐地產(chǎn)的缺口,故而從經(jīng)濟(jì)增長(zhǎng)的客觀壓力來(lái)看需要寬貨幣和寬信用相結(jié)合。

如果降息,疊加社融信貸開門紅,哪個(gè)因素主導(dǎo)利率方向?毫無(wú)疑問(wèn)是降息。

從市場(chǎng)交易來(lái)看,如果1月份就有降息,那么從現(xiàn)在到1月份繼續(xù)保持債券市場(chǎng)多頭思維是沒(méi)有問(wèn)題的。但降息時(shí)間如果有推后,比如1月份沒(méi)有降息,市場(chǎng)就要保持一份警惕。因?yàn)槎唐趦?nèi)寬信用的壓力在上升。

市場(chǎng)點(diǎn)評(píng)與展望:保障性租賃住房作用有多大?

穩(wěn)增長(zhǎng)抓手是什么?能起多大作用?對(duì)此市場(chǎng)始終保有疑慮。

2021年中央經(jīng)濟(jì)工作會(huì)議繼續(xù)強(qiáng)調(diào)要“探索新的發(fā)展模式,堅(jiān)持租購(gòu)并舉,加快發(fā)展長(zhǎng)租房市場(chǎng),推進(jìn)保障性住房建設(shè)”。

上周,上海市集中開工新一批保障性租賃住房,十四五上海市將累計(jì)建設(shè)籌措保障性租賃住房47萬(wàn)套,而且明確2021-2022年計(jì)劃建設(shè)籌措保障性租賃住房24萬(wàn)套(間),完成十四五目標(biāo)總量的一半以上。

作為兼顧房住不炒和穩(wěn)增長(zhǎng)的重要抓手,保障性租賃住房受到政策與市場(chǎng)的重點(diǎn)關(guān)注,在穩(wěn)增長(zhǎng)訴求下保障性租賃住房對(duì)投資和經(jīng)濟(jì)有多大拉動(dòng)作用?本報(bào)告將對(duì)此進(jìn)行分析。

1.1 什么是保障性租賃住房?

事實(shí)上,保障性租賃住房這個(gè)概念提出相對(duì)較晚,目前最早見于2020年10月十九屆五中全會(huì)審議通過(guò)的《中共中央關(guān)于制定國(guó)民經(jīng)濟(jì)和社會(huì)發(fā)展第十四個(gè)五年規(guī)劃和二〇三五年遠(yuǎn)景目標(biāo)的建議》。

不過(guò),與其類似的其他一些保障性住房出現(xiàn)則相對(duì)較早,對(duì)此我們進(jìn)行梳理總結(jié)。

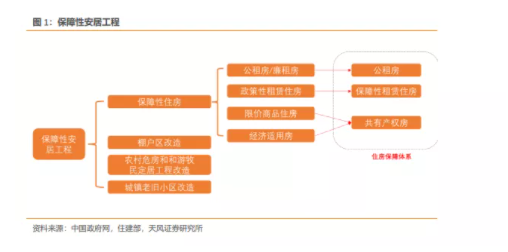

我國(guó)的保障性安居工程主要涵蓋四大方面:保障性住房建設(shè)、棚戶區(qū)改造、農(nóng)村危房改造和游牧民定居工程以及城鎮(zhèn)老舊小區(qū)改造。其中,歷史上保障性住房曾涵蓋多方面內(nèi)容,比如公共租賃住房、廉租房、政策性租賃住房、經(jīng)濟(jì)適用房、限價(jià)商品房等。

l 公共租賃住房和廉租房。

廉租房:中國(guó)最早的出租型保障房。1998年發(fā)布的《關(guān)于進(jìn)一步深化城鎮(zhèn)住房制度改革加快住房建設(shè)的通知》提出,最低收入家庭租賃由政府或單位提供廉租住房;中低收入家庭購(gòu)買經(jīng)濟(jì)適用住房;高收入家庭購(gòu)買、租賃市場(chǎng)價(jià)商品住房。2003年11月發(fā)布的《城鎮(zhèn)最低收入家庭廉租住房管理辦法》也明確廉租房的面向?qū)ο鬄槌擎?zhèn)住房困難的最低收入家庭。

公共租賃住房:2007年8月《國(guó)務(wù)院關(guān)于解決城市低收入家庭住房困難的若干意見》明確提出逐步擴(kuò)大廉租住房制度的保障范圍,到十一五期末由城市最低收入住房困難家庭擴(kuò)大到低收入住房困難家庭。2010年6月發(fā)布《關(guān)于加快發(fā)展公共租賃住房的指導(dǎo)意見》,旨在解決包含城市中等收入群體的住房困難。

2013年12月發(fā)布的《關(guān)于公共租賃住房和廉租住房并軌運(yùn)行的通知》要求,2014年起公共租賃住房和廉租住房并軌運(yùn)行,并軌后統(tǒng)稱為公共租賃住房。

l 政策性租賃住房。

2019年以來(lái),住建部、財(cái)政部開展中央財(cái)政支持住房租賃市場(chǎng)發(fā)展試點(diǎn)工作,支持試點(diǎn)城市通過(guò)新增用地建設(shè)租賃住房、集體建設(shè)用地建設(shè)租賃住房、非居住房屋改建、園區(qū)配建、利用存量土地建設(shè)租賃住房等多種方式,有效增加租賃住房供給,旨在緩解新市民、青年人特別是從事基本公共服務(wù)人員階段性住房困難問(wèn)題。這實(shí)際上與后來(lái)的保障性租賃住房較為類似。

l 經(jīng)濟(jì)適用房和限價(jià)商品房。

經(jīng)濟(jì)適用房:中國(guó)最早的出售型住房保障房,1994年12月發(fā)布的《城鎮(zhèn)經(jīng)濟(jì)適用住房建設(shè)管理辦法》標(biāo)志經(jīng)濟(jì)適用住房制度正式確立。2007年《經(jīng)濟(jì)適用住房管理辦法》明確,經(jīng)濟(jì)適用住房是指政府提供政策優(yōu)惠,限定套型面積和銷售價(jià)格,按照合理標(biāo)準(zhǔn)建設(shè),面向城市低收入住房困難家庭供應(yīng),具有保障性質(zhì)的政策性住房。

限價(jià)商品房:2006年《關(guān)于調(diào)整住房供應(yīng)結(jié)構(gòu)穩(wěn)定住房?jī)r(jià)格意見的通知》提出土地供應(yīng)應(yīng)在限套型、限房?jī)r(jià)的基礎(chǔ)上,采取競(jìng)地價(jià)、競(jìng)房?jī)r(jià)的辦法,以招標(biāo)方式確定開發(fā)建設(shè)單位,提出限價(jià)商品住房概念。具體而言,限價(jià)商品住房指政府采取招標(biāo)、拍賣、掛牌方式出讓商品住房用地時(shí),提出限制銷售價(jià)格、住房套型面積和銷售對(duì)象等要求,由建設(shè)單位通過(guò)公開競(jìng)爭(zhēng)方式取得土地,進(jìn)行開發(fā)建設(shè)和定向銷售的普通商品住房。

兩者主要區(qū)別在于經(jīng)濟(jì)適用房是面向低收入住房困難家庭的政策性住房,限價(jià)商品房則是限制價(jià)格的普通商品房,且面向?qū)ο蟀械仁杖爰彝ィㄒ员本槔烧吲c上述其他保障性住房的區(qū)別在于,上述其他保障性住房涉及房屋租賃,而這兩者涉及房屋銷售。

不過(guò),最近幾年經(jīng)濟(jì)適用房與限價(jià)商品房的資格審核受理以及土地供應(yīng)等逐步停止,被共有產(chǎn)權(quán)房取代。

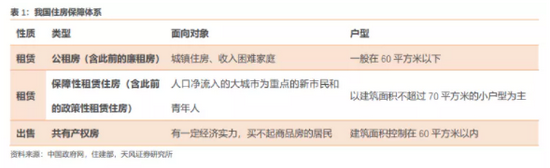

2020年十九屆五中全會(huì)提出擴(kuò)大保障性租賃住房供給之后,相關(guān)政策文件逐步出臺(tái)和落地。2021年7月發(fā)布的《國(guó)務(wù)院辦公廳關(guān)于加快發(fā)展保障性租賃住房的意見》第一次明確了國(guó)家層面的住房保障體系的頂層設(shè)計(jì),其中的三大主體為公租房、保障性租賃住房和共有產(chǎn)權(quán)住房。

對(duì)于這三者的區(qū)別,住建部在今年7月的政策例行吹風(fēng)會(huì)8月新聞發(fā)布會(huì)中指出:

l 公租房:主要面向的對(duì)象是城鎮(zhèn)住房、收入困難家庭,一般在60平方米以下,申請(qǐng)時(shí)要符合雙門檻要求,即收入低、住房條件也差,具體標(biāo)準(zhǔn)由市縣人民政府規(guī)定。

l 保障性租賃住房:在公租房之外,以人口凈流入的大城市為重點(diǎn),主要解決新市民和青年人(比如新畢業(yè)大學(xué)生)的階段性住房困難問(wèn)題,因?yàn)檫@部分人群中很多不符合公租房的申請(qǐng)條件。保障性租賃住房以建筑面積不超過(guò)70平方米的小戶型為主。

l 共有產(chǎn)權(quán)房:2014年政府工作報(bào)告中提出了共有產(chǎn)權(quán)住房的新概念, 整合了過(guò)去政策性產(chǎn)權(quán)住房(包括經(jīng)濟(jì)適用住房、限價(jià)商品住房、自住 商品住房等)的新住房供給類型。共有產(chǎn)權(quán)房由城市政府因地制宜,主要是幫助有一定經(jīng)濟(jì)實(shí)力,買不起商品房的居民能夠盡快改善居住條 件。

當(dāng)前的住房保障體系可以認(rèn)為是此前保障性安居工程中保障性住房體系的延續(xù),其中公租房部分基本相同,保障性租賃住房則沿襲了此前的政策性租賃住房,經(jīng)濟(jì)適用房和限價(jià)商品房則歸到共有產(chǎn)權(quán)房中。

進(jìn)一步地,對(duì)于保障性租賃住房,其參與主體為政府和企業(yè),其中政府給予土地、財(cái)稅、金融等政策支持,企業(yè)則負(fù)責(zé)投融資、建設(shè)與經(jīng)營(yíng)。

相關(guān)融資方式和金融支持則主要包括以下幾方面:

l 銀行貸款:加大對(duì)保障性租賃住房建設(shè)運(yùn)營(yíng)的信貸支持力度,支持銀行業(yè)金融機(jī)構(gòu)以市場(chǎng)化方式向保障性租賃住房自持主體提供長(zhǎng)期貸款。支持銀行發(fā)行金融債券,募集資金用于保障性租賃住房貸款投放。

l 信用債:支持企業(yè)發(fā)行企業(yè)債券、公司債券、非金融企業(yè)債務(wù)融資工具等公司信用類債券,用于保障性租賃住房建設(shè)運(yùn)營(yíng)。

l 專項(xiàng)債:符合條件的項(xiàng)目可積極申請(qǐng)專項(xiàng)債券(如廣東)。

l 政策性金融:國(guó)開行與四川省住房和城鄉(xiāng)建設(shè)廳、安徽省住房和城鄉(xiāng)建設(shè)廳、廈門市住房保障和房屋管理局等簽訂了合作協(xié)議;在17個(gè)重點(diǎn)城 市已授信保障性租賃住房項(xiàng)目56個(gè),授信額度334億元,已發(fā)放中長(zhǎng)期貸款85億元,支持建設(shè)保障性租賃住房9.2萬(wàn)套,貸款期限最長(zhǎng)25年,貸款利率最低3.95%。此外,在北京、深圳、杭州等15個(gè)城市建立了第一批保障性租賃住房項(xiàng)目?jī)?chǔ)備庫(kù),符合評(píng)審條件項(xiàng)目46個(gè),融資需求710億元。

l ABS:企業(yè)持有運(yùn)營(yíng)的保障性租賃住房具有持續(xù)穩(wěn)定現(xiàn)金流的,可將物業(yè)抵押作為信用增進(jìn),發(fā)行住房租賃擔(dān)保債券。

l REITs:為保障性租賃住房提供金融支持,將其納入公募REITs 試點(diǎn)。

l 險(xiǎn)資:支持商業(yè)保險(xiǎn)資金按照市場(chǎng)化原則參與保障性租賃住房建設(shè)。

1.2 各地關(guān)于保障性租賃住房的十四五規(guī)劃

保障性租賃住房以人口凈流入的大城市和省級(jí)人民政府確定的城市為重點(diǎn),但官方并沒(méi)有公布表明哪些城市符合標(biāo)準(zhǔn)。

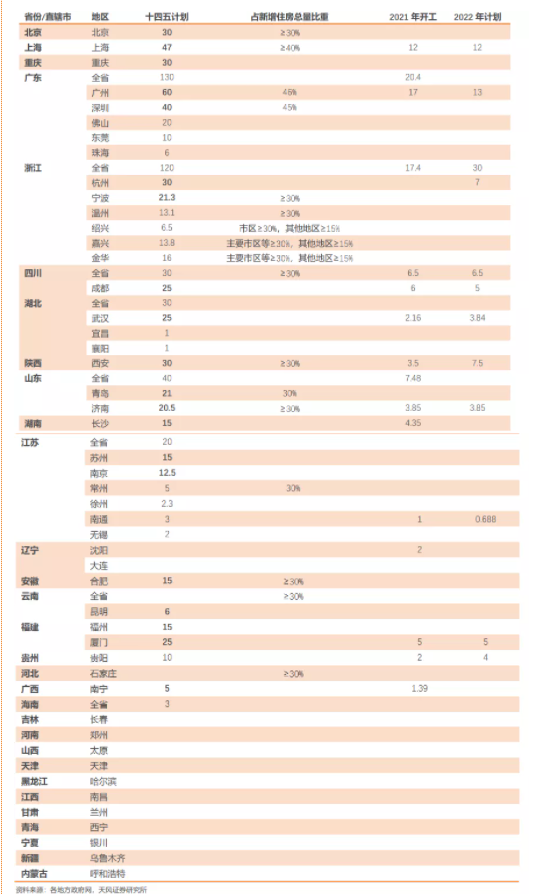

我們直接從各地方政府十四五規(guī)劃進(jìn)行切入,目前有17個(gè)省份(或其省會(huì)城市)有公布十四五新增保障性租賃住房計(jì)劃,合計(jì)約為628萬(wàn)套。其中,一線城市(北上廣深)和部分二線城市(如杭州、西安)十四五規(guī)劃均在30萬(wàn)套以上,其余部分省會(huì)城市或計(jì)劃單列市基本都在20萬(wàn)套或以上(如寧波、成都、武漢、青島、濟(jì)南)。

不過(guò),除西藏外,仍有13個(gè)省份(或其省會(huì)城市)仍未公布十四五規(guī)劃值。對(duì)此我們需要進(jìn)行簡(jiǎn)單估算。

從2021年5月住建部召開40個(gè)城市發(fā)展保障性租賃住房工作座談會(huì),以及住建部披露2021年全國(guó)40個(gè)城市計(jì)劃新籌集保障性租賃住房93.6萬(wàn)套,我們可以認(rèn)為至少有40個(gè)城市在官方發(fā)展保障性租賃住房的試點(diǎn)名單之中。而目前仍未公布的13個(gè)省份的省會(huì)城市大概率會(huì)屬于上述試點(diǎn)名單之中。

目前已公布十四五規(guī)劃的17個(gè)省份的省會(huì)或副省級(jí)城市的新增保障性租賃住房規(guī)劃值均值約為24萬(wàn)套,其中最低的幾個(gè)省份(或其省會(huì))分別為:海南(3)、廣西南寧(5)、貴州貴陽(yáng)(10)、江蘇南京(12.5)、福建福州(15)、湖南長(zhǎng)沙(15)、安徽合肥(15)。

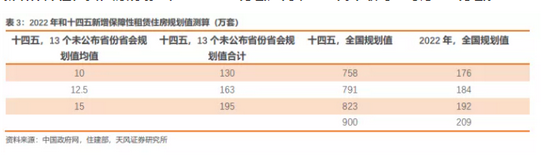

考慮到未公布的13個(gè)省份主要處于北方地區(qū),其十四五規(guī)劃值大概率會(huì)低于上述平均水平24萬(wàn)套。如果假設(shè)這13個(gè)省份的省會(huì)城市規(guī)劃值分別為10、12.5、15萬(wàn)套,那么可以推算出十四五全國(guó)新增保障性租賃住房規(guī)劃值約為760-820萬(wàn)套。

當(dāng)然,上述測(cè)算僅考慮13個(gè)省份的省會(huì)城市,實(shí)際上各個(gè)省份的非省會(huì)或非計(jì)劃單列市可能也會(huì)有零星的新增保障性租賃住房建設(shè)規(guī)劃,而目前已公布的廣東,浙江,江蘇,湖北等部分二、三線城市就是如此。因而上述測(cè)算有可能會(huì)出現(xiàn)低估。

綜上所述,我們預(yù)計(jì)十四五全國(guó)新增保障性租賃住房規(guī)劃值應(yīng)該在800-900萬(wàn)套之間。

而從目前已公布數(shù)據(jù)來(lái)看,2022年規(guī)劃值約占十四五的23.3%,那么可得2022年全國(guó)新增保障性租賃住房規(guī)劃值在186-209萬(wàn)套之間,這里簡(jiǎn)單取均值約為200萬(wàn)套。

1.3保障性租賃住房對(duì)投資和經(jīng)濟(jì)的拉動(dòng)如何?

在測(cè)算保障性租賃住房對(duì)投資和經(jīng)濟(jì)的拉動(dòng)作用之前,我們可以先來(lái)回顧一下此前棚改和保障房(主要指代公租房/廉租房)的作用。

(1)棚改

“十三五”棚改目標(biāo)任務(wù)為2000萬(wàn)套,從2016年到2020年8月,全國(guó)開工改造各類棚戶區(qū)2300多萬(wàn)套,超額完成目標(biāo)任務(wù)。

并且,為了支持國(guó)開行加大對(duì)棚改重點(diǎn)項(xiàng)目的信貸支持力度,2014年4月央行創(chuàng)設(shè)PSL為開發(fā)性金融支持棚改提供長(zhǎng)期穩(wěn)定、成本適當(dāng)?shù)馁Y金來(lái)源。此外,2015年之后棚改專項(xiàng)債也成為棚改的重要資金來(lái)源。

在政策的推動(dòng)下,2013-2019年棚改投資合計(jì)接近9萬(wàn)億元。經(jīng)過(guò)測(cè)算可以得出,2015-2017年棚改每年拉動(dòng)房地產(chǎn)投資約在2-3個(gè)百分點(diǎn)之間,對(duì)于固定資產(chǎn)投資的年均拉動(dòng)作用在0.5-0.6個(gè)百分點(diǎn)左右,對(duì)GDP的年均拉動(dòng)則在0.25-0.3個(gè)百分點(diǎn)左右。

2018年之后由于棚改退潮,其對(duì)投資和經(jīng)濟(jì)的拉動(dòng)作用逐步減弱。

(2)保障房(主要指代公租房/廉租房)

2010年6月發(fā)布《關(guān)于加快發(fā)展公共租賃住房的指導(dǎo)意見》確定包含中等收入群體的公共租賃住房在中國(guó)住房保障制度地位。2011年9月國(guó)務(wù)院辦公廳發(fā)布《關(guān)于保障性安居工程建設(shè)和管理的指導(dǎo)意見》,大力推進(jìn)以公共租賃住房為重點(diǎn)的保障性安居工程建設(shè),公共租賃住房進(jìn)入快速發(fā)展階段。

關(guān)于融資支持,最開始公租房資金來(lái)源主要包括財(cái)政資金,商業(yè)銀行貸款,政策性金融支持,城投發(fā)行企業(yè)債或中票專項(xiàng)用于公租房等。2015年《關(guān)于運(yùn)用政府和社會(huì)資本合作模式推進(jìn)公共租賃住房投資建設(shè)和運(yùn)營(yíng)管理的通知》則進(jìn)一步鼓勵(lì)PPP、社保基金、保險(xiǎn)資金等加大對(duì)公租房的投資。

歷史上保障房(主要指代公租房/廉租房)投資的公開數(shù)據(jù)并不多,這里我們結(jié)合官方報(bào)道來(lái)進(jìn)行推算其投資規(guī)模以及拉動(dòng)作用。

國(guó)家統(tǒng)計(jì)局趙培亞曾刊文指出:2011年全國(guó)保障性安居工程新開工建設(shè)住房完成投資9310億元,占全部住宅(住宅的統(tǒng)計(jì)口徑為固定資產(chǎn)投資(不含農(nóng)戶)住宅)投資的比重為18.0%,拉動(dòng)房地產(chǎn)投資增長(zhǎng)19.3個(gè)百分點(diǎn)。

假設(shè)2011年保障性安居工程投資中公租房/廉租房等占比與財(cái)政資金結(jié)構(gòu)相一致(57%),那么公租房/廉租房對(duì)2011年房地產(chǎn)投資的拉動(dòng)約為11個(gè)百分點(diǎn),對(duì)固定資產(chǎn)投資和GDP的拉動(dòng)約為2.32、1.16個(gè)百分點(diǎn),對(duì)當(dāng)時(shí)經(jīng)濟(jì)增長(zhǎng)起到明顯支撐作用(2011年實(shí)際GDP增速為9.6%)。

(3)保障性租賃住房

從開工套數(shù)來(lái)看,十四五新增保障性住房建設(shè)規(guī)劃約為十三五棚改實(shí)際開工的35%。另外,從目前來(lái)看,保障性租賃住房的套均投資強(qiáng)度(當(dāng)年投資額/新開工套數(shù))也低于棚改。

十三五期間,棚改實(shí)際開工2300萬(wàn)套,投資額約為7萬(wàn)億元,投資強(qiáng)度約為30.43萬(wàn)元/套。而今年保障性租賃住房投資強(qiáng)度僅有10.76萬(wàn)元/套(今年1-9月份,40個(gè)城市已開工建設(shè)保障性租賃住房72萬(wàn)套,占全年計(jì)劃的76.9%,完成投資775億元)。

造成上述差異的原因主要有幾方面:

一、保障性租賃住房不僅涉及新建,還有改建、改造、租賃補(bǔ)貼和將政府的閑置住房用作保障性租賃住房等多種方式,而后面幾種方式的投資成本相對(duì)較低。

二、當(dāng)時(shí)棚改涉及貨幣化安置,這在一定程度上推高了棚改投資成本。

三、作為政策發(fā)力的第一年,部分保障性租賃住房的新建開工可能仍會(huì)在后續(xù)年份形成投資工作量。

因此,如果假設(shè)明年投資強(qiáng)度維持不變,那么明年保障性租賃住房的投資額約為2152億元,對(duì)房地產(chǎn)投資、固定資產(chǎn)投資和GDP的拉動(dòng)作用分別為0.62%、0.15%、0.07%。

因而,雖然當(dāng)前保障性租賃住房是政策端穩(wěn)增長(zhǎng)的重要抓手,但其對(duì)經(jīng)濟(jì)的拉動(dòng)作用并不會(huì)像棚改和此前的保障房(主要是公租房/廉租房)那樣來(lái)得明顯。

進(jìn)一步地,2021年中央經(jīng)濟(jì)工作會(huì)議明確“各地區(qū)各部門要擔(dān)負(fù)起穩(wěn)定宏觀經(jīng)濟(jì)的責(zé)任,各方面要積極推出有利于經(jīng)濟(jì)穩(wěn)定的政策,政策發(fā)力適當(dāng)靠前”。在明年一季度開門紅訴求下,保障性租賃住房發(fā)力也會(huì)有所前置,其對(duì)房地產(chǎn)投資下滑(在高基數(shù)下明年一季度大概率同比為負(fù))的對(duì)沖和經(jīng)濟(jì)的托底作用仍然會(huì)有所顯現(xiàn),按照當(dāng)前經(jīng)濟(jì)總量,市場(chǎng)本身也不可能過(guò)分期待某一項(xiàng)穩(wěn)增長(zhǎng)舉措可能顯著托底,仍然需要政策多措并舉,共同發(fā)力,這樣才有可能實(shí)現(xiàn)明年一季度開門紅,開好局。

1.4 小結(jié)

作為兼顧房住不炒和穩(wěn)增長(zhǎng)的重要抓手,保障性租賃住房受到政策與市場(chǎng)的重點(diǎn)關(guān)注。

結(jié)合各地方十四五規(guī)劃,我們預(yù)計(jì)十四五全國(guó)新增保障性租賃住房規(guī)劃值應(yīng)該在800-900萬(wàn)套之間。而從目前已公布數(shù)據(jù)來(lái)看,2022年規(guī)劃值約占十四五的23.3%,那么2022年全國(guó)規(guī)劃值應(yīng)該在186-209萬(wàn)套之間,簡(jiǎn)單取均值約為200萬(wàn)套。

由于保障性租賃住房的規(guī)劃數(shù)量和投資強(qiáng)度均低于棚改,其對(duì)投資和GDP的拉動(dòng)作用并不會(huì)像棚改那樣顯著,對(duì)于經(jīng)濟(jì)增長(zhǎng)的拉動(dòng)作用預(yù)計(jì)在0.1個(gè)百分點(diǎn)左右,作用相對(duì)較為有限。

但是需要注意的是,按照當(dāng)前政策取向和經(jīng)濟(jì)總量,市場(chǎng)本身也不可能過(guò)分期待某一項(xiàng)穩(wěn)增長(zhǎng)舉措可能顯著托底,仍然需要多措并舉,共同發(fā)力,這樣才有可能實(shí)現(xiàn)明年一季度開好局。我們預(yù)計(jì)保障性租賃住房同樣會(huì)發(fā)力前置,其部分對(duì)沖房地產(chǎn)投資下滑和托底經(jīng)濟(jì)的作用仍然會(huì)有所顯現(xiàn)。

與之相對(duì)應(yīng),市場(chǎng)關(guān)注在于2022年1月和一季度,寬貨幣還是寬信用?亦或兩者兼而有之,這對(duì)未來(lái)債券市場(chǎng)的走勢(shì)包括對(duì)資本市場(chǎng)的影響,都比較重要。

大家也都清楚這一輪信用斜率不會(huì)高,但還是要客觀看待一季度開好局背景下,社融信貸開門紅。目前看,1月寬信用的成色可能很足。

市場(chǎng)當(dāng)然也會(huì)憧憬1月或者一季度內(nèi)OMO和MLF利率調(diào)降的可能性。

那么有沒(méi)有降息的可能?我們認(rèn)為還是有的。從今年全年看,除上半年地產(chǎn)還有一絲韌性外,整個(gè)經(jīng)濟(jì)的主要貢獻(xiàn)在出口。在GDP總量和投資總量均很高的情況下,明年經(jīng)濟(jì)增長(zhǎng)的壓力客觀存在,出口貢獻(xiàn)存在下行壓力,國(guó)內(nèi)僅靠保障性住房投資支出很難支撐地產(chǎn)的缺口,故而從經(jīng)濟(jì)增長(zhǎng)的客觀壓力來(lái)看需要寬貨幣和寬信用相結(jié)合。

如果降息,疊加社融信貸開門紅,哪個(gè)因素主導(dǎo)利率方向?毫無(wú)疑問(wèn)是降息。

從市場(chǎng)交易來(lái)看,如果1月份就有降息,那么從現(xiàn)在到1月份繼續(xù)保持債券市場(chǎng)多頭思維是沒(méi)有問(wèn)題的。但降息時(shí)間如果有推后,比如1月份沒(méi)有降息,市場(chǎng)就要保持一份警惕。因?yàn)槎唐趦?nèi)寬信用的壓力在上升。

市場(chǎng)點(diǎn)評(píng):資金面整體平穩(wěn)

本周(12.13-12.17)央行公開市場(chǎng)凈回籠4500億元,資金面平衡偏松。具體來(lái)看:周一,央行開展逆回購(gòu)操作7天100億元,當(dāng)日逆回購(gòu)合計(jì)到期100億元,凈投放0億元,中標(biāo)利率2.20%,資金面平穩(wěn);周二,央行開展逆回購(gòu)操作7天100億元,當(dāng)日逆回購(gòu)合計(jì)到期100億元,凈投放0億元, 中標(biāo)利率2.20%,資金面平穩(wěn);周三,央行開展逆回購(gòu)操作7天100億元,當(dāng)日逆回購(gòu)合計(jì)到期100億元,當(dāng)日適逢降準(zhǔn)施行日合計(jì)釋放約1.2萬(wàn)億資金,當(dāng)日MLF到期9500億元,央行投放5000億元,逆回購(gòu)到期完全對(duì)沖,MLF凈回籠4500億元;周四,央行開展逆回購(gòu)操作7天100億元,當(dāng)日逆回購(gòu)到期100億元,凈投放為零,資金面整體均衡;周五,央行開展逆回購(gòu)操作7天100億元,當(dāng)日逆回購(gòu)到期100億元,凈投放為零,今日資金面整體均衡偏松。

現(xiàn)券期貨整體偏暖。周一,消息面顯平靜,資金面整體維持均衡,現(xiàn)券期貨均走弱,主要利率債收益率小幅上行1bp左右,短端表現(xiàn)優(yōu)于長(zhǎng)端;周二,降準(zhǔn)實(shí)施前夕流動(dòng)性邊際趨緊,部分機(jī)構(gòu)開始交易MLF操作利率調(diào)降的預(yù)期,銀行間主要利率債收益率普遍下行,中短券表現(xiàn)優(yōu)于長(zhǎng)端,銀行間主要利率債收益率下行幅度2bp左右;周三,稅國(guó)債期貨各品種主力合約窄幅震蕩,臨近尾盤小幅拉升,全線基本收紅,長(zhǎng)債利率微幅上行;周四,稅隔夜美聯(lián)儲(chǔ)如期加速縮減購(gòu)債進(jìn)程,資金面整體平衡狀態(tài),銀行間主要利率債窄幅震蕩偏弱,中短期政金債表現(xiàn)優(yōu)于長(zhǎng)端,長(zhǎng)債利率微幅上行;周五,銀行間主要利率債窄幅波動(dòng),關(guān)鍵期限利率債現(xiàn)券收益率收盤基本持平于前日,國(guó)債期貨各品種主力合約全天偏強(qiáng)震蕩,國(guó)債期貨各品種主力合約沖高回落。

一級(jí)市場(chǎng)

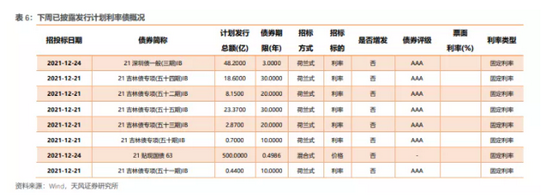

根據(jù)已公布的利率債招投標(biāo)計(jì)劃,從12月20日至12月24日將發(fā)行8支利率債。

二級(jí)市場(chǎng)

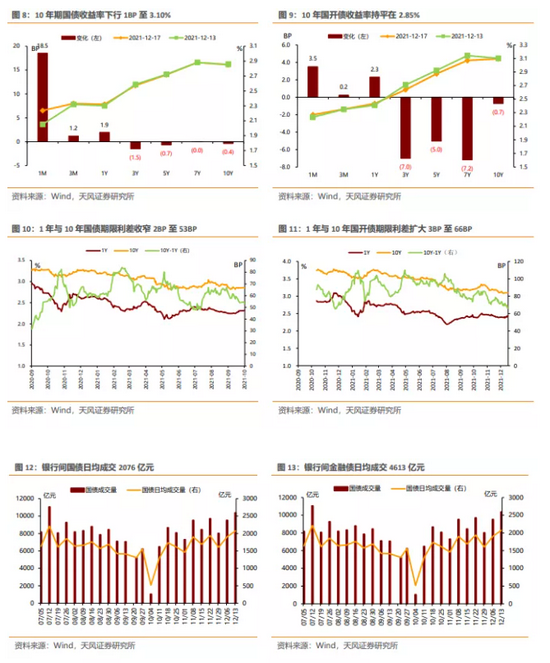

本周資金面平衡偏松。全周來(lái)看,10年期國(guó)債收益率下行1BP至3.10%,10年國(guó)開債收益率持平在2.85%。1年與10年國(guó)債期限利差收窄2BP至53BP,1年與10年國(guó)開債期限利差擴(kuò)大3BP至66BP。

資金利率

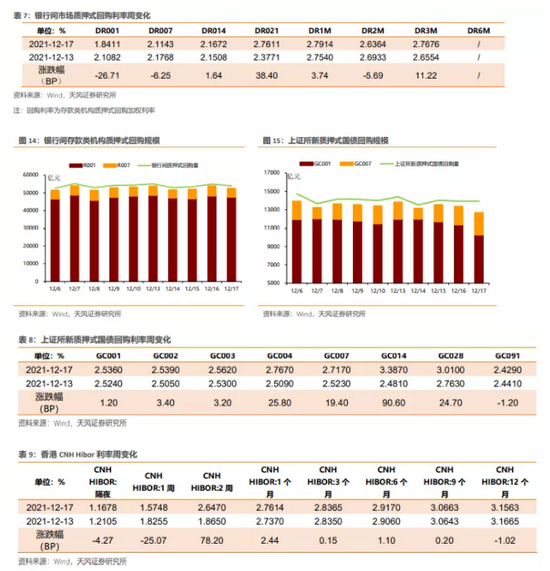

本周央行公開市場(chǎng)凈回籠4500億元,資金面平衡偏松。銀行間隔夜回購(gòu)利率下行27BP至1.84%,7天回購(gòu)利率下行6BP至2.11%;上交所質(zhì)押式回購(gòu)GC001上行1BP至2.54%;香港CNHHibor隔夜利率下行-4BP至1.17%;香港CNHHibor7天利率上行-25BP至1.57%。

本周央行公開市場(chǎng)凈回籠4500億元,下周有500億元逆回購(gòu)到期。

實(shí)體觀察

1、結(jié)構(gòu)性問(wèn)題凸顯,債市維持適度樂(lè)觀

(1)供給邏輯修復(fù)、工業(yè)生產(chǎn)繼續(xù)超預(yù)期

11月規(guī)模以上工業(yè)增加值同比3.8%,兩年平均增長(zhǎng)5.4%,季調(diào)環(huán)比0.37%(10月0.39%),非季調(diào)環(huán)比6.37%,遠(yuǎn)超季節(jié)性(5%),達(dá)到歷史新高(2020年6.08%為次高)。

具體來(lái)看(兩年平均增速),采礦業(yè)4.08(低于上月4.74%)、制造業(yè)5.27%(高于上月5.27)、電熱水氣8.21%(高于上月7.49%)。從工業(yè)品產(chǎn)量看,增速上升最多的產(chǎn)品是工業(yè)機(jī)器人和智能手機(jī),下降最多的是工業(yè)原材料(乙烯、鋼材、水泥)和金屬切削機(jī)床。

整體來(lái)看,11月工增繼續(xù)超預(yù)期,但與大部分高頻數(shù)據(jù)持續(xù)背離,原因在于7月以來(lái)諸多供給因素導(dǎo)致的結(jié)構(gòu)性差異。進(jìn)入11月以后,北方冬季限產(chǎn)、汽車缺芯導(dǎo)致高爐、汽車輪胎等高頻生產(chǎn)仍然受限,但PTA與工增的相關(guān)性則進(jìn)一步修復(fù)。展望未來(lái),高層對(duì)于“穩(wěn)”的要求進(jìn)一步上升,基建支出進(jìn)度上升、地產(chǎn)邊際回調(diào)之下,工業(yè)生產(chǎn)或有一定支撐,需要關(guān)注冬奧會(huì)期間限產(chǎn)的邊際影響。

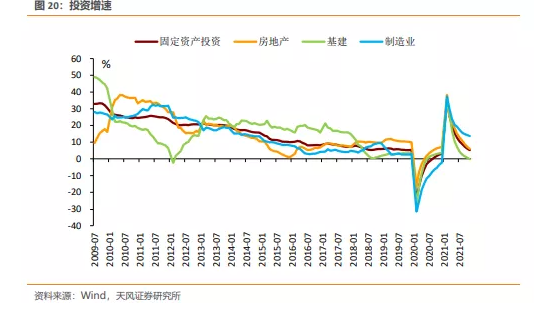

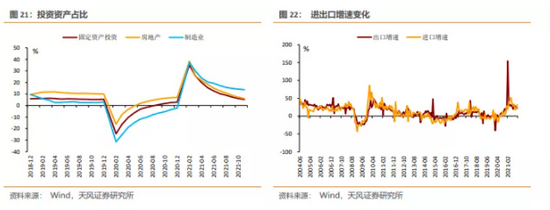

(2)基建不升反降、地產(chǎn)下滑斜率趨緩、制造業(yè)大幅上升

11月固定資產(chǎn)投資、基建、房地產(chǎn)、制造業(yè)投資累計(jì)同比分別為5.2%、-0.17%、6.0%、13.7%,兩年平均增速分別為3.89%、1.56%、6.40%、4.75%。基建、地產(chǎn)、制造業(yè)投資當(dāng)月平均增速分別為-0.94%、3.04%、11.2%。

整體而言,基建投資當(dāng)月同比和兩年平均投資均有較大幅度下滑。地產(chǎn)當(dāng)月同比和兩年平均有一定背離,但觀察環(huán)比,下滑斜率大幅趨緩;制造業(yè)投資兩年同比則有較大幅度提升。

當(dāng)前基建不及預(yù)期,一方面因?yàn)楸狈絿?yán)寒天氣拖累施工進(jìn)度,但主要還是反映地方債發(fā)行訴求和用途之間的銜接問(wèn)題,政策督促之下未來(lái)兩月或有較大程度提升;地產(chǎn)政策大幅放松可能性不大,但政策力度邊際降低之下地產(chǎn)下降斜率或顯平緩;制造業(yè)投資兩年同比大幅上升有2019年低基數(shù)原因,但底層原因還是在于政策端對(duì)制造業(yè)呵護(hù)意味仍然較高,預(yù)計(jì)固定資產(chǎn)投資可能會(huì)小幅反彈。

(3)房地產(chǎn)投資繼續(xù)走弱

11月房地產(chǎn)投資累計(jì)同比6.0%,兩年平均6.4%;當(dāng)月同比-4.3%(上月-5.4%),兩年平均3.04%(上月3.3%)。房地產(chǎn)投資繼續(xù)走弱,但下行斜率已經(jīng)趨緩。

具體來(lái)看,銷售、新開工、施工、竣工面積累計(jì)同比兩年平均增速分別為3.04%、-5.62%、4.74%、3.79%,當(dāng)月同比兩年平均增速-1.82%、-9.32%、-8.21%、9.08%。從當(dāng)月同比兩年均值來(lái)看,各分項(xiàng)均有一定修復(fù),其中竣工增速由-8.28%轉(zhuǎn)為9.08%,托舉地產(chǎn)扭轉(zhuǎn)加速下行趨勢(shì)。

中央經(jīng)濟(jì)工作會(huì)議要求“滿足購(gòu)房者的合理需求”與“因城施策”基本確認(rèn)了地產(chǎn)的政策底,施工增速預(yù)計(jì)也將繼續(xù)托舉地產(chǎn),未來(lái)需要觀察保障性住房建設(shè)與地產(chǎn)相關(guān)融資情況。

(4)服務(wù)消費(fèi)回落,就業(yè)仍有壓力

11月社會(huì)消費(fèi)品零售總額同比3.9%,兩年平均增速4.45%。社零兩年平均增速較上月下滑0.15個(gè)百分點(diǎn)。具體而言,商品零售平均增速5.3%,較上月回升0.3個(gè)百分點(diǎn);餐飲收入平均增速-1.66%,較上月下滑3.06個(gè)百分點(diǎn)。

整體而言,商品消費(fèi)逐漸修復(fù),已經(jīng)超過(guò)2020年底水平,但服務(wù)消費(fèi)下滑幅度較大,背后反映的是疫情壓縮居民生活半徑、制約消費(fèi)情境,未來(lái)仍然不容樂(lè)觀。

11月全國(guó)城鎮(zhèn)調(diào)查失業(yè)率5.0%,31個(gè)大城市城鎮(zhèn)調(diào)查失業(yè)率5.1%,就業(yè)狀況比上月略有惡化;16-24歲人口調(diào)查失業(yè)率繼續(xù)上行至14.3%(上月14.2%)。整體來(lái)看,就業(yè)形勢(shì)仍不穩(wěn)固,結(jié)構(gòu)性壓力不容忽視。

(5)結(jié)構(gòu)性問(wèn)題凸顯,債市維持適度樂(lè)觀

11月宏觀圖景仍然展現(xiàn)出一定復(fù)雜性:工業(yè)生產(chǎn)環(huán)比創(chuàng)季節(jié)性新高、商品消費(fèi)表現(xiàn)較好、制造業(yè)投資大幅增加、竣工托舉地產(chǎn)投資,但基建投資反而下行、服務(wù)消費(fèi)由正轉(zhuǎn)負(fù)、就業(yè)略有惡化。雖然供給限制逐步接觸,但不同領(lǐng)域面臨的結(jié)構(gòu)性問(wèn)題仍然需要謹(jǐn)慎應(yīng)對(duì),此外疫情依舊是未來(lái)經(jīng)濟(jì)的最大制約項(xiàng)。

中央經(jīng)濟(jì)工作會(huì)議對(duì)于經(jīng)濟(jì)“穩(wěn)”的要求有所提升,政策訴求還是要一季度開門紅和穩(wěn)住宏觀基本盤,跨周期與逆周期有機(jī)結(jié)合之下,短期內(nèi)經(jīng)濟(jì)進(jìn)一步下行的可能性不大。

從央行來(lái)看,跨周期設(shè)計(jì)下的結(jié)構(gòu)性貨幣政策與逆周期有所不同,未來(lái)大概率是相對(duì)中性的貨幣狀態(tài)和宏觀環(huán)境,對(duì)應(yīng)的直接結(jié)果是基礎(chǔ)貨幣不會(huì)多,超儲(chǔ)率不會(huì)高,降準(zhǔn)等數(shù)量工具作用有限。按照宏觀圖景,債券市場(chǎng)仍可保持適度樂(lè)觀,但降息空間可能有限。如果政策利率不變,則10Y國(guó)債利率繼續(xù)圍繞1年期MLF利率做區(qū)間波動(dòng),中樞2.95%。

5.2 中觀行業(yè)數(shù)據(jù)

房地產(chǎn):30大中城市商品房合計(jì)成交296.48萬(wàn)平方米,四周移動(dòng)平均成交面積同比下降23.7%。

(本文作者介紹:天風(fēng)證券固定收益首席分析師孫彬彬)

責(zé)任編輯:王進(jìn)和

新浪財(cái)經(jīng)意見領(lǐng)袖專欄文章均為作者個(gè)人觀點(diǎn),不代表新浪財(cái)經(jīng)的立場(chǎng)和觀點(diǎn)。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點(diǎn)擊微信界面右上角的+號(hào),選擇“添加朋友”,輸入意見領(lǐng)袖的微信號(hào)“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財(cái)經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。