文/新浪財經意見領袖專欄作家 任澤平、華炎雪、王孟嫫

一、經濟預測是哲學問題:未來唯一不變的是人性和周期

從事宏觀形勢分析20多年,看世事變遷,潮起潮落,唯一不變的就是人性和周期。在五年熊市后的2014年預測“5000點不是夢”,在2015年股災前預警“海拔已高風大慢走”,并預測“一線房價翻一倍”。

未來是否可以預測?這個迷一樣的問題長期充滿爭議,有時就好像我們在談論占星術。但當我們開始探索經濟周期和人性本質的世界時,顯然有助于我們理解甚至掌握事物發展規律。

2018年中國經濟十分困難,被稱為過去十年最差,資本市場十分低迷。在社會上充滿“離場論”“洗洗睡”之際,在市場最為悲觀的時刻,我們在2018年底發出了對中長期中國經濟改革前景堅定樂觀的聲音,提出“最好的投資機會就在中國,新一輪改革開放將開啟新周期”“很多股票都很便宜”,2019年初提出“否極泰來”。

最黑暗的時候往往孕育著黎明,最光明的時候往往孕育著黑暗。物極必反,否極泰來,這就是周期,背后是人性的輪回。

二、周期的輪回:我們可能正站在流動性的周期性拐點上

2021年1季度前后,隨著經濟復蘇的頂部區間正在到來,通脹預期抬頭,貨幣政策回歸正常化,信用政策結構性收緊,我們正在迎來廣義流動性的周期性拐點。

經濟周期是有自身運行規律的。2020年3月-2020年底,是典型的經濟復蘇黃金階段,經濟持續恢復,通脹在低位,貨幣金融環境整體寬松,股市好于債市好于商品。

2020年底以來,由于供需缺口、全球復蘇共振、全球低利率等,原油、銅、鐵礦石等價格上漲,通脹預期開始抬頭。2021年1季度之后經濟正在告別經濟復蘇、通脹偏低、貨幣寬松的舒適區間,迎來經濟邊際放緩(可能韌性較強)、通脹預期抬頭(可能幅度不高)、貨幣政策正常化、信用政策結構性收緊的周期階段,屬于經濟周期的復蘇到過熱和滯漲的過渡期,廣義流動性拐點正在到來。

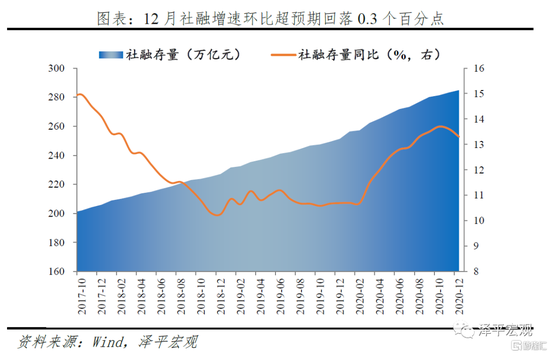

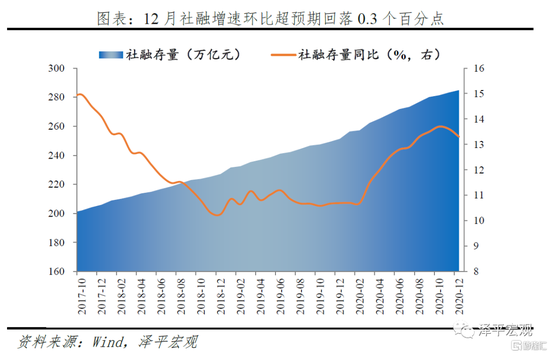

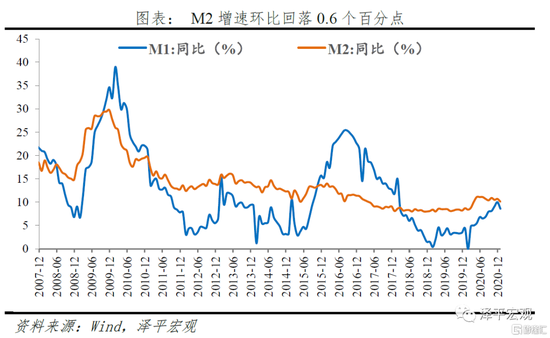

事實上,2020年11月以來,社融增速開始回落。12月存量社融增速13.3%,環比超預期下降0.3個百分點,12月M2同比增速10.1%,環比大幅回落0.6個百分點。信用擴張進一步放緩,廣義流動性的拐點進一步確認。

從貨幣政策的逆周期操作看,2019年底-2020年5月,貨幣政策寬松,降息,通過降準、公開市場操作等投放基礎貨幣。2020年5月以來,貨幣政策開始回歸正常化,寬貨幣基本結束,上半年的寬貨幣傳導至寬信用。

2020年底以來,由于經濟持續復蘇,通脹預期抬頭,局部熱點城市房價上漲,地方債務風險暴露,央行和金融監管部門從房地產融資、地方債、影子銀行等三大方向開始結構性收緊金融信用政策:1)加強房地產宏觀審慎管理,落實三條紅線、房地產貸款集中度管理制度。2)規范地方政府債務管理,防范化解地方政府融資平臺隱性債務風險。3)治理金融亂象,2021年資管新規過渡期正式結束,推動影子銀行健康規范發展。預計未來房地產融資、地方債融資、影子銀行融資面臨放緩,信用收緊帶來流動性拐點的強化。

三、“不急轉彎”:這輪流動性拐點的頂部不會太尖,斜率較緩

中國貨幣當局表態“不急轉彎”,事實上經濟復蘇的基礎也不支撐貨幣金融政策的明顯收緊,更多是貨幣政策正常化和結構性信用政策調整,即在收緊房地產融資、地方債融資和影子銀行融資的同時,引導金融機構加大對新基建、“三農”、科技創新、小微和民營企業等國民經濟重點領域和薄弱環節的支持力。

2021年,經濟環比韌性較強,但面臨全球疫情嚴重、小微企業困難、就業壓力大等挑戰。全球復蘇共振,庫存回補,出口、消費、制造業投資和補庫存可能會部分對沖基建投資和房地產鏈條的下滑。

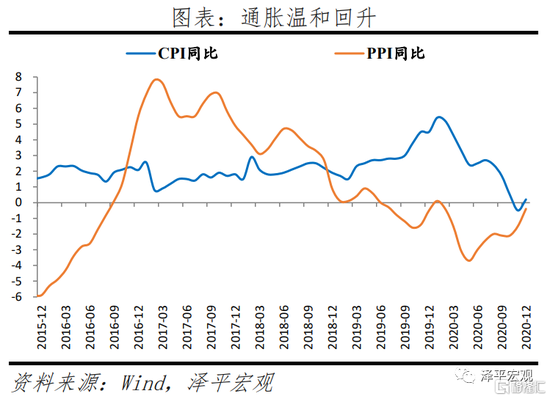

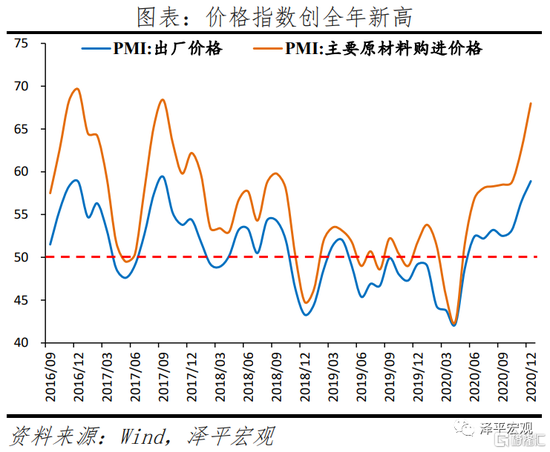

通脹整體溫和。當前是豬周期下行疊加經濟周期上行,豬周期下行抑制CPI上漲,經濟周期上行推動PPI環比正增長。PPI恢復好于核心CPI,表明疫后中國經濟恢復的供給側好于需求側。預計2021年物價溫和上漲,經濟基本面和貨幣環境不足以支撐通脹大幅上漲。

這是中國流動性的周期性拐點而不是全球的,中國經濟復蘇領先于全球,美歐日由于深陷疫情,貨幣政策仍將保持寬松格局,導致中國和美歐日貨幣政策的分岔以及人民幣升值壓力。拜登上臺的財政刺激計劃和重回全球化,可能會推動美國經濟復蘇以及美元扭轉頹勢。

2020年中國貨幣政策表現值得肯定,精準把握了力度、節奏和結構,我國成為全球率先實現正增長的主要經濟體,也是少數實施正常貨幣政策的主要經濟體之一。2020年,相對于美聯儲快速降息至零利率、開啟無限量QE、向各部門直接注入流動性,無底線ALL IN,中國央行采取克制式、結構性寬松,根據疫情發展階段把握政策的重點、力度、節奏,適時向常態模式回歸,珍惜有限的常規貨幣政策空間,值得肯定。

四、如果要給這輪牛市起一個名字,我覺得是“改革牛”

如果要給這輪牛市起一個名字,我覺得是“改革牛”,準確的說是由于注冊制改革、鼓勵創新、加大對外開放、供給側結構性改革等落地攻堅帶來的改革紅利牛市,而2014-2015年的“改革牛”是改革預期帶來的。

從更長期的視角來看,中國在抗疫、供給側結構性改革、三大攻堅戰、應對中美貿易摩擦等展現的強大體制優勢和經濟韌性,尤其在面對前幾年內憂外患的情況下,堅持更大力度更大勇氣推動新一輪改革開放,堅持了市場化的正確方向,把握住了歷史的航道,成功化危為機。

我們維持“中國經濟正站在新周期的起點上,未來最好的投資機會就在中國”的長期判斷,這一判斷在近年引發了史詩級論戰。

在中國經濟最低谷、市場流行“洗洗睡”“離場論”的悲觀言論之際,我們旗幟鮮明地發出最強音。現在,終于越來越多的人轉向對中國經濟改革轉型前景的長期樂觀,尤其是前幾年觀點悲觀的學者和投資人開始轉向。

所謂的機構抱團龍頭,不過是我們在2017年就提出的“新周期”:隨著市場自發出清和供給側結構性改革疊加,行業集中度提升、剩者為王、強者恒強的時代正在到來。

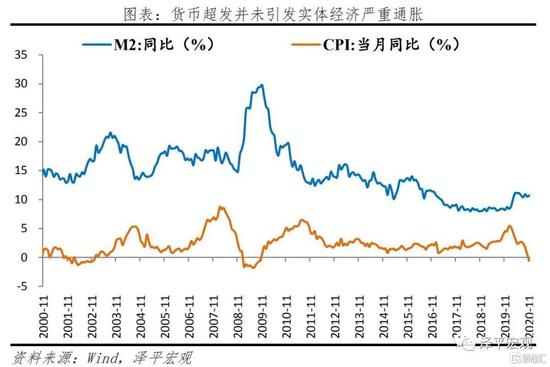

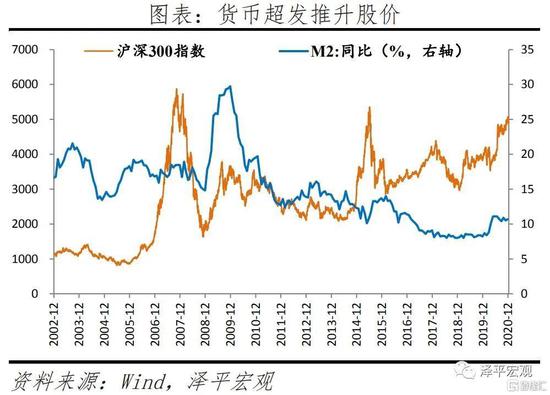

五、全球貨幣超發:主要是資產通脹,而不是實體通脹

與貨幣金融學和宏觀經濟學的傳統教條不同,過去幾十年,全球性貨幣超發、低利率,卻沒有引發普遍的嚴重通脹,主要導致了股市、房市等資產價格大漲,進而導致社會財富差距、收入分配差距拉大,進而導致民粹主義、逆全球化等思潮泛濫。

過去幾十年全球范圍的“低利率、低通脹、高泡沫、高債務”不僅是經濟金融問題,更是深刻的社會治理和收入分配問題,“消費降級與消費升級并存” “窮人通縮,富人通脹”。因此,調節收入分配、精準扶貧、加大教育投入、促進社會階層流動、征收房產稅遺產稅等將變得越來越重要。以后分析通脹問題,除了經濟基本面和貨幣金融角度,必須增加結構性和收入分配視角。

近幾十年貨幣超發,并未引發嚴重的實體通脹,主要是資產通脹,但本質都是貨幣現象,這一度導致了貨幣政策的誤判。近年開始強調金融穩定、雙支柱、宏觀審慎等等,就是把資產通脹納入貨幣金融政策的目標范圍。

資產通脹比實體通脹的收入分配效應更強,這是更大的課題。美國1980-2014年,前1%的人口擁有的總收入從10.7%大幅上升到20.2%,擁有的總財富從22.5%大幅上升到38.6%。中國2000-2015年,個人財富排名前10%的人群占社會財富的比重從47.75%迅速攀升至67.41%。

六、百年未有之大變局、大疫情,幸運的是,我們做好了準備

通過供給側結構性改革和金融去杠桿,精準拆彈,力挽狂瀾,提前樹起了籬笆,保障了我國金融安全。這都展示了其專業素質和豐富經驗,以及在重壓下堅持信仰的意志。天下安注意相,天下亂注意將。中美貿易摩擦一戰打的也漂亮,順勢推動了久拖不決的改革開放,國有將相。

七、如果你干正確的事,運氣就會在你這邊,以七大改革為突破口

本來中美貿易摩擦,美國開始遏制中國,新冷戰。但現在,美國一開始對疫情麻痹大意,現在大面積爆發,自顧不暇,懂王下野。美聯儲大放水,中國搞新基建,高下立判。

中國這次應對疫情是加分的,在抗擊疫情和恢復生產方面走在全球前面,中國的成功經驗為全球點亮了希望。而且2018-2019年中美貿易摩擦期間,面對美國大搞貿易保護主義,中國借機推動了改革開放,維護全球化,在國際上也是加分的。

應對百年未有之大變局,以七大改革為突破口,開啟新周期、新格局:

1、大力推進“新基建”,打造中國經濟新引擎,包括5G基建、大數據中心、人工智能、新能源汽車、充電樁等科技領域的基礎設施,教育、醫療等民生領域的基礎設施,以及營商環境、服務業開放、多層次資本市場等制度領域的基礎設施。

2、加快推進以城市群都市圈為主導的新型城市化,人地掛鉤,要素流動。

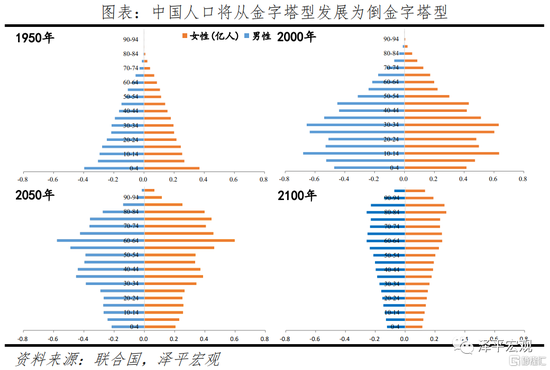

3、盡快全面放開生育,中國少子化老齡化問題已日趨嚴峻,實在不行先放開三胎。

4、打通資本市場與科技創新的“雙循環”,加強科技自立自強,用資本市場的錢支持科技創新的大國重器和“卡脖子”技術攻堅。

5、大規模減稅降費,從碎片化、特惠式減稅轉向一攬子、普惠式減稅,全面降低企業所得稅、制造業增值稅、個人所得稅稅率,提高企業和居民的獲得感。

6、以中美貿易摩擦為契機,大力推進對內對外開放。

7、確立新的長期立國戰略——新戰略,中國當前亟需解決的關鍵問題是新的立國戰略(“新戰略”),即在看清未來幾十年世界政治經濟形勢趨勢的基礎上,爭取一種對我長遠有利的策略,類似1978年后中國的韜光養晦,二戰前英國的大陸均勢,美國成為世界霸主前的孤立主義。

(本文作者介紹:恒大集團首席經濟學家,恒大經濟研究院院長。曾擔任國務院發展研究中心宏觀部研究室副主任、國泰君安證券研究所董事總經理、首席宏觀分析師。)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。