意見領袖丨管濤(中銀證券全球首席經濟學家)

人民幣匯率進入6.40時代

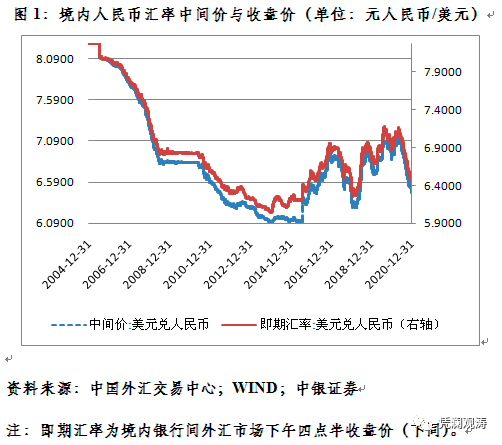

去年6月份以來人民幣匯率(如非特指,均指人民幣對美元匯率)連升7個月,年末險守6.50比1關口。但新年首個交易日(1月4日),6.50即應聲而破。銀行間市場下午四點半收盤價較上年末跳漲1.19%,為2005年“7·21”匯改以來第三高,僅次于2005年7月21日一次性升值2.05%和去年10月9日長假復市首日跳升1.45%。第一周大漲小回,境內人民幣匯率中間價和收盤價分別累計上漲0.84%和1.05%,上周五分別收在6.4708和6.4719(見圖1)。

開年人民幣匯率高舉高打的主要原因有三:

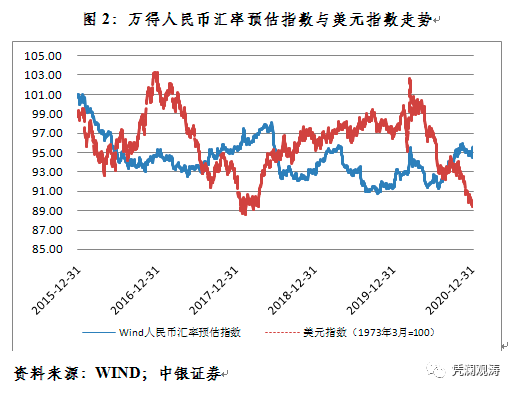

一是在無重大實質性利空情況下,去年下半年支持人民幣走強的疫情控制好、經濟復蘇快、中外利差大、美元指數弱等多重利好繼續共振。尤其是新年美指跌破90后進一步走低(見圖2),甚至有激進者預測美指年內可能跌破80。

二是升值情形下外匯市場的順周期效應。當周,人民幣匯率中間價累計上漲541個基點,其中收盤價相對當日中間價偏強累計貢獻了391個基點,貢獻率為72%。同期,萬得人民幣匯率預估指數在上月下跌0.6%之后上漲1.0%(見圖2)

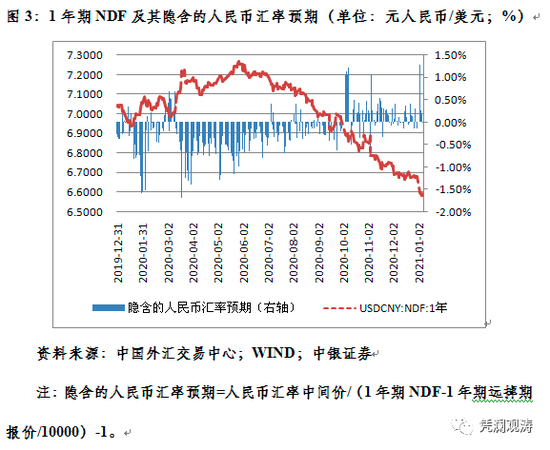

三是離岸人民幣匯率(CNH)相對強勢加劇升值預期。當周,CNH相對于當日在岸匯率(CNY,境內銀行間市場晚上十一點半收盤價)持續在偏升值方向,日均差價為114個基點。同期,1年期無本金交割遠期交易(NDF)隱含的人民幣匯率預期也總體偏升值方向,日均升值預期為0.36%,高于去年10至12月份日均0.21%的水平(此前總體偏貶值預期)(見圖3)。

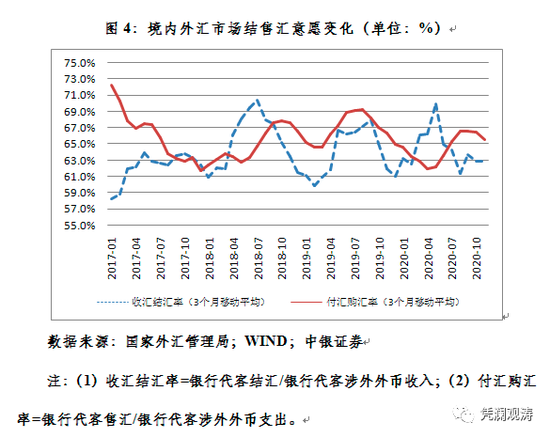

年初境內人民幣較快升值并非特例。2018年1月,中間價和收盤價分別上漲3.2%和3.5%的月度漲幅紀錄迄今未破;次高為2019年1月,各上漲2.4%(見圖1)。但當月收匯結匯率環比不升反跌,分別回落了1.6和0.4個百分點(見圖4),顯示匯率升值、市場結匯意愿減弱,匯率調節作用正常發揮。

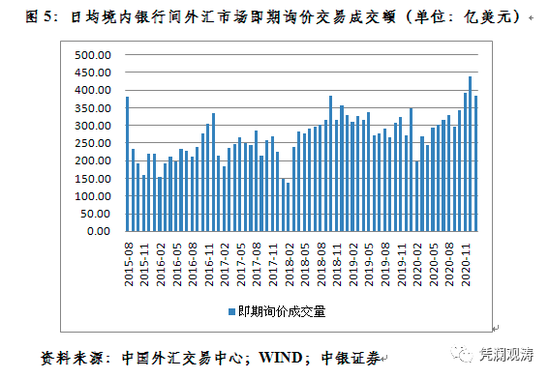

之所以匯率快速走強未觸發升值恐慌,主要是因為這雖然可能侵蝕企業出口利潤,但畢竟其后時間還長,市場還存在較多變數,企業可以等待更有利的時機結匯,而不用像年末財務結算,必須結匯以避免蒙受更大的財務損失。去年末,這種年關效應則較為明顯。今年初可能延續了上兩次年初的情形。從第一周銀行間市場即期詢價交易的情況看,日均成交額384億美元,環比回落了12%,同比增長10%(見圖5)。

外資恐背不起人民幣快速升值這口“鍋”

最近,關于人民幣升值吸引更多外資流入,外資流入又進一步推高人民幣的說法備受市場推崇。但這種追漲殺跌的邏輯值得商榷。于境外投資者來講,如果人民幣升值,將增加其前期投資的收益,卻會加大其后期投資的成本。相信,在參與程度還較低的情況下,外資可能更樂于在對匯率影響不大的情況下,逐漸低調地加倉人民幣資產。

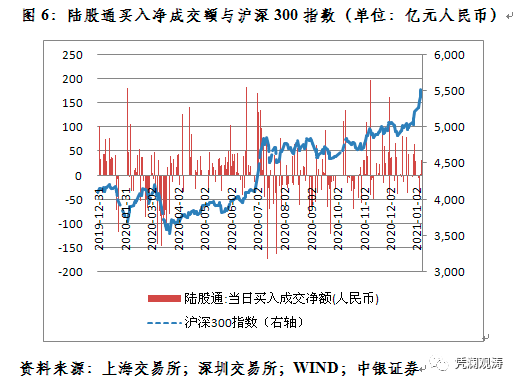

實際上,新年頭兩個交易日,陸股通項下連續凈賣出,顯示外資可能正在乘中國匯市股市沖高,減持人民幣股票資產(見圖6)。雖然當周陸股通累計錄得凈買入191億元,但剔除港股通凈買入后,股票通項下跨境資金凈流出355億元,上月為凈流入65億元人民幣。

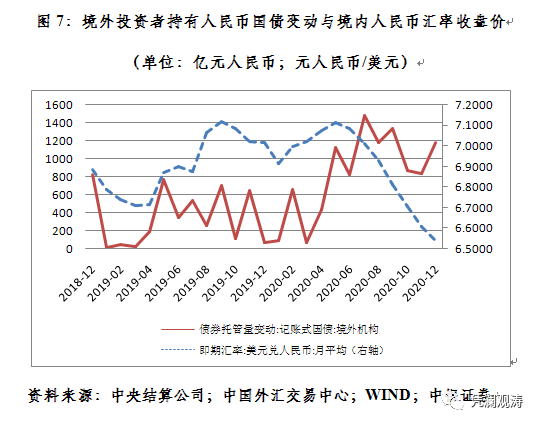

外資買債缺少日高頻數據,但觀察月度數據也可以得到類似結論。據中央結算公司統計,從2018年12月至去年12月,境外機構連續25個月凈增持人民幣債券。其間,境外凈增持人民幣債券與月均人民幣匯率收盤價之間為0.097的弱正相關(二者同取自然對數),即人民幣越升值(直接標價法,數值變小),外資凈增持人民幣債券越少。特別是自去年7月份起,人民幣加速升值,二者轉為強正相關0.632(見圖7)。這表明隨著人民幣持續升值,境外加倉人民幣資產的成本提高,邊際上抑制了境外增持的沖動。

當然,這并非說外資流入對人民幣升值沒有影響。由于我國外匯管理堅持實需原則,即依法合規的真實跨境貿易投資活動才能夠在外匯市場上買賣。這導致在貨物和服務貿易順差增加,跨境直接投資流入,基礎國際收支狀況強勁的情況下,容易形成單邊市場行情。此時,即便是規模不大的跨境證券投資凈流入,仍可能在邊際上進一步推高人民幣匯率。如去年前11個月,銀行代客結售匯順差790億美元,其中,證券投資結售匯順差298億美元,但遠不及貨物和服務與直接投資項下順差合計1098億美元。

實需原則不適用于離岸市場的人民幣外匯交易。在離岸市場上,由于市場參與者風險偏好多元化且交易產品多、限制少,故即便出現單邊預期,但只要參與者預期的幅度不同,之間就可能達成交易。可見,擴大交易主體、豐富交易產品、放松交易限制,加快發展有深度和廣度、有流動性的在岸人民幣外匯市場,才能更好防范化解境外輸入性風險。

美指走弱的財務影響并非不可以對沖

根據現行人民幣匯率中間價報價公式,美元指數的走向對于境內人民幣匯率有著顯性的影響,隱含著美元強人民幣弱、美元弱人民幣強的“蹺蹺板”效應。目前,市場的主流預期是,今年美指可能進一步走弱。如果美指跌幅較大,將帶動人民幣匯率中間價較快升值。

根據激進的市場預測,今年美指下跌11%以上才有望跌破80。用周度數據回歸分析的結果顯示,2018年1月初至同年8月底(逆周期因子暫停使用期間),美指漲跌相對境內人民幣匯率中間價變動的彈性參數為0.2694,即美指每跌1%,人民幣匯率中間價漲0.27%。鑒于今年初美元在人民幣匯率指數中的權重已被下調,且2019年8月破7之后人民幣匯率形成更加市場化,將該彈性參數調升至0.30以上是合理假設。這意味著美指跌11%,人民幣匯率中間價將升值3.5%左右。但中間價升破6意味著要漲8%以上,兩倍多于前述經驗值,難度不低。

需要指出的是,美指變動對人民幣匯率中間價變化的解釋力并不強,前述回歸分析結果的R-square僅為0.22。去年人民幣中間價漲幅與美指跌幅大體相當,主要是因為通過逆周期因子調節,人民幣匯率在3月份全球金融動蕩時保持了基本穩定。從萬得人民幣匯率預估指數看,3月23日的年內高點95.46直到11月10日才被超過(95.78),同期中間價上漲7.7%(見圖1和圖2)。

不排除今年收盤價相對中間價偏強的順周期效應加大,可能令中間價錄得更多漲幅乃至升破6。然而,影響匯率升貶值的因素同時存在且此消彼長,人民幣持續升值隨時可能引起市場的自發調整,或者招致更多的政策調控。況且,在疫情得到控制、世界經濟重啟的基準情形下,美指調整的時間及幅度均取決于疫后主要經濟體經濟修復的情況。至少疫情暴發前夕,美國經濟基本面要好于歐洲、日本和英國。

此外,即使人民幣雙邊匯率升破6,但只要人民幣多邊匯率沒有大漲,對中國出口競爭力也不會有大的負面影響。此種情況下,境內出口企業主要是要應對人民幣升值造成的財務沖擊,一個化解之道是外幣計價結算幣種的多元化或通過銀行外匯買賣進行外幣對外幣的轉換。

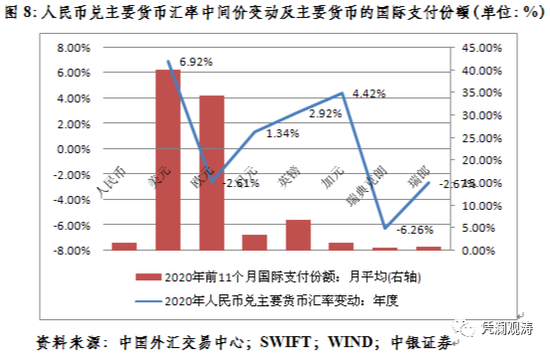

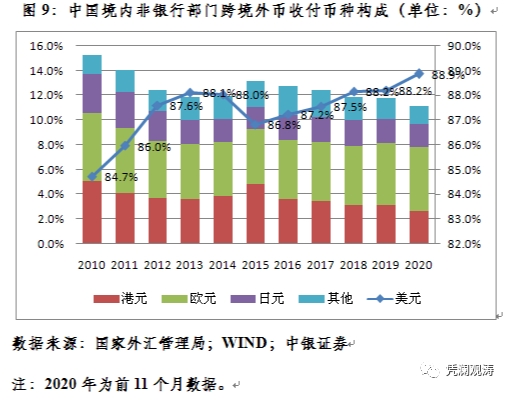

美指走弱是美元對構成美元指數的六種籃子貨幣的匯率普遍下跌。去年,人民幣對英鎊、日元和加元匯率中間價升值,但漲幅均小于對美元;對歐元、瑞士法郎和瑞典克朗匯率則均錄得貶值(見圖8)。這意味著,如果去年出口用前述貨幣計價結算,境內企業有一半概率可以降低匯兌損失,另一半概率可以賺取匯兌收益。但遺憾的是,去年前11個月,境內非銀行部門跨境外幣收付中,非美元幣種僅占11.1%,較上年全年還低了0.7個百分點。這與國際支付市場格局相去甚遠,但也意味著我們的改善空間巨大(見圖8和圖9)。

本文選自《第一財經日報》2021年1月11日

(本文作者介紹:中銀證券全球首席經濟學家)

責任編輯:戴菁菁

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。