文/新浪財經意見領袖專欄作家 李奇霖(粵開證券首席經濟學家)

從今年三月份以來,新冠肺炎疫情爆發雖然給經濟和投資增加了很多的不確定性,但也相應的讓投資者看到了一些具有相對確定性的投資機會。

上周四起,美股出現異動,成長科技股大跌,納斯達克在兩個交易日跌去了1000多點。

很多人對大跌感到疑惑,因為在經過各種打聽和搜索后,并沒有找到一個明顯利空的信息會對美股造成猛烈的沖擊,調整就像是沒有原因和征兆一樣出現了。

和美股一起下跌的還有黃金、白銀和美債。

按照傳統的思維,美股大跌會打擊投資者的風險偏好,讓市場情緒變得保守悲觀,資金應該流向具備避險作用的資產,黃金等貴金屬和美債應該是有支撐的。

為什么會突然出現避險資產跟隨美股大跌的情形呢?

是再度發生流動性風險了,投資者恐慌性的拋售各類資產嗎?

不太像。

恐慌需要大事件和明顯超預期的沖擊,其對市場的影響會比現在更加嚴重。比如2008年的金融危機,2020年3月份的新冠肺炎疫情。

過去一周,風平浪靜,環境條件并不符合。

而且,體現美元流動性充裕與否的關鍵指標TED利差(3MLibor-3M美債到期收益率)在過去兩天繼續處在低位,并沒有異動,也同樣表明現在金融市場并不缺美元流動性。

導致這一切的關鍵原因可能是市場的不確定性增多,在資產高估值狀態下,部分“聰明錢”選擇了提前撤退,讓市場出現了多殺多的現象。

從今年三月份以來,新冠肺炎疫情爆發雖然給經濟和投資增加了很多的不確定性,但也相應的讓投資者看到了一些具有相對確定性的投資機會。

在海外,最明顯的是兩點:

1、美聯儲大放水以及新冠疫情對經濟影響遞減后經濟復蘇和通脹回歸的相對確定,讓空美元、多黃金成為了勝率和賠率都相對比較高的選擇;

2、受新冠疫情影響小或者說反而受益于新冠肺炎(線上辦公、娛樂)的科技成長企業,盈利業績更具確定性,在寬松流動性環境下是比周期價值更好的選擇。

做空美元、做多黃金和做多科技龍頭因此成為了4月份以來最為擁擠的三大交易,黃金和納斯達克指數在流動性的推動下成為了今年最賺錢的兩類資產。

但在暴漲過后,不再便宜的價格+擁擠的頭寸,也讓資產的不穩定性明顯增加。

如果找不到更強的邏輯支持,或者是之前相對確定性的因素變得不那么確定(只要存在這種風險),那么不可避免的就會有投資者在畏高情緒下獲利了結,從而使處于高位的資產價格出現調整。

用這樣一個邏輯來看,現在對黃金和美股而言,形勢和環境確實出現了一些微妙的變化。

1、美聯儲的寬松雖然依然是相對確定的,無論是鮑威爾公開的講話,還是美聯儲在議息會議上公布的點陣圖,都表明美聯儲在未來兩三年內都不會選擇加息。

但這一點對金融市場而言,已經不再是新鮮事了,現有的資產價格也早已計入這一寬松的貨幣狀態。

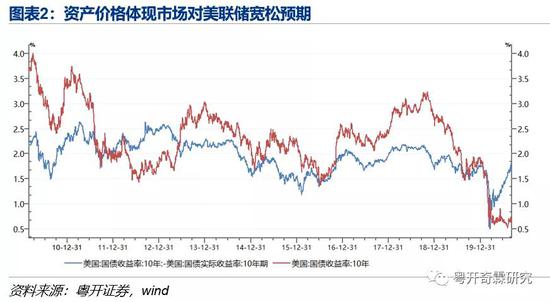

能證明這一點的最好證據是:美債隱含的通脹預期明明已經大幅上漲到了1.8%,近十年的平均水平,但美債到期收益率卻依然處于1%以下,歷史極低值——這體現了對美聯儲寬松的期待以及未來會長時間停留在零利率的預期壓制了通脹預期對長期利率的牽引。

唯二還讓市場有些許期待的是美聯儲遲遲未公布的新政策制定框架和收益率曲線控制政策。

但在鮑威爾8月末披露了平均通脹制的政策制定新框架,收益率曲線控制被明確暫時不使用之后,這唯二的再寬松預期也落了地或是撲了空。

在年內經濟進一步轉好的背景下,對美聯儲新的寬松政策似乎難以再有新的期待。

2、今年推動科技成長股大幅上漲的主要邏輯,是不差的業績+低利率推動的估值上漲。

業績依然有相對確定性,但現在美債名義利率和通脹預期之間的裂口太大了,疫苗如果真的落地,可能會讓經濟復蘇和通脹回升加速,在美聯儲不再加碼寬松的情況下,美債名義利率可能會出現明顯的上行,對股票的估值會造成沖擊。

3、大選越來越近,特朗普為了連任可能會利用中美關系借題發揮,政治和國際形勢不確定性在增大,金融市場的風險偏好可能會被打擊。

難有新利好,反有潛在利空和新增不確定性,投資者高位套現離場也就不奇怪了。

黃金等貴金屬雖有避險對沖的作用,但如果名義利率上漲,實際利率不一定會繼續下行。和處于低位、空頭擁擠隨時可能反彈且同樣具有避險作用的美元相比,繼續做多貴金屬的性價比實在不高。

后面會如何演變?原有的趨勢是否會發生逆轉?

可能性比較小。

今年三月份至今,金融市場資產的走勢帶給我們的啟示是:金融市場沒有完全可預測和可確定的因素,黑天鵝隨時可能出現,投資者只能在充滿不確定性的環境中追求具有相對確定性的資產,獲得更高的勝率和賠率。

我們前面所說,空美元、多黃金、多科技龍頭帶來的美元貶值、黃金和科技股暴漲是這一原則下的產物;

國內投資者追科技、追消費、追城投債,也是在國內基建托底、壓地產實現科技自主、業績現金流穩定的大方向下的相對確定性的選擇。

現在對海外而言,雖然相對確定的因素發生了些許改變,名義利率(美債長端收益率)可能上行,但不變的大趨勢是美聯儲保持寬松、疫苗距離越來越近、通脹和復蘇持續、中美競爭與合作并存。

這些不變的相對確定性因素決定了:

第一,名義利率的點位難以恢復至前幾輪經濟復蘇的位置,美聯儲的鴿派與超長期的寬松會壓制名義利率上行的幅度;

第二,復蘇和通脹恢復,會給處于低位的實際利率帶來支撐,在不安定的政治與國際環境下,投資者可能依然不會放棄黃金,黃金在經歷大幅調整后仍有機會;

第三,美股中受益于經濟復蘇的周期價值股業績改善具有相對確定性,而科技成長由于名義利率回升,估值受損,驅動資產價格繼續上漲的邏輯不如前幾個月順暢,資金可能會逐步向周期價值轉移。

(本文作者介紹:粵開證券首席經濟學家、研究院院長)

責任編輯:潘翹楚

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。