文/新浪財經(jīng)意見領袖專欄作家 李湛、鄧思思

2020年上半年基金市場發(fā)行規(guī)模突破萬億,認購熱度維持高位,有望為A股帶來一定增量資金,同時開放式基金與股票型基金的測算倉位持續(xù)小幅震蕩上行,據(jù)其領先意義,我們認為A股目前市場情緒相對穩(wěn)定,短期內仍存在一定上行空間。

開放式基金作為A股市場最重要的機構投資者之一,其股票持倉動向一直是市場關注的重要指標,可反映市場信心,作為后市的風向標。但基金倉位僅在季末公布,數(shù)據(jù)存在滯后性,對公募基金倉位數(shù)據(jù)進行估算具有重要意義。

股票型基金尤其是普通股票型基金的測算倉位與滬深300指數(shù)具有強相關性,皮爾森相關系數(shù)分別為0.6076與0.8737,其變動可為后市判斷提供重要參考。為研究基金測算倉位與大盤走勢的相關性,我們分別計算了他們之間的皮爾森相關系數(shù)。結果表明,股票型基金的測算倉位與滬深300指數(shù)具有強相關性,其中普通股票型與滬深300具有極強相關性。

就判斷大盤頂部的出現(xiàn)而言,股票型基金的估算倉位有顯著領先意義,平均提前6.1周出現(xiàn)。為探究此次測算的股票型基金倉位對A股市場是否具有領先意義,我們對股票型基金倉位與滬深300指數(shù)頂部與底部出現(xiàn)的時間差進行分析。結果表明,對底部而言,股票型基金的估算倉位存在一定時滯性,其中6個底部平均延遲3.2周出現(xiàn),而對頂部而言,有明顯領先意義,平均提前6.1周出現(xiàn)。

“88魔咒”現(xiàn)象在一定情況下確實存在:第一,當股票型基金的測算倉位到達88%后短期內大盤下跌并不明顯,但經(jīng)過1-4個月不等的時間,大盤大概率將出現(xiàn)大幅下跌;第二,倉位到達88%時,高位倉位通常不是單周出現(xiàn),而是可持續(xù)4-7周。“88魔咒”是指當基金的股票倉位達到88%左右時,A股市場往往會出現(xiàn)大跌。我們分析了股票型基金的測算倉位5次觸及88倉位的時段,可知“88魔咒”現(xiàn)象在一定情況下確實存在。

全部開放式基金與股票型基金倉位近期持續(xù)上漲,市場情緒較為穩(wěn)定。2019年6月以來,全部開放式基金的倉位自70.99%持續(xù)震蕩上行至77.22%,股票型基金的倉位自77.39%上行至83.52%。2020年上半年,全部開放式與股票型基金的倉位分別在[77.22%,75.23%]與[79.92%,83.52%]區(qū)間內小幅波動,且二者自4月份以來,倉位持續(xù)小幅上升。

2020年上半年基金市場發(fā)行規(guī)模突破萬億,認購熱度維持高位,有望為A股帶來一定增量資金,同時開放式基金與股票型基金的測算倉位持續(xù)小幅震蕩上行,據(jù)其領先意義,我們認為A股目前市場情緒相對穩(wěn)定,短期內仍存在一定上行空間。2020年上半年公募市場成立的677只基金產(chǎn)品合計募集規(guī)模近1.06萬億元,突破萬億元大關,為史上第二新高,投資者認購基金情緒高漲。

風險提示:基金估算倉位存在一定誤差,市場不及預期等風險

1.基金倉位的意義

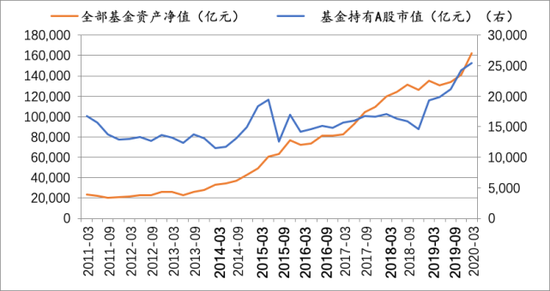

2011年-2020年的近十年間中國公募基金市場快速發(fā)展,不僅在基金數(shù)量與基金管理規(guī)模發(fā)生了巨大變化,基金的資產(chǎn)凈值也持續(xù)連年提升,其持有的A股市值雖然受到市場行情波動影響,但整體也呈上升態(tài)勢。據(jù)wind統(tǒng)計,截止2020年3月,全部基金的資產(chǎn)凈值已達16.23萬億元,為2011年的6.98倍,基金持有A股市值為2.54萬億元,為2011年的1.52倍,占A股總流通市值的5.54%,對股票市場的影響力與日俱增。

開放式基金作為A股市場最重要的機構投資者之一,其股票持倉動向一直是市場關注的重要指標,一定情況下具有領先意義。開放式基金倉位通常處于較為頻繁的變動中,一方面,主要是由于基金經(jīng)理會根據(jù)市場行情進行主動性調整;另一方面,如果投資者出現(xiàn)大量的申購與贖回行為,也會對基金組合的股票持倉形成較大沖擊,基金經(jīng)理將根據(jù)申購贖回量買賣股票,且申購與贖回帶來的資金流動會直接影響各持倉股票的權重。整體而言,市場普遍認為開放式基金倉位可反映市場信心,作為后市的風向標,一定情況下具有領先意義。

基金倉位僅在季末公布,數(shù)據(jù)存在滯后性,有必要估算基金倉位來了解基金動向。公募基金每個季度會披露一次季度末的倉位數(shù)據(jù),投資者無法獲取基金的實時倉位。即使是季度末的數(shù)據(jù)也存在一定的滯后性,季報數(shù)據(jù)一般要延后20天左右公布,因此對公募基金倉位數(shù)據(jù)進行估算具有重要意義。

2. 倉位測算結果分析

基金倉位測算的主要思路是對基金收益與股票市場收益時間序列數(shù)據(jù)進行回歸分析,根據(jù)股票市場收益對基金收益的貢獻度來測算基金倉位的高低。本報告主要測算了權益類基金,即股票型基金與混合型基金的基金倉位,現(xiàn)對其結果分析如下。

2.1測算倉位與大盤走勢相關性研究

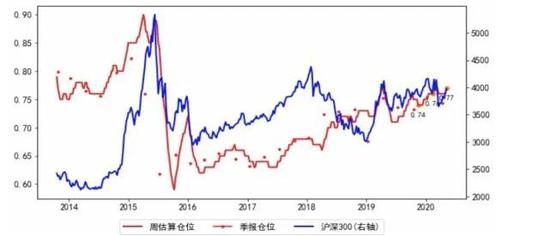

全部開放式基金的測算倉位與滬深300指數(shù)的相關性極弱,其變動對后市判斷的意義相對不大。

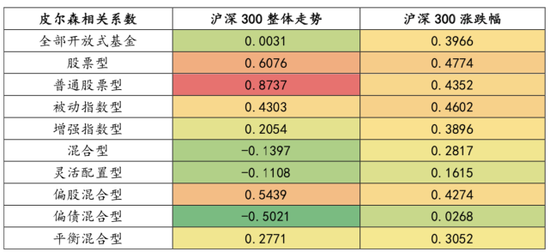

為研究測算倉位與大盤走勢的相關性,我們分別計算了各類型基金測算倉位和滬深300指數(shù)的皮爾森相關系數(shù)與各類型測算倉位的漲跌幅和滬深300漲跌幅的皮爾森相關系數(shù)。從表1中可以看出,全部開放式基金的測算倉位與滬深300指數(shù)的相關性較低,相關系數(shù)僅為0.0031,兩者漲跌幅的相關系數(shù)為0.3966,均為為極弱相關或無相關。

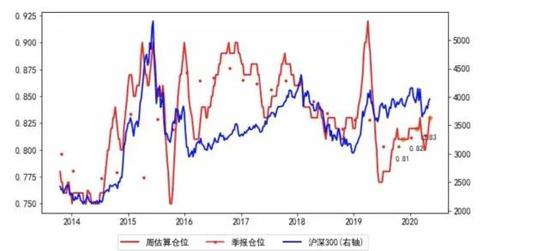

股票型基金尤其是普通股票型基金的測算倉位與滬深300指數(shù)具有強相關性,其變動對后市判斷具有重要意義。全部股票型基金的測算倉位與滬深300指數(shù)的相關系數(shù)為0.6076,為強相關,兩者的漲跌幅為中等程度相關。其中普通股票型與滬深300的相關系數(shù)最高為0.8737,為極強相關,兩者漲跌幅為中等程度相關;被動指數(shù)型與滬深300指數(shù)的相關性 系數(shù)均為中等程度相關,增強指數(shù)與滬深300指數(shù)的相關性系數(shù)均為弱相關。

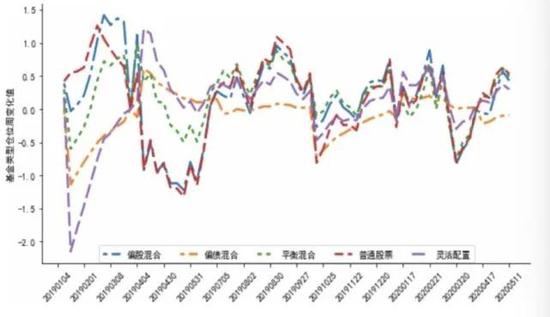

混合型基金中除偏股混合型外的測算倉位與滬深300指數(shù)的相關性極弱,其變動對后市判斷的意義相對不大。全部混合型基金的測算倉位和滬深300指數(shù)及二者漲跌幅的相關性均較弱。其中只有偏股混合型的測算倉位與滬深300指數(shù)有較強相關性,皮爾森系數(shù)分別為0.5439與0.4274,為中等程度相關;靈活配置型、平衡混合型與偏債混合型與滬深300指數(shù)的相關性均極弱。

2.2估算倉位頂部與底部特點分析

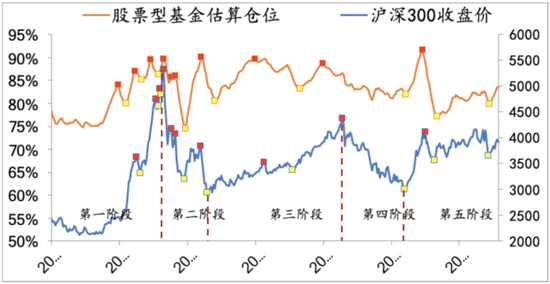

為探究此次測算的股票型基金倉位對A股市場是否具有領先意義,我們依據(jù)滬深300的漲跌情況,將其分為如圖5所示的五個階段,第一、三階段為上漲階段,第二、四階段為下跌階段,第五階段為震蕩階段。對不同階段的股票型基金倉位與滬深300指數(shù)頂部與底部出現(xiàn)的時間差進行分析,包括一共10個頂部與9個底部。

就判斷大盤底部的出現(xiàn)而言,股票型基金的估算倉位無明顯領先意義,存在一定滯后性,其中6個底部平均延遲3.2周出現(xiàn)。對五個階段的9個底部進行統(tǒng)計發(fā)現(xiàn),除1-3號頂部提前出現(xiàn)外,其他6個倉位底部出現(xiàn)的日期均均遲于滬深300指數(shù),與滬深300相比平均延遲3.2周出現(xiàn)。可見,對于判斷大盤底部的產(chǎn)生,此次估算的倉位無明顯領先意義,而存在一定的滯后性。

就判斷大盤頂部的出現(xiàn)而言,股票型基金的估算倉位有明顯領先意義,平均提前6.1周出現(xiàn)。

對五個階段的10個頂部進行統(tǒng)計發(fā)現(xiàn),除2015年12月31日的7號頂部延遲一周出現(xiàn)外,其他倉位頂部出現(xiàn)的日期均不遲于滬深300指數(shù),其中4-6號的3個對應頂部于同一周出現(xiàn),其他6個倉位頂部均明顯先于滬深300的頂部出現(xiàn),以上10個倉位頂部與滬深300相比,平均提前6.1周出現(xiàn)。可見,對于判斷大盤頂部的產(chǎn)生,此次估算的倉位有明顯領先意義。

2.3“88魔咒”現(xiàn)象確實存在

“88魔咒”是指當基金的股票倉位達到88%左右時,A股市場往往會出現(xiàn)大跌。2004年6月4日發(fā)布的《證券投資基金運作管理辦法》中明確規(guī)定基金需要安排5%的現(xiàn)金應對贖回需求,開放式基金股票倉位上限為95%,股票型基金的股票倉位下限為60%。2014年中國證券監(jiān)督管理委員會發(fā)布的《公開募集證券投資基金運作管理辦法》將股票型基金倉位下限上調至80%,因此股票型基金的股票倉位在80%-95%之間。當基金的倉位達到一定高度時,能夠用于購買股票的資金變得較為有限,意味著市場買盤力量的受到削弱。此外,當開放式基金普遍重倉時,其他不少的機構投資者同樣也已重倉,面臨與基金相同的境地;另一方面,公募基金作為股票市場信息最公開的機構投資者,倉位的變化也會影響其他投資者的投資行為,三者均對A股市場造成一定壓力,一定情況下會導致市場開始由漲轉跌。據(jù)我們估測,當估算基金倉位達到88%附近時,A股市場往往會出現(xiàn)大跌,這就是“88”魔咒。

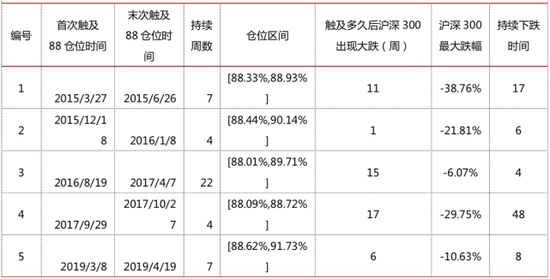

由前文分析可知,股票型基金的測算倉位與大盤具有強相關性,其變動對后市判斷具有一定意義,因此,我們對2013年10月-2020年5月期間股票型基金的測算倉位進行分析,發(fā)現(xiàn)有5次觸及88倉位的時段,如上圖所示。對這5個時段分別從觸及88倉位的持續(xù)時間、具體倉位區(qū)間、觸及后大盤多久出現(xiàn)下跌、對應最大跌幅及持續(xù)下跌時間進行統(tǒng)計,如下表所示。

“88魔咒”現(xiàn)象在一定情況下確實存在:第一,當股票型基金的測算倉位到達88%后短期內大盤下跌并不明顯,但經(jīng)過1-4個月不等的時間,大盤大概率將出現(xiàn)大幅下跌;第二,倉位到達88%時,高位倉位通常不是單周出現(xiàn),而是可持續(xù)高倉位4-7周的時間。可以發(fā)現(xiàn), 除2016年8月19日-2017年4月17日觸及88倉位后滬深300跌幅不大,僅為6.08%外,其他4次觸及88倉位較長一段時間后,滬深300指數(shù)都出現(xiàn)了大幅下跌:2015年2月27日起的6周內保持88%及以上倉位,后11周滬深300開始大幅下跌,跌幅為38.76%;2015年12月18日起的4周內保持88%及以上倉位,后1周滬深300開始大幅下跌,跌幅為21.81%;2017年9月29日起的4周內保持88%及以上倉位,后17周滬深300開始大幅下跌,跌幅為38.76%;2019年3月8日起的7周內保持88%及以上倉位,后6周滬深300開始大幅下跌,跌幅為10.63%.另外,當股票型基金的測算倉位到達88%時,高位倉位均不是以單周的形式出現(xiàn),而是可維持高倉位4-7周的時間。

3. 基金倉位最新動態(tài)

3.1基金市場整體倉位走勢

全部開放式基金與股票型基金倉位近期持續(xù)上漲,市場情緒較為穩(wěn)定。2019年6月以來,全部開放式基金的倉位自70.99%持續(xù)震蕩上行至77.22%,股票型基金的倉位自77.39%上行至83.52%。2020年上半年,全部開放式與股票型基金的倉位分別在[77.22%,75.23%]與[79.92%,83.52%]區(qū)間內小幅波動,且二者自4月份以來,倉位持續(xù)小幅上升。

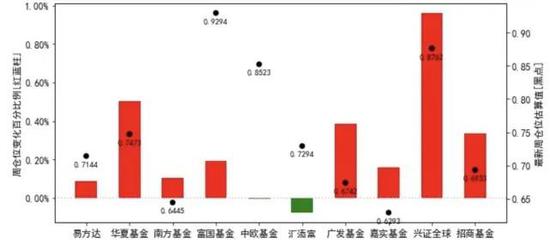

3.2各大基金公司倉位走勢

從市場規(guī)模前十的各大基金公司測算倉位來看,目前倉位均高于60%,其中富國基金、興證全球與中歐基金的倉位位居前列,分別為92.94%、87.62%與85.23%;從周頻倉位環(huán)比變化來看,各大基金公司的倉位目前處于上升階段,僅有2家基金公司的倉位出現(xiàn)小幅向下調整。其中興證全球、華夏基金與廣發(fā)基金的倉位環(huán)比增加位居前列。

3.3各類型基金倉位分布

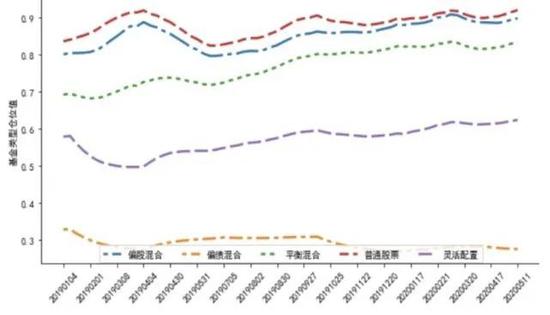

從股票型與混合型兩種類型基金的倉位來看,倉位大小分布與配置權益市場比例保持一致,從大到小分別為普通股票型、偏股混合型、平衡混合型、靈活配置型與偏債混合型,除偏債混合型外,其他類型基金倉位的波動規(guī)律整體保持一致。從圖8中可見,2020年3月下旬以來,除偏債混合型外,其他類型基金的倉位均出現(xiàn)震蕩向上調整。

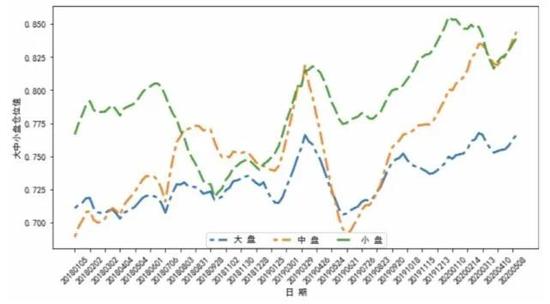

3.4大中小盤基金倉位分布

從基金配置股票的市值屬性來看,目前中盤風格與小盤風格的基金倉位較高,均為85%左右,大盤風格的基金倉位相對較低,為76%左右。但從變化趨勢來看,三者的整體規(guī)律具有較高的相似性,從今年3月底開始,各類型基金倉位均有不同程度的上漲,呈震蕩上行趨勢,或與權益市場整體企穩(wěn)有關。

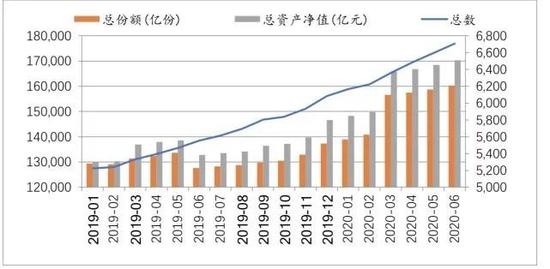

4.1基金市場最新概況

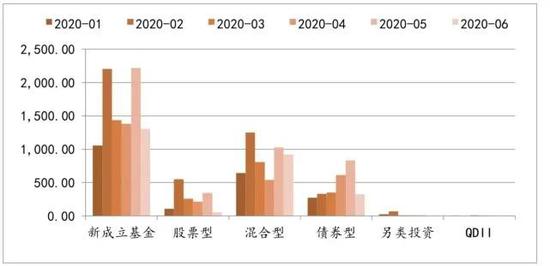

2020年上半年公募市場成立的677只基金產(chǎn)品合計募集規(guī)模近1.06萬億元,突破萬億元大關,為史上第二新高,投資者認購基金情緒較高。截止6月底,公募基金市場共有6708只基金產(chǎn)品,總份額為16.02萬億份,總資產(chǎn)凈值為17.03萬億元。從發(fā)行情況來看,據(jù)wind統(tǒng)計,2020年上半年共發(fā)行677只基金產(chǎn)品,發(fā)行份額10558.27億份,為近十年來第二新高,僅次于2015年上半年的10717.22億份。此外,今年上半年新發(fā)基金中首募規(guī)模破百億的高達11只,一日售罄的基金產(chǎn)品也多達88只,投資者認購基金情緒高漲。

從發(fā)行類型來看,主要從發(fā)行債券型基金轉向混合型基金。混合型基金發(fā)行份額位居首列,共計5403.52億份,占總量比 51.18%,較去年下半年提升35.08個百分點。債券型與股票型份額分別為3264.29億份與1706.70億份,占比分別下降32.91%與2.78%。另類投資基金與QDII基金發(fā)行份額較少,僅為128.81億份與54.94億份。

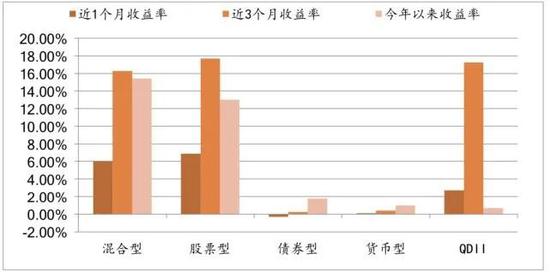

今年以來混合型與股票型基金收益居前,上半年收益率分別為15.41%與13.02%。近3個月來得益于權益市場普遍上漲,股票型基金漲幅明顯,近3個月收益率為17.71%。債券型與貨幣型基金今年以來收益率均位于較低水平,分別為1.76%與1.01%。QDII基金年初受外圍市場普跌影響收益較長時間為負,近期有所回升,今年以來收益為0.70%。

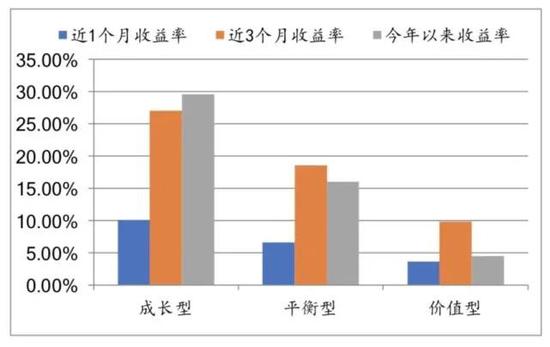

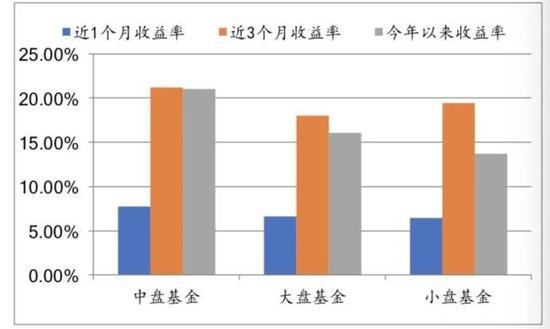

從投資風格與市值屬性來看,今年以來成長型基金與中盤基金漲幅明顯。從投資風格來看,成長型、平衡型與價值型今年以來收益分別為29.56%、15.98%、4.51%;從市值屬性來看,中盤基金、大盤基金、小盤基金今年以來收益分別為20.99%、16.08%、13.68%。

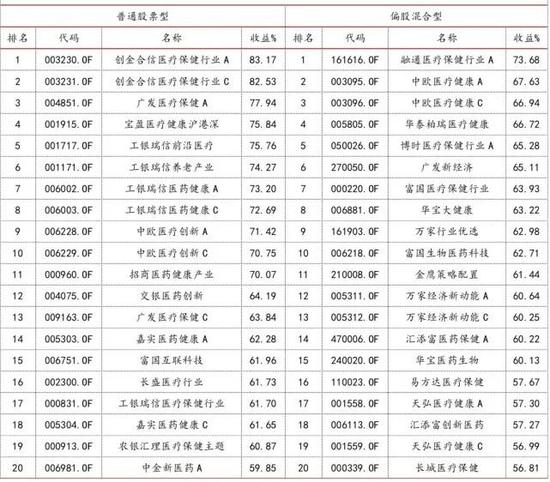

2020年上半年在全球新冠肺炎疫情影響下,醫(yī)藥主題基金表現(xiàn)獨占鰲頭。據(jù)wind統(tǒng)計,普通股票型基金中收益位居首位的是創(chuàng)金合信醫(yī)療保健行業(yè)A,收益率達83.17%,廣發(fā)醫(yī)療保健、寶盈醫(yī)療健康滬港深、工銀瑞信前沿醫(yī)療、工銀瑞信養(yǎng)老產(chǎn)業(yè)等醫(yī)藥主題基金收益率也均在70%以上。排名前二十位的普通股票型基金中,除富國互聯(lián)科技外,其余均為醫(yī)藥主題基金。在混合型基金中,醫(yī)藥基金依舊表現(xiàn)強勁。偏股混合型基金排名前二十位中,除廣發(fā)新經(jīng)濟、萬家行業(yè)優(yōu)選金鷹策略配置外,其他均為醫(yī)藥主題基金。其中融通醫(yī)療保健行業(yè)A表現(xiàn)最好,收益率達73.68%。

4.2市場展望

2020年上半年基金市場發(fā)行規(guī)模突破萬億,認購熱度維持高位,有望為A股帶來一定增量資金,同時開放式基金與股票型基金的測算倉位持續(xù)小幅震蕩上行,據(jù)其領先意義,我們認為A股市場目前情緒相對穩(wěn)定,短期內仍存在一定上行空間。開放式基金對A股的影響力與日俱增,作為股票市場中信息最為公開的機構投資者,市場普遍認為其倉位可反映市場信心,作為后市的風向標,一定情況下具有領先意義。我們對開放式基金進行倉位測算,并對測算結果進行分析可得股票型基金尤其是普通股票型基金的測算倉位與滬深300指數(shù)具有強相關性,其變動對后市判斷具有重要意義。全部開放式基金與股票型基金的測算倉位自2019年6月以來持續(xù)震蕩上行,2020年上半年雖出現(xiàn)小幅波動,但4月份始均維持小幅上漲,可認為市場情緒較為穩(wěn)定。此外,從發(fā)行規(guī)模來看,今年上半年基金產(chǎn)品發(fā)行份額已突破1.05萬億,且以混合型基金為主,公募市場的認購熱度也持續(xù)位于高位,預計將為A股帶來一定增量資金。

本文首發(fā)于財新

(本文作者介紹:中山證券研究所首席經(jīng)濟學家、研究所所長)

責任編輯:潘翹楚

新浪財經(jīng)意見領袖專欄文章均為作者個人觀點,不代表新浪財經(jīng)的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經(jīng)專業(yè)領域的專業(yè)分析。