文/意見領(lǐng)袖專欄作家 招商銀行研究院

招商銀行今年在企業(yè)網(wǎng)銀和企業(yè)APP客戶端啟動了對企業(yè)客戶的跟蹤調(diào)研,并于今年2月發(fā)布了基于20,735份有效問卷的首份研究成果。4月16-22日,招商銀行投放了第二輪線上問卷,共收集有效問卷23,524份。

■ 據(jù)調(diào)研結(jié)果估算,4月末我國小微企業(yè)(雇員人數(shù)小于50)產(chǎn)能僅恢復(fù)四成,大中企業(yè)(雇員人數(shù)超過100)產(chǎn)能恢復(fù)約七成。受產(chǎn)能恢復(fù)緩慢影響,小微企業(yè)對未來的預(yù)期也更為悲觀。令人擔(dān)憂的是,除湖北外,對復(fù)工前景最悲觀的是我國經(jīng)濟最發(fā)達的地區(qū):北京、廣東、上海。

■ 當(dāng)前企業(yè)仍臨著供需、經(jīng)營、融資等多方面的困難。供需方面,受訪企業(yè)同時受到海內(nèi)外供需變化的負面影響,需求沖擊大于供給,國內(nèi)沖擊遠超海外。經(jīng)營方面,受訪企業(yè)的收入和支出兩端均面臨壓力,其中收入端困難主要來自營收減少、回款變慢,支出端壓力主要源自工資、租金、償還貸款本息等剛性支出。更多大中企業(yè)受到了防疫政策、用工和原材料價格的負面影響。融資方面,半數(shù)受訪企業(yè)的壓力主要源自及時還款和融資成本。

■ 3/4受訪企業(yè)一季度營收顯著下滑,且預(yù)期上半年難有改善,超過五成企業(yè)預(yù)期上半年營收將下滑50%以上。對上半年營收預(yù)期最悲觀的是住宿餐飲、教育和文娛體育行業(yè),預(yù)計營收顯著下滑的企業(yè)占比將近九成。

■ 受訪企業(yè)的利潤和營收整體上高度相關(guān),但對上半年利潤的預(yù)期相對更為悲觀,近3/4的企業(yè)預(yù)期上半年利潤同比下滑超過25%。值得關(guān)注的是,即便在預(yù)期上半年營收正增長的企業(yè)中,仍有超過1/4的企業(yè)反映“營增利減”,表明其受疫情影響經(jīng)營成本上升。

■ 面臨疫情的“生死大考”,近六成企業(yè)現(xiàn)金流撐不過三個月。綜合考慮供求修復(fù)和政策支持,當(dāng)前企業(yè)的現(xiàn)金流與2月調(diào)研結(jié)果相比邊際好轉(zhuǎn)。但整體上看,企業(yè)生存壓力仍然巨大,約兩成企業(yè)正掙扎在“生死線”:預(yù)期上半年現(xiàn)金流將耗盡但產(chǎn)能難達75%。

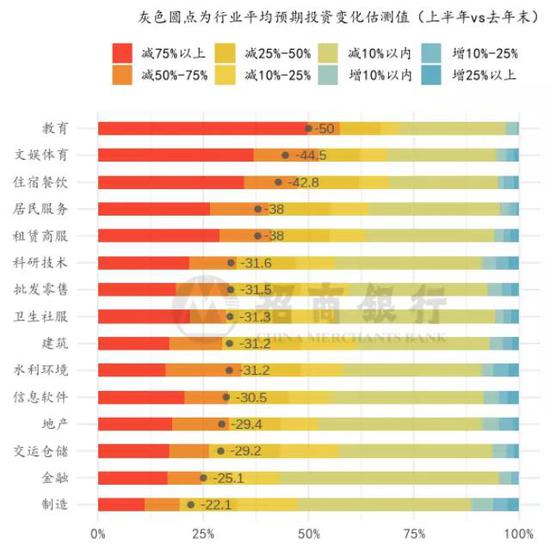

■ 由于營收利潤下滑、現(xiàn)金流吃緊,受訪企業(yè)普遍選擇收縮。一方面,超過九成受訪企業(yè)預(yù)期上半年雇員數(shù)量和薪酬相較去年末有不同程度的縮減。另一方面,受訪企業(yè)的投資計劃整體上極其謹(jǐn)慎,僅有不足一成企業(yè)計劃上半年增加投資。小微企業(yè)的投資收縮幅度遠大于大中企業(yè)。

正文

執(zhí)行概要

2020年,新冠疫情給全球經(jīng)濟帶來了前所未有的沖擊。各國實施了不同程度的封鎖和隔離,使得全球經(jīng)濟陷入停滯。盡管我國疫情拐點和復(fù)工復(fù)產(chǎn)的進程領(lǐng)先全球,但海外疫情的蔓延一方面沖擊我國的外部需求和供給,另一方面使得我國的防疫措施無法全面解除,壓制了我國經(jīng)濟修復(fù)的進程。有鑒于此,4月17日中央政治局會議要求“在常態(tài)化疫情防控中全面推進復(fù)工復(fù)產(chǎn)達產(chǎn)”。當(dāng)前我國企業(yè)特別是中小企業(yè)的經(jīng)營狀況因此成為政策和市場關(guān)注的焦點。

評估疫情沖擊,調(diào)研是最直接有效的方法。5月14日,美聯(lián)儲基于4月第一周對1,000戶美國居民的調(diào)研,發(fā)布了《美國居民福利報告》【注釋1】。報告發(fā)現(xiàn),新冠疫情對美國低收入家庭形成了更為嚴(yán)重的經(jīng)濟沖擊,加大了美國居民的經(jīng)濟福利分化。

招商銀行今年在企業(yè)網(wǎng)銀和企業(yè)APP客戶端啟動了對企業(yè)客戶的跟蹤調(diào)研,并于今年2月發(fā)布了基于20,735份有效問卷的首份研究成果《新冠疫情眾生相:招商銀行小微企業(yè)調(diào)研報告》。4月16-22日,招商銀行投放了第二輪線上問卷,共收集有效答卷23,524份。由于數(shù)據(jù)維度豐富,調(diào)研結(jié)果將拆分成三篇系列報告發(fā)布:本文為第一篇,著重分析全樣本特征;第二篇將聚焦進出口企業(yè);第三篇將聚焦粵港澳大灣區(qū)。

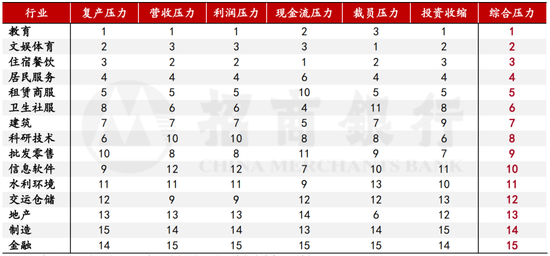

總體上看,受疫情影響,大部分受訪企業(yè)的經(jīng)營仍然掙扎,我國的“疫后重建”仍然任重道遠。不論從產(chǎn)能恢復(fù)、營收利潤、現(xiàn)金流,還是雇員和投資計劃看,受訪小微企業(yè)的表現(xiàn)要遠弱于大中企業(yè)。教育、文娛體育、住宿餐飲為綜合經(jīng)營壓力最大的三個行業(yè)(表1)。

表1:各行業(yè)經(jīng)營壓力排名

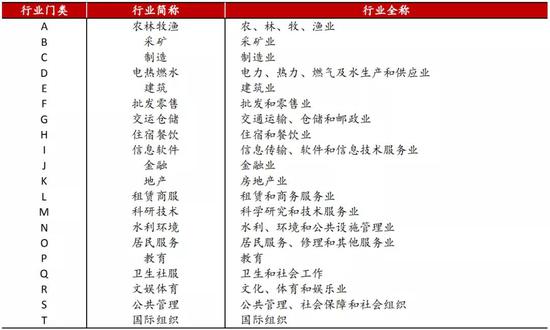

注:1. 本文簡化了各大類行業(yè)的名稱(簡稱與全稱的對應(yīng)關(guān)系參見附表);

2. 數(shù)值表示行業(yè)在該分項中的排名,數(shù)值越小表明壓力越大;

3. 綜合壓力為所有分項指標(biāo)標(biāo)準(zhǔn)化后的加權(quán)平均。

資料來源:招商銀行

考慮到我國中小企業(yè)在國民經(jīng)濟中“五六七八九”的特征【注釋2】,這一方面表明小微企業(yè)仍需政策重點扶持,另一方面則指向若僅“抓大放小”片面釘住某些宏觀指標(biāo)(例如規(guī)模以上工業(yè)增加值),將顯著高估當(dāng)前我國經(jīng)濟修復(fù)的程度。從當(dāng)前受訪企業(yè)面臨最大的困境出發(fā),擴大內(nèi)需是當(dāng)前“穩(wěn)增長”“保就業(yè)”的關(guān)鍵所在。

樣本關(guān)鍵詞:小微企業(yè)、第三產(chǎn)業(yè)、經(jīng)濟發(fā)達地區(qū)

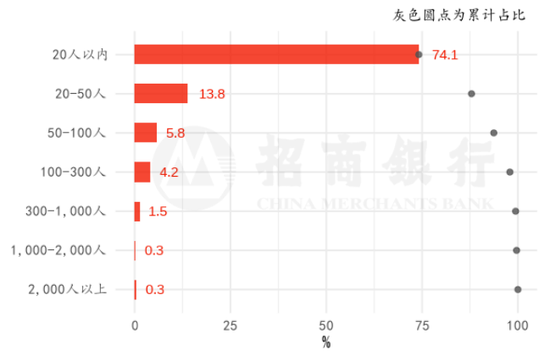

小微企業(yè)在受訪企業(yè)中占據(jù)絕對比重。受訪企業(yè)中,87.9%員工數(shù)量小于50人,93.7%員工數(shù)量小于100人(圖1);

圖1:受訪企業(yè)員工數(shù)量分布

資料來源:招商銀行

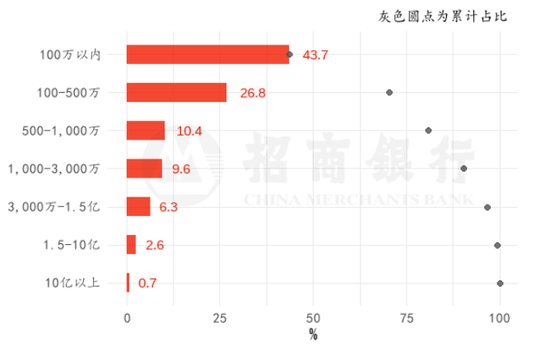

70.5%營收規(guī)模小于500萬,80.9%營收規(guī)模小于1,000萬(圖2)。

圖2:受訪企業(yè)營收規(guī)模分布

資料來源:招商銀行

在后文的分析中,我們以員工數(shù)量為標(biāo)準(zhǔn)區(qū)分了小微企業(yè)(小于50人)和大中企業(yè)(大于100人),以對比不同規(guī)模企業(yè)的經(jīng)營現(xiàn)狀及預(yù)期【注釋3】。樣本結(jié)構(gòu)使得全樣本的統(tǒng)計指標(biāo)非常接近小微企業(yè)子樣本。

盡管受訪企業(yè)涵蓋了我國《國民經(jīng)濟行業(yè)分類》中的全部20個大類行業(yè),但在后文中關(guān)于行業(yè)的討論中,我們未考慮受訪企業(yè)數(shù)量少于100的行業(yè),包括農(nóng)林牧漁(66家)、電熱燃水(64家)、公共管理(55家)、采礦(16家)以及國際組織(8家)。

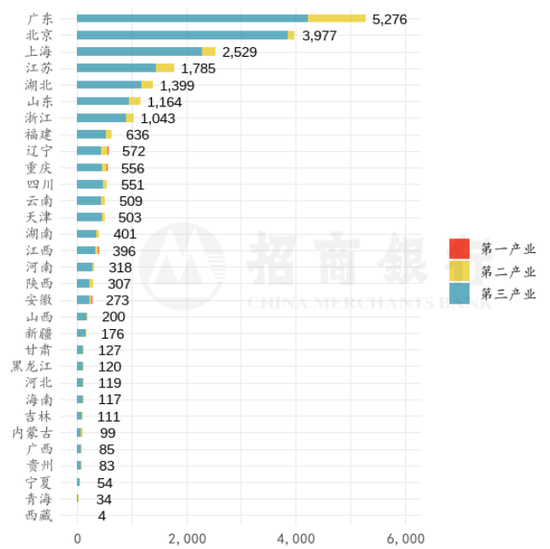

從行業(yè)分布看,受訪企業(yè)主要集中在第三產(chǎn)業(yè),占比達85.6%。其中批發(fā)零售、租賃商服、信息軟件、科研技術(shù)的企業(yè)數(shù)量在樣本中合計占比達71.1%。第二產(chǎn)業(yè)占比14.1%,主要為制造和建筑行業(yè)企業(yè)(合計占比13.8%)。第一產(chǎn)業(yè)占比2.7%(圖3)。

圖3:受訪企業(yè)行業(yè)分布

資料來源:招商銀行

從區(qū)域分布看,受訪企業(yè)主要集中在經(jīng)濟較發(fā)達的地區(qū),特別是廣東、北京、上海、江蘇、山東、浙江(合計達15,774家,占比67.1%)(圖4)。

圖4:受訪企業(yè)產(chǎn)業(yè)及區(qū)域分布

資料來源:招商銀行

值得一提的是,樣本中湖北地區(qū)企業(yè)數(shù)量(1,399家)相較前次調(diào)研(387家)大幅上升,指向湖北地區(qū)復(fù)工狀況相較2月顯著改善(只有在問卷發(fā)布期間登錄的用戶才能參與調(diào)研)。

類似地,盡管樣本覆蓋了中國大陸的全部31個省市自治區(qū),但在后文關(guān)于區(qū)域的討論中,我們也未考慮觀測值少于100的省份,包括內(nèi)蒙古(99家)、廣西(85家)、貴州(83家)、寧夏(54家)、青海(34家)和西藏(4家)。

復(fù)產(chǎn)程度:大小企業(yè)“冰火兩重天”

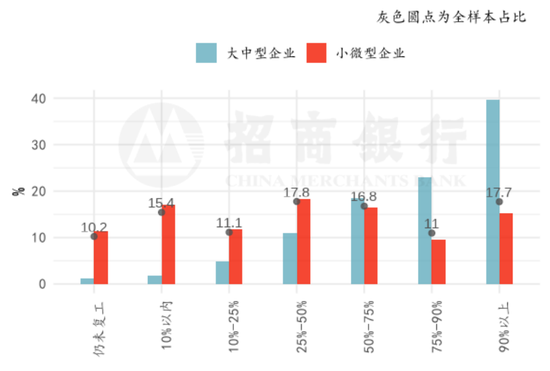

當(dāng)前小微企業(yè)的復(fù)產(chǎn)達產(chǎn)程度顯著落后于大中企業(yè):小微企業(yè)中,58.7%產(chǎn)能恢復(fù)程度低于50%,28.5%產(chǎn)能恢復(fù)程度低于10%,僅有15.3%產(chǎn)能恢復(fù)程度超過90%;大中企業(yè)中,產(chǎn)能恢復(fù)程度低于50%的占比為18.9%,產(chǎn)能恢復(fù)程度超過90%/75%的占比分別達到39.8%/62.7%。全樣本的產(chǎn)能恢復(fù)程度僅略好于小微企業(yè)(圖5)。

圖5:小微企業(yè)復(fù)產(chǎn)進程顯著落后

資料來源:招商銀行

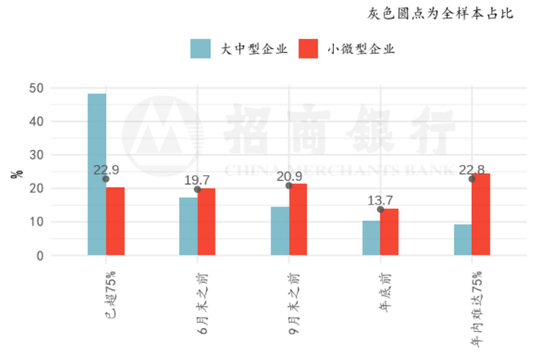

由于小微企業(yè)產(chǎn)能利用率更低,對未來的預(yù)期也更為悲觀。在被問及何時產(chǎn)能可恢復(fù)至75%以上時,僅有61.6%的小微企業(yè)表示三季度前可恢復(fù),有24.4%的小微企業(yè)表示年內(nèi)恢復(fù)無望。而在大企業(yè)中,80.1%的企業(yè)表示三季度前可恢復(fù),認為年內(nèi)無法恢復(fù)的不到一成(9.4%)(圖6)。

圖6:小微企業(yè)復(fù)產(chǎn)預(yù)期更悲觀(產(chǎn)能>75%)

資料來源:招商銀行

若假設(shè)企業(yè)在每個選項上服從均勻/正態(tài)分布,我們可以大致估算平均復(fù)產(chǎn)程度/產(chǎn)能利用率:全樣本的產(chǎn)能利用率約45.7%,其中大中/小微企業(yè)產(chǎn)能利用率分別為73.3%/42.5%,可謂天壤之別。

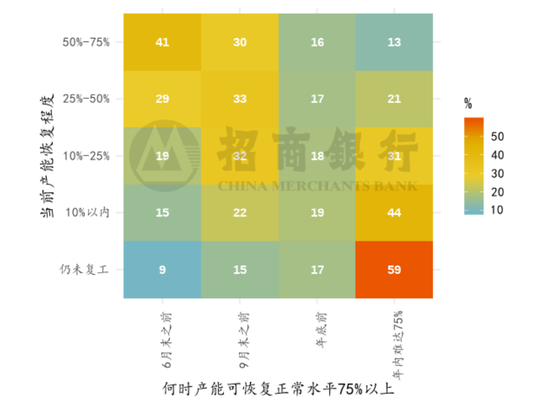

此外,企業(yè)對未來產(chǎn)能恢復(fù)的預(yù)期與其經(jīng)營現(xiàn)狀正相關(guān),即復(fù)工程度較低的企業(yè)預(yù)期產(chǎn)能恢復(fù)也較慢。當(dāng)前仍未復(fù)工/產(chǎn)能利用率低于10%的企業(yè)中,認為年內(nèi)無法復(fù)工的占比接近六成/超過四成(圖7)。

圖7:企業(yè)對產(chǎn)能恢復(fù)的預(yù)期與其現(xiàn)狀正相關(guān)

資料來源:招商銀行

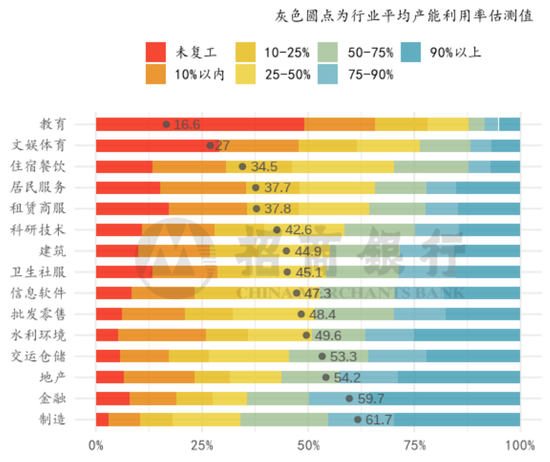

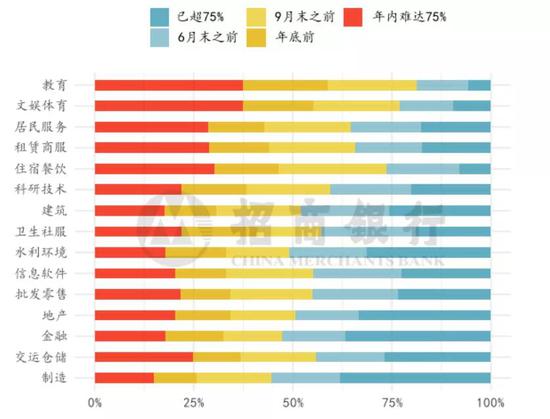

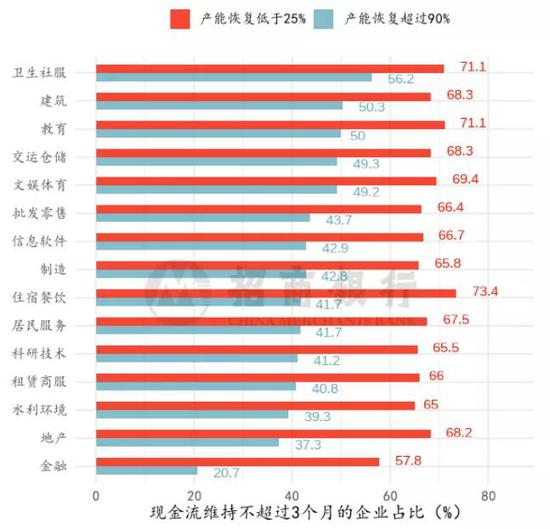

從行業(yè)分布看,除樣本數(shù)量較少的行業(yè)外,產(chǎn)能利用率較低的主要行業(yè)包括(括號中數(shù)字為該行業(yè)產(chǎn)能利用率低于25%的企業(yè)占比):教育(78.0%)、文娛體育(61.5%)、居民服務(wù)(47.9%)、租賃商服(47.8%)、住宿餐飲(46.2%)、科研技術(shù)(39.7%)和建筑(38.2%)。產(chǎn)能利用率較高的主要行業(yè)包括(括號中數(shù)字為該行業(yè)產(chǎn)能利用率超過75%的企業(yè)占比):金融(49.7%)、制造(45.2%)、地產(chǎn)(42.6%),但即便這些行業(yè)產(chǎn)能利用率超過75%的企業(yè)數(shù)量也未過半(圖8)。

圖8:各行業(yè)產(chǎn)能恢復(fù)程度

資料來源:招商銀行

各行業(yè)對產(chǎn)能恢復(fù)的預(yù)期與其現(xiàn)狀高度相關(guān)(括號中數(shù)字為該行業(yè)預(yù)期年內(nèi)產(chǎn)能利用率難達75%的企業(yè)占比)。教育(37.4%)、文娛體育(37.5%)、住宿餐飲(30.1%)、租賃商服(28.9%)、居民服務(wù)(28.6%)、交運倉儲(24.8%)行業(yè)的預(yù)期最為悲觀(圖9)。

圖9:各行業(yè)產(chǎn)能恢復(fù)預(yù)期(產(chǎn)能>75%)

資料來源:招商銀行

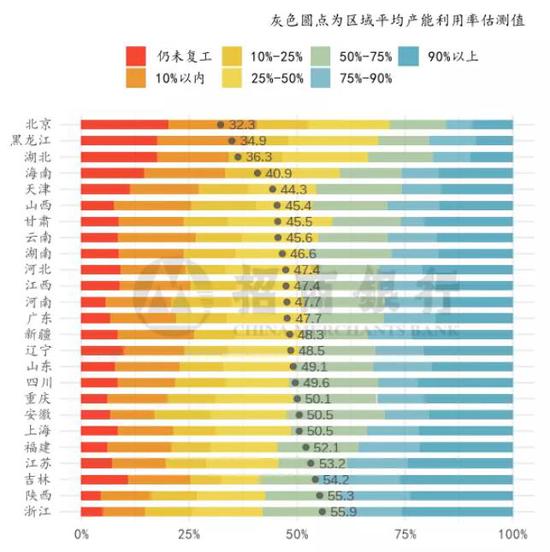

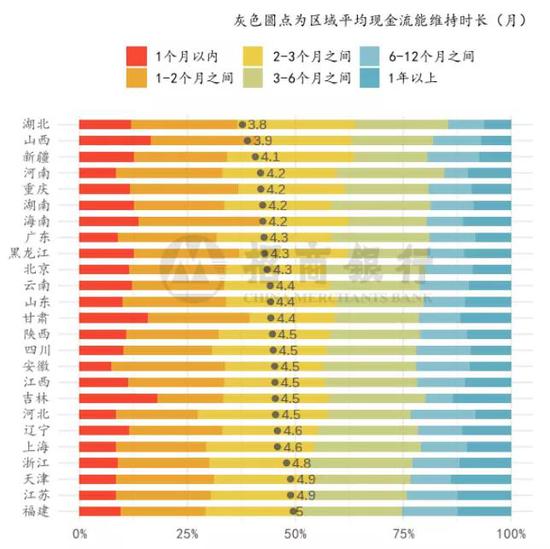

從區(qū)域分布看,防疫措施最為嚴(yán)格或是受疫情沖擊最大的省份產(chǎn)能恢復(fù)程度最低(括號中數(shù)字為該區(qū)域產(chǎn)能利用率低于25%的企業(yè)占比):北京(52.6%)、黑龍江(47.9%)、湖北(46.5%)(圖10)。

圖10:各區(qū)域產(chǎn)能恢復(fù)程度

資料來源:招商銀行

各區(qū)域?qū)τ诋a(chǎn)能恢復(fù)的預(yù)期與現(xiàn)狀之間并無明顯的相關(guān)關(guān)系,部分反映了企業(yè)對未來經(jīng)濟前景的不確定。令人擔(dān)憂的是,除湖北外,對復(fù)工前景最悲觀的是我國經(jīng)濟最發(fā)達的地區(qū):認為年內(nèi)產(chǎn)能難達75%的企業(yè)占比最高的省份/直轄市是北京(30.0%)、廣東(23.6%)、上海(23.5%)(圖11)。

圖11:各區(qū)域產(chǎn)能恢復(fù)預(yù)期

資料來源:招商銀行

疫情沖擊:供需、經(jīng)營、融資

(一)供需和物流

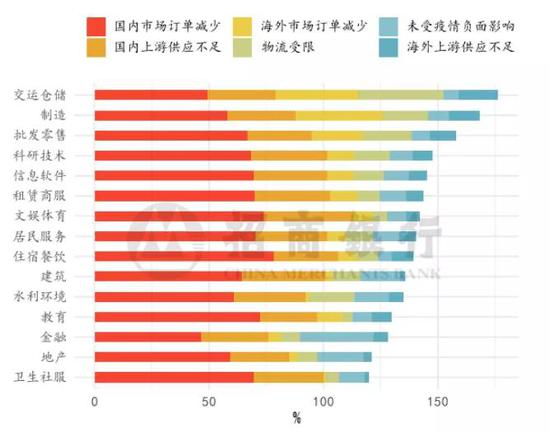

整體上看,受訪企業(yè)同時受到海內(nèi)外供需變化的負面影響(括號內(nèi)數(shù)字為受負面影響的企業(yè)占比,此題為多選)。需求沖擊大于供給,國內(nèi)沖擊遠超海外,小微企業(yè)對國內(nèi)供需變化更為敏感。66.7%的企業(yè)國內(nèi)市場訂單減少,遠高于國內(nèi)供給不足/受限的企業(yè)占比(31.1%);16%的企業(yè)表示物流不暢。有16.8%/9.3%的企業(yè)表示受到了海外需求/供給的負面影響。僅有10.3%的企業(yè)表示未受疫情負面影響(圖12)。

圖12:小微企業(yè)對國內(nèi)市場依賴度更高(多選)

資料來源:招商銀行

從行業(yè)分布看,需求方面,所有行業(yè)中受國內(nèi)需求沖擊企業(yè)占比均超過45%,受沖擊企業(yè)占比超過70%的行業(yè)包括住宿餐飲(78.4%)、文娛體育(73.9%)、教育(72.3%)、居民服務(wù)(70.2%)、租賃商服(70.1%);受海外需求沖擊企業(yè)占比最高的行業(yè)包括制造(38.0%)、交運倉儲(36.1%)、批發(fā)零售(22.3%)、租賃商服(12.0%)、信息軟件(11.8%)。

供給方面,受國內(nèi)供給沖擊企業(yè)占比最高的行業(yè)包括文娛體育(39.2%)、建筑(36.4%)、科研技術(shù)(33.5%)、租賃商服(32.7%)、信息軟件(32.1%);受海外供給沖擊企業(yè)占比接近或超過10%的行業(yè)包括交運倉儲(17.2%)、制造(13.7%)、批發(fā)零售(11.5%)、住宿餐飲(9.6%)。

物流方面,受影響企業(yè)占比較高的行業(yè)包括交運倉儲(37.1%)、批發(fā)零售(21.3%)、制造(19.9%)、水利環(huán)境(19.6%)。

表示供需“免疫”企業(yè)占比最高的行業(yè)為金融(32.5%)、地產(chǎn)(20.3%)、建筑(17.0%)、水利環(huán)境(15.2%)。

綜合來看,交運倉儲、制造、批發(fā)零售行業(yè)中的企業(yè)受到海內(nèi)外供需和物流負面影響的企業(yè)占比最高(圖13)。

圖13:各行業(yè)供需和物流受影響企業(yè)占比(多選)

資料來源:招商銀行

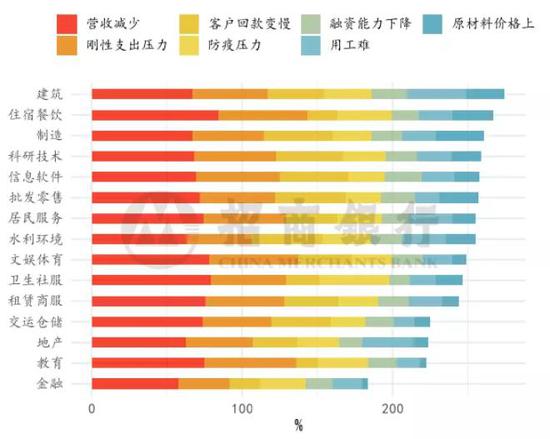

(二)收入和成本

受訪企業(yè)在收入和支出兩端均面臨壓力(括號內(nèi)數(shù)字為受負面影響的企業(yè)占比,此題為多選)。收入端的困難主要來自營收減少(71.2%)和回款變慢(41.7%),支出端的壓力主要源自工資、租金、償還貸款本息等剛性支出(51.7%)。在這三個方面受影響的小微企業(yè)占比顯著高于大中企業(yè)。

大中企業(yè)受防疫政策的影響要大于小微企業(yè):一方面大中企業(yè)的防疫壓力(33.1%)要高于小微企業(yè)(25.5%);另一方面,大中企業(yè)在用工和原材料方面的困難相對小企業(yè)更普遍(約有兩成企業(yè)表示遭受融資能力下降、用工難和原材料短缺/價格上漲的困難)(圖14)。

圖14:企業(yè)經(jīng)營面臨的主要困難(多選)

資料來源:招商銀行

從行業(yè)分布看,水利環(huán)境(47.3%)、批發(fā)零售(46.6%)、制造(45.9%)行業(yè)反映客戶回款變慢的企業(yè)最多;教育(61.3%)、住宿餐飲(59.6%)、文娛體育(59.3%)、信息軟件(55.4%)行業(yè)的剛性支出壓力最大;衛(wèi)生社服(46.7%)、住宿餐飲(36.3%)、教育(33.5%)行業(yè)的防疫壓力最大;信息軟件(25.0%)、建筑(23.1%)、批發(fā)零售(22.6%)行業(yè)的融資壓力最大;建筑(39.8%)、房地產(chǎn)(33.6%)、水利環(huán)境(29.5%)行業(yè)中面臨用工難的企業(yè)最多;制造(32.1%)、住宿餐飲(27.2%)、批發(fā)零售(25.6%)、建筑(25.4%)等行業(yè)中不少企業(yè)反映原材料短缺/價格上漲。企業(yè)營收我們將在后文展開分析,此處不再贅述(圖15)。

圖15:企業(yè)經(jīng)營困難的行業(yè)分布(多選)

資料來源:招商銀行

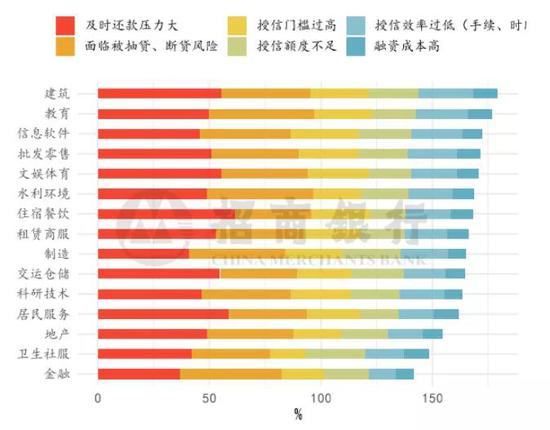

(三)融資

在融資方面,受訪企業(yè)最主要的困難是及時還款壓力大(49.8%)和融資成本高(39.6%)(括號內(nèi)數(shù)字為受負面影響的企業(yè)占比,此題為多選)。其中,超過半數(shù)的小微企業(yè)(51.4%)面臨還款壓力,比例遠高于大中企業(yè)(35.5%);而大中企業(yè)則反映融資的最大困難是融資成本高(46.9%)。對于金融機構(gòu)的服務(wù),均有超過兩成企業(yè)表示面臨授信門檻高、效率低、額度不足等困難。此外,在政策的大力支持下,企業(yè)被抽貸斷貸的壓力相對較小,小微/大中企業(yè)中僅有9.7%/6.6%的企業(yè)面臨這一風(fēng)險(圖16)。

圖16:企業(yè)融資面臨的主要困難(多選)

資料來源:招商銀行

從行業(yè)分布看,住宿餐飲(61.4%)、居民服務(wù)(58.6%)、建筑(55.%)、文娛體育(55.2%)行業(yè)的及時還款壓力最大;水利環(huán)境(47.3%)、教育(47.1%)、金融(45.4%)、制造(43.3%)等行業(yè)反映融資成本高的企業(yè)較多;信息軟件(30.3%)、文娛體育(27.4%)不少企業(yè)表示融資門檻高;建筑(24.7%)、教育(23.2%)、信息軟件(23.1%)行業(yè)部分企業(yè)表示融資額度不足;衛(wèi)生社服(26.7%)、制造(26.3%)、信息軟件(23.7%)行業(yè)不少企業(yè)反映金融機構(gòu)授信效率低(圖17)。

圖17:企業(yè)融資困難的行業(yè)分布(多選)

資料來源:招商銀行

經(jīng)營預(yù)期:虧損、裁員、收縮

(一)營收及利潤

近3/4受訪企業(yè)一季度營收顯著下滑,且預(yù)期上半年難有改善。一季度營收同比下滑超過25%的企業(yè)占比達74.2%,超過三成(34.3%)企業(yè)營收銳減75%以上,僅有6.6%的企業(yè)一季度營收同比增長。總體上企業(yè)認為上半年營收狀況相較一季度僅有微幅改善:預(yù)期下滑75%的企業(yè)占比減少了6個百分點,但預(yù)期營收負增長25-75%的企業(yè)占比增加了近5個百分點(圖18)。

圖18:五成企業(yè)預(yù)期上半年營收下滑超過50%

資料來源:招商銀行

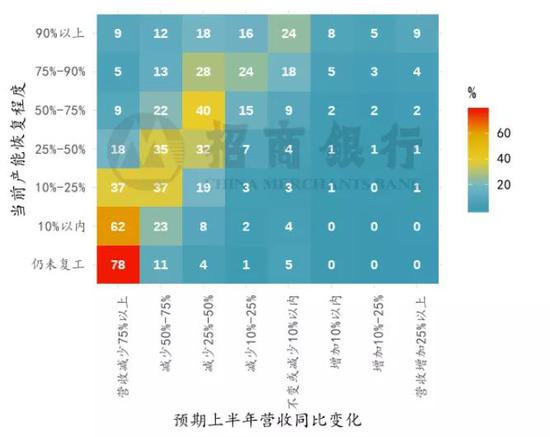

企業(yè)對營收的預(yù)期與其當(dāng)前的復(fù)產(chǎn)狀況正相關(guān)(圖19)。

圖19:產(chǎn)能恢復(fù)較慢的企業(yè)營收預(yù)期較為悲觀

資料來源:招商銀行

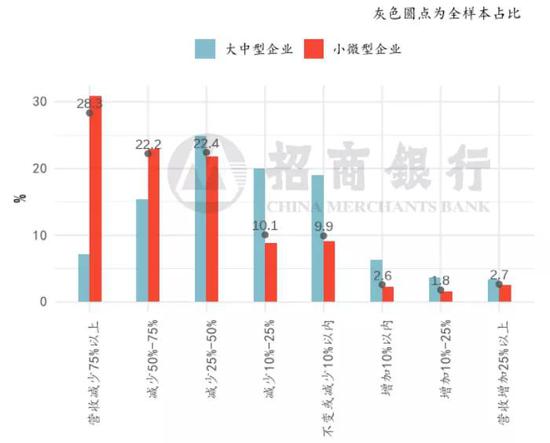

與復(fù)產(chǎn)情況類似,小微企業(yè)的營收現(xiàn)狀和預(yù)期也要顯著弱于大中企業(yè)。小微企業(yè)/大中企業(yè)中,預(yù)期上半年營收下滑超過25%的占比分別為75.6%/47.5%,預(yù)期營收下滑超過75%的占比分別為30.9%/7.1%。但即便對于大中企業(yè)而言,預(yù)期上半年營收實現(xiàn)正增長的占比也很小(13.4%),正增長的小企業(yè)更是屈指可數(shù)(6.4%)(圖20、21)。

圖20:三成小微企業(yè)預(yù)計上半年營收銳減75%以上

資料來源:招商銀行

圖21:大中企業(yè)營收預(yù)期明顯好于小微企業(yè)

資料來源:招商銀行

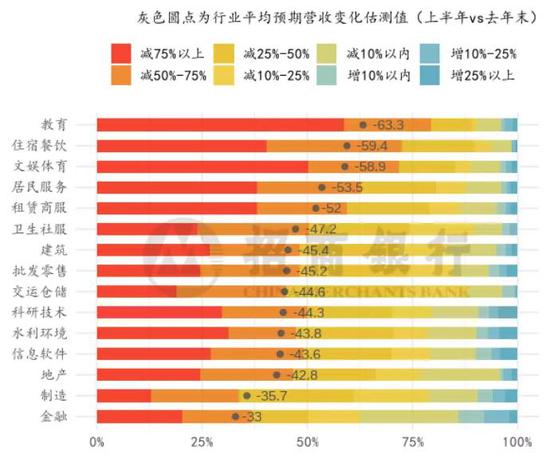

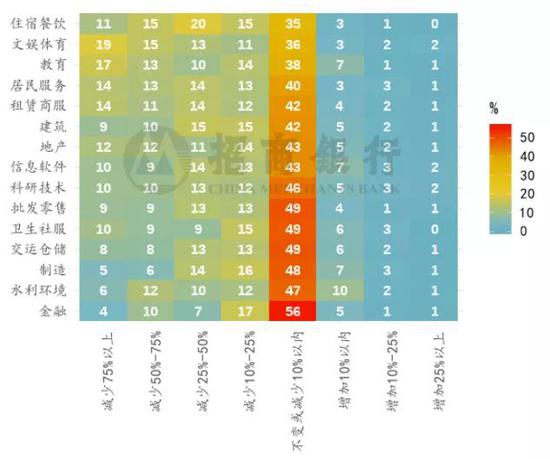

從行業(yè)分布看,各行業(yè)均超半數(shù)企業(yè)預(yù)計上半年營收顯著下滑超過25%:其中住宿餐飲(89.7%)、教育(89.0%)、文娛體育(85.0%)預(yù)計營收顯著下滑的企業(yè)占比將近九成。同時,這些行業(yè)中亦有較大部分企業(yè)對上半年預(yù)期極度悲觀(括號中數(shù)字為預(yù)計上半年營收下滑超過75%的企業(yè)占比):教育(58.7%)、文娛體育(50.2%)、住宿餐飲(40.4%)、租賃商服(38.0%)、居民服務(wù)(37.9%)。相比之下,金融(14.1%)、信息軟件(9.9%)、制造(9.5%)、科研技術(shù)(9.4%)等行業(yè)對上半年盈利較為樂觀(括號中數(shù)字為預(yù)期上半年營收增長的企業(yè)占比),均有10%左右的企業(yè)認為上半年仍能實現(xiàn)營收正增長(圖22)。

圖22:各行業(yè)上半年營收預(yù)期

資料來源:招商銀行

此外,除衛(wèi)生行業(yè)外,其他多數(shù)行業(yè)預(yù)期上半年營收較一季度僅有微幅改善,營收顯著下滑的企業(yè)占比變化均小于3%。其中水利環(huán)境、交運倉儲行業(yè)中顯著虧損的企業(yè)預(yù)期上半年營收將進一步惡化(圖23)。

圖23:營收顯著下滑企業(yè)占比變化:H1-Q1

資料來源:招商銀行

從區(qū)域分布看,受疫情沖擊最嚴(yán)重、產(chǎn)能恢復(fù)最慢的地區(qū)的企業(yè)對上半年營收最為悲觀,北京、湖北、海南、黑龍江等省份預(yù)計營收銳減75%以上的企業(yè)占比最高,分別達到41.%、36.0%、35.9%和34.5%。小部分企業(yè)預(yù)期上半年營收可實現(xiàn)正增長,主要分布在東部沿海(括號中數(shù)字為該地區(qū)預(yù)計上半年營收正增長的企業(yè)占比):浙江(9.4%)、福建(8.8%)、江蘇(8.6%)、重慶(8.5%)、上海(8.0%)(圖24)。

圖24:各區(qū)域上半年營收預(yù)期

資料來源:招商銀行

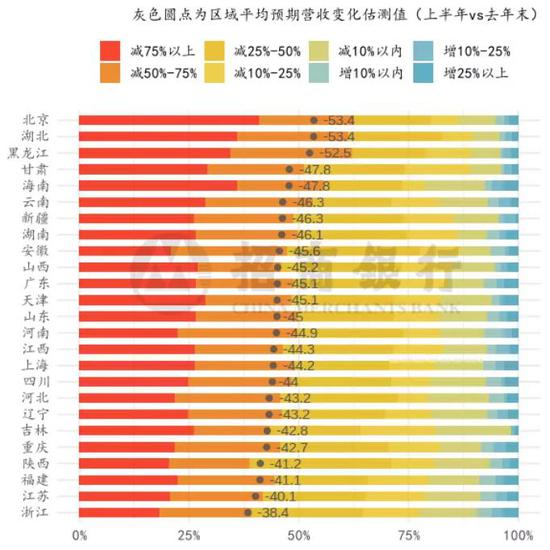

受訪企業(yè)對營收和利潤增長的預(yù)期顯著正相關(guān),對利潤增長預(yù)期相對更悲觀,并認為上半年相較一季度無明顯改善(圖25)。

圖25:企業(yè)營收預(yù)期與利潤預(yù)期顯著正相關(guān)

資料來源:招商銀行

假設(shè)企業(yè)在每個選項上服從均勻/正態(tài)分布,一季度/上半年全樣本的營收同比增速分別為-48.4%/-45.9%, 大中企業(yè)為-30.3%/-27.2%,小微企業(yè)為-50.4%/-48.0%;上半年全樣本的利潤同比增速為-47.9%,大中企業(yè)為-29.6%,小微企業(yè)為-49.8%。

值得關(guān)注的是,部分企業(yè)對上半年營收和利潤的預(yù)期出現(xiàn)分化:預(yù)期上半年營收正增長的企業(yè)中,認為“營增利減”的企業(yè)占比超過1/4(27.6%),表明這部分企業(yè)受疫情影響成本上升(圖26)。

圖26:部分企業(yè)“營增利減”

資料來源:招商銀行

這一情況在衛(wèi)生社服、文娛體育、交運倉儲、住宿餐飲等行業(yè)更為明顯(圖27)。

圖27:各行業(yè)預(yù)期營增利減企業(yè)數(shù)/營增企業(yè)數(shù)

資料來源:招商銀行

(二)現(xiàn)金流

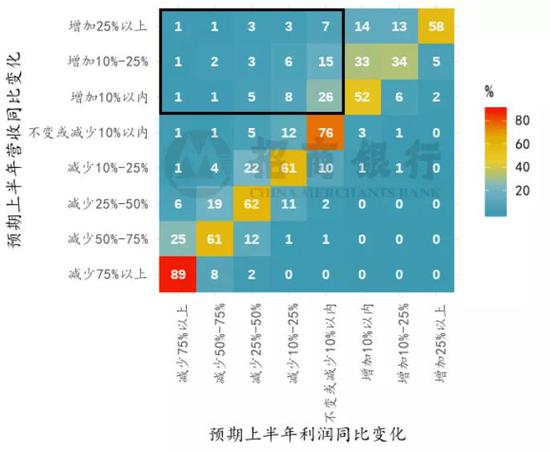

在疫情帶來的極端沖擊下,企業(yè)的生存能力很大程度上取決于其現(xiàn)金流。與2月調(diào)研結(jié)果相比,當(dāng)前企業(yè)現(xiàn)金流邊際好轉(zhuǎn)。兩次調(diào)研的受訪企業(yè)大部分并不相同,但對現(xiàn)金流可維持企業(yè)經(jīng)營時間判斷的分布形態(tài)高度一致。認為現(xiàn)金流支撐生存時長在3個月內(nèi)的企業(yè)占比下降了9.9個百分點,生存時長在3個月以上的企業(yè)占比相應(yīng)上升(圖28)。

圖28:企業(yè)現(xiàn)金流相較2月邊際改善

資料來源:招商銀行

但整體上看,即便綜合考慮供求修復(fù)和政策支持,受訪企業(yè)的現(xiàn)金流仍然十分緊張。根據(jù)均勻/正態(tài)分布假設(shè)估測,受訪企業(yè)現(xiàn)金流可支撐生存時長平均為4.1個月,小微/大中企業(yè)分別為4.0/5.7個月。小微企業(yè)/大中企業(yè)中表示現(xiàn)金流撐不過三個月的占比分別為58.9%/41.2%,現(xiàn)金流僅能維持生存1個月的占比分別為18.1%/6.1%。大中企業(yè)生存時長超過半年的占比(35.6%)顯著高于小微企業(yè)(6.2%)(圖29)。

圖29:小微企業(yè)現(xiàn)金流更為緊張

資料來源:招商銀行

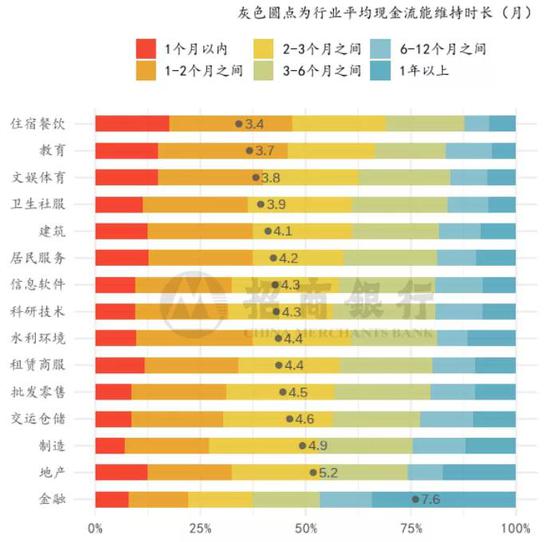

從行業(yè)分布看,幾乎所有非金融行業(yè)都有超過半數(shù)企業(yè)面臨較大的生存壓力。其中壓力最大的集中在部分服務(wù)業(yè)及建筑業(yè)(括號中數(shù)字為撐不過3個月的企業(yè)占比):住宿餐飲(69.0%)、教育(66.4%)、文娛體育(62.5%)、建筑(61.0%)、居民服務(wù)(59.0%)、租賃商服(58.1%)、信息軟件(57.8%)(圖30)。

圖30:企業(yè)現(xiàn)金流支撐經(jīng)營時長行業(yè)分布

資料來源:招商銀行

這一方面由于服務(wù)業(yè)對現(xiàn)金回款依賴度較高,另一方面也與復(fù)產(chǎn)進程高度相關(guān):復(fù)產(chǎn)程度較低的企業(yè)/行業(yè)現(xiàn)金流更為緊張(圖31)。

圖31:企業(yè)現(xiàn)金流壓力與復(fù)產(chǎn)進度相關(guān)

資料來源:招商銀行

相比之下,地產(chǎn)、制造、交運倉儲、批發(fā)零售等行業(yè)產(chǎn)能利用率恢復(fù)程度較高,也有更高比例的企業(yè)表示當(dāng)前現(xiàn)金流能堅持半年以上(占比分別為25.7%、24.5%、22.8%和20.2%)。

值得關(guān)注的是,約兩成企業(yè)短期內(nèi)面臨生存困境:有4,634家企業(yè)(在全樣本中占比19.7%)認為當(dāng)前現(xiàn)金流情況已難以維持生存到6月末,但屆時產(chǎn)能仍無法恢復(fù)至正常水平的75%(圖32)。

圖32:上半年高現(xiàn)金流風(fēng)險企業(yè)的行業(yè)分布

資料來源:招商銀行

從區(qū)域分布看,除北京(57.1%)、天津(54.9%)外,其他產(chǎn)能恢復(fù)程度較低的地區(qū),現(xiàn)金流緊張給企業(yè)帶來的生存壓力更為明顯(括號中數(shù)字為該地區(qū)撐不過3個月的企業(yè)占比):包括湖北(63.8%)、新疆(63.6%)、山西(63.0%)、海南(62.4%)、黑龍江(62.2%)(圖33)。

圖33:各區(qū)域企業(yè)現(xiàn)金流情況

資料來源:招商銀行

(三)雇員及薪酬

由于營收和利潤遭受顯著沖擊,且預(yù)期無顯著改善,超過九成(91.5%)的受訪企業(yè)預(yù)期上半年雇員數(shù)量相較去年末有不同程度的縮減。根據(jù)均勻/正態(tài)分布假設(shè)估測,受訪企業(yè)平均裁員幅度為22.8%,其中小微/大中企業(yè)的平均裁員幅度分別為24.1%/11.5%。預(yù)期上半年將裁員25%以上的小微企業(yè)/大中企業(yè)占比分別為35.5%/14.7%。隨著裁員幅度的上升,小微/大中企業(yè)的分化愈發(fā)顯著。預(yù)期雇員數(shù)增加的大中企業(yè)有14.3%,而小微企業(yè)則只有7.7%(圖34)。

圖34:小微企業(yè)大幅裁員占比顯著高于大中企業(yè)

資料來源:招商銀行

從行業(yè)分布看,住宿餐飲(61.7%)、文娛體育(57.1%)和教育(53.5%)行業(yè)計劃裁員超過10%的企業(yè)比例位居前三,這也是營收預(yù)期最悲觀、現(xiàn)金流最緊張的三個行業(yè)。雇員計劃增加超10%的企業(yè)占比最高的三個行業(yè)是水利環(huán)境(12.5%),信息軟件(12.1%)和制造(10.8%)(圖35)。

圖35:各行業(yè)上半年雇員變化預(yù)期分布

資料來源:招商銀行

除裁員外,企業(yè)也可通過削減員工薪酬降低人力成本。根據(jù)均勻/正態(tài)分布假設(shè)估測,受訪企業(yè)平均減薪幅度為18.5%,其中小微/大中企業(yè)的平均降薪幅度分別為19.4%/10.5%。四成企業(yè)(39.6%)表示上半年將降薪10%以上。其中,大中企業(yè)/小微企業(yè)中,降薪超過25%的占比分別為13.7%/28.1%,上半年員工薪酬有所上升的占比分別為15.2%/9.6%(圖36)。

圖36:小微企業(yè)降薪比例顯著高于大中企業(yè)

資料來源:招商銀行

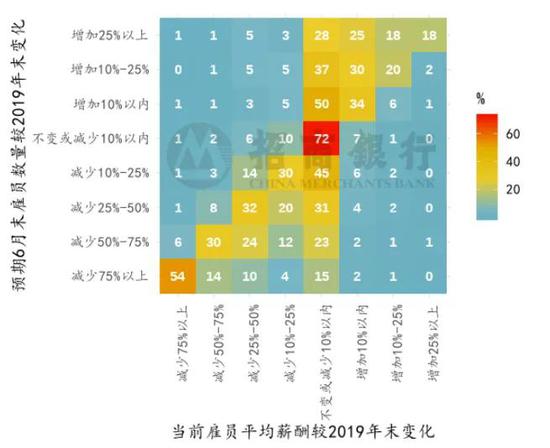

從全樣本觀察,在“裁員”和 “降薪”之間,企業(yè)似乎更傾向前者。這也是企業(yè)為維持勞動生產(chǎn)率的合理選擇(圖37)。

圖37:企業(yè)更傾向于裁員而非降薪

資料來源:招商銀行

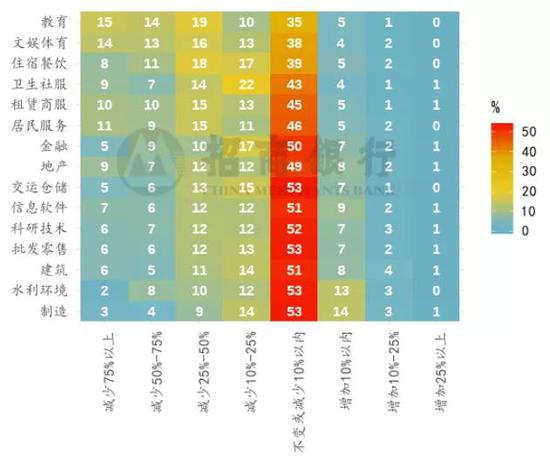

從行業(yè)分布看,與裁員情況類似,教育(58%)、文化娛樂(56%)、住宿和餐飲(54%)三大行業(yè)中降薪超過10%的企業(yè)占比最高(圖38)。

圖38:各行業(yè)上半年薪酬變化預(yù)期分布

資料來源:招商銀行

各行業(yè)對于裁員和降薪的傾向性存在差異:如在疫情沖擊下,衛(wèi)生社服和金融行業(yè)更傾向于降薪而非裁員,而建筑行業(yè)則更傾向于裁員而非降薪。此外,仍有少數(shù)企業(yè)在疫情中雇員和薪酬均有所上升,主要是制造(6.2%)、信息軟件(6.0%)、水利環(huán)保(5.4%)、科學(xué)技術(shù)(5.2%)等行業(yè)(圖39)。

圖39:各行業(yè)雇員和薪酬均上升的企業(yè)占比

資料來源:招商銀行

從區(qū)域分布看,受疫情影響較大的地區(qū)裁員/降薪的企業(yè)占比更高(括號數(shù)字為裁員/降薪超過10%的企業(yè)占比):海南(53.8%/48.7%)、云南(50.7%/41.5%)、湖北(50.6%/48.4%)、北京(50.4%/46.6%)、黑龍江(49.6%/46.2%)均有近半數(shù)企業(yè)預(yù)計裁員10%以上。也有部分地區(qū)的部分企業(yè)表示將增員/加薪(括號數(shù)字為增員/加薪的企業(yè)占比),包括四川(12.7%/12.9%)、安徽(12.5%/15.8%)、浙江(10.7%/12.8%)、江西(10.6%/12.1%)、江蘇(10.6%/13.5%)。

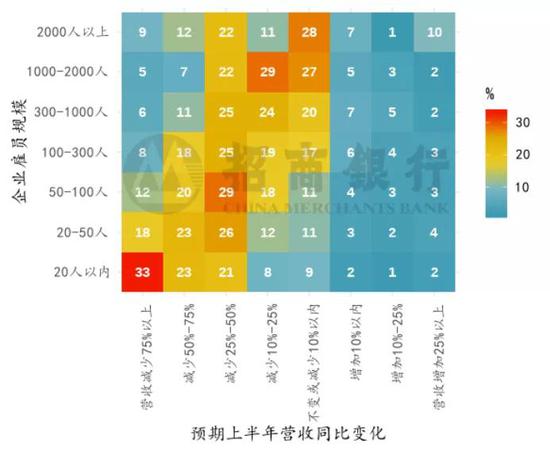

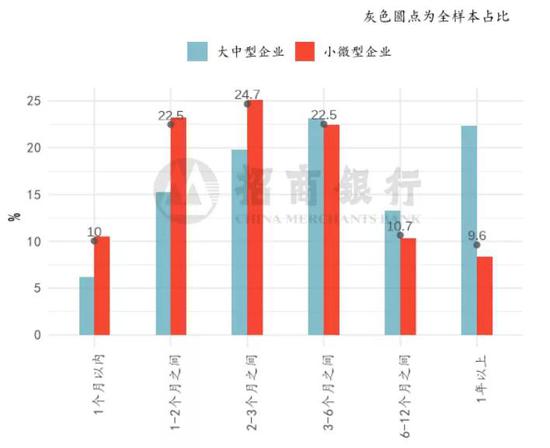

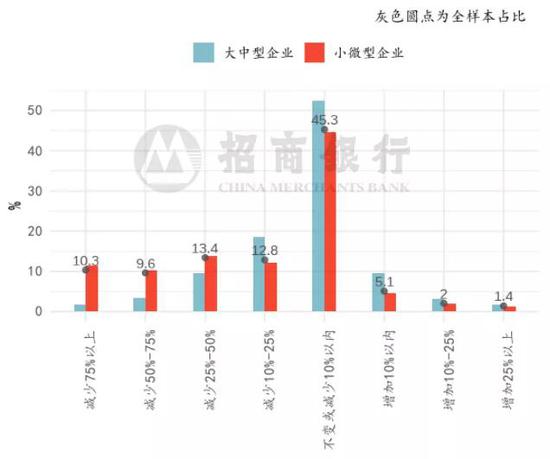

(四)投資計劃

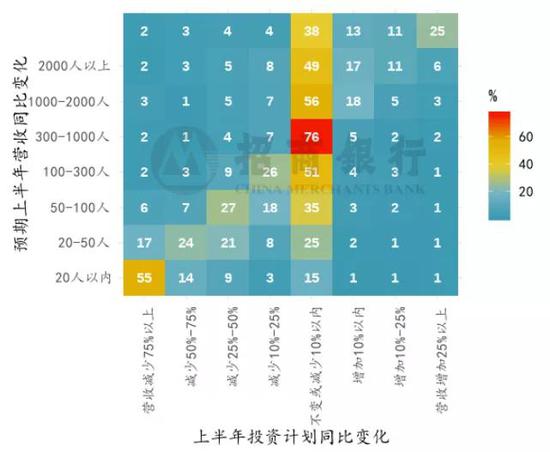

受訪企業(yè)的投資計劃整體上極其謹(jǐn)慎,僅有不足一成企業(yè)計劃上半年增加投資。根據(jù)均勻/正態(tài)分布假設(shè)估測,受訪企業(yè)投資計劃平均收縮幅度達32.3%,其中小微/大中企業(yè)的平均投資收縮幅度分別為34.1%/16.6%。投資大幅縮減25%以上的小微/大中企業(yè)占比為50.7%/23.0%;投資活動基本停滯(同比下滑超過3/4以上)的小微/大中企業(yè)占比23%/8%(圖40)。

圖40:兩成小微企業(yè)上半年投資將收縮超過75%

資料來源:招商銀行

復(fù)工復(fù)產(chǎn)是企業(yè)投資的前提和基礎(chǔ)。產(chǎn)能利用率低于25%的企業(yè)中,超過七成(70.9%)選擇大幅收縮投資25%以上,僅有3.8%選擇擴張;相比之下,在復(fù)產(chǎn)程度超過90%的企業(yè)中,僅有21.0%的企業(yè)大幅收縮,投資擴張的企業(yè)占比為14.4%。

企業(yè)投資計劃很大程度上取決于其預(yù)期收益:在預(yù)期上半年仍能盈利的企業(yè)中,38.2%的受訪樣本投資同比擴張,投資大幅縮減超25%的企業(yè)占比為9.2%;而在虧損25%以上的企業(yè)中,擴張和大幅收縮的占比分別為4.6%、61.5%(圖41)。

圖41:預(yù)期投資變化與預(yù)期營收變化正相關(guān)

資料來源:招商銀行

從行業(yè)分布看,投資大幅收縮的主要是復(fù)產(chǎn)進度慢、營收預(yù)期悲觀的行業(yè)(括號中為上半年投資下滑超過25%的企業(yè)占比):教育(67.1%)、文娛體育(62.2%)、住宿餐飲(62.0%)、居民服務(wù)(55.3%)、租賃商服(54.9%)。各行業(yè)上半年投資增加的企業(yè)均占比較低(括號中為上半年投資同比增加的企業(yè)占比),其中制造(11.4%)、科研技術(shù)(9.0%)、地產(chǎn)(8.8%)、信息軟件(8.4%)、批發(fā)零售(7.6%)排名靠前(圖42)。

圖42:各行業(yè)企業(yè)投資變動預(yù)期分布

資料來源:招商銀行

從區(qū)域分布看,除甘肅省(58.3%)外,復(fù)產(chǎn)進度較慢的地區(qū)投資收縮更為明顯(括號中為上半年投資下滑超過25%的企業(yè)占比):黑龍江(56.3%)、北京(55.3%)、湖北(54.0%)、海南(52.1%)等均有超過半數(shù)企業(yè)投資大幅下滑。而投資擴張企業(yè)占比較高的地區(qū)更多為內(nèi)陸地區(qū)(括號中為上半年投資同比增加的企業(yè)占比):江西(11.6%)、陜西(10.7%)、河北(10.0%)、四川(10.0%)等均好于全國平均水平(圖43)。

圖43:各區(qū)域企業(yè)投資變動預(yù)期分布

資料來源:招商銀行

小結(jié):艱難的修復(fù)

據(jù)調(diào)研結(jié)果估算,4月末我國小微企業(yè)(雇員人數(shù)小于50)產(chǎn)能僅恢復(fù)四成,大中企業(yè)(雇員人數(shù)超過100)產(chǎn)能恢復(fù)約七成。受產(chǎn)能恢復(fù)緩慢影響,小微企業(yè)對未來的預(yù)期也更為悲觀。令人擔(dān)憂的是,除湖北外,對復(fù)工前景最悲觀的是我國經(jīng)濟最發(fā)達的地區(qū):北京、廣東、上海。

當(dāng)前企業(yè)仍臨著供需、經(jīng)營、融資等多方面的困難。供需方面,受訪企業(yè)同時受到海內(nèi)外供需變化的負面影響,需求沖擊大于供給,國內(nèi)沖擊遠超海外。經(jīng)營方面,受訪企業(yè)的收入和支出兩端均面臨壓力,其中收入端困難主要來自營收減少、回款變慢,支出端壓力主要源自工資、租金、償還貸款本息等剛性支出。更多大中企業(yè)受到了防疫政策、用工和原材料價格的負面影響。融資方面,半數(shù)受訪企業(yè)的壓力主要源自及時還款和融資成本。

3/4受訪企業(yè)一季度營收顯著下滑,且預(yù)期上半年難有改善,超過五成企業(yè)預(yù)期上半年營收將下滑50%以上。對上半年營收預(yù)期最悲觀的是住宿餐飲、教育和文娛體育行業(yè),預(yù)計營收顯著下滑的企業(yè)占比將近九成。

受訪企業(yè)的利潤和營收整體上高度相關(guān),但對上半年利潤的預(yù)期相對更為悲觀,近3/4的企業(yè)預(yù)期上半年利潤同比下滑超過25%。值得關(guān)注的是,即便在預(yù)期上半年營收正增長的企業(yè)中,仍有超過1/4的企業(yè)反映“營增利減”,表明其受疫情影響經(jīng)營成本上升。

面臨疫情的“生死大考”,近六成企業(yè)現(xiàn)金流撐不過三個月。綜合考慮供求修復(fù)和政策支持,當(dāng)前企業(yè)的現(xiàn)金流與2月調(diào)研結(jié)果相比邊際好轉(zhuǎn)。但整體上看,企業(yè)生存壓力仍然巨大,約兩成企業(yè)正掙扎在“生死線”:預(yù)期上半年現(xiàn)金流將耗盡但產(chǎn)能難達75%。

由于營收利潤下滑、現(xiàn)金流吃緊,受訪企業(yè)普遍選擇收縮。一方面,超過九成受訪企業(yè)預(yù)期上半年雇員數(shù)量和薪酬相較去年末有不同程度的縮減。另一方面,受訪企業(yè)的投資計劃整體上極其謹(jǐn)慎,僅有不足一成企業(yè)計劃上半年增加投資。小微企業(yè)的投資收縮幅度遠大于大中企業(yè)。

附表:行業(yè)全簡稱對照表

資料來源:國家質(zhì)監(jiān)局、國家標(biāo)準(zhǔn)化管理委員會、招商銀行

注釋

1、“Report on the Economic Well-Being of U.S. Households in 2019, Featuring Supplemental Data from Aprial 2020”,

https://www.federalreserve.gov/consumerscommunities/shed.htm.

2、我國的中小企業(yè)貢獻了50%以上的稅收,60%以上的GDP,70%以上的技術(shù)創(chuàng)新,80%以上的城鎮(zhèn)勞動就業(yè),90%以上的企業(yè)數(shù)量,是國民經(jīng)濟和社會發(fā)展的主力。

3、本文將大中企業(yè)的人數(shù)下限設(shè)為100人,主要出于平衡兩個組別樣本觀測數(shù)的考量:樣本中人數(shù)大于300人/1000人的企業(yè)占比僅為2.1%/0.6%。這也是國家統(tǒng)計局《統(tǒng)計上大中小微型企業(yè)劃分辦法(2017)》中住宿餐飲、信息軟件、租賃商服等行業(yè)中型企業(yè)的人數(shù)下限。若將大中企業(yè)的人數(shù)下限提升,本文的分析結(jié)論仍然適用,兩個組別企業(yè)統(tǒng)計指標(biāo)的分化將進一步加劇。

-END-

本期作者:

招商銀行企業(yè)調(diào)研聯(lián)合課題組

譚卓 招商銀行研究院宏觀經(jīng)濟研究所所長

陳適時 交易銀行部用戶體驗團隊主管

田地 招商銀行研究院宏觀研究員

韓劍 招商銀行研究院宏觀研究員

侯田 交易銀行部用戶研究崗

曹珊 交易銀行部交互設(shè)計崗

(本文作者介紹:招商銀行總行一級部門。研究領(lǐng)域涵蓋宏觀經(jīng)濟、區(qū)域經(jīng)濟、大類資產(chǎn)及重點新興行業(yè)等。)

責(zé)任編輯:張文

新浪財經(jīng)意見領(lǐng)袖專欄文章均為作者個人觀點,不代表新浪財經(jīng)的立場和觀點。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。