文/新浪財經意見領袖專欄作家 任澤平 石玲玲 王孟嫫

事件

1、中國人民銀行決定對農村信用社、農村商業銀行、農村合作銀行、村鎮銀行和僅在省級行政區域內經營的城市商業銀行定向下調存款準備金率1個百分點,于4月15日和5月15日分兩次實施到位,每次下調0.5個百分點,共釋放長期資金約4000億元。

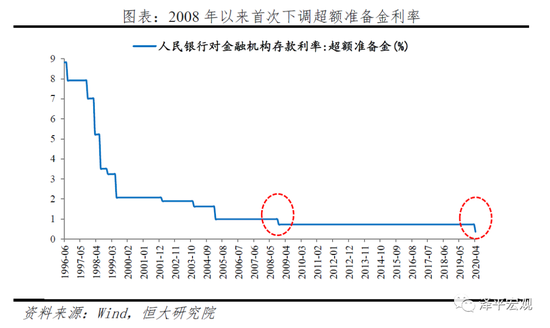

2、中國人民銀行決定自4月7日起將金融機構在央行超額存款準備金利率從0.72%下調至0.35%。

解讀

1、央行“三箭齊發”引導實體利率下行:定向降準1個百分點、時隔12年首次下調超額準備金利率、公開市場操作降息20BP,我們正面臨2016年以來最寬松的宏觀資金面,以應對超過2008年的最嚴重經濟衰退,貨幣戰疫。

央行三個月三次降準,分別投放8000、5500、4000億元長期資金,加上公開市場操作投放的萬億短期流動性,3000+5000+1萬億的三次再貸款,我們正面臨2016年以來最寬松的宏觀資金面,并配合提高赤字率+增加地方專項債+發行特別國債來啟動“新”一輪基建,以應對超過2008年國際金融危機的疫情沖擊和經濟衰退。

此次定向降準1個百分點,主要意圖是降低商業銀行負債端成本,緩解息差壓力,引導中小企業的實際利率下行,給中小企業放點水。此次釋放長期資金約4000億元,平均每家中小銀行可獲得長期資金約1億元,還可降低銀行資金成本每年約60億元,是繼1月1日、3月16日降準后,年內的第三次降準。此次降準的主要意圖是緩解商業銀行尤其是中小銀行息差壓力,為商業銀行讓利騰挪空間,加大對中小和民營企業信貸支持力度,引導實體利率下行。

資金面來看,目前正面臨自2016年以來最寬松的資金面,4月3日DR007利率1.58%,DR001利率0.97%,均處于歷史較低點。

時隔12年再現超額準備金利率下調,為2008年以來首次。2008年全球金融危機期間,央行下調超額準備金利率27BP至0.72%,此后12年間從未下調。2019年8月LPR改革以來,央行著力推行利率市場化,此次降低超額準備金利率也是對利率走廊下限的下推,理順利率市場化框架。時隔12年,央行再次下調超額準備金利率37BP至0.35%,力度超過2008年。超額準備金是商業銀行繳足法定準備金后自主存放的部分,超額準備金利率下調,央行意在推動商業銀行提高資金使用效率,增加對實體經濟的貸款。

3月30日央行下調7天公開市場逆回購利率20BP,通過政策利率引導實體經濟融資成本下行,本月MLF和LPR利率都會聯動下調。2020年公開市場逆回購利率已經累計下調30BP。

2、從近期央行政策意圖來看,降息、降準、降超儲利率都是為了引導實體利率下行。

4月3日中國人民銀行副行長劉國強表示,穩健貨幣政策更加注重靈活適度,把支持實體經濟恢復放到更加突出位置。同時,分階段把握好政策的力度、重點和節奏,絕不會讓市場出現“錢荒”,也不要讓錢“變毛”,滿足市場需求合理充裕。

目前銀行間市場利率較低,但降準、降息、降超儲利率,都是為了引導實體利率下行。降準意在壓降商業銀行負債成本,為商業銀行讓利騰挪空間,進一步引導實體利率下降。降超儲利率意在加大商業銀行對實體經濟信貸投放力度。

定向“精準”是今年央行貨幣政策操作的主要特征。1)3月13日和4月3日均為定向降準,共釋放9500億長期資金,用于普惠領域貸款;2)疫情發生以來設立3000億防疫專項再貸款、增加再貼現再貸款5000億,下調支農支小再貸款利率25BP,國務院常務會再次增加中小銀行再貸款、再貼現額度1萬億元,合計1.8萬億元;3)“無論是4月3日的降準還是3月30日的OMO降息,都是為了精準引導實體經濟融資成本下行,避免資金淤積。

3、降準的宏觀背景是:海外疫情大流行,國內經濟深度衰退,油價大跌通脹緩解,通縮風險明顯抬升,要求央行加大逆周期調節。

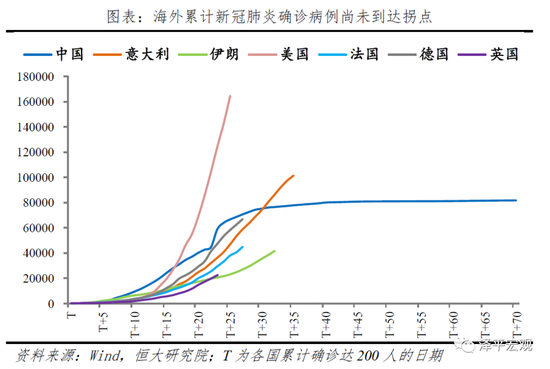

海外疫情大流行,通過貿易、外需、產業鏈等渠道沖擊國內經濟。截止4月3日,全球累計確診數超100萬且目前尚未看到拐點,海外疫情擴散將至少持續至6月末,美國、意大利、西班牙、德國等主要經濟體均已成為重災區。疫情全球大流行,將從貿易、外需、產業鏈、資本流動、金融市場、疫情輸入、外匯、房地產、交叉傳染等途徑向中國傳導(參見報告《全球金融危機對中國的傳導路徑和影響推演》)。

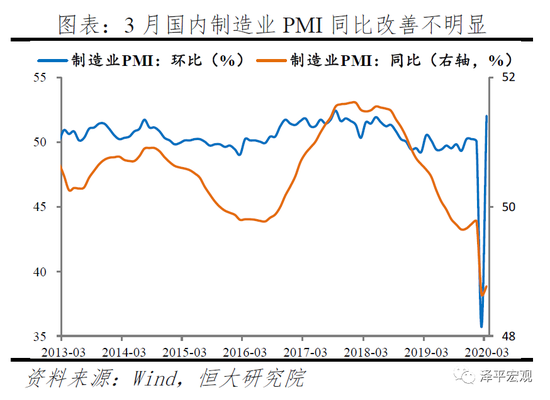

國內經濟深度衰退。從出口來看,1-2月中國出口累計同比-17.2%,環比下滑25.1個百分點,3月美國、歐元區PMI均大幅下滑。從投資來看,1-2月固定資產投資累計同比-24.5%,較去年全年下滑30個百分點。未來制造業投資受出口、企業利潤下滑制約,只有依靠基建投資對沖。從消費來看,1-2月社會消費品零售總額同比下滑20.5%,3月前3周乘用車零售同比下跌超過40%,未來,企業降薪裁員導致居民收入下滑、對出行風險的擔憂仍未消除,多重因素影響下消費提振空間有限。從就業來看,2月城鎮調查失業率攀至6.2%的新高。從PMI來看,3月制造業、非制造業PMI分別回升至52%、52.3%,但僅表明環比改善,同比看經濟活動遠未恢復到正常水平。

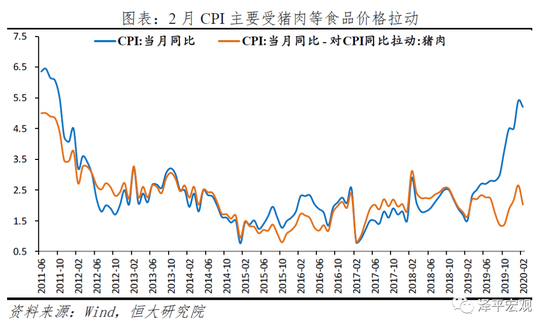

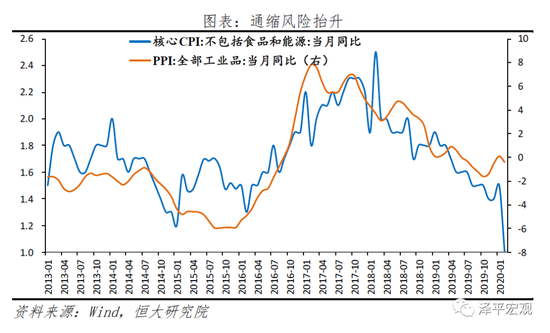

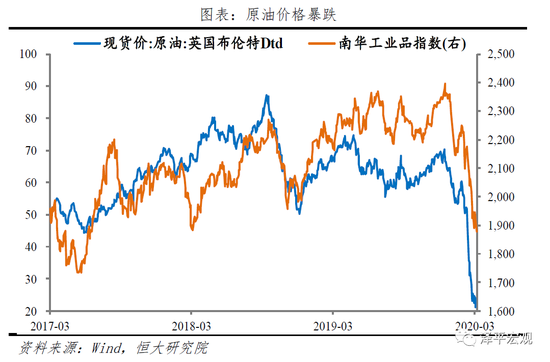

受原油價格大跌、海內外需求下滑影響,通縮風險明顯抬升,通脹對貨幣政策的約束減弱。從CPI來看,2月核心CPI僅同比增長1.0%,環比增長-0.1%。CPI同比增長5.2%,環比增長0.8%,但主要受疫情和食品價格影響。從PPI來看,2月PPI同比下降0.4%,環比下降0.5%,重回負增長。疫情沖擊下,大量企業停工停產,需求下滑,PPI同比由正轉負。受國際原油價格暴跌影響,石油和天然氣開采業價格由上月上漲4.3%轉為下降11.0%,石油、煤炭及其他燃料加工業價格由上漲1.8%轉為下降4.4%。未來,受大宗商品價格暴跌、國內外需求下降雙重因素影響,通縮風險抬升,通脹壓力對貨幣政策的約束將明顯減弱,為后續政策操作打開空間。

4、從影響來看,定向降準降低中小銀行負債成本,引導實體利率下行,激勵對實體貸款力度,對通脹影響有限,利好股市債市但需結合基本面。

1)對銀行信貸的影響:定向降準釋放長期資金,有效增加中小銀行信貸資金來源,降低負債成本,緩解息差壓力。每年節約資金成本約60億元,進一步緩解因貸款利率持續下行、LPR存量換錨對銀行凈息差的沖擊。增加中小銀行的資金實力,提高中小銀行信貸積極性,引導商業銀行加大對實體經濟的貸款支持力度。

2)對實體經濟的影響:支持企業復工復產,穩定在疫情中受損最重的中小企業。降準使得中小銀行以更優惠的利率向中小微企業發放貸款,擴大涉農、外貿和受疫情影響較嚴重產業的信貸投放,帶動實體經濟融資成本下行。

3)對通脹的影響:定向降準對通脹影響有限,當前主要是通縮風險。此次定向降準針對中小銀行,政策要求下,資金更多會流向中小企業;降準提振實體經濟恢復,緩解通縮風險。

4)對資本市場的影響:本次降準資金通過中小銀行定向投放中小企業,避免資金在資本市場空轉,利好股市。2008年以來首次且大幅度下調超額準備金利率超出預期,利率走廊下限打開,利好債市。股市債市面臨貨幣寬松和經濟下行的綜合影響。

5)對房地產市場的影響:定向降準主要針對中小銀行,對房企融資的可得性和成本降低存在一定外溢效應,有助于緩解疫情沖擊下房企現金流壓力,但房住不炒基調不變。未來房地產市場面臨疫情、經濟下行、居民收入下降、流動性充裕等綜合影響。

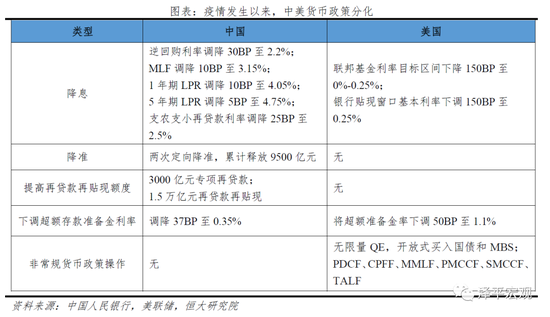

5、中國和美國政策分化,美聯儲“一步到位”,中國央行節奏溫和。疫情發展階段、金融環境、貨幣政策空間、政治環境四大差異是政策分化的主要原因。

從原因來看,中國和美國在疫情發展階段、金融環境、貨幣政策空間、政治環境四方面的差異是造成貨幣政策操作分化的主要因素。1)疫情發展階段不同:美國自2月下旬以來疫情大面積爆發,且目前仍處于快速蔓延階段,中國則在2-3月期間迅速控制了疫情,目前新增病例主要為境外輸入。2)金融環境不同:2008至2018年,美國低利率環境下企業大量發債用于回購股票,企業部門杠桿率快速提升,股市泡沫積累,疫情沖擊引爆風險,導致流動性危機。而中國自2016年以來金融去杠桿,目前各部門杠桿率整體可控,風險相對較低。3)貨幣政策空間不同:美國聯邦基金利率在降息前已逼近零利率,政策空間有限,依賴非常規貨幣政策。中國距零利率仍有距離,央行政策工具箱充足。4)政治環境不同:2020年是美國大選年,特朗普應對疫情的有力程度顯著影響支持率,選舉政治一定程度上綁架了美聯儲的獨立性。

從方式來看,美聯儲貨幣政策操作速度快、幅度大,一步到位,中國央行“以我為主”、靈活適度,節奏力度保持溫和。1)美聯儲:一步到位,速度快、幅度大。3月3日、15日,美聯儲兩次緊急降息,兩周內將基準利率降低150BP至零;3月15日,美聯儲推出7000億美元量化寬松計劃,3月23日進一步升級至“無限量QE”計劃;3月12日大幅提高回購規模,3月中下旬相繼推出CPFF、MMLF、PDCF、PMCCF、SMCCF、TALF,增加與海外央行貨幣互換規模,向銀行、一級交易商、貨幣市場基金、企業、海外經濟體等多個部門直接注入流動性。2)中國央行:分階段把握好政策的力度、重點和節奏。2月政策操作以“紓困”為重點,反應迅速,逆回購操作加量降價,再貸款再貼現提供定向支持,穩定實體經濟部門現金流,穩定市場預期。3月政策進入觀察期,在美聯儲超預期降息背景下并未跟隨,保持定力,為后續操作留出空間。3月下旬以來,在海外疫情沖擊下,加大逆周期調節力度,定向降準、調降OMO利率,后續仍將繼續發力。

從效果來看,美聯儲反應迅速、政策力度大,快速向金融機構、企業及居民、海外經濟體等主要部門注入流動性,避免了流動性危機向金融危機、經濟危機的進一步傳導演化,但新一輪大規模的貨幣寬松或為長期中更大的風險埋下隱患。中國央行區分疫情發展階段,合理把握政策力度,起到了穩定預期、穩定實體經濟現金流、降低融資成本、助力復工復產的作用。

6、展望未來,國內經濟衰退和通縮壓力加大,央行貨幣政策將繼續保持寬松,引導實體利率下行。

降息來看,3月30日公開市場逆回購利率下調20BP,央行多次強調要引導實體利率下行,4月MLF利率和LPR利率將跟隨下調。

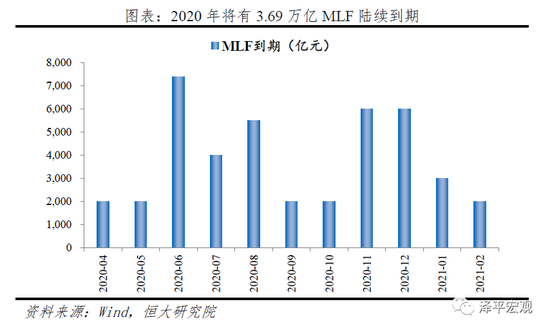

降準來看,截止4月3日,2020年已3次降準,共釋放長期資金1.75萬億元;公開市場操作凈回籠資金5265億元;MLF投放6000億元;專項再貸款3000億元;再貼現、再貸款5000億元,合計凈投放約2.6萬億元,資金面DR007等利率處于歷史低位。但是,一方面,商業銀行讓利需要負債端成本下降來配合,緩解商業銀行息差壓力,另一方面,財政政策發力,專項債、特別國債發行需要貨幣政策配合,以及4月稅期將至,2020年還有3.69萬億元MLF將陸續到期。預計2020年還有1-2次降準空間,4-5月是全面降準的窗口期。

存款基準利率來看,存在兩個方向的壓力。一方面,2019年8月以來利率市場化改革成果顯著,央行政策意圖是通過政策利率引導市場利率下降,且目前CPI仍處于高位,央行需要考慮老百姓感受;另一方面,商業銀行60%-70%的負債是存款,僅通過公開市場操作對銀行降低負債成本效果有限,且我國商業銀行ROA并不高,商業銀行負債壓力大。整體而言,OMO、MLF利率下調的引導效果仍存,超儲利率也已經下調,央行將存款利率作為壓艙石,短期內調整存款基準利率的空間不大。

(本文作者介紹:恒大集團首席經濟學家,恒大經濟研究院院長。曾擔任國務院發展研究中心宏觀部研究室副主任、國泰君安證券研究所董事總經理、首席宏觀分析師。)

責任編輯:陳鑫

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。