文/意見領袖專欄作家 李奇霖、常娜

上一次存款基準利率下降還是2015年。那一年,通縮壓力不斷積聚向企業部門積聚,PPI一度-5.9%的負增長,產能過剩、債務風險、杠桿高企陰霾籠罩。降息之后,我們走向了供給側改革之路,房地產限貸限購接連放開,去庫存、去產能、去杠桿如火如荼,市場份額向深受通縮困擾的頭部周期、資源型企業聚集,金融風險得以緩釋。

時至今日,疫情突然爆發打亂了原本經濟企穩的節奏。居家隔離大幅冷卻了原有的經濟活動,有些企業提前補了庫存(因預期經濟復蘇或提前補庫應對春節消費需求)而后庫存只能累積在庫,有些企業突然沒有了現金流卻面臨了剛性成本支出,有些企業原材料緊缺且物流不暢導致生產節奏徹底打亂。

一言蔽之,突如其來的疫情讓企業的經營性現金流突然消失了,而復工卻存在協同難(企業上下游需要同時復工才行)、原材料緊、物流不暢、醫療物資供給少等一系列難題。

沒有現金流該怎么辦?一旦現金儲備耗盡,必然引發企業信用風險,如果金融機構還因自身風險回落,出現抽貸、斷貸,無疑會使原本脆弱的企業債務體系雪上加霜。

在目前這一特殊時刻,唯有金融機構能站出來,發揮逆周期調節功能,將企業缺失的經營性現金流置換為籌資性現金流,與企業共克時艱,待企業經營性現金流恢復,才能最大程度降低企業信用風險。

2.21政治局會議強調貨幣政策要更加靈活適度,1年期LPR繼續下調10個BP至4.05%,多地此前已出臺文件要求金融機構不得對受疫情影響的企業抽貸、斷貸,對部分保供企業提供優惠利率貸款并財政貼息,央行對復工中小企業提供再貸款支持等等。

但即便如此,我們認為,降低存款基準利率,仍存有一定的必要性。

貸款定價基準改革為LPR后,央行便一直試圖利用降準等手段,壓低貨幣市場利率,以降低銀行綜合負債成本,引導LPR與銀行貸款利率下調。但需要注意的是,存款負債占了銀行總負債的60%,這一塊是真正的大頭,無論是通過貨幣寬松壓低短端利率進而影響同業利率定價,還是通過調低MLF利率引導LPR利率報價下移,都無法真正降低銀行負債成本。

同業利率大幅下降僅微弱的降低了銀行綜合負債成本。數據顯示,在2018Q2-2019Q2期間,可以反映銀行同業負債成本的3個月Shibor利率從4.19%降至2.87%,下降了132BP,但上市銀行儲蓄存款成本率從1.7%上漲至2.0%。這直接導致上市銀行的計息負債成本率僅從2.31%下降至2.25%,僅有6BP左右的降幅。

MLF利率下降對銀行負債成本下降更顯杯水車薪。2019年末,MLF期末余額大約是3.69萬億,占商業銀行總負債的比例僅有1.73%,MLF利率降低15BP,只能帶來商業銀行負債成本下降0.26BP。而資產端由于LPR報價的基準MLF利率下降,其他因素不變的情況下,LPR也要跟隨下降,帶動貸款利率下降,假設貸款下降幅度為10BP,那么商業銀行的息差將因為降息操作而降低9.75BP。

話說回來,為什么存款利率下降的幅度偏慢呢?

一是存款競爭激烈。多數銀行機構對業務人員的考核仍是規模考核,基層支行背著較重的規模考核壓力,在存款依然屬于“剛兌”、風險因子缺失的情況下,更為激烈的攬儲規模競爭的直接結果就是存款利率的剛性化,易上難下。

二是除表內競爭外,與銀行表外類存款的理財產品競爭,也讓銀行不得不提高存款利率來吸收存款,這也是為什么此前類似結構化存款、智能存款等花式攬儲工具層出不窮的重要原因。具有存款替代功能的大額存單也持續保持著高增長的趨勢,央行2019年四季度貨幣政策執行報告的數據顯示,2019年全年大額存單已發行12萬億,同比增速超30%,

三是監管指標考核倒逼銀行不得不去擴大存款規模,同業負債占比是不能超過總負債三分之一的,而且無論是LCR、優質流動性資產充足率、流動性資產匹配率等監管指標均鼓勵銀行負債端向零售存款傾斜。

我們再來定量看一下存款利率下降對銀行負債成本下降有多大的效果。

現在全國大型商業銀行單位定活期存款+個人定活期存款規模大約是55萬億,占計息負債規模的比例大約是46%,如果僅考慮調降存款基準利率10BP,并假設商業銀行攬儲定價會上浮至30%,那么降低存款基準,可以帶動銀行的綜合負債成本下降大約6BP左右(10*(1+30%)*46%)。

同樣的,按照相同的方法和類似的假設,我們可以計算出中小型銀行的綜合負債成本會受益下降5.74BP。

此外,下調存款基準利率不僅能夠為銀行的存款負債成本減負,也能降低表外理財和資管類產品的負債壓力。

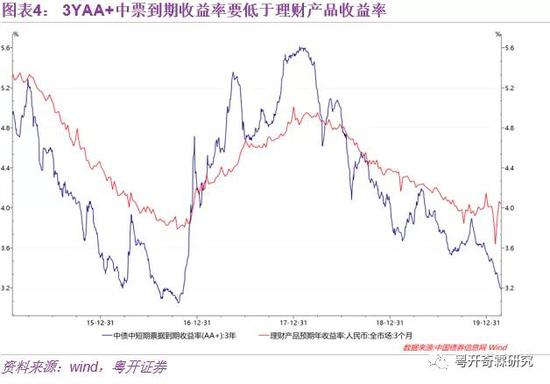

存款利率基準利率下調后,銀行存款與表外理財、貨基、券商信托集合等資管類產品相比,收益率更加沒有了優勢,儲蓄存款向廣義資管產品轉移將資管類產品的負債壓力減弱,在一定程度上可以修復資管產品負債端成本高企與資產回報率倒掛的狀況。這也將繼續強化市場風險偏好,信用利差將繼續收窄,對存量債務存續,防范再融資風險,緩解實體信用風險也有積極的作用。

對大部分結算交易沉淀下來的活期存款而言,其本身利率就較低,企業與個人將其放在銀行看重的是流動性與結算作用,利率下調不會對他們產生溢出作用。從事實來講,2012年開始,利率一直處于雙軌制狀態,但時至今日,銀行存款仍然是銀行負債的主力。這也側面說明,存款基準利率下降對銀行表內負債的下拉作用不太可能被儲蓄分流完全對沖掉。

綜上,要想真正的降低銀行負債成本,就得降低存款基準利率,如果不讓存款基準不降,僅靠貸款利率下降引導實體融資成本下行,只有通過銀行讓利來實現了。比如,有些銀行在原來的貸款利率基礎上,繼續下調0.5%,甚至有些區域,要求銀行在未來一兩個月內為企業提供免息貸款。

但這對銀行來說,壓力太大了,由于負債端成本下降幅度有限,資產端收益率的大幅下滑將對商業銀行的息差與利潤在一季度有較強的壓力,因為信貸活動產生的成本還是要支付的。不妨做一個極端假設,按2018年年報的數據,假設銀行3個月的貸款利息全部減免,在成本不變的前提下,部分銀行凈利潤甚至會清零。

當前,雖然股市明顯反彈,但銀行股沒怎么跟,不少銀行的市凈率在1以下,這就制約了銀行資本金外部補充的空間。另外,銀行貨幣理財新規要求銀行類貨幣產品參考公募貨幣基金的管理規定,這會明顯約束銀行類貨基產品對二級資本債的持有(此前是二級資本債持有的主力)。銀行資本補充,尤其是核心一級資本補充,完全建立在銀行利潤能夠快速保持一定增長的前提下。

因此,僅僅是壓銀行利潤,不降低銀行負債成本,將會明顯削弱銀行,尤其是中小銀行資本補充的能力,這在未來將會削弱銀行支持實體的能力。單一依靠銀行讓利壓低貸款利率而不降低銀行負債成本去降低實體融資成本的做法并不持久。

除調整存款基準利率外,另一個潛在的手段是調整存款利率上浮的比例。2012-2013年利率市場化改革雖名義上完成,但存款端的利率競爭仍然要受到利率自律機制的約束。

按照現在利率自律機制的要求,個人與企業的定活期存款均受自律機制的約束(結構性存款、非銀存款與財政存款不受約束),其存款利率需要按照存款基準利率*(1+上浮比例)的計算公式來定價,其中上浮比例上限根據不同的銀行,有不同的規定。總體而言,全國各省對大行要求上限是不超過30%,對中小行要求是不超過40%。

為了防范金融資產泡沫化、經濟結構固化等問題,即使后續存款基準利率下調,幅度也不會太大,預計會在20BP以內,且趨勢性的存款基準利率下降出現的概率較低。

(本文作者介紹:粵開證券首席經濟學家、研究院院長)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。