文/新浪財經意見領袖專欄作家 林采宜 劉星辰

從經濟增長和居民收入來看,自2018年以來,全球經濟體表現出不同程度的經濟增速放緩,房地產市場也呈現降溫跡象。

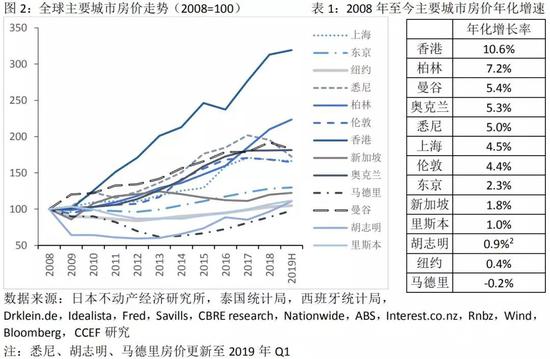

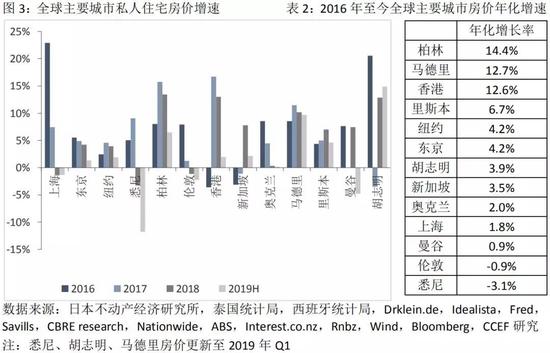

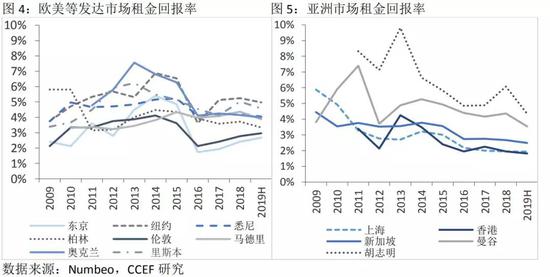

1. 從房價走勢來看,自2008年至2019年上半年,房價增長最快的前五大城市分別為香港、柏林、曼谷、奧克蘭、悉尼,其年化增長率均在5%以上。從租金回報率來看,歐美等發達市場的租金回報率介于3%-5%之間,新加坡、香港、上海近年穩定在2%-3%之間。

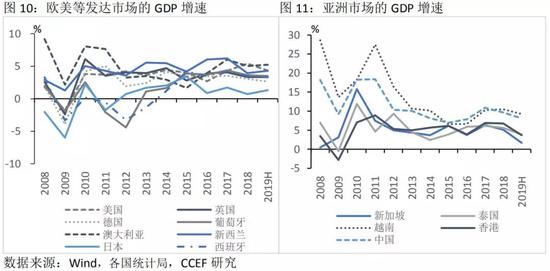

2. 從經濟增長和居民收入來看,自2018年以來,全球經濟體表現出不同程度的經濟增速放緩,房地產市場也呈現降溫跡象。其中,新加坡、香港和中國的經濟下行幅度最大。與之相對應,自2018年起,全球主要城市房價增速同步呈現放緩趨勢,其中,上海、悉尼、倫敦、曼谷出現不同程度負增長。

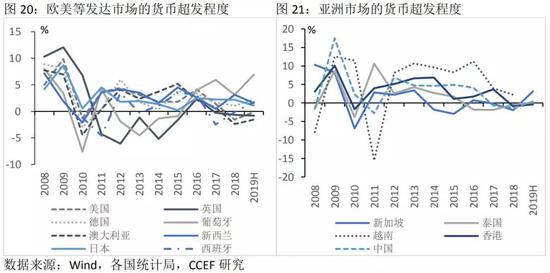

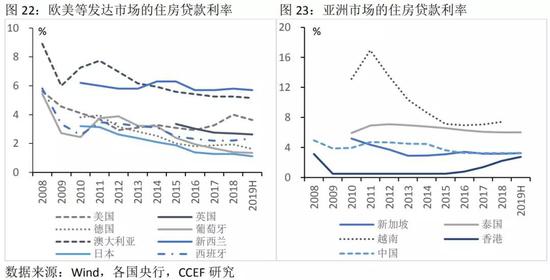

3. 從房地產投資的金融環境來看,2019年以來,受全球經濟增速放緩以及貿易摩擦升級導致的悲觀預期,新西蘭、澳大利亞、美國、香港、泰國、俄羅斯、歐元區接連宣布降息,全球央行步入降息通道,絕大部分國家的貨幣環境都轉向寬松,其中葡萄牙的上半年的M2增速超出GDP增速6.92個百分點,貨幣超發較為嚴重,大部分國家的住房抵押貸款利率也呈現回落趨勢。

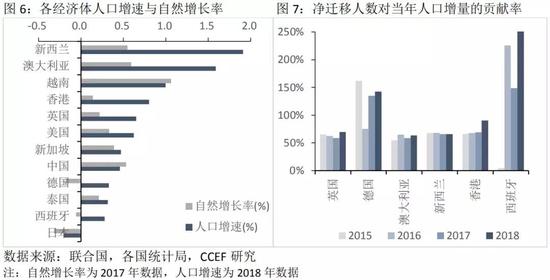

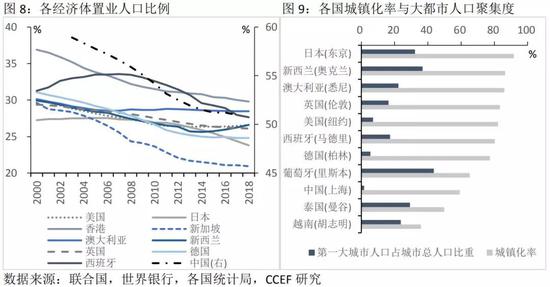

4. 從影響居住需求的長期因素——人口變化來看,發達經濟體的城市人口增長主要靠大都市的虹吸效應。例如里斯本、奧克蘭和東京分別聚集了全國43.7%、36.8%和32.3%的人口。而新興經濟體還在城鎮化過程中,人口從農村向城鎮轉移是房地產需求增長的重要因素。

【引言】

總體來看,中國在境外房地產投資的重點區域是歐美等發達國家和東南亞新興國家的核心城市。2018年中國居民境外房地產投資的前三大區域分別為中國香港、美國及澳大利亞,其中香港高達95.32億美元。本文將主流的歐美發達市場和亞洲市場的13個國家及地區(中國、美國、英國、德國、西班牙、葡萄牙、澳大利亞、新西蘭、新加坡、日本、香港、泰國、越南)作為考察對象,對其主要城市的房地產價格走勢以及投資環境進行分析。

【正文】

一、全球主要城市房地產市場投資收益比較

1.1 全球主要城市的房價走勢

自2008年以來,房價增長最快的前五大城市分別為香港、柏林、曼谷、奧克蘭、悉尼,其年化增長率均在5%以上。其中香港房價增幅最高,2019年上半年房價較2008年增長了3.2倍,年化增長率達10.6%。而同期東京、新加坡、里斯本、紐約的房價年化增長率只有1%-2%左右;截至2019一季度,馬德里房價尚未恢復至2008年水平。

從近三年房價走勢來看,最為亮眼的是柏林、馬德里及香港,2016年至今的年化增速分別為14.4%、12.7%和12.6%。但自2018年起,全球主要城市房價增速同步呈現放緩趨勢,甚至出現不同程度負增長,如上海、悉尼、倫敦、曼谷。其中悉尼2019年一季度房價同比下跌11.8%。相比之下,里斯本、東京、紐約的房價表現相對平穩,近三年的年化增速分別為6.7%、4.2%、4.2%。,與此同時,隨著外資持續流入房地產市場以及國內住房供應的不足,胡志明市2018年及2019年一季度房價同比分別上漲了12.9%、14.9%。馬德里則因2016年后移民人數的快速增長,帶動房地產市場的回暖,近三年內年均漲幅在10%左右。

1.2 全球主要城市的租金回報率

從租金回報率角度來,歐美等發達市場的租金收入總體較為穩定,租金回報率介于3%-5%左右。其中,紐約、悉尼、里斯本、奧克蘭、馬德里、柏林的租金收益率自2014年以來略有下滑,大約在4%-5%。而倫敦及東京的租金收益率自2016年后開始穩步上升至3%。亞洲市場近年來租金回報率一直處于下行通道,2019年上半年,曼谷和胡志明市的租金收益率分別跌至4.4%和3.5%。新加坡、香港、上海近年來租金收益率相對穩定,始終介于2%-3%之間。

二、全球主要經濟體的住房需求分析

2.1 人口增長是支撐住房需求的基礎

人口的自然增長和遷移決定了居民的住房需求,也是影響房地產市場變化的長期因素。發達經濟體的城市出生率低,其人口增長主要靠凈移民,例如英國、德國、澳大利亞、新西蘭、香港,其凈移民人數占當年新增人口的比重均高達60%以上。尤其是德國及西班牙,2018年凈移民人口分別占當年新增人口的143%、256%。新西蘭及澳大利亞1.5%-2%的人口增長同樣來自于移民人口的流入。與此同時,葡萄牙與日本已經步入人口負增長時期,2018年人口增速分別為-0.18%、-0.20%。新興經濟體的人口增長主要來自于自然增長,例如越南、中國及泰國,2017年的自然增長率分別為1.06%、0.53%和0.21%。

和人口增長數量一樣重要的是人口的年齡結構。通常置業需求發生在25-44歲的人口。受人口老齡化的影響,不同經濟體的置業人口比例均出現一定程度的下滑。新西蘭和澳大利亞受移民紅利影響,置業人口比例較為穩定,2018年分別為26.60%、28.47%。相比之下,新加坡受人口老齡化的影響較為嚴重,2018年置業人口比重僅為20.93%。

從人口的區域分布結構來看,由于城鎮化率的提升以及都市圈的進化,人口不斷向核心城市集中,都市人口的聚集程度越高,對人口核心資源的掌控力越強,因此核心城市和非核心城市的房價級差逐步拉大。發達經濟體的城鎮化發展已經完成,城市人口的增長主要依靠大都市的虹吸效應。其中,里斯本、新西蘭、東京分別聚集了全國43.7%、36.8%、32.3%的人口,而紐約、柏林僅占據其全部人口的7%、5.5%。新興市場的人口聚集和城鎮化進程密切相關,中國、泰國及越南仍然在享受城鎮化的紅利,目前曼谷、胡志明分別擁有全國29.3%、23.7%的人口,人口聚集程度提高,對核心城市增量住房的需求也就越穩定。

2.2 經濟增長及居民收入增速影響購房需求

從長期趨勢來看,房價增速與GDP現價增速具有一定的協同性。一方面,房地產行業是經濟增長的重要組成部分;另一方面,經濟增長也將提升居民預期消費偏好,從而帶動購房需求的增加。自2018年以來,全球經濟體表現出不同程度的增速放緩,其房地產市場也相應開始降溫。其中新加坡、香港和中國的經濟下行最為明顯,至2019年上半年,其GDP現價增速較2017年分別下降4.65、3.27、2.82個百分點。而日本、新西蘭、澳大利亞在2019年上半年經濟出現一定的回暖跡象,GDP現價增速較2018年分別上升0.59、0.38、0.21個百分點。

同時,居民收入增長水平也能直接影響到未來預期消費支出,尤其是對改善性住房的需求。若將居民收入增速與GDP現價增速的差額作為反映居民相對收入增速的指標來看,居民相對收入水平的提升將帶動未來房地產消費的增加。2019年上半年,除美國、德國、葡萄牙、新加坡以外,其余國家及地區的居民相對收入增速均有所提升,其中,日本的居民收入增速高出GDP現價增速約6個百分點。

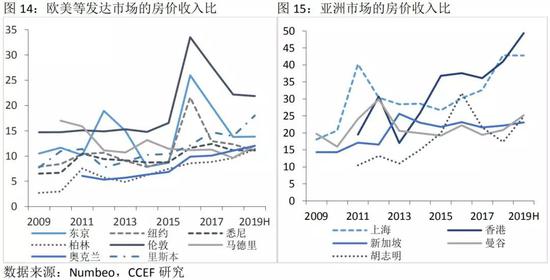

2.3 居民負債水平影響未來信貸擴張空間

從房價的相對水平來看,歐美等其他發達市場的房價收入比大部分在15左右,倫敦的房價收入比位居歐美等發達市場之首,高達22倍。相比之下,亞洲市場由于房價的過快增長,其房價收入比普遍偏高,至2019年上半年,香港及上海的房價收入比已經分別攀升至49、43,曼谷、胡志明、新加坡的房價收入比則在25左右。

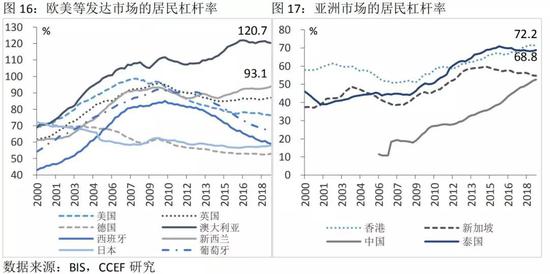

從居民負債水平來看,日本和德國的居民杠桿率最低,位于60%以下,與此同時,美國、英國、西班牙、葡萄牙等國的居民杠桿率也呈現下降趨勢。新西蘭的居民杠桿率已接近100%,澳大利亞的居民杠桿率則超過120%,遠超于危機前水平,移民人口的持續流入支撐其房價不斷上漲,并相應拉動了居民杠桿率的提高。亞洲市場中,香港、泰國和新加坡的居民杠桿率分別為72%、68.8%和54.7%,中國居民的杠桿率近十年持續上升,目前已達52.6%。居民負債率越低,房地產信貸的上升空間就越大。

三、不同經濟體房地產投資的宏觀環境

3.1 不同經濟體的金融周期表現分化

從宏觀視角來看,金融周期和房價趨勢密切相關。一般來說,在金融上升周期,房價上漲、信貸擴張,在金融下行周期,通常房價下跌及信貸收縮。目前歐美等發達經濟體與亞洲經濟體的金融周期處于不同階段:美國、英國、德國、澳大利亞、新西蘭、日本處于金融周期的上半場,西班牙及葡萄牙由于信貸的持續走弱,目前位于上一輪金融周期的底部調整期。而中國、香港、泰國、新加坡則處于金融周期下半場,房地產市場面臨的風險在加大。

3.2 影響投資需求的貨幣和利率因素

除了金融周期的大環境外,直接驅動房價短期上漲或下跌的因素還有貨幣及利率,尤其是住房抵押貸款利率等金融因素,利率走低通常會催生房價上漲。2019年以來,受全球經濟增速放緩以及貿易摩擦升級導致的悲觀預期,新西蘭、澳大利亞、美國、香港、泰國、俄羅斯、歐元區接連宣布降息,全球央行步入降息通道,絕大部分國家的貨幣環境都轉向寬松,其中葡萄牙的上半年的M2增速超出GDP增速6.92個百分點,貨幣超發較為嚴重。

日本央行雖然按兵不動,但從住房抵押貸款利率來看,2019年上半年其貸款利率較2018年也均有所下行。只有中國出于樓市調控的目的,房貸利率依然在收緊。

(本文作者介紹:華安基金首席經濟學家。)

責任編輯:陳鑫

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。