文/意見領袖專欄作家 靳毅

近期存單市場的主要買方是農村金融機構和銀行理財。理財增持行為的背后,我們認為主要由以現金管理類產品為代表的理財規模擴容帶來。我們認為3季度,理財對存單的需求或許依舊較強。

存單定價由兩方面共同決定:1)趨勢上,存單利率跟隨短端利率,由流動性主導;2)利差方面,存單與資金利差由市場供需關系決定。我們認為,趨勢上,本輪存單利率或許還有下行空間,并且短期內,在機構行為驅使下,存單利差或許也很難大幅上行:

1) 流動性很難系統性收緊,資金利率中樞有下行空間。一方面,資金利率在6月后有季節性沖高回落的特點,另一方面,從銀行資金融出來看,大行持續融出資金,有助于改善銀行和非銀間流動性。與此同時,我們認為下半年存款利率仍有調降空間,有望引導資金利率繼續下行。

2) 3季度,存單需求或許依舊不弱。2023年以來,存單凈融資水平顯著低于歷史同期,銀行不“缺錢”,短期內存單弱供給現象或許無法改變。與此同時,潛在存款利率調降疊加上半年存款考核結束,理財或許即將迎來擴容周期。

1、存單利率還能繼續下行嗎?

1.1

近期誰在買存單?

在2023年一季度跨季行情“有驚無險”地結束后,市場流動性始終維持相對寬松。在此格局下,存單利率一路下行,直至6月中旬降息后,債市演繹“利多出盡”,疊加6月末臨近,流動性小幅收緊,存單利率小幅上行。進入7月,跨季行情再度結束,流動性重返寬松,存單利率低位震蕩。

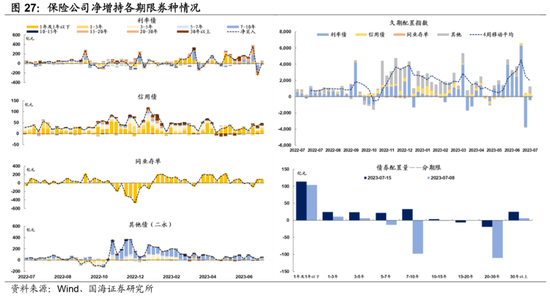

從機構現券成交來看,近期主要是理財和農村金融機構在增持同業存單。7月前2周,農村金融社分別累計凈增持存單605.8億元和1110.6億元;理財分別累計凈增持664.8億元和567.5億元。

由于農村金融機構的信貸投放渠道相對有限,長期來看農村金融機構是同業存單的主要需求方之一,且增持節奏相對平穩。因此,對于存單而言,近期需求端的邊際增量是理財的增持需求。

理財增持行為的背后,我們認為主要由以現金管理類產品為代表的理財規模擴容帶來。從現券成交規模來看,在6月份產品集中到期高峰過后,7月份理財增持債券節奏有所加快,理財規模持續擴增。

歷史上來看,6月受“跨半年”影響,理財增持同業存單節奏放緩,甚至可能出現小幅凈賣出的現象,但是進入3季度后,理財往往會開啟擴容周期,疊加本輪理財在經歷了去年贖回潮后,短端產品發行增量,對現券期限的風險偏好已經出現了系統性變化,我們認為3季度,理財對存單的需求或許依舊較強。

1.2

存單利率由什么定價?

3季度開始,理財的機構行為對存單定價有何影響?在回答這個問題前,我們首先需要回答存單定價由什么決定?我們認為,主要可以拆分成兩部分:

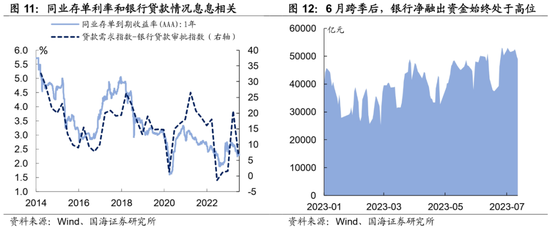

1) 收益率走勢上,存單利率跟隨短端利率走勢,由流動性主導。由于存單的最初推出是充當銀行間補充流動性的工具,本質是為了幫助中小行豐富融資來源。一般而言,存單利率參考SHIBOR利率報價,因此,當市場流動性緊俏時,銀行間SHIBOR利率報價抬升,進而提高中小行發行存單成本,這也造成了存單利率長期來看和R007走勢高度相關。

除此之外,流動性分層也會影響存單收益率走勢。由于大行和中小行獲取資金成本不同,從供需關系上來看,往往呈現中小行發行存單,大行在一級市場買存單的跡象,但是到了二級市場,非銀機構同樣構成了存單的重要需求。在此過程中,非銀機構一般又會通過期限錯配等操作來抬升產品收益。因此,一旦銀行和非銀間流動性差異抬升時,也會影響到非銀機構的杠桿操作,這也是R007和DR007利差會階段性影響存單走勢的原因。

2) 利差方面,存單與資金利差由市場供需關系決定。從現券成交情況來看,二級市場上,存單的主要需求方集中于農村金融機構、理財和其他機構。其中,農村金融機構和其他機構增持存單節奏一般較為穩定,而理財則階段性受季末因素影響,增持節奏不盡相同,一般而言銀行跨季考核結束后,資金重新出表,使得理財增持存單節奏較快。

我們可以根據這一思路,用以上3大機構的存單凈買入量減去當日存單凈融資情況,用來表征存單的“供需缺口”。歷史上來看,存單利率和資金利率的利差走勢和存單供需缺口指數高度相關。

1.3

存單利率還能繼續下行嗎?

下半年,存單利率還有下行機會嗎?我們認為,趨勢上,本輪存單利率或許還有下行空間,并且短期內,在機構行為驅使下,存單利差或許也很難大幅上行:

1) 流動性很難系統性收緊,資金利率中樞或許還有進一步下行空間。首先,歷史上來看,6月份跨季行情后,資金利率都有沖高回落的趨勢。在此格局下,過去5年中,僅有2020年下半年,由于“寬信用”周期的打開,存單利率逐步上行外,其余4年7-9月份存單利率存在季節性回落的特征。

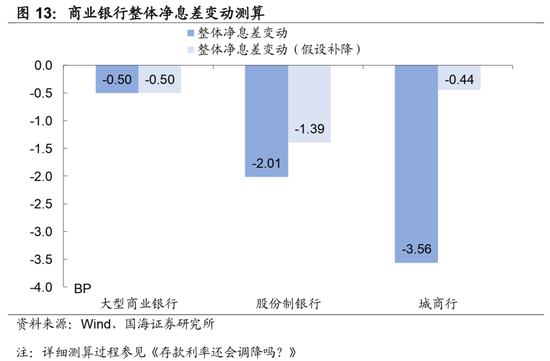

與此同時,維持寬松的流動性在當下“信貸”結構偏弱的格局下仍有必要,并且今年以來異常寬裕的流動性也是“弱信貸”的縮影。一個比較明顯的跡象在于,6月跨季行情結束后,銀行資金凈融出始終保持在2023年以來高位,這或許意味著:① 進入7月份后,信貸表現或許一般;② 大行持續融出資金,有助于改善銀行和非銀間流動性。因此,從流動性或許很難系統性收緊,存單利率上行的空間有限。

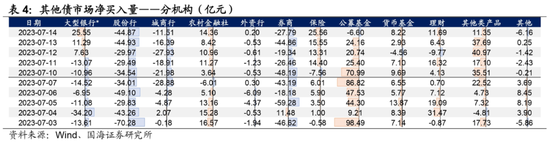

除此之外,我們認為下半年存款利率仍有調降空間,有望引導資金利率繼續下行。我們在上周報告《存款利率還會調降嗎?》中曾經測算了6月份存貸利率同步下調后,銀行凈息差不但沒有改善,還有些許惡化。

2023年7月14日,貨幣政策司司長鄒瀾表示:“下一步,人民銀行將繼續深化利率市場化改革,持續發揮存款利率市場化調整機制的重要作用,指導利率自律機制維護好存款市場競爭秩序,促進穩定銀行負債成本。”我們認為,為了持續改善銀行經營壓力,下半年存款利率或許還有繼續下調空間,從而引導存單利率進一步下行。

2) 進入3季度,存單需求或許依舊不弱。2023年以來,存單凈融資水平顯著低于歷史同期,背后的主要原因還是在于,銀行并不“缺錢”。從最新的銀行資金融出水平來看,我們認為短期內存單弱供給現象或許無法改變。

然而,理財或許即將迎來擴容周期。首先,上半年“開門紅”考核結束后,資金出表使得3季度成為理財的傳統擴容周期。與此同時,如果下半年存款利率有繼續調降空間,也有助于資金加速出表。

由于存單主要需求方中,農村金融機構和其他機構增持節奏相對穩定,唯一變量在于理財增持節奏的變化。因此,我們傾向于認為,3季度,理財的加速擴容可能會使得存單需求相較于供給表現更強,進而使得存單和資金利率利差維持低位運行。

2、機構現券成交監控

2.1

誰在買,誰在賣?

1)利率債市場,本周空頭集中度有所上升,其中股份行加大利率債凈賣出是主要原因,本周股份行累計減持618.3億元,較上周增加200.2億元。

2)信用債市場,本周多頭集中度小幅上行,公募基金和理財是信用債的主要增持方,本周分別累計凈增持267.8以及227.3億元。

3)同業存單市場,本周空頭集中度所上行,主要表現為貨幣基金大幅減持存單,本周累計凈減持855.0億元,較上周增加668.8億元。

4)其他債(二級資本債和永續債),多空集中度均有所下行,主要表現為大型銀行從凈減持80.4億元轉為凈增持20.4億元,與此同時,公募基金凈增持量從286.4億元縮減至134.7億元。

2.2

廣義資管買什么?

3、機構資金跟蹤

3.1

資金價格

本周市場流動性小幅收緊。R007和DR007分別收于1.96%和1.82%,較上周分別上行8BP和10BP。6個月國股轉貼利率收于1.49%,較上周上行14BP。

3.2

融資情況

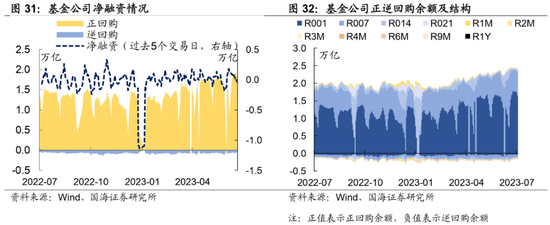

本周銀行間質押式逆回購余額115569.1億元,較上周降低3.61%。從廣義資管來看,本周基金公司、銀行理財分別凈融資-359.7億元及-646.6億元。

4、機構行為量化跟蹤

4.1

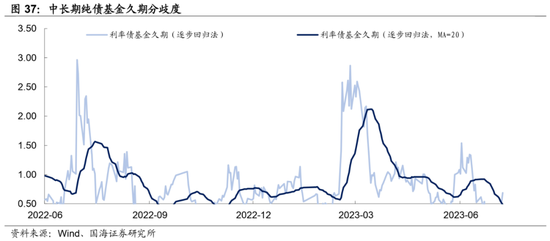

把脈基金久期

本周市場績優和一般利率債基金久期測算值分別為3.55和3.63,均較上周有所上行。

4.2

“資產荒”指數

4.3

機構行為交易信號

4.4

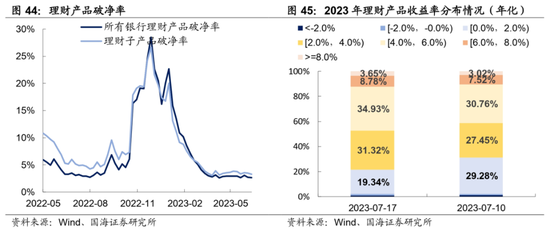

銀行理財破凈情況

本周全市場理財產品破凈率較上周小幅下行,全部產品和理財子公司產品破凈率分別收為2.6%及3.3 %。

4.5

機構杠桿全知道

本周全市場杠桿率為109.5%,較上周下降0.4個百分點。廣義資管方面,本周保險機構杠桿率錄得114.0%,較上周下降0.6個百分點;基金杠桿率錄得108.3%,較上周下降0.8個百分點;券商杠桿率錄得200.1%,較上周下降1.2個百分點。

5、廣義資管格局

風險提示:需要警惕流動性的“退潮”;歷史數據不能完全作為未來市場走勢參考;模型測算可能存在誤差。

(本文作者介紹:國海證券研究所固定收益研究團隊負責人。)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。