意見領袖 | 溫彬

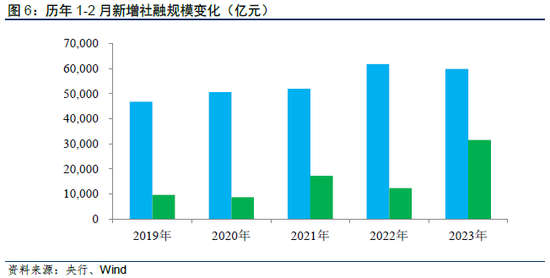

2月信貸和社融延續“雙放量”,均創歷史同期新高。其中,人民幣貸款增加1.81萬億元,同比多增5928億元,繼續前置發力;社融新增3.16萬億元,比上年同期多1.95萬億元,增速明顯回升。

結構上,2月信貸和債券齊上量,表內信貸、債券融資等均表現較好,對社融形成拉動;企業貸款仍為主力,居民短貸高增,按揭仍需穩固。

從金融數據可以看出,在實體內生融資需求恢復、穩增長政策驅動以及低息貸款環境下,經歷1月信貸“天量”增長之后,2月信貸投放依然保持了較快節奏,完成了前置發力和開門紅目標;政府債券、企業債券等也維持在相對高位,體現了“有力”,有助于提振信心、加快寬信用進程。

但年初以來過快的信貸增長,也造成部分銀行負債端承壓,銀行間市場流動性加快收緊、波動加大,且在低利率和規模競爭性增長下,銀行凈息差和營收端壓力也在加大,并可能存在一定的資金空轉套利行為。

為處理好穩增長和防風險關系,保持貨幣信貸合理平穩增長,增強信貸總量增長的穩定性和持續性,滿足“有效”需求,后續信貸投放總量與節奏需進一步調節。預計3月新增人民幣貸款維持同比小幅多增,二季度開始轉入相對正常的節奏,從而為經濟穩固運行和可持續增長創造適宜的金融環境。

一、M2增速延續高位上揚,創2016年3月以來新高

2月M2同比增長12.9%,增速分別比上月末和上年同期高0.3個和3.7個百分點,M2增速繼續回升,創2016年3月以來新高。一方面,2月信貸繼續超預期放量,存款派生能力仍強。2月住戶存款增加7926億元,非金融企業存款增加1.29萬億元,分別同比多增1.08、1.15萬億元。另一方面,財政政策繼續前置發力,財政支出力度較大。2月財政存款新增4558億元,同比減少1444億元。此外,央行加大公開市場滾動操作以保障流動性充裕,繼續為M2增速提供支撐。

2月M1同比增長5.8%,增速比上月末低0.9個百分點,比上年同期高1.1個百分點,M1增速環比回落,同比明顯提升。M2-M1剪刀差環比擴大1.2個百分點至7.10%。

二、2月新增信貸繼續放量,續創歷史同期新高

(一)信貸繼續前置發力,實現超預期增長,信貸節奏快

2月人民幣貸款增加1.81萬億元,同比多增5928億元,延續前置發力。2月末人民幣貸款余額221.56萬億元,同比增長11.6%,增速分別比上月末和上年同期高0.3個和0.1個百分點。

在經濟修復態勢良好、市場主體預期改善、穩經濟政策持續發力和銀行競爭性投放下,信貸增長較往年更為積極,繼1月信貸“天量”增長后,2月新增規模續創同期歷史新高。

2月,制造業、非制造業和綜合PMI產出指數分別為52.6%、56.3%和56.4%,高于上月2.5、1.9和3.5個百分點,三大指數均連續兩個月位于擴張區間。隨著穩經濟政策措施效應進一步顯現,疊加疫情影響消退等有利因素,企業復工復產、復商復市加快,全國經濟景氣水平繼續回升。2月,生產經營活動預期指數為57.5%,高于上月1.9個百分點,升至近12個月來高點,企業信心繼續增強。從行業情況看,調查的21個行業生產經營活動預期指數全部位于景氣區間,其中農副食品加工、紡織、通用設備、專用設備、汽車等10個行業位于60%以上高位景氣區間,企業對近期行業恢復發展較為樂觀。經濟景氣度回升和市場預期改善,帶動融資需求持續回暖。

同時,穩投資、促消費下,各地對基建投資的訴求較高,節后各類基建活動開工、建設恢復節奏較好,房地產市場表現也有所回暖;服務消費增長顯著,商品消費中糧油食品、服裝鞋帽、金銀珠寶以及汽車等消費也表現強勁,帶動企業和居民信貸均延續向好。

此外,為實現信貸前置發力和“開門紅”目標,部分銀行也存在盲目追求高增長、精度不夠等問題,導致貸款競爭性投放。

加之去年為晚春,農歷正月十五之前信貸需求較弱,春節錯位效應導致今年2月上半月信貸同比大幅多增,票據利率始終高位震蕩。

為增強信貸總量增長的穩定性和持續性,2月下半月,部分銀行信貸“量”“價”受到指引,部分大行主動控制信貸投放節奏,將部分貸款延后發放,以避免過于集中在開年。

(二)企業貸款仍為主力,居民短貸高增,按揭仍需穩固

信貸結構上,企業貸款仍為主力,居民貸款同比明顯改善,但居民中長貸仍需加快穩固。2月對公貸款、居民貸款分別新增1.61萬億元和2081億元,同比分別增加3700、5450億元。企業融資需求回升、政策驅動和銀行加力下,企業貸款(尤其是企業中長期貸款)維持高位;去年低基數下,居民貸款同比明顯改善,短貸新增較多,中長期貸款仍需穩固。

企業中長期貸款仍為信貸主要支撐,票據融資延續回落。2月企(事)業單位貸款增加1.61萬億元,同比多增3700億元。其中,企業中長期貸款增加1.11萬億元,同比多增6048億元;票據融資減少989億元,同比繼續大幅回落4041億元。

節后復工復產和生產經營活動加快,2月制造業PMI躍升至52.6%,制造業活動以10多年來最快的速度擴張,帶動企業融資需求繼續回升;同時,財政支出前置和項目加快落地下,政策性開發性金融工具撬動的基建配套貸款,以及政策支持下的制造業貸款、房地產行業融資,仍是當前新增信貸的重要推動。

在信貸維持較高景氣度情況下,部分銀行通過壓降票據資產來騰挪信貸額度的情況仍在;且隨著信貸政策基調逐步從靠前發力轉向節奏均衡,以及實體需求回升,用來沖量的票據也在減少。

2月以來,各期限票據貼現利率延續高位運行,其中1年期國股轉貼利率在1月高點上累計繼續上行近30bp,也表明當月信貸投放延續向好。

去年低基數下,居民貸款同比顯著改善;居民短貸高增,按揭貸款整體仍需穩固。2月住戶貸款增加2081億元,同比多增5450億元。其中,居民短貸增加1218億元,同比多增4129億元;居民中長期貸款增加863億元,同比多增1322億元,二者均由去年的“負增”大幅轉為“正增”。

居民短貸創下去年9月以來最高水平,或主要源于:一是伴隨疫情沖擊消退,居民生活半徑快速擴大,消費環境、消費秩序逐步改善,加之政策支持效果持續顯現,消費和服務業數據明顯反彈,帶動居民短貸加快修復;二是也不排除存在部分按揭轉經營貸等套利行為,從而沖高規模。

居民中長期貸款整體仍弱,按揭早償和新增乏力的疊加影響仍在。2月房地產市場有所回暖,市場情緒提升,有助于居民中長期貸款底部企穩,但在房地產回暖初期和年后提前還貸潮加劇影響下,居民按揭貸款整體仍在恢復爬坡階段,需加快穩固。

為規范貸款市場秩序,強化風險防控,并助力按揭市場穩定,近日銀保監會也展開對不法貸款中介的專項治理行動,高度關注房貸轉經營貸等行為,并要求各銀行業金融機構要不斷提升貸款質效,避免“唯指標論”和粗放式發展。

三、信貸和債券齊上量,2月社融增速明顯回升

2月社會融資規模新增3.16萬億元,比上年同期多1.95萬億元,實現超預期放量,也創歷史同期新高。2月末社會融資規模存量為353.97萬億元,同比增長9.9%,增速比上月高0.5個百分點。

從新增結構上看,2月信貸和債券齊上量,表內信貸、債券融資等均表現較好,對社融形成拉動。表內融資新增規模維持在1.82萬億元,政府債和企業債凈融資1.18萬億元,發力明顯。

從同比變動上看,除貸款貢獻外,政府債券和表外票據支撐作用也非常明顯。分項中,新增人民幣貸款同比多增9241億元,貢獻社融同比增量的一半左右;表外票據融資同比多增4158億元;政府債券融資節奏前移,同比多增5416億元。

政府債發行節奏繼續前置,成為2月社融的重要貢獻項。2月政府債券凈融資高達8138億元,同比大增5416億元,遠高于去年同期的2722億元。春節后國債、地方債發行節奏加快,為助力經濟修復,財政發力全面靠前。Wind數據顯示,2月政府債發行規模維持在1.25萬億元,凈融資6609億元,同比多增3119億元。其中,地方債凈融資5250億元,為融資主力;國債凈融資1358億元,同比明顯多增(2831億元)。

企業債發行企穩,結構改善,改變此前對社融增量的拖累。伴隨理財贖回潮接近尾聲,市場信心恢復,債券市場波動趨緩,企業債發行逐步恢復常態。2月企業債凈融資3644億元,環比大幅增加2158億元,較上月明顯改善;同比增加34億元,保持穩定。

Wind數據顯示,2月企業債券(公司債+企業債+中期票據+短融+定向工具)發行8858億元,凈融資額3294億元,發行規模遠好于前兩個月,也優于去年2月,凈融資額則為去年2月以來的最高水平。從結構上看,2月企業債、公司債、中票等中長期品種的發行均好于上月及去年同期,短融對社融增長的貢獻相對下降,民企債券融資支持工具效果較好。

信托貸款有所恢復,實現2020年5月以來首度正增。2月信托貸款增加66億元,委托貸款減少77億元,同比分別變動817、-3億元。當前在支持開發貸款、信托貸款等存量融資合理展期,“金融16條”鼓勵信托等資管產品支持房地產合理融資需求下,信托貸款轉正。考慮到表內貼現票據較少,2月未貼現票據同比大幅多增4158億元,成為社融同比多增的重要拉動項。

四、前瞻:保持貨幣信貸合理平穩增長,后續信貸投放總量與節奏或回歸常態

從金融數據可以看出,在實體內生融資需求恢復、穩增長政策驅動以及低息貸款環境下,經歷1月信貸“天量”增長之后,2月信貸投放依然保持了較快節奏,基本完成了前置發力和“開門紅”任務;政府債券、企業債券等也維持在相對高位,體現了“有力”,有助于提振信心、加快寬信用進程。

但年初以來過快的信貸增長,也造成部分銀行負債端承壓,銀行間市場流動性加快收緊、波動加大,且在低利率和規模競爭性增長下,銀行凈息差和營收端壓力也在加大,并可能存在一定的資金空轉套利行為。

為此,前期發布的《2022年第四季度中國貨幣政策執行報告》指出“保持貨幣信貸合理平穩增長,增強信貸總量增長的穩定性和持續性”,近期央行也表態“不盲目追求信貸高增長”,銀保監會加大對不法貸款中介的專項治理行動,要求各銀行業金融機構要不斷提升貸款質效,避免“唯指標論”和粗放式發展。

為處理好穩增長和防風險的關系,保持貨幣信貸合理平穩增長,滿足“有效”需求,后續信貸投放總量與節奏需進一步調節。預計3月新增人民幣貸款維持同比小幅多增,二季度開始轉入相對正常的節奏,從而為經濟穩固運行和可持續增長創造適宜的金融環境。

(本文作者介紹:民生銀行首席經濟學家)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。