意見領袖 | 李宗光

3月8日,硅谷銀行(即SiVB,下同)宣布賣出210億美元證券,實現虧損18億美元,同時擬發行22.5億美元新股,引發股價暴跌。周末傳出SiVB關閉消息,形勢急轉直下。

那么,SiVB危機是如何發生的?更深層次的原因是什么?是夠意味著2008年金融危機再現?對市場有何影響?我們嘗試通過幾個問題,梳理整個事件的脈絡和影響:

01

硅谷銀行是誰?

為何一夜之間火遍全球?

硅谷銀行(SiVB)于1983年10月17日由Bill Biggerstaff和Robert Medearis創立。自成立之初,該銀行的經營戰略即是服務風險投資,主要存款來自風投支持的早期創新企業。隨著客戶的不斷長大,SiVB服務邊界也在不斷擴大,為創業企業提供融資,并為已經處于“成熟期”的客戶繼續提供服務。截至出事前,SiVB是全美排名第16位的銀行,算是中等規模的、有明確特色的銀行。

根據其網站,美國得到風投參股的初創企業里將近半數公司和硅谷銀行有生意往來,去年上市的美國風投參股的科技和醫療保健公司里44%和該行打過交道。硅谷銀行網站列舉的客戶名單中有Shopify、風投公司Andreessen Horowitz和網絡安全公司Crowdstrike Holdings。

3月8日,硅谷銀行宣布已賣出210億美元證券,實現虧損18億美元,并計劃發行22.5億美元新股。這讓包括Peter Thiel的Founders Fund, Coatue Management和Union Square Ventures在內的一些知名風投感到不安,據悉這些公司指示投資組合部門從硅谷銀行提取資金。同時,如此大規模的股票增發,也意味著現存股東權益受到嚴重稀釋,引發了股票拋售行為。3月7號,股價先跌15%。隨后隨著事件的發酵,3月9日,股價一日暴跌60%。

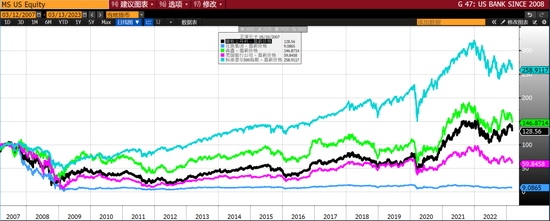

圖1、硅谷銀行股價暴跌

股價暴跌伴隨信心快速流失,之后就是經典銀行危機的場景:儲戶擠兌,資金枯竭,向監管機構尋求求助,然后就是被接管,甩賣資產。3月10日,硅谷銀行金融集團已經放棄了發行新股籌資的努力,隨后,硅谷銀行被聯邦存款保險公司(FDIC)正式接管,25萬美元以上的儲戶將不得不承擔實質性損失。

市場擔心,SiVB破產將如何沖擊市場,是否是新一輪金融危機的開端。

02

硅谷銀行暴雷:

風口轉向,豬越肥,摔的越重

2008年金融危機之后,美國銀行業整體元氣大傷,大部分至今仍未走出困境。以美國最主要的幾個大行,高盛、摩根史丹利、花旗和美洲銀行為例,大部分剛爬出,甚至未爬出2008年砸下的深坑,走勢表現遠差于同期的大盤指數—標普500指數(圖2)。

圖2、美國主要銀行2008年后股價走勢:顯著跑輸標普500

但SiVB走出了極為出色的獨立行情:自2009年3月觸底以來,迅速向上,10余年漲幅超過50倍!!走出了令人瞠目結舌的節奏!!50倍什么概念?著名的科技巨頭FAANG最高漲幅業不過如此。

圖3、硅谷銀行股價走勢(2009.03=100)

太陽底下沒有新鮮事。SiVB之所以走出牛市行情,主要是趕上了2010年代的移動互聯網為代表的超級科技周期。2010年后,移動互聯網呼嘯而來,誕生了一大批科技巨頭,以Facebook,Amazon,Apple,Netflex,Google(即FAANG)為代表,推動了史無前例的創業熱潮,和VC/PE行業大發展。

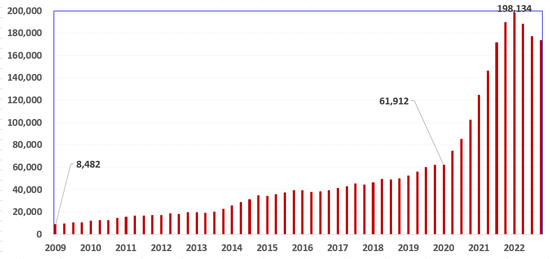

前面我們提過,SiVB的定位就是服務于硅谷的初創客戶。伴隨客戶起飛,硅谷銀行就成為了風口上的那頭豬,自身也迎來了超級周期,存款嘩啦啦地不斷流入:

2009年,SiVB總存款為84.82億美元,到2020年底則增長至619.1億美元,增幅超6倍;

2020-2022年,在美聯儲大放水背景下,互聯網行業和VC/PE行業迎來最后瘋狂,SiVB存款兩年內進一步增長2倍,至1981.34億美元。

圖4、硅谷銀行存款總額(百萬美元)

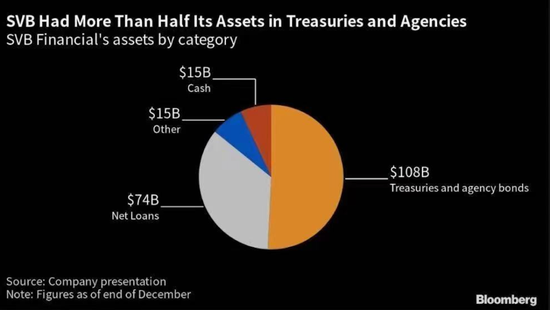

存款過快增加,給銀行資產配置帶來嚴峻挑戰。短期內,把錢貸出去是不可能的。唯一能做的,就是在二級市場上購買債券資產,主要是國債和按揭貸款證券(MBS)。按照彭博數據,在SiVB 2000億美元的資產負債表中,約1080億美元配置在國債和機構債(即MBS和兩房債券),貸款僅有30%(圖5)。

圖5、硅谷銀行資產負債表:風險敞口

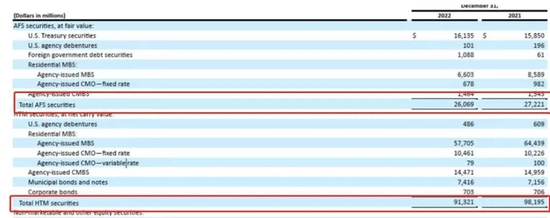

圖6、硅谷銀行風險敞口:明細

資料來源:Bloomberg, SiVB資產負債表。

國債、機構債的優點在流動性好,安全性高。2009年之后的十幾年的美聯儲超級寬松下,國債、利率大幅下降,使SiVB不但享受固定票息(Coupon)收入,還享受因收益率下降帶來的豐厚資本利得(Capital Gain)。根據公開資料,硅谷銀行1000多億美元的債券中,約270億美元是以公允價值計價(AFS),約900億美元是以持有到期方式計價(HTM)、久期相對較長的資產(圖6)。

將短久期、低成本的存款,投資于長久期的債券資產,賺取息差,即借短放長,是商業銀行最古老的商業模式。學過固定收益基礎的都知道,久期越長,資本利得就越高,相當于加杠桿了。這一模式的合理性在于,存款保持穩定增長,且債券收益率保持穩定(下降)。過去十余年,科技周期+美聯儲超級寬松“戴維斯雙擊下”,SiVB通過借短放長模式,賺的盆滿缽滿,也是其能獲得超高估值的重要原因。

但過去兩年,資產、負債兩端形勢均急轉直下:一方面負債端,隨著移動互聯網周期結束,全球科技行業一夜入冬,創業投資風潮迅速降溫。其對SiVB的直接影響是,存款規模開始迅速縮減:過去三個季度,存款總額從最高時期的1981億美元,迅速降至2022年底1730億美元。

另一方面資產端,迎來了美聯儲的狂飆式加息,導致SiVB持有的債券價格大跌,且流動性變得稀薄。2022年激進加息以來,美國30年期按揭利率從2.7%上升到6.7%,短短一年上升400個基點。10年期國債利率也上升接近400個基點。短時間內,如此大規模的加息,在過去數百年的歷史上也是極其罕見的。其直接后果是,當硅谷銀行打算出售手中證券資產,以應對存款贖回時,發現由于債券價格大跌,而不得不實現損失。

圖7、美國房地美30年期固定利率房貸

此外,MBS的久期負凸性問題—利率越高,久期越長,加劇了債券資產在加息階段的損失。硅谷銀行持有到期(HTM)資產久期從2021年的4年左右,增至目前的6.2年,某種程度上就是負凸性的被動推動所致。這意味這,當利率上升時,硅谷銀行所面臨的“損失”,將比利率下降時的“收益”,要高的多。所以就出現了文章開頭的“出售210億美元資產,實現18億美元的損失”。保守估計,HTM資產如果現在變現,將至少出現10%資產損失,這意味著硅谷銀行的資本金將全部歸零。

03

會是2008年金融危機重現嗎?

目前看來,概率仍然不高。

一方面,SiVB從體量來上看,只屬于中等規模銀行,尚算不上“系統重要性”,至多是一個區域性、邊緣性的風險事件。而作為對比,2008年金融危機中倒下,是全美乃至全球最大的金融機構,AIG,雷曼、花旗、貝爾斯登,摩根史丹利和高盛也一度處于破產邊緣。

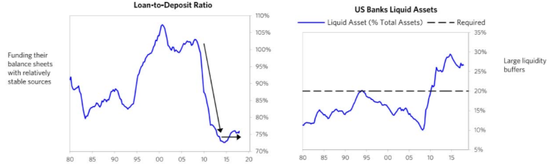

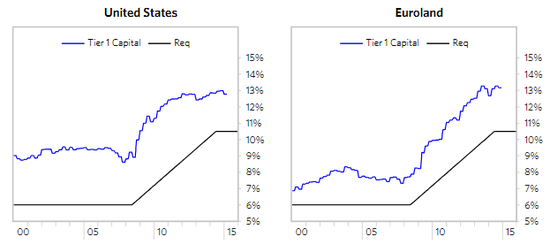

另一方面,更重要的是,美國當局和各大銀行對2008年金融危機仍有記憶,銀行資產負債表情況遠好于2008年金融危機前。無論是從貸存比、流動資產比例,還是一級資本充足率來看,歐美大銀行財務指標遠勝于2008年金融危機期間。這與過去十年美聯儲持續不斷地要求各大銀行做“壓力測試”是分不開的,這意味著即便面臨2008年間的不利情景,美國銀行也能更好地應對。

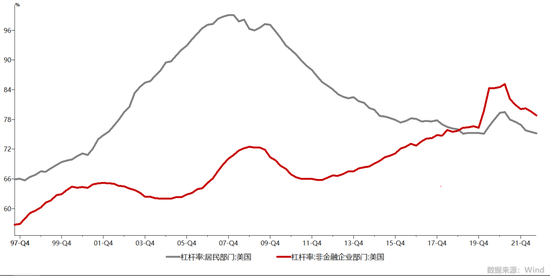

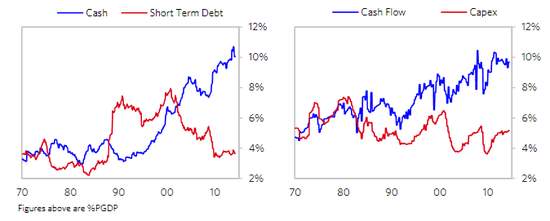

圖8、美國銀行流動性和資本充足率指標:遠勝于2008年期間

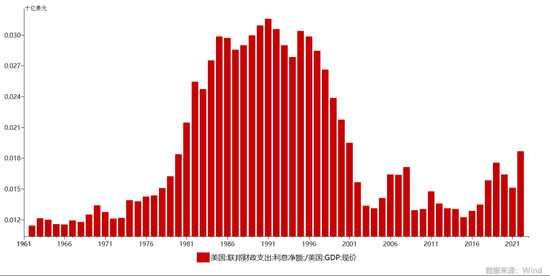

最后,從基本面看,美國經濟各部門資產負債表仍較健康。美國家庭部門杠桿率2008年金融危機之后持續下降,目前已經降至80%以下(圖9)。企業部門杠桿率金融危機之后上升,并非企業資本支出增加所致,而是企業利用低成本資金回購股票。整體來講,美國企業現金處于近幾十年來的新高,財務狀況非常健康(圖10)。政府部門債務整體上升,但從利息支出負擔,仍處于歷史較低水平(圖11),且顯著低于名義GDP增速(過去兩年10%,過去十年4%-5%)。

圖9、美國家庭和非金融企業杠桿率

圖10:美國企業:現金處于歷史最高水平

圖11、美國政府利息支出占GDP比重

04

如何影響市場,沖擊波如何?

盡管2008年金融危機重現的概率并不高,這并不代表對市場沒有沖擊。硅谷銀行危機,既具備一般性銀行危機的普遍特征,又與科技行業聯系緊密,因此其對市場沖擊可能更復雜:

流動性沖擊:主要體現在對金融板塊沖擊上。由于預期SiVB拋售資產,以應對贖回,諸多流動性不好、較長久期的MBS、機構債等債券資產可能面臨下跌。同時,持有相關頭寸較高且容易風險傳染的銀行券商板塊容易受到流動性沖擊;

科技行業:在SiVB開戶的科技企業和VC/PE眾多。雖然FDIC接管后,25萬美元以下的存款不受影響。但大部分企業在銀行中的存款卻不受保護。因此,SiVB如果無序破產,則納斯達克指數中的中小科技股指數或將面臨較大沖擊,同時對初創企業將帶來嚴重打擊。

避險交易:一旦出現風險蔓延跡象,則傳統安全資產(美元、日元、黃金、美國國債)將會受益,而全球股票,特別是新興市場股票將會得到拋售,資本回流美國。

05

對我國經濟、市場有何影響?

經濟影響方面,在風險蔓延成一場經典的金融危機之前,硅谷銀行事件對我國經濟的沖擊將是間接的和影響較小的。

但對我國市場的短期影響或是不容忽視的,主要體現在:

互聯網、醫藥等VC/PE集中行業受到一定沖擊。特別是中概股和香港科技股,以及受沖擊個股,或將遭到拋售;

避險交易沖擊:短期風險偏好大幅下降下,可能導致資金從A股、港股回流美國,從而導致相關風險資產殺跌。

資金回流下,人民幣匯率短期或受到一定壓力。

特別要說明的是,短期沖擊不會改變國內市場的獨立行情。只要國內經濟保持年初以來復蘇狀態,只要我們能夠采取實招提振社會信心,只要穩增長措施及時、有力,A股仍有較大概率跑贏海外市場,風景這邊獨好。

06

硅谷銀行倒下了,

誰是加息沖擊的下一個?

2021年11月以來,美聯儲開啟了加息“狂飆”,加息的速度和力度在歷史上極為罕見,相當于從“40°C”高溫的夏天,一夜之間進入到“-20°C”的寒冬。融資環境急劇惡化下,出現硅谷銀行破產等事件是非常正常。SiVB不是第一個,也絕不是最后一個。

如果美聯儲繼續當前偏鷹派立場,加息幅度高于市場預期,且在高水平上維持更長時間,肯定會有下一個倒下。下面幾個較薄弱的“點”,可能被率先擊破:

日元融資交易逆轉:一旦日本通脹跟隨全球趨勢抬頭,日本央行長達30多年的寬松政策逆轉,則日本國債、日元,以及以日元作為融資貨幣購買的資產,將會遭到拋售,其沖擊波將不容小覷;

歐洲邊緣國家政府債。十年前,歐洲邊緣國家曾經爆發過債務危機。雖然危機已經過去,但債務負擔卻日益嚴重。以意大利為例,債務占GDP已經突破了150%,一旦債券收益率大幅上升,其償付能力將受到沖擊。

數字貨幣市場。去年,數字貨幣已經領略了美聯儲激進加息的威力。比特幣從7萬美元/枚,絲滑地暴跌至1.5萬美元/枚。隨著加息預期放緩,近期有所反彈。但最新數據顯示,美聯儲加息幅度比預期更大。一旦加息至6%的情景實現,那么反彈將被證明是曇花一現,數字貨幣或將迎來第三浪下跌。

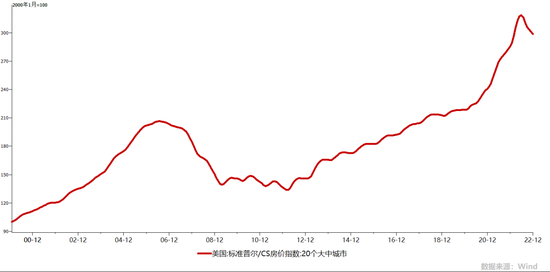

美國房地產市場及MBS市場。加息最直接的沖擊,就是按揭市場。目前美國按揭利率接近7%,已經顯著超過“懲罰性”水平,疊加過去幾年房價暴漲,房地產市場爆發危機的幾率不小。MBS市場流動性相對較差,短期利率大幅上升,一旦資產被拋售,將產生嚴重問題。MBS市場規模巨大,其一旦出現擠兌式拋售,其后果將極其嚴重。

圖12:美國標普席勒20大城市房價指數

07

會影響美聯儲加息進程嗎?

關鍵看后續事件如何演進。在演變成系統性危機、導致經濟出現衰退和通脹大幅緩解之前,不太可能逆轉美聯儲加息的大方向。但節奏上,的確可能會有一定放緩。

如果只是個體性危機,那么美聯儲和美國政府可能會選擇袖手旁觀。在美國,接受政府救助是最后一步,在此之前,會優選接受市場救助,手段包括出售資產、引入戰略投資者、原有股東清零、壞賬徹底減記等。接受政府救助,意味著銀行喪失了獨立行動能力,且條件極具懲罰性和侮辱性,因此不到萬不得已,問題不會求助政府,政府也不會救助。

如果事件演變成具有傳染性的局部性金融危機,但沒有危及經濟復蘇和整個金融體系,美國當局和美聯儲可能提供流動性支持,但應該不會放棄大的加息選擇;

當然,如果危機蔓延至全局性金融危機,對經濟運行造成重大威脅,且解除了通脹壓力,那么可能停止加息,甚至轉至降息。具體可以參考2020年疫情期間,美聯儲大幅降息至0,避免經濟陷入崩潰。

目前來看,現在下結論仍然較早,應關注事件的具體演進及可能沖擊。

(本文作者介紹:華興資本集團首席經濟學家。)

責任編輯:張文

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。