文/新浪財(cái)經(jīng)意見(jiàn)領(lǐng)袖(微信公眾號(hào)kopleader)專(zhuān)欄作家 李文紅

摘要:李文紅認(rèn)為,可借鑒虛擬資產(chǎn)的國(guó)際監(jiān)管思路和趨勢(shì),建立我國(guó)防范互聯(lián)網(wǎng)金融風(fēng)險(xiǎn)的長(zhǎng)效機(jī)制,避免重蹈網(wǎng)絡(luò)借貸平臺(tái)的覆轍。

一是加強(qiáng)對(duì)新興技術(shù)的關(guān)注、監(jiān)測(cè)和研究,適時(shí)完善監(jiān)管規(guī)則,改進(jìn)監(jiān)管方式。二是對(duì)“新業(yè)務(wù)、新模式”及時(shí)進(jìn)行穿透定性,明確是否需要納入監(jiān)管以及所需申領(lǐng)的牌照類(lèi)型和適用的監(jiān)管規(guī)則。只要從事同類(lèi)金融業(yè)務(wù),都應(yīng)取得法定金融牌照,遵循相同的監(jiān)管規(guī)則。三是對(duì)于沒(méi)有牌照但實(shí)質(zhì)上開(kāi)展金融業(yè)務(wù),或雖有牌照但超范圍經(jīng)營(yíng)、未按照業(yè)務(wù)實(shí)質(zhì)遵守相關(guān)監(jiān)管法規(guī)的情形,在規(guī)模不大、社會(huì)影響面較小的時(shí)候就應(yīng)及時(shí)果斷采取措施。四是完善監(jiān)管機(jī)制,包括在監(jiān)管機(jī)構(gòu)內(nèi)部建立跨部門(mén)“會(huì)診”機(jī)制、加強(qiáng)跨行業(yè)監(jiān)管協(xié)調(diào)溝通、借鑒各國(guó)監(jiān)管沙盒經(jīng)驗(yàn)完善我國(guó)試點(diǎn)機(jī)制等,確保監(jiān)管機(jī)構(gòu)及時(shí)應(yīng)對(duì)市場(chǎng)變化。

01 引言

近年來(lái),隨著金融科技,尤其是區(qū)塊鏈、分布式賬戶(hù)技術(shù)在全球范圍內(nèi)的迅速興起和運(yùn)用,虛擬資產(chǎn)(crypto-assets)呈現(xiàn)出快速發(fā)展趨勢(shì),引起了國(guó)際組織、各國(guó)央行和監(jiān)管機(jī)構(gòu)的廣泛關(guān)注。本文梳理了虛擬資產(chǎn)的概念、特征與分類(lèi),分析了虛擬資產(chǎn)的國(guó)際監(jiān)管動(dòng)態(tài)與趨勢(shì),重點(diǎn)介紹了巴塞爾銀行監(jiān)管委員會(huì)提出的虛擬資產(chǎn)審慎監(jiān)管框架和國(guó)別層面的虛擬資產(chǎn)監(jiān)管思路與實(shí)踐。

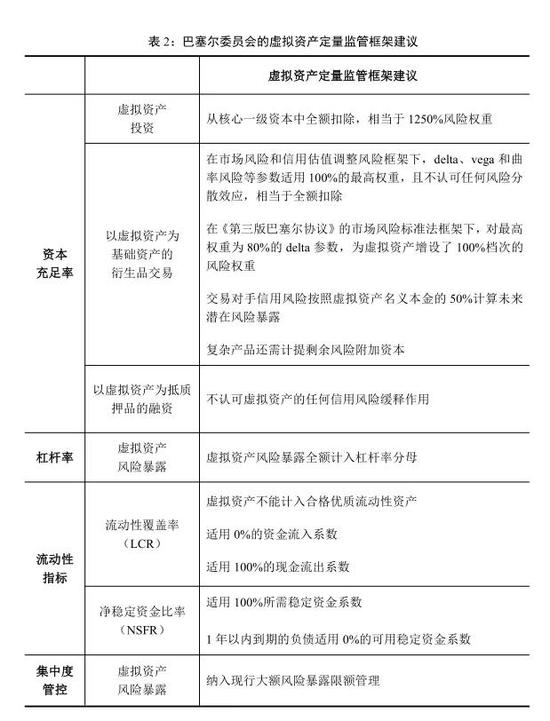

巴塞爾委員會(huì)認(rèn)為,虛擬資產(chǎn)雖因不具有實(shí)物形態(tài),可以算作一類(lèi)“新資產(chǎn)”,但并未產(chǎn)生新的金融業(yè)務(wù)模式,因此未提出新的監(jiān)管框架,而是在現(xiàn)行框架下明確了相關(guān)資本、流動(dòng)性計(jì)量和風(fēng)險(xiǎn)管控要求。鑒于虛擬資產(chǎn)的高投機(jī)性、高波動(dòng)性和低流動(dòng)性,建議在《第三版巴塞爾協(xié)議》框架下適用最嚴(yán)格的標(biāo)準(zhǔn),目前禁止銀行參與虛擬資產(chǎn)交易的國(guó)家(如中國(guó)),已符合委員會(huì)提出的虛擬資產(chǎn)審慎監(jiān)管標(biāo)準(zhǔn)。

在國(guó)別層面,各國(guó)對(duì)與虛擬資產(chǎn)相關(guān)的金融活動(dòng)或者限制甚至禁止,或者按照業(yè)務(wù)實(shí)質(zhì)納入現(xiàn)行監(jiān)管框架,并明確所應(yīng)適用的監(jiān)管標(biāo)準(zhǔn)。本文認(rèn)為,可借鑒虛擬資產(chǎn)的國(guó)際監(jiān)管思路和趨勢(shì),建立防范互聯(lián)網(wǎng)金融風(fēng)險(xiǎn)長(zhǎng)效機(jī)制,既充分發(fā)揮金融科技的積極作用,又有效應(yīng)對(duì)潛在風(fēng)險(xiǎn)和挑戰(zhàn),避免重蹈網(wǎng)絡(luò)借貸平臺(tái)(P2P)覆轍。

02 虛擬資產(chǎn)的概念、特征與分類(lèi)

(一)虛擬資產(chǎn)的概念與特征

目前,國(guó)內(nèi)外對(duì)虛擬資產(chǎn)尚無(wú)統(tǒng)一定義,金融穩(wěn)定理事會(huì)在向 2019 年 6 月二十國(guó)集團(tuán)財(cái)政部長(zhǎng)和中央銀行行長(zhǎng)會(huì)議提交的《虛擬資產(chǎn):工作進(jìn)展、監(jiān)管方式和潛在差距》(Crypto-assets: Work underway, regulatory approaches and potentialgaps)報(bào)告中,將虛擬資產(chǎn)定義為“主要使用加密技術(shù)、分布式賬戶(hù)或類(lèi)似技術(shù),并由此產(chǎn)生部分內(nèi)在價(jià)值(inherent value)或者感知價(jià)值(perceived value)的私營(yíng)部門(mén)資產(chǎn)”(FSB,2019)。在業(yè)界,虛擬資產(chǎn)的名稱(chēng)多種多樣,如虛擬貨幣(virtualcurrency)、加密貨幣(crypto-currency)、數(shù)字貨幣(digital currency)、代幣(token)、圈幣(coin)等。最典型的虛擬資產(chǎn)為投資者眾多、價(jià)格大起大落的比特幣(Bitcoin),另外還有以太幣(Ether)和臉書(shū)(Facebook)于 2019 年 6 月宣布擬推出的與世界主要貨幣掛鉤的天秤幣(Libra)等。

與傳統(tǒng)資產(chǎn)相比,虛擬資產(chǎn)主要具有三方面特征:一是數(shù)字化和虛擬化特性,不具備有形的實(shí)物形態(tài),只能通過(guò)電子化途徑存儲(chǔ)或者轉(zhuǎn)讓?zhuān)欢鞘褂眉用芗夹g(shù),包括對(duì)稱(chēng)密鑰(運(yùn)用同一數(shù)字密鑰創(chuàng)設(shè)和驗(yàn)證電子簽名)或非對(duì)稱(chēng)密鑰(運(yùn)用不同的數(shù)字密鑰)和哈希算法(驗(yàn)證數(shù)據(jù)完整性),力求使數(shù)據(jù)在認(rèn)可的參與者范圍內(nèi)安全傳輸;三是運(yùn)用分布式賬戶(hù)或類(lèi)似技術(shù)來(lái)記載、管理信息和數(shù)據(jù),希望以此實(shí)現(xiàn)記錄的唯一性、連續(xù)性和不可篡改性。

近年來(lái),虛擬資產(chǎn)種類(lèi)和規(guī)模快速增長(zhǎng),市場(chǎng)價(jià)格則延續(xù)了問(wèn)世以來(lái)大漲大落的趨勢(shì)。根據(jù)虛擬資產(chǎn)的主要服務(wù)提供商(coinmarketcap),截至 2020 年 3 月31 日,全球已出現(xiàn)了 5000 多種虛擬資產(chǎn),其市值在 2018 年初達(dá)到峰值 8300 億美元,2018 年底降至約 1300 億美元,到 2020 年 3 月底小幅回升至 1814 億美元,其中比特幣市值約為 1148 億美元。由于虛擬資產(chǎn)市場(chǎng)深度有限,存在投機(jī)炒作現(xiàn)象,其價(jià)格經(jīng)常大幅波動(dòng)。如比特幣自 2009 年問(wèn)世以來(lái),價(jià)格由 0 美元漲至2017 年 12 月 19 日的最高值 1.9 萬(wàn)美元,之后一路走跌,2020 年 3 月底為 6400美元左右,較最高點(diǎn)下跌近七成;其日間價(jià)格波動(dòng)也很大,如 2019 年 10 月 25日當(dāng)天從 7500 美元漲至 1 萬(wàn)美元,增長(zhǎng) 33%;而 2020 年 3 月,其 24 小時(shí)內(nèi)最大跌幅接近 50%,最低跌至 4107 美元。另一方面,雖然虛擬資產(chǎn)發(fā)展較快,但市場(chǎng)規(guī)模與傳統(tǒng)資產(chǎn)相比仍較為有限。2018 年底,全球黃金市場(chǎng)市值為 7 萬(wàn)億美元,美國(guó)國(guó)債市值為 22 萬(wàn)億美元,紐約股票交易所上市公司股票市值為 30萬(wàn)億美元,場(chǎng)外衍生產(chǎn)品合約名義價(jià)值為500 萬(wàn)億美元。

比特幣等虛擬資產(chǎn)的創(chuàng)始人和投資者將其稱(chēng)為“貨幣(currency)”的一個(gè)重要原因,是認(rèn)為或希望可以用其取代現(xiàn)有的法定貨幣,成為數(shù)字經(jīng)濟(jì)時(shí)代顛覆和超越國(guó)家主權(quán)(無(wú)國(guó)界)的新型“數(shù)字貨幣”。那么,這些虛擬資產(chǎn)能夠成為法定貨幣嗎?

法定貨幣的根本屬性是由中央銀行發(fā)行,具備無(wú)限法償性和相對(duì)穩(wěn)定的價(jià)值,從而具有價(jià)值尺度、流通手段、支付手段和價(jià)值貯藏功能。而虛擬資產(chǎn)本質(zhì)上是由私營(yíng)部門(mén)(市場(chǎng)機(jī)構(gòu)或個(gè)人)自行創(chuàng)設(shè),并約定應(yīng)用規(guī)則的數(shù)字化符號(hào),性質(zhì)上類(lèi)似于在一定范圍內(nèi)可流通的商品或資產(chǎn)。

2018 年 3 月,二十國(guó)集團(tuán)財(cái)政部長(zhǎng)和中央銀行行長(zhǎng)會(huì)議發(fā)布聯(lián)合公報(bào),表示“虛擬資產(chǎn)”不具備“貨幣”的關(guān)鍵屬性(G20,2018)。金融穩(wěn)定理事會(huì)、巴塞爾委員會(huì)等國(guó)際組織和多數(shù)國(guó)家的中央銀行、監(jiān)管機(jī)構(gòu)也明確表示,除央行數(shù)字貨幣外的虛擬資產(chǎn),不論在市場(chǎng)稱(chēng)謂中是否使用“貨幣”字樣,均不具有法定貨幣的基本屬性和功能(FSB,2018;BCBS,2019a 和 2019b)。

這些虛擬資產(chǎn)雖然可以在指定的范圍內(nèi)用于支付、交易和投資,但因缺乏主權(quán)國(guó)家的信用背書(shū),價(jià)格波動(dòng)性很高,僅是一類(lèi)尚不成熟的“資產(chǎn)”,無(wú)法作為安全穩(wěn)定、普遍認(rèn)可、廣泛使用的支付和價(jià)值貯藏手段,很難成為法定貨幣。而且,虛擬資產(chǎn)缺乏足夠的流動(dòng)性,具有很高的市場(chǎng)風(fēng)險(xiǎn)和操作風(fēng)險(xiǎn),其快速增長(zhǎng)和運(yùn)用可能會(huì)增加銀行業(yè)面臨的風(fēng)險(xiǎn)并產(chǎn)生金融穩(wěn)定隱患(BCBS,2019b;G7 Working Group on Stablecoins,2019)。

為此,國(guó)際監(jiān)管組織在研究和討論這類(lèi)資產(chǎn)時(shí),已不再使用“貨幣”字樣,而是將其統(tǒng)一稱(chēng)為“虛擬資產(chǎn)”,這也正式表明了國(guó)際監(jiān)管組織對(duì)比特幣等虛擬資產(chǎn)能否成為法定貨幣的態(tài)度。

(二)巴塞爾委員會(huì)關(guān)于虛擬資產(chǎn)的分類(lèi)

虛擬資產(chǎn)的種類(lèi)繁多,為了厘清監(jiān)管思路、明確監(jiān)管重點(diǎn),巴塞爾委員會(huì)根據(jù)發(fā)行主體和機(jī)制設(shè)計(jì)的不同,將現(xiàn)有的虛擬資產(chǎn)分為三類(lèi):未納入監(jiān)管的虛擬資產(chǎn)、納入監(jiān)管的虛擬資產(chǎn)和央行發(fā)行的數(shù)字貨幣(表 1),前兩類(lèi)也曾被稱(chēng)為“私人數(shù)字貨幣”。

第一類(lèi)是未納入監(jiān)管的虛擬資產(chǎn),其發(fā)行主體為不受監(jiān)管的私營(yíng)部門(mén)。按照有無(wú)引入價(jià)格穩(wěn)定機(jī)制,又可以進(jìn)一步分為不穩(wěn)定和相對(duì)穩(wěn)定的虛擬資產(chǎn)兩類(lèi)。早期出現(xiàn)的虛擬資產(chǎn)屬于不穩(wěn)定虛擬資產(chǎn),其典型代表為比特幣,價(jià)格波動(dòng)幅度大、投機(jī)性強(qiáng),目前市場(chǎng)占比也最高。

2020 年 3 月,比特幣市值占全球虛擬資產(chǎn)總市值的比重為 65%。為降低市場(chǎng)價(jià)格波動(dòng)性,近年來(lái)出現(xiàn)的一些虛擬資產(chǎn)引入了價(jià)格穩(wěn)定機(jī)制,將其與一種或幾種主權(quán)貨幣、黃金或其他虛擬資產(chǎn)掛鉤,或者不與資產(chǎn)掛鉤而由相關(guān)算法決定發(fā)行和出售價(jià)格,和/或由發(fā)行人提供兌付或回購(gòu)承諾。相對(duì)穩(wěn)定的虛擬資產(chǎn)又稱(chēng)為“穩(wěn)定幣”(stablecoin),其穩(wěn)定性取決于具體的機(jī)制設(shè)計(jì),包括掛鉤資產(chǎn)類(lèi)別及其價(jià)格波動(dòng)性、信息披露及時(shí)性和準(zhǔn)確性以及是否具有外部審計(jì)安排等,但其是否能真正保持“穩(wěn)定”,還有待觀察和實(shí)踐檢驗(yàn)。目前這類(lèi)相對(duì)穩(wěn)定的虛擬資產(chǎn)在全球虛擬資產(chǎn)中的占比還比較小,2020 年 1 月僅為 0.02%。

2019 年 6 月 18 日,臉書(shū)(Facebook)宣布將聯(lián)合 100 家左右的大型公司作為初始會(huì)員單位,成立獨(dú)立的管理協(xié)會(huì),于 2020 年上半年發(fā)行以銀行存款和短期政府債券為基礎(chǔ)資產(chǎn),以此與美元、歐元、日元、英鎊、新加坡元等一籃子貨幣按比例掛鉤的 Libra(Libra Association,2019)。

目前來(lái)看,Libra 的運(yùn)作機(jī)制、如何與基礎(chǔ)資產(chǎn)掛鉤、價(jià)格如何決定、金融機(jī)構(gòu)和最終用戶(hù)如何參與以及相關(guān)監(jiān)管安排等諸多重要細(xì)節(jié)尚不明確,其設(shè)計(jì)方案也在不斷改變。比如,2020 年 4月,Libra 管理協(xié)會(huì)宣布擬對(duì) Libra 的運(yùn)行機(jī)制進(jìn)行重大調(diào)整,將與一籃子貨幣掛鉤改為與單一貨幣掛鉤(Libra Association,2020)。Libra 最后究竟能否如期推出,以及能在全球支付清算活動(dòng)中發(fā)揮多大作用,還存在極大的不確定性。金融穩(wěn)定理事會(huì)認(rèn)為,雖然以 Libra 為代表的相對(duì)穩(wěn)定的虛擬資產(chǎn)規(guī)模還比較小,但今后若在全球范圍內(nèi)尤其是金融體系中廣泛使用,不僅成為支付工具,而且成為價(jià)值儲(chǔ)藏手段,其對(duì)全球金融穩(wěn)定和貨幣政策傳導(dǎo)機(jī)制的影響則將大大超過(guò)不穩(wěn)定的虛擬資產(chǎn)(FSB,2020;G7 Working Group on Stablecoins,2019)。看來(lái),“穩(wěn)定幣”也可能極不穩(wěn)定。

第二類(lèi)納入監(jiān)管的虛擬資產(chǎn)實(shí)際是由金融機(jī)構(gòu)創(chuàng)設(shè)的用于金融機(jī)構(gòu)內(nèi)部或相互之間支付結(jié)算的記賬工具。這類(lèi)虛擬資產(chǎn)也引入了價(jià)格穩(wěn)定機(jī)制,與銀行存款或其他銀行資產(chǎn)/負(fù)債掛鉤,帶有批發(fā)工具性質(zhì),不涉及零售客戶(hù)和社會(huì)公眾。如美國(guó)摩根大通于 2015 年創(chuàng)設(shè)的 JPM Coin 在其內(nèi)部的私有鏈上運(yùn)行,不對(duì)外開(kāi)放,主要是為了提高集團(tuán)內(nèi)支付結(jié)算的便捷性。2019 年,14 家國(guó)際大型銀行(多為全球系統(tǒng)重要性銀行)與納斯達(dá)克聯(lián)合發(fā)起 Fnality,用于金融機(jī)構(gòu)之間的支付結(jié)算。由央行發(fā)行的數(shù)字貨幣為第三類(lèi)虛擬資產(chǎn),是法定貨幣的數(shù)字化形式,具有主權(quán)信用背書(shū),與傳統(tǒng)法定貨幣的基本屬性和功能相同。

目前,包括中國(guó)在內(nèi)的一些中央銀行已著手開(kāi)始央行數(shù)字貨幣的研發(fā)試驗(yàn)工作,但迄今尚未有主要經(jīng)濟(jì)體正式推出央行數(shù)字貨幣。鑒于金融穩(wěn)定理事會(huì)關(guān)于虛擬資產(chǎn)的定義特指私營(yíng)部門(mén)資產(chǎn),央行數(shù)字貨幣已成為與“虛擬資產(chǎn)”并列的概念。

根據(jù)巴塞爾委員會(huì)的調(diào)查統(tǒng)計(jì),截至 2018 年末,在參與調(diào)查的 115 家全球主要銀行機(jī)構(gòu)中,有 8 家銀行表示參與了虛擬資產(chǎn)交易并由此產(chǎn)生了約 85 億歐元的風(fēng)險(xiǎn)暴露,占其全部風(fēng)險(xiǎn)暴露的 0.2%,占全球虛擬資產(chǎn)市值的 7.5%。

這些銀行主要通過(guò)兩種方式參與虛擬資產(chǎn)交易:一是以虛擬資產(chǎn)為基礎(chǔ)資產(chǎn)的衍生產(chǎn)品代客交易,占比約為 70%;二是為以虛擬資產(chǎn)為基礎(chǔ)資產(chǎn)的衍生產(chǎn)品交易提供支付結(jié)算服務(wù),占比約為30%。其中,無(wú)一家銀行直接投資了虛擬資產(chǎn),絕大部分銀行參與的為比特幣相關(guān)交易。

03 虛擬資產(chǎn)的國(guó)際監(jiān)管動(dòng)態(tài)與趨勢(shì)

(一)國(guó)際監(jiān)管組織的關(guān)注視角和監(jiān)管措施

近年來(lái),隨著金融科技,尤其是區(qū)塊鏈、分布式賬戶(hù)技術(shù)在全球范圍內(nèi)的迅速興起和運(yùn)用,虛擬資產(chǎn)呈現(xiàn)出快速發(fā)展趨勢(shì),引起了國(guó)際組織、各國(guó)央行和監(jiān)管機(jī)構(gòu)的廣泛關(guān)注。2018 年 3 月召開(kāi)的二十國(guó)集團(tuán)布宜諾斯艾利斯峰會(huì)要求國(guó)際標(biāo)準(zhǔn)制定機(jī)構(gòu)密切關(guān)注虛擬資產(chǎn)的潛在風(fēng)險(xiǎn)并研究提出監(jiān)管框架(G20,2018)。

在此背景下,金融穩(wěn)定理事會(huì)、巴塞爾銀行監(jiān)管委員會(huì)、國(guó)際證監(jiān)會(huì)組織、國(guó)際清算銀行的支付與市場(chǎng)基礎(chǔ)設(shè)施委員會(huì)和反洗錢(qián)金融行動(dòng)工作組(FATF)等國(guó)際組織根據(jù)自身的職責(zé)定位,從不同的角度研究提出對(duì)虛擬資產(chǎn)的監(jiān)管建議。

與此同時(shí),Libra 白皮書(shū)的發(fā)布,在全球范圍內(nèi)引起了廣泛關(guān)注,有人認(rèn)為會(huì)對(duì)全球貨幣體系造成重大挑戰(zhàn)甚至產(chǎn)生顛覆性的影響,成為跨國(guó)界的超主權(quán)貨幣。美國(guó)國(guó)會(huì)多次召開(kāi)了聽(tīng)證會(huì)舉行辯論,歐盟多國(guó)央行表示要予以嚴(yán)格控制。2019年下半年以來(lái),金融穩(wěn)定理事會(huì)、巴塞爾委員會(huì)等國(guó)際監(jiān)管組織按照二十國(guó)集團(tuán)的要求,均將以 Libra 為代表的全球穩(wěn)定幣(global stablecoin,GSC)作為重點(diǎn)關(guān)注領(lǐng)域,從不同的角度進(jìn)行跟蹤研究(FSB,2020)。

金融穩(wěn)定理事會(huì)。主要關(guān)注虛擬資產(chǎn)發(fā)展對(duì)全球金融穩(wěn)定的潛在影響,于2018 年建立全球虛擬資產(chǎn)監(jiān)測(cè)框架,分析可能影響金融穩(wěn)定的主要風(fēng)險(xiǎn)點(diǎn)及其傳播渠道。2020 年重點(diǎn)研究以 Libra 為代表的全球穩(wěn)定幣若成為廣泛使用的支付和價(jià)值儲(chǔ)藏手段,可能影響全球金融穩(wěn)定的脆弱性來(lái)源及其傳播放大渠道。2020年 4 月 14 日,金融穩(wěn)定理事會(huì)發(fā)布《應(yīng)對(duì)全球穩(wěn)定幣帶來(lái)的監(jiān)管挑戰(zhàn)征求意見(jiàn)稿》(Addressing the Regulatory, Supervisory and Oversight ChallengesRaised by Global Stablecoin Arrangements),按照一致性(same business, same risk, samerules)和技術(shù)中立原則,提出了應(yīng)對(duì)全球穩(wěn)定幣挑戰(zhàn)的十項(xiàng)監(jiān)管原則。征求意見(jiàn)稿提出,全球穩(wěn)定幣基本可以納入現(xiàn)行監(jiān)管規(guī)則框架,但需要具體問(wèn)題具體分析,根據(jù)不同穩(wěn)定幣的運(yùn)行機(jī)制和經(jīng)濟(jì)功能,厘清所應(yīng)適用的具體規(guī)則和監(jiān)管機(jī)構(gòu)之間的職責(zé)劃分;若還有監(jiān)管空白,再考慮制定補(bǔ)充規(guī)定(FSB,2020)。近年來(lái),金融穩(wěn)定理事會(huì)還一直在研究區(qū)塊鏈、分布式賬戶(hù)和網(wǎng)絡(luò)借貸平臺(tái)等“去中心化”技術(shù)或業(yè)務(wù)模式可能對(duì)金融穩(wěn)定、監(jiān)管框架和治理機(jī)制的影響(FSB,2019)。

巴塞爾銀行監(jiān)管委員會(huì)。重點(diǎn)研究銀行機(jī)構(gòu)參與虛擬資產(chǎn)交易的審慎監(jiān)管規(guī)則。2019 年 12 月,巴塞爾委員會(huì)發(fā)布《虛擬資產(chǎn)審慎監(jiān)管要求征求意見(jiàn)稿》(Designing a Prudential Treatment for Crypto-assets),提出了對(duì)銀行參與虛擬資產(chǎn)相關(guān)交易的資本、流動(dòng)性計(jì)量規(guī)則和風(fēng)險(xiǎn)管控等監(jiān)管建議(BCBS,2019b)。2019年下半年以來(lái),巴塞爾委員會(huì)也著手研究銀行機(jī)構(gòu)若參與 Libra 生態(tài)系統(tǒng),可能面臨的金融和非金融風(fēng)險(xiǎn)、對(duì)銀行業(yè)務(wù)模式和盈利能力的影響以及銀行監(jiān)管者需要關(guān)注和解決的問(wèn)題。

國(guó)際證監(jiān)會(huì)組織。主要關(guān)注虛擬資產(chǎn)的一級(jí)市場(chǎng)發(fā)行、二級(jí)市場(chǎng)交易以及相關(guān)的托管、結(jié)算、會(huì)計(jì)、估值、基金投資、交易平臺(tái)和首次代幣發(fā)行融資(ICO)等監(jiān)管問(wèn)題,曾于2018年1月發(fā)布了關(guān)于首次代幣發(fā)行融資的風(fēng)險(xiǎn)提示(IOSCO,2018)。首次代幣發(fā)行融資是企業(yè)或個(gè)人在網(wǎng)絡(luò)上公布創(chuàng)業(yè)項(xiàng)目方案(白皮書(shū)),以自行定義的代幣(token)公開(kāi)募集比特幣或其他具有一定流通性的虛擬資產(chǎn),進(jìn)而換取資金支持創(chuàng)業(yè)項(xiàng)目的業(yè)務(wù)活動(dòng)。當(dāng)前,國(guó)際證監(jiān)會(huì)組織也將全球穩(wěn)定幣作為工作重點(diǎn),于 2020 年 3 月 23 日發(fā)布了《全球穩(wěn)定幣動(dòng)議報(bào)告》(GlobalStablecoin Initiatives),從證券市場(chǎng)的監(jiān)管角度,研究分析如何對(duì)其適用國(guó)際證券監(jiān)管標(biāo)準(zhǔn)和規(guī)則(IOSCO,2020)。

支付與市場(chǎng)基礎(chǔ)設(shè)施委員會(huì)。該委員會(huì)設(shè)立在國(guó)際清算銀行,成員來(lái)自各國(guó)中央銀行,主要職責(zé)是制定和推動(dòng)實(shí)施支付清算領(lǐng)域的國(guó)際標(biāo)準(zhǔn),促進(jìn)提升支付清算體系的效率和安全性。在虛擬資產(chǎn)領(lǐng)域,該委員會(huì)重點(diǎn)關(guān)注研究區(qū)塊鏈、分布式賬戶(hù)技術(shù)和虛擬資產(chǎn)在支付清算領(lǐng)域的潛在運(yùn)用與風(fēng)險(xiǎn),可能對(duì)金融基礎(chǔ)設(shè)施產(chǎn)生的影響和帶來(lái)的挑戰(zhàn),近期重點(diǎn)研究各國(guó)央行數(shù)字貨幣的進(jìn)展情況、利弊分析、潛在的法律和其他需要關(guān)注的問(wèn)題(CPMI,2018)。

反洗錢(qián)金融行動(dòng)工作組。2018 年 10 月,明確將反洗錢(qián)和反恐融資國(guó)際標(biāo)準(zhǔn)的適用范圍擴(kuò)大到與虛擬資產(chǎn)相關(guān)的金融活動(dòng),要求虛擬資產(chǎn)服務(wù)提供商申請(qǐng)牌照或登記注冊(cè)、接受有效監(jiān)管并遵守反洗錢(qián)和反恐融資國(guó)際標(biāo)準(zhǔn)。該工作組又進(jìn)一步制定了專(zhuān)門(mén)針對(duì)虛擬資產(chǎn)服務(wù)提供商的實(shí)施細(xì)則和關(guān)于虛擬資產(chǎn)的指引,于 2019 年 6 月正式實(shí)施。

(二)巴塞爾銀行監(jiān)管委員會(huì)提出的虛擬資產(chǎn)審慎監(jiān)管框架

1、關(guān)于虛擬資產(chǎn)的總體態(tài)度

如前所述,巴塞爾委員會(huì)已明確表示,除央行數(shù)字貨幣外的虛擬資產(chǎn)僅是一類(lèi)尚不成熟的“資產(chǎn)”,不具有普遍的可接受性和法償性,本質(zhì)上不是貨幣。根據(jù)各國(guó)法律和監(jiān)管框架的不同,若未來(lái)銀行直接或間接參與虛擬資產(chǎn)交易,包括直接投資虛擬資產(chǎn)或投資以其為資產(chǎn)組合的資管產(chǎn)品、向參與虛擬資產(chǎn)交易的客戶(hù)提供融資、開(kāi)展虛擬資產(chǎn)衍生品交易或?yàn)樘摂M資產(chǎn)衍生品交易提供托管和結(jié)算等服務(wù)、以虛擬資產(chǎn)為抵質(zhì)押品開(kāi)展回購(gòu)和逆回購(gòu)融資等,將會(huì)面臨一系列的金融風(fēng)險(xiǎn)和非金融風(fēng)險(xiǎn)。

金融風(fēng)險(xiǎn)包括信用風(fēng)險(xiǎn)、市場(chǎng)風(fēng)險(xiǎn)、流動(dòng)性風(fēng)險(xiǎn)等;非金融風(fēng)險(xiǎn)包括由于欺詐、網(wǎng)絡(luò)攻擊、技術(shù)本身的脆弱性和虛擬資產(chǎn)治理結(jié)構(gòu)和運(yùn)行機(jī)制不完善帶來(lái)的操作風(fēng)險(xiǎn),由于反洗錢(qián)/反恐融資規(guī)則執(zhí)行不力、客戶(hù)虛擬資產(chǎn)保管不當(dāng)、消費(fèi)者保護(hù)不到位、各國(guó)法律和監(jiān)管框架不同而帶來(lái)的法律風(fēng)險(xiǎn)和聲譽(yù)風(fēng)險(xiǎn),以及由于外包服務(wù)機(jī)構(gòu)系統(tǒng)中斷、集中度過(guò)高而帶來(lái)的第三方風(fēng)險(xiǎn)等。

因此,雖然目前在全球主要銀行機(jī)構(gòu)中,尚無(wú)一家銀行直接投資了虛擬資產(chǎn),對(duì)虛擬資產(chǎn)的總體風(fēng)險(xiǎn)暴露有限,但考慮到虛擬資產(chǎn)缺乏流動(dòng)性,其快速增長(zhǎng)和運(yùn)用會(huì)增加銀行業(yè)面臨的風(fēng)險(xiǎn)并產(chǎn)生金融穩(wěn)定隱患,同時(shí)各國(guó)監(jiān)管當(dāng)局在虛擬資產(chǎn)的資本和流動(dòng)性計(jì)量方面做法差異較大,有必要明確和統(tǒng)一銀行機(jī)構(gòu)參與虛擬資產(chǎn)交易的審慎監(jiān)管框架。在此背景下,巴塞爾委員會(huì)于 2019 年 12 月發(fā)布了《虛擬資產(chǎn)審慎監(jiān)管要求征求意見(jiàn)稿》。

2、虛擬資產(chǎn)審慎監(jiān)管框架遵循的基本原則

巴塞爾委員會(huì)按照以下原則設(shè)計(jì)了虛擬資產(chǎn)的審慎監(jiān)管框架:

一是一致性原則。雖然虛擬資產(chǎn)因不具有實(shí)物形態(tài),可以算作一類(lèi)“新資產(chǎn)”,但并未因此而產(chǎn)生新的金融業(yè)務(wù)模式。在穿透分析之后,不論是虛擬資產(chǎn)還是傳統(tǒng)資產(chǎn),只要是經(jīng)濟(jì)功能和風(fēng)險(xiǎn)本質(zhì)相同的金融業(yè)務(wù),就應(yīng)當(dāng)適用同樣的監(jiān)管標(biāo)準(zhǔn)。

二是“技術(shù)中立”原則。監(jiān)管框架的設(shè)計(jì)不宜體現(xiàn)支持或反對(duì)某種特定技術(shù)方案的導(dǎo)向,但要考慮虛擬資產(chǎn)與傳統(tǒng)資產(chǎn)相比較,所采用的相關(guān)技術(shù)方案和其他特殊屬性可能帶來(lái)的額外風(fēng)險(xiǎn)。

三是簡(jiǎn)單性原則。鑒于銀行目前的虛擬資產(chǎn)風(fēng)險(xiǎn)暴露仍然較小,應(yīng)盡量根據(jù)其經(jīng)濟(jì)功能和業(yè)務(wù)本質(zhì),適用現(xiàn)行的監(jiān)管框架。在現(xiàn)行框架下,則應(yīng)盡量選用相對(duì)簡(jiǎn)單的“標(biāo)準(zhǔn)法”,不宜采用較為復(fù)雜的內(nèi)部模型法。四是最低標(biāo)準(zhǔn)原則。巴塞爾委員會(huì)提出的虛擬資產(chǎn)審慎監(jiān)管框架僅為最低標(biāo)準(zhǔn)或監(jiān)管底線(xiàn),各國(guó)可以在此基礎(chǔ)上提出更為嚴(yán)格的監(jiān)管要求。目前禁止銀行參與虛擬資產(chǎn)交易的國(guó)家(如中國(guó)),已符合委員會(huì)提出的虛擬資產(chǎn)審慎監(jiān)管標(biāo)準(zhǔn)。

3、審慎監(jiān)管框架覆蓋的虛擬資產(chǎn)范圍

基于上述簡(jiǎn)單性原則,巴塞爾委員會(huì)認(rèn)為,考慮到第三類(lèi)虛擬資產(chǎn)為央行數(shù)字貨幣;第二類(lèi)虛擬資產(chǎn)的創(chuàng)設(shè)、使用機(jī)構(gòu)及其業(yè)務(wù)活動(dòng)已納入現(xiàn)行金融監(jiān)管范疇,其使用范圍也局限于持牌金融機(jī)構(gòu),不涉及社會(huì)公眾;在第一類(lèi)未納入監(jiān)管的虛擬資產(chǎn)中,相對(duì)穩(wěn)定的虛擬資產(chǎn),尤其是 Libra 尚在研究設(shè)計(jì)過(guò)程中,其屬性和風(fēng)險(xiǎn)狀況還具有很大的不確定性;不穩(wěn)定虛擬資產(chǎn)的歷史相對(duì)較長(zhǎng)、性質(zhì)相對(duì)清晰,加之風(fēng)險(xiǎn)很高,是當(dāng)前虛擬資產(chǎn)的主要組成部分,也是銀行機(jī)構(gòu)參與虛擬資產(chǎn)交易的主要風(fēng)險(xiǎn)暴露,因此,先重點(diǎn)研究提出銀行參與不穩(wěn)定虛擬資產(chǎn)交易的監(jiān)管規(guī)則,并將其作為未來(lái)進(jìn)一步明確銀行參與其他虛擬資產(chǎn)業(yè)務(wù)監(jiān)管規(guī)則的基礎(chǔ)框架(benchmark)。

4.虛擬資產(chǎn)審慎監(jiān)管框架的思路與內(nèi)容

虛擬資產(chǎn)雖然由于不具有實(shí)物形態(tài),可以算作一類(lèi)“新資產(chǎn)”,但并未因此而產(chǎn)生新的金融業(yè)務(wù)模式,因此,巴塞爾委員會(huì)沒(méi)有對(duì)銀行參與虛擬資產(chǎn)交易提出一個(gè)新的監(jiān)管框架,而是在現(xiàn)行的定量與定性相結(jié)合的審慎監(jiān)管框架中,明確(clarify)了銀行參與虛擬資產(chǎn)交易的資本、流動(dòng)性計(jì)量方式和風(fēng)險(xiǎn)管控要求。

鑒于虛擬資產(chǎn)的高投機(jī)性、高波動(dòng)性、低流動(dòng)性和在壓力情況下實(shí)現(xiàn)收益的高度不確定性,巴塞爾征求意見(jiàn)稿建議在《第三版巴塞爾協(xié)議》的資本和流動(dòng)性框架下,適用最審慎、最嚴(yán)格的標(biāo)準(zhǔn)(BCBS,2019b)。

(1)資本與杠桿率計(jì)量。一是對(duì)于銀行表內(nèi)的虛擬資產(chǎn)投資,應(yīng)從核心一級(jí)資本中全額扣除,相當(dāng)于適用 1250%的風(fēng)險(xiǎn)權(quán)重。二是對(duì)于以虛擬資產(chǎn)為基礎(chǔ)資產(chǎn)的衍生產(chǎn)品交易,不能采用針對(duì)市場(chǎng)風(fēng)險(xiǎn)、信用估值調(diào)整(CVA)和交易對(duì)手信用風(fēng)險(xiǎn)的內(nèi)部模型法等高級(jí)計(jì)量方法,只能采用更為保守的簡(jiǎn)單方法。在市場(chǎng)風(fēng)險(xiǎn)和信用估值調(diào)整框架下,應(yīng)對(duì) delta、vega 和曲率風(fēng)險(xiǎn)等參數(shù)適用 100%的最高權(quán)重,且不認(rèn)可任何風(fēng)險(xiǎn)分散效應(yīng),相當(dāng)于全額扣除;復(fù)雜產(chǎn)品還需進(jìn)一步計(jì)提剩余風(fēng)險(xiǎn)附加資本;在計(jì)量交易對(duì)手信用風(fēng)險(xiǎn)時(shí),應(yīng)采用最簡(jiǎn)單保守的方法,即按照虛擬資產(chǎn)名義本金的 50%來(lái)計(jì)算未來(lái)潛在風(fēng)險(xiǎn)暴露。三是對(duì)于以虛擬資產(chǎn)為抵質(zhì)押品的融資,不認(rèn)可其任何信用風(fēng)險(xiǎn)緩釋作用。四是在計(jì)算杠桿率時(shí),虛擬資產(chǎn)風(fēng)險(xiǎn)暴露全額計(jì)入杠桿率的分母。需要指出的是,在《第三版巴塞爾協(xié)議》的市場(chǎng)風(fēng)險(xiǎn)標(biāo)準(zhǔn)法計(jì)量框架下,delta 參數(shù)的最高權(quán)重為 80%,但巴塞爾委員會(huì)認(rèn)為 80%不能充分反映虛擬資產(chǎn)的風(fēng)險(xiǎn)水平,專(zhuān)門(mén)為虛擬資產(chǎn)增設(shè)了 100%這一檔次的風(fēng)險(xiǎn)權(quán)重。

(2)流動(dòng)性指標(biāo)計(jì)量。在計(jì)算流動(dòng)性覆蓋率(LCR)時(shí),虛擬資產(chǎn)不能計(jì)入合格優(yōu)質(zhì)流動(dòng)性資產(chǎn),持有虛擬資產(chǎn)適用 0%的資金流入系數(shù)(不增加現(xiàn)金流入),相關(guān)負(fù)債則適用 100%的現(xiàn)金流出系數(shù)(可能全部流失)。在計(jì)算凈穩(wěn)定資金比例(NSFR)時(shí),持有虛擬資產(chǎn)適用 100%所需穩(wěn)定資金系數(shù),1 年以?xún)?nèi)到期的相關(guān)負(fù)債適用 0%的可用穩(wěn)定資金系數(shù)。

(3)集中度風(fēng)險(xiǎn)控制。征求意見(jiàn)稿還指出,銀行的虛擬資產(chǎn)風(fēng)險(xiǎn)暴露應(yīng)納入現(xiàn)行的大額風(fēng)險(xiǎn)暴露限額管理,有效控制集中度風(fēng)險(xiǎn)。

(4)全面風(fēng)險(xiǎn)管理要求。巴塞爾委員會(huì)于 2019 年 3 月 13 日專(zhuān)門(mén)發(fā)表聲明指出,如果銀行所在國(guó)允許其參與虛擬資產(chǎn)交易,則應(yīng)根據(jù)巴塞爾委員會(huì)和所在地監(jiān)管機(jī)構(gòu)發(fā)布的一系列風(fēng)險(xiǎn)管控與合規(guī)管理要求,對(duì)所形成的虛擬資產(chǎn)風(fēng)險(xiǎn)暴露實(shí)施全面風(fēng)險(xiǎn)管控。

一是事前盡職調(diào)查。在開(kāi)展虛擬資產(chǎn)業(yè)務(wù)或提供服務(wù)之前,應(yīng)充分評(píng)估其業(yè)務(wù)屬性和可能面臨的風(fēng)險(xiǎn),并確保自身有能力管控相關(guān)風(fēng)險(xiǎn),尤其是虛擬資產(chǎn)特有的欺詐、網(wǎng)絡(luò)攻擊、系統(tǒng)中斷、被用于洗錢(qián)和恐怖融資等非金融風(fēng)險(xiǎn)。

二是事中風(fēng)險(xiǎn)管控。銀行應(yīng)建立與虛擬資產(chǎn)的匿名性、高波動(dòng)性和高風(fēng)險(xiǎn)屬性相匹配的有效的風(fēng)險(xiǎn)管理政策和程序,作為銀行全面風(fēng)險(xiǎn)管理、反洗錢(qián)/反恐融資和反欺詐管理框架的有機(jī)組成部分,將其納入銀行內(nèi)部的資本和流動(dòng)性充足評(píng)估程序,并由銀行的董事會(huì)和高管層實(shí)施有效監(jiān)控。

三是事后信息披露。銀行應(yīng)當(dāng)將所從事的虛擬資產(chǎn)業(yè)務(wù)、提供的相關(guān)服務(wù)、形成的直接和間接風(fēng)險(xiǎn)暴露、資本與流動(dòng)性要求和會(huì)計(jì)處理情況等納入常規(guī)信息披露事項(xiàng)。四是加強(qiáng)監(jiān)管溝通。及時(shí)向監(jiān)管機(jī)構(gòu)報(bào)告準(zhǔn)備和已經(jīng)開(kāi)展的虛擬資產(chǎn)業(yè)務(wù),確保相關(guān)業(yè)務(wù)符合所在地的市場(chǎng)準(zhǔn)入和持續(xù)監(jiān)管規(guī)定;同時(shí),向監(jiān)管機(jī)構(gòu)報(bào)告對(duì)相關(guān)風(fēng)險(xiǎn)的評(píng)估和采取的風(fēng)險(xiǎn)管控措施(BCBS,2019a)。

對(duì)監(jiān)管機(jī)構(gòu)而言,則應(yīng)密切跟蹤監(jiān)測(cè)銀行所開(kāi)展的虛擬資產(chǎn)業(yè)務(wù),適時(shí)進(jìn)行監(jiān)督檢查,確保銀行充分評(píng)估相關(guān)風(fēng)險(xiǎn)、采取有效的風(fēng)險(xiǎn)管控措施、足額計(jì)提資本和流動(dòng)性?xún)?chǔ)備,并在發(fā)現(xiàn)銀行風(fēng)險(xiǎn)管控存在缺陷時(shí),及時(shí)采取糾正整改和處罰措施。

由于巴塞爾委員會(huì)等國(guó)際標(biāo)準(zhǔn)制定機(jī)構(gòu)不負(fù)責(zé)制定金融業(yè)務(wù)的市場(chǎng)準(zhǔn)入規(guī)則,而僅負(fù)責(zé)制定相關(guān)審慎監(jiān)管和行為監(jiān)管規(guī)則,銀行機(jī)構(gòu)能否參與虛擬資產(chǎn)交易,需要遵守當(dāng)?shù)氐姆煞ㄒ?guī)并獲得監(jiān)管機(jī)構(gòu)的批準(zhǔn)或進(jìn)行登記注冊(cè),因此,巴塞爾委員會(huì)特別指出,發(fā)布該征求意見(jiàn)稿并不表明其認(rèn)可某類(lèi)特定的虛擬資產(chǎn),或者認(rèn)為各國(guó)監(jiān)管機(jī)構(gòu)可允許所在地銀行參與虛擬資產(chǎn)交易。從實(shí)際效果來(lái)看,由于征求意見(jiàn)稿建議在現(xiàn)行監(jiān)管框架下適用最嚴(yán)格的監(jiān)管標(biāo)準(zhǔn),客觀上會(huì)弱化銀行參與虛擬資產(chǎn)交易的動(dòng)力。

巴塞爾委員會(huì)還指出,除了征求意見(jiàn)稿中關(guān)于銀行參與虛擬資產(chǎn)交易的審慎監(jiān)管要求,虛擬資產(chǎn)還涉及其他諸多問(wèn)題,包括對(duì)支付體系穩(wěn)健運(yùn)行、市場(chǎng)誠(chéng)信與消費(fèi)者保護(hù)、存款保險(xiǎn)機(jī)制、反洗錢(qián)與反恐融資、會(huì)計(jì)處理、公平競(jìng)爭(zhēng)、隱私保護(hù)和貨幣政策的影響等。這些問(wèn)題正在由相關(guān)國(guó)際標(biāo)準(zhǔn)制定機(jī)構(gòu)研究提出監(jiān)管建議,并由此構(gòu)成對(duì)虛擬資產(chǎn)的全面監(jiān)管框架。

(三)國(guó)家層面的虛擬資產(chǎn)監(jiān)管思路與實(shí)踐

如前所述,國(guó)際監(jiān)管組織的職能定位是研究制定國(guó)際統(tǒng)一的金融業(yè)務(wù)審慎監(jiān)管和行為監(jiān)管規(guī)則,金融業(yè)務(wù)、金融工具的定義以及金融機(jī)構(gòu)的市場(chǎng)準(zhǔn)入、業(yè)務(wù)范圍和市場(chǎng)退出則由所在地的法律法規(guī)來(lái)界定和規(guī)范。

1.關(guān)于虛擬資產(chǎn)的屬性

目前,關(guān)于是否應(yīng)將虛擬資產(chǎn)定性為金融工具,各國(guó)的意見(jiàn)和做法尚不統(tǒng)一,從美國(guó)、歐洲等地的近期實(shí)踐來(lái)看,其總體思路基本趨同:鑒于不同虛擬資產(chǎn)的設(shè)計(jì)結(jié)構(gòu)、運(yùn)行機(jī)制和應(yīng)用場(chǎng)景有所不同,很難一概而論,需要進(jìn)行穿透分析,根據(jù)其經(jīng)濟(jì)功能和交易實(shí)質(zhì)進(jìn)行區(qū)別定性,大體可以分為三類(lèi):

一是該虛擬資產(chǎn)若符合本國(guó)法律關(guān)于“金融工具”的定義,則應(yīng)被認(rèn)定為金融工具并相應(yīng)納入金融監(jiān)管。比較常見(jiàn)的情形為,該虛擬資產(chǎn)若符合本國(guó)法律關(guān)于“證券”“集合資產(chǎn)管理計(jì)劃”的定義,應(yīng)視同于證券、資管產(chǎn)品,納入相應(yīng)的監(jiān)管框架,如美國(guó)證監(jiān)會(huì)在《證券法》《證券交易法》框架下運(yùn)用豪威(Howey)測(cè)試來(lái)判斷某項(xiàng)虛擬資產(chǎn)是否屬于“證券”,已據(jù)此將 DAO、Grams 認(rèn)定為證券,并納入證券監(jiān)管框架(SEC,2017 和 2019);同時(shí),美國(guó)商品期貨交易委員會(huì)認(rèn)為,對(duì)于符合《商品交易法案》所定義“商品”特征的虛擬資產(chǎn),應(yīng)作為大宗商品進(jìn)行監(jiān)管,并已將比特幣和以太幣認(rèn)定為“商品”納入監(jiān)管(CFTC,2015 和 2019)。

二是該虛擬資產(chǎn)若在指定范圍內(nèi)用于支付/交換,符合所在國(guó)關(guān)于“電子貨幣”(e-money)的定義,則該虛擬資產(chǎn)及其參與主體相應(yīng)納入電子貨幣的監(jiān)管(FCA,2018)。

三是如果該虛擬資產(chǎn)僅在一定范圍內(nèi)作為“代幣”使用,用途類(lèi)似娛樂(lè)場(chǎng)所的“游戲幣”、電子商務(wù)平臺(tái)的積分(token)等,則可以不納入監(jiān)管范疇。

2.各國(guó)對(duì)虛擬資產(chǎn)相關(guān)金融活動(dòng)的監(jiān)管方式

目前來(lái)看,各國(guó)對(duì)虛擬資產(chǎn)相關(guān)金融活動(dòng)的監(jiān)管方式主要分為兩類(lèi):一是對(duì)與虛擬資產(chǎn)相關(guān)的金融活動(dòng)進(jìn)行限制甚至禁止;二是根據(jù)與虛擬資產(chǎn)相關(guān)金融活動(dòng)的實(shí)質(zhì),將其納入現(xiàn)行監(jiān)管框架,并明確所應(yīng)適用的監(jiān)管標(biāo)準(zhǔn)(李文紅和蔣則沈,2018)。

(1)對(duì)與虛擬資產(chǎn)相關(guān)的金融活動(dòng)實(shí)施嚴(yán)格限制或禁止。如美國(guó)、中國(guó)、俄羅斯、印度和韓國(guó)等國(guó)不允許金融機(jī)構(gòu)直接投資虛擬資產(chǎn);比利時(shí)禁止向零售投資者銷(xiāo)售與虛擬資產(chǎn)直接或間接相關(guān)的金融產(chǎn)品。此外,我國(guó)從 2013 年以來(lái),人民銀行等部門(mén)發(fā)布了《關(guān)于防范比特幣風(fēng)險(xiǎn)的通知》《關(guān)于防范代幣發(fā)行融資風(fēng)險(xiǎn)的公告》等一系列文件,并不斷強(qiáng)化風(fēng)險(xiǎn)提示、持續(xù)加強(qiáng)清理整頓。一是要求金融機(jī)構(gòu)和第三方支付機(jī)構(gòu)不得參與比特幣等虛擬資產(chǎn)交易活動(dòng),不得直接或間接為客戶(hù)提供與其相關(guān)的托管、結(jié)算、法幣兌換等服務(wù);二是將首次代幣發(fā)行融資定性為未經(jīng)批準(zhǔn)非法公開(kāi)融資的行為,禁止各類(lèi)代幣發(fā)行融資活動(dòng),禁止金融機(jī)構(gòu)和第三方支付機(jī)構(gòu)提供與首次代幣發(fā)行融資相關(guān)的服務(wù);三是禁止網(wǎng)絡(luò)平臺(tái)開(kāi)展法定貨幣與代幣、代幣之間的兌換、定價(jià)、信息中介等業(yè)務(wù)。2020 年 4月 16 日,俄羅斯國(guó)家杜馬金融市場(chǎng)委員會(huì)主席表示已完成《數(shù)字金融資產(chǎn)法案》(Law on Digital Financial Assets)起草工作。該法案擬明確虛擬資產(chǎn)的定義,對(duì)虛擬資產(chǎn)的發(fā)行、交易和交易場(chǎng)所進(jìn)行規(guī)范,并禁止將比特幣等虛擬資產(chǎn)作為支付手段。2020 年 3 月 16 日,俄羅斯央行表示出于金融穩(wěn)定、反洗錢(qián)和消費(fèi)者保護(hù)等考慮,應(yīng)當(dāng)禁止發(fā)行和交易虛擬資產(chǎn)。

(2)將與虛擬資產(chǎn)相關(guān)的金融活動(dòng),按照業(yè)務(wù)本質(zhì)納入現(xiàn)行監(jiān)管框架,并明確所適用的具體標(biāo)準(zhǔn)。需要明確的主要有四類(lèi)業(yè)務(wù)活動(dòng):

一是以虛擬資產(chǎn)為基礎(chǔ)資產(chǎn)的衍生產(chǎn)品交易。需納入現(xiàn)行的衍生產(chǎn)品監(jiān)管框架,遵守衍生產(chǎn)品的風(fēng)險(xiǎn)管理、資本和流動(dòng)性計(jì)量規(guī)則等。

二是為虛擬資產(chǎn)交易提供的支付服務(wù)。需持有支付服務(wù)機(jī)構(gòu)牌照,并接受支付業(yè)務(wù)相關(guān)的監(jiān)管。

三是虛擬資產(chǎn)交易平臺(tái)。多數(shù)國(guó)家認(rèn)為其撮合買(mǎi)賣(mài)雙方交易虛擬資產(chǎn)的功能與傳統(tǒng)的證券交易所沒(méi)有實(shí)質(zhì)差異,應(yīng)當(dāng)按照法定程序申領(lǐng)交易場(chǎng)所牌照并接受持續(xù)監(jiān)管,投資者在未納入監(jiān)管的平臺(tái)上開(kāi)展的虛擬資產(chǎn)交易不受保護(hù)(SFC,2018b)。

四是首次代幣發(fā)行融資。各國(guó)普遍將其認(rèn)定為一種公開(kāi)融資活動(dòng),若所發(fā)行的代幣符合“證券”“集合資產(chǎn)管理計(jì)劃”定義,則相應(yīng)納入證券監(jiān)管框架,并根據(jù)業(yè)務(wù)屬性進(jìn)一步細(xì)分:若該代幣代表對(duì)發(fā)行企業(yè)擁有的股權(quán)或所有權(quán)權(quán)利,則應(yīng)視為“股份”,按照股票發(fā)行活動(dòng)進(jìn)行監(jiān)管;若發(fā)行人按照約定向持有人償還本金和利息,則應(yīng)視為“債券”,按照債券發(fā)行活動(dòng)進(jìn)行監(jiān)管;若項(xiàng)目管理者集中管理募集資金并投資于不同項(xiàng)目,代幣持有人有權(quán)分享相關(guān)投資回報(bào),則應(yīng)視為“集合資產(chǎn)管理計(jì)劃”,按照資產(chǎn)管理業(yè)務(wù)進(jìn)行監(jiān)管(SFC,2017a)。

同時(shí),代幣發(fā)行機(jī)構(gòu)和交易服務(wù)機(jī)構(gòu)也應(yīng)取得法定牌照;提供數(shù)字代幣二級(jí)市場(chǎng)交易服務(wù)的機(jī)構(gòu),需申領(lǐng)交易所或市場(chǎng)運(yùn)營(yíng)商牌照;此外,還需要嚴(yán)格遵守反洗錢(qián)、反恐融資等相關(guān)規(guī)定。香港證監(jiān)會(huì)曾于 2018 年 3 月 19 日叫停 Black Cell Technology Limited 公司的首次代幣發(fā)行融資活動(dòng),理由是該項(xiàng)融資活動(dòng)實(shí)質(zhì)為發(fā)行“集合資產(chǎn)管理計(jì)劃”,但該公司尚未獲得關(guān)于“資產(chǎn)管理”的 9 號(hào)牌照(SFC,2018a)。

對(duì)于現(xiàn)行法規(guī)不夠清晰或尚未明確需納入金融監(jiān)管的虛擬資產(chǎn)相關(guān)業(yè)務(wù),監(jiān)管機(jī)構(gòu)若認(rèn)為有必要納入監(jiān)管,可以向市場(chǎng)明確其需要接受監(jiān)管及所應(yīng)適用的法規(guī)框架。比如,香港證監(jiān)會(huì)于 2018 年 11 月發(fā)布的《關(guān)于虛擬資產(chǎn)管理、基金銷(xiāo)售和交易平臺(tái)的監(jiān)管框架聲明》(Statement on Regulatory Framework for VirtualAsset PortfoliosManagers, Fund Distributors and Trading Platform Operators)指出,雖然現(xiàn)行法律法規(guī)尚未認(rèn)定虛擬資產(chǎn)為“證券”或“期貨合約”,而香港證監(jiān)會(huì)的監(jiān)管職責(zé)主要限于與“證券”“期貨合約”相關(guān)的金融活動(dòng),但通過(guò)該聲明,明確從此往后將虛擬資產(chǎn)的相關(guān)金融活動(dòng),按如下方式納入證券監(jiān)管框架:

一是銷(xiāo)售投資虛擬資產(chǎn)的基金必須申請(qǐng)關(guān)于“證券交易”的 1 號(hào)牌照并遵守相應(yīng)的監(jiān)管規(guī)則;

二是對(duì)投資虛擬資產(chǎn)的基金實(shí)施資產(chǎn)管理必須申請(qǐng)關(guān)于“資產(chǎn)管理”的9 號(hào)牌照,鑒于虛擬資產(chǎn)的高風(fēng)險(xiǎn)性,該類(lèi)基金只能向高凈值合格投資者發(fā)售;

三是虛擬資產(chǎn)交易平臺(tái)應(yīng)當(dāng)視同證券交易場(chǎng)所進(jìn)行監(jiān)管,但基于虛擬資產(chǎn)的匿名性等特征,尚不能確定其是否能達(dá)到反洗錢(qián)等一系列監(jiān)管要求,所以先進(jìn)行沙盒測(cè)試,并在監(jiān)管沙盒中實(shí)施深入細(xì)致的監(jiān)管(SFC, 2018b)。

對(duì)于難以定性的業(yè)務(wù),監(jiān)管機(jī)構(gòu)通常要求從業(yè)機(jī)構(gòu)事前主動(dòng)進(jìn)行合規(guī)評(píng)估,由監(jiān)管機(jī)構(gòu)分析定性后明確是否需要納入監(jiān)管、申領(lǐng)牌照及其適用的監(jiān)管框架。當(dāng)監(jiān)管機(jī)構(gòu)難以確定這類(lèi)業(yè)務(wù)能否滿(mǎn)足相關(guān)監(jiān)管規(guī)定時(shí),有時(shí)會(huì)要求先納入監(jiān)管沙盒進(jìn)行觀察測(cè)試(如英國(guó)金融行為監(jiān)管局、香港證監(jiān)會(huì))(FCA,2018;SFC,2017b)。

近年來(lái),在金融科技快速發(fā)展的背景下,許多國(guó)家/地區(qū)監(jiān)管機(jī)構(gòu)先后成立了金融科技與創(chuàng)新協(xié)調(diào)部門(mén)/工作組,作為與市場(chǎng)機(jī)構(gòu)溝通交流的統(tǒng)一對(duì)外窗口,解答市場(chǎng)機(jī)構(gòu)關(guān)于某項(xiàng)業(yè)務(wù)是否需要納入監(jiān)管、適用何種監(jiān)管框架等問(wèn)題。同時(shí),國(guó)際證監(jiān)會(huì)組織和各國(guó)監(jiān)管機(jī)構(gòu)均發(fā)布了風(fēng)險(xiǎn)提示,提醒投資者高度關(guān)注虛擬資產(chǎn),尤其是首次代幣發(fā)行融資的高風(fēng)險(xiǎn)、高投機(jī)性和被用于非法交易的可能性,提示市場(chǎng)操縱、欺詐和黑客攻擊風(fēng)險(xiǎn),以及反洗錢(qián)、反恐融資、依法納稅等方面的合規(guī)風(fēng)險(xiǎn),建議投資者謹(jǐn)慎參與和投資。首次代幣發(fā)行融資曾在2018 年達(dá)到峰值,全年共發(fā)行 1253 單、籌資 78 億美元。2019 年則大幅收縮,全年僅發(fā)行 109 單、籌資 3710 萬(wàn)美元。

04 思考與建議

隨著金融科技的快速發(fā)展,金融業(yè)務(wù)與金融產(chǎn)品的名稱(chēng)和形式更加多樣,金融與非金融機(jī)構(gòu)/業(yè)務(wù)之間的界限不再像過(guò)去那么清晰。在我國(guó)金融機(jī)構(gòu)充分利用科學(xué)技術(shù),提升服務(wù)效率、提高風(fēng)險(xiǎn)管控水平、擴(kuò)大金融覆蓋面的同時(shí),也出現(xiàn)了以網(wǎng)絡(luò)借貸平臺(tái)為代表的互聯(lián)網(wǎng)金融亂象。如何在金融科技快速發(fā)展的過(guò)程中,既充分發(fā)揮其積極作用,又能有效應(yīng)對(duì)潛在風(fēng)險(xiǎn)和挑戰(zhàn),建立防范互聯(lián)網(wǎng)金融風(fēng)險(xiǎn)的長(zhǎng)效機(jī)制,避免重蹈網(wǎng)絡(luò)借貸平臺(tái)的覆轍?本文借鑒國(guó)際監(jiān)管組織和各國(guó)監(jiān)管機(jī)構(gòu)關(guān)于虛擬資產(chǎn)的定性和監(jiān)管思路與趨勢(shì),提出以下建議。

(一) 加強(qiáng)對(duì)新興技術(shù)的關(guān)注、監(jiān)測(cè)和研究,確保監(jiān)管有效性在金融業(yè)務(wù)對(duì)現(xiàn)代科技的應(yīng)用呈加速趨勢(shì)的情況下,監(jiān)管機(jī)構(gòu)應(yīng)當(dāng)密切跟蹤研究區(qū)塊鏈、分布式賬戶(hù)等金融科技發(fā)展對(duì)銀行業(yè)務(wù)模式、風(fēng)險(xiǎn)特征和銀行監(jiān)管的影響,加強(qiáng)與金融科技企業(yè)的溝通交流和政策輔導(dǎo),強(qiáng)化專(zhuān)業(yè)資源配置和工作機(jī)制建設(shè),做好監(jiān)管準(zhǔn)備。

同時(shí),積極參與金融穩(wěn)定理事會(huì)、巴塞爾委員會(huì)等國(guó)際組織關(guān)于金融科技的發(fā)展演進(jìn)、對(duì)金融穩(wěn)定的影響和監(jiān)管應(yīng)對(duì)等問(wèn)題研究,共同探索如何完善監(jiān)管規(guī)則,改進(jìn)監(jiān)管方式,確保監(jiān)管有效性。

(二)對(duì)“新業(yè)務(wù)新模式”及時(shí)進(jìn)行穿透定性,明確業(yè)務(wù)實(shí)質(zhì)和所應(yīng)適用的監(jiān)管框架回顧歷史,金融業(yè)已經(jīng)歷過(guò)多次技術(shù)創(chuàng)新。

新技術(shù)的應(yīng)用和普及加速了新型服務(wù)模式的誕生,但主要改變的是金融業(yè)務(wù)開(kāi)展的形式和渠道,迄今還未從根本上改變金融的業(yè)務(wù)模式和法律關(guān)系。最基本的金融業(yè)態(tài)仍然主要為吸收存款、發(fā)放貸款、支付結(jié)算、自營(yíng)投資、證券承銷(xiāo)、證券經(jīng)紀(jì)、資產(chǎn)管理、投資顧問(wèn)、保險(xiǎn)業(yè)務(wù)等。隨著區(qū)塊鏈、分布式賬戶(hù)技術(shù)的運(yùn)用,開(kāi)始出現(xiàn)了一類(lèi)新的資產(chǎn)—虛擬資產(chǎn),但尚未出現(xiàn)新的金融業(yè)務(wù)模式,與虛擬資產(chǎn)相關(guān)的資金結(jié)算、衍生產(chǎn)品交易、運(yùn)營(yíng)交易場(chǎng)所等活動(dòng)均為法定金融業(yè)務(wù),須納入相應(yīng)的金融監(jiān)管框架,在許可范圍內(nèi)合規(guī)審慎經(jīng)營(yíng)。總體上看,各國(guó)監(jiān)管機(jī)構(gòu)普遍在現(xiàn)行監(jiān)管框架下,依照金融業(yè)務(wù)的本質(zhì),分類(lèi)實(shí)施準(zhǔn)入管理和持續(xù)監(jiān)管。

為此,要求各金融監(jiān)管部門(mén)按照“穿透”原則,無(wú)論某項(xiàng)業(yè)務(wù)采用何種名稱(chēng)和形式,都能透過(guò)現(xiàn)象看本質(zhì),深入研究其業(yè)務(wù)模式、產(chǎn)品結(jié)構(gòu)和流程,分析其業(yè)務(wù)實(shí)質(zhì)、法律關(guān)系和風(fēng)險(xiǎn)特征,明確其是否需要納入監(jiān)管以及所需申領(lǐng)的牌照類(lèi)型和適用的監(jiān)管規(guī)則。

2017 年 9月,我國(guó)“一行三會(huì)”等七部委認(rèn)定代幣發(fā)行融資本質(zhì)上是一種未經(jīng)批準(zhǔn)非法公開(kāi)融資的行為,涉嫌非法發(fā)售代幣票券、非法發(fā)行證券以及非法集資、金融詐騙、傳銷(xiāo)等違法犯罪活動(dòng),就是及時(shí)穿透定性、治理非法金融活動(dòng)一項(xiàng)重大舉措(人民銀行、原銀監(jiān)會(huì)等,2017)。從網(wǎng)絡(luò)借貸平臺(tái)來(lái)看,各國(guó)并無(wú)統(tǒng)一的業(yè)務(wù)模式,也需要根據(jù)其實(shí)際開(kāi)展的業(yè)務(wù)和運(yùn)營(yíng)模式進(jìn)行分析定性,決定是否需要獲取相應(yīng)的金融牌照和適用的監(jiān)管規(guī)則(李文紅,2017)。

一是如果網(wǎng)絡(luò)平臺(tái)直接參與信貸發(fā)放,在表內(nèi)承擔(dān)信用風(fēng)險(xiǎn),但不吸收公眾資金,多數(shù)國(guó)家將其界定為“放貸行為”,根據(jù)所在地的法律框架,要求其取得相關(guān)業(yè)務(wù)牌照。在美國(guó),需事先申請(qǐng)全面銀行牌照、有限銀行牌照或放貸業(yè)務(wù)牌照;在德國(guó)和法國(guó),從事貸款業(yè)務(wù)均需要獲取銀行牌照;我國(guó)當(dāng)前涉及信貸業(yè)務(wù)的有銀行、消費(fèi)金融公司、汽車(chē)金融公司、財(cái)務(wù)公司和小貸公司等牌照。

二是網(wǎng)絡(luò)平臺(tái)不參與發(fā)放貸款,而是將持牌機(jī)構(gòu)發(fā)放的貸款在平臺(tái)上進(jìn)行證券化,則可將其認(rèn)定為“證券發(fā)行或銷(xiāo)售行為”,需納入證券監(jiān)管范疇,在證券監(jiān)管機(jī)構(gòu)登記注冊(cè)或?qū)徟缑绹?guó)的 Lending Club。

三是如果網(wǎng)絡(luò)平臺(tái)只作為純粹的信息中介,而非信用中介,總體監(jiān)管可比前兩種模式相對(duì)寬松或保持一致。我國(guó)目前對(duì)網(wǎng)絡(luò)借貸平臺(tái)僅允許采用這一業(yè)務(wù)模式。四是如果網(wǎng)貸平臺(tái)的實(shí)際運(yùn)作模式是歸集不特定人群的資金形成資金池,向一系列項(xiàng)目或借款人提供債權(quán)融資,其業(yè)務(wù)實(shí)質(zhì)就等同于吸收公眾存款并發(fā)放貸款,在各國(guó)法律框架下均需要申請(qǐng)全面銀行牌照,并須遵守資本監(jiān)管、流動(dòng)性管理和全面風(fēng)險(xiǎn)管控等持續(xù)監(jiān)管要求。如果網(wǎng)貸平臺(tái)沒(méi)有取得銀行牌照卻開(kāi)展了上述業(yè)務(wù),在各國(guó)法律框架下均屬于非法金融業(yè)務(wù),必須受到嚴(yán)格懲處。

(三)堅(jiān)持實(shí)質(zhì)重于形式和公平競(jìng)爭(zhēng)原則,對(duì)非法金融活動(dòng)盡早進(jìn)行規(guī)范整治。

目前,國(guó)內(nèi)外已形成廣泛共識(shí),鑒于金融業(yè)的高風(fēng)險(xiǎn)性和負(fù)外部性,所有金融業(yè)務(wù)都應(yīng)當(dāng)持牌經(jīng)營(yíng)并納入金融監(jiān)管。因此,不論是金融機(jī)構(gòu)還是科技企業(yè),只要從事同類(lèi)金融業(yè)務(wù),都應(yīng)取得法定金融牌照,遵循相同的業(yè)務(wù)規(guī)則和風(fēng)險(xiǎn)管理要求,以維護(hù)公平競(jìng)爭(zhēng),避免監(jiān)管套利,防止冒用“技術(shù)”名義違法違規(guī)開(kāi)展金融業(yè)務(wù)。我國(guó)上世紀(jì) 80 年代后期—90 年代初出現(xiàn)的亂集資、亂設(shè)金融機(jī)構(gòu)和亂辦金融業(yè)務(wù)的金融“三亂”,以及此次以網(wǎng)絡(luò)借貸平臺(tái)為代表的互聯(lián)網(wǎng)金融亂象,其重要原因都是未能在實(shí)質(zhì)重于形式和公平競(jìng)爭(zhēng)原則前提下,堅(jiān)持金融業(yè)應(yīng)持牌經(jīng)營(yíng)和相同業(yè)務(wù)接受同等監(jiān)管。因此,建立防范互聯(lián)網(wǎng)金融風(fēng)險(xiǎn)的長(zhǎng)效機(jī)制,關(guān)鍵是要能及時(shí)對(duì)各類(lèi)實(shí)質(zhì)為“金融業(yè)務(wù)”的經(jīng)營(yíng)活動(dòng)進(jìn)行穿透定性,對(duì)沒(méi)有牌照但實(shí)質(zhì)上開(kāi)展金融業(yè)務(wù),或者雖有牌照但超范圍經(jīng)營(yíng)、未按照業(yè)務(wù)實(shí)質(zhì)遵守相關(guān)監(jiān)管法規(guī)的情形,在規(guī)模不大、社會(huì)影響面較小的時(shí)候就及時(shí)果斷采取措施,從根本上防止今后再出現(xiàn)“類(lèi)網(wǎng)貸問(wèn)題”。否則,待非法或不規(guī)范金融業(yè)務(wù)發(fā)展到較大規(guī)模后才進(jìn)行整治,往往會(huì)導(dǎo)致金融消費(fèi)者乃至整個(gè)社會(huì)付出沉重代價(jià),也容易干擾經(jīng)濟(jì)金融體系的正常運(yùn)行。

(四)完善監(jiān)管機(jī)制,確保監(jiān)管機(jī)構(gòu)及時(shí)應(yīng)對(duì)市場(chǎng)變化。

在金融業(yè)快速發(fā)展、產(chǎn)品創(chuàng)新日益豐富的情況下,如何及時(shí)、恰當(dāng)?shù)貙?duì)名稱(chēng)和形式復(fù)雜多樣的金融產(chǎn)品和業(yè)務(wù),按照實(shí)質(zhì)重于形式的要求進(jìn)行“穿透定性”,已成為各國(guó)監(jiān)管機(jī)構(gòu)面臨的重大挑戰(zhàn),需要監(jiān)管當(dāng)局完善監(jiān)管機(jī)制,增強(qiáng)分析判斷和決策能力。

一是監(jiān)管機(jī)構(gòu)內(nèi)部可建立跨部門(mén)“會(huì)診”機(jī)制。由來(lái)自法律、規(guī)制、科技和負(fù)責(zé)市場(chǎng)準(zhǔn)入、非現(xiàn)場(chǎng)和現(xiàn)場(chǎng)監(jiān)管的人員共同進(jìn)行研究討論,對(duì)“新業(yè)務(wù)新模式”進(jìn)行會(huì)診分析,及時(shí)提出業(yè)務(wù)定性和適用監(jiān)管規(guī)則的意見(jiàn)。這與近年來(lái)許多國(guó)家/地區(qū)監(jiān)管機(jī)構(gòu)順應(yīng)金融科技發(fā)展,先后成立的金融科技與創(chuàng)新協(xié)調(diào)部門(mén)/工作組的機(jī)制類(lèi)似。

二是加強(qiáng)跨行業(yè)監(jiān)管協(xié)調(diào)溝通。在金融科技快速發(fā)展的情況下,越來(lái)越多的金融業(yè)務(wù)和產(chǎn)品會(huì)涉及銀行、證券、資產(chǎn)管理和保險(xiǎn)業(yè)務(wù)的邊界或交叉地帶,需要監(jiān)管機(jī)構(gòu)之間加強(qiáng)跨業(yè)監(jiān)管合作,共同進(jìn)行分析判斷,厘清哪些業(yè)務(wù)應(yīng)當(dāng)納入監(jiān)管范疇、適用什么監(jiān)管框架、應(yīng)由哪一個(gè)或幾個(gè)機(jī)構(gòu)進(jìn)行監(jiān)管以及如何具體開(kāi)展監(jiān)管協(xié)作等;對(duì)于重大事項(xiàng),還可提交金融委討論決策。

三是密切跟蹤研究各國(guó)在監(jiān)管沙盒機(jī)制等方面的實(shí)踐經(jīng)驗(yàn),不斷完善我國(guó)的試點(diǎn)機(jī)制,即中國(guó)版的“監(jiān)管沙盒”。對(duì)于可嘗試但又暫時(shí)看不準(zhǔn)的業(yè)務(wù),可先在有限范圍內(nèi)進(jìn)行試點(diǎn),根據(jù)試點(diǎn)情況決定是否持續(xù)開(kāi)展并予以推廣,既避免監(jiān)管制度安排妨礙金融創(chuàng)新,也防止因監(jiān)管不足和滯后造成“創(chuàng)新”風(fēng)險(xiǎn)隱患。

四是在及時(shí)更新監(jiān)管規(guī)則與保持規(guī)則穩(wěn)定性、簡(jiǎn)潔性之間把握好平衡。借鑒國(guó)際監(jiān)管實(shí)踐,一方面,在對(duì)“新業(yè)務(wù)新模式”分析定性之后,如果仍未超出現(xiàn)有的基本金融業(yè)態(tài),盡量納入現(xiàn)行監(jiān)管框架,但應(yīng)及時(shí)向市場(chǎng)機(jī)構(gòu)表明監(jiān)管態(tài)度,明確如何適用現(xiàn)行規(guī)則,如巴塞爾委員會(huì)近期提出虛擬資產(chǎn)審慎監(jiān)管框架、金融穩(wěn)定理事會(huì)提出全球穩(wěn)定幣監(jiān)管原則、各國(guó)監(jiān)管機(jī)構(gòu)逐步明確虛擬資產(chǎn)性質(zhì)及其相關(guān)金融活動(dòng)監(jiān)管規(guī)則的做法;另一方面,對(duì)于經(jīng)研究論證確需修訂/制定新規(guī)則的,應(yīng)及時(shí)修訂完善或制定新的規(guī)則,避免監(jiān)管規(guī)則不清晰導(dǎo)致業(yè)務(wù)無(wú)序發(fā)展、風(fēng)險(xiǎn)積累放大。

(五)超出金融領(lǐng)域,關(guān)注新技術(shù)的應(yīng)用是否會(huì)帶來(lái)其他問(wèn)題和風(fēng)險(xiǎn)。

需要關(guān)注的其他問(wèn)題包括:金融業(yè)務(wù)和非金融業(yè)務(wù)是否存在不恰當(dāng)?shù)娜诤稀⑹欠翊嬖诮徊嫜a(bǔ)貼?有沒(méi)有按照商業(yè)和市場(chǎng)原則開(kāi)展關(guān)聯(lián)交易?有沒(méi)有運(yùn)用壟斷地位和資金優(yōu)勢(shì),進(jìn)行低價(jià)傾銷(xiāo)、虧本銷(xiāo)售,造成了不公平競(jìng)爭(zhēng)?另外,有沒(méi)有做好客戶(hù)信息保護(hù),有沒(méi)有不恰當(dāng)?shù)厥褂每蛻?hù)信息?這些問(wèn)題不僅關(guān)系到金融業(yè),也關(guān)系到我國(guó)經(jīng)濟(jì)社會(huì)整體的長(zhǎng)期穩(wěn)健發(fā)展,因此不僅是金融監(jiān)管機(jī)構(gòu),也是其他政府部門(mén)需要高度關(guān)注和解決的問(wèn)題。

(本文作者介紹:中國(guó)銀保監(jiān)會(huì)創(chuàng)新部主任)

責(zé)任編輯:王進(jìn)和

新浪財(cái)經(jīng)意見(jiàn)領(lǐng)袖專(zhuān)欄文章均為作者個(gè)人觀點(diǎn),不代表新浪財(cái)經(jīng)的立場(chǎng)和觀點(diǎn)。

歡迎關(guān)注官方微信“意見(jiàn)領(lǐng)袖”,閱讀更多精彩文章。點(diǎn)擊微信界面右上角的+號(hào),選擇“添加朋友”,輸入意見(jiàn)領(lǐng)袖的微信號(hào)“kopleader”即可,也可以?huà)呙柘路蕉S碼添加關(guān)注。意見(jiàn)領(lǐng)袖將為您提供財(cái)經(jīng)專(zhuān)業(yè)領(lǐng)域的專(zhuān)業(yè)分析。