文/新浪財經意見領袖專欄作家 王劍

降準最終可以讓銀行的投放利率更低、投放量更大。

法定存款準備率,是指,銀行吸收了存款后,一定要將存款一定比例的資金,存放于它開在央行的賬戶中。這個賬戶叫準備金賬戶。

比如,存款有100元,法定存款準備金率是10%,那么銀行在央行的準備金賬戶中,必須有10元以上。

注意,這里并不意味著,銀行一定要把吸收存款時獲得的資金,拿其中的10%放到央行。事實上,它只是需要保持兩者的比例關系,并不是資金精準對應關系。比如,銀行吸收了100元存款,然后馬上把100元運用出去了。事后,到了要交存款準備金的那一天(一般是每旬末),再去設想籌得10元,交到央行賬戶中即可。

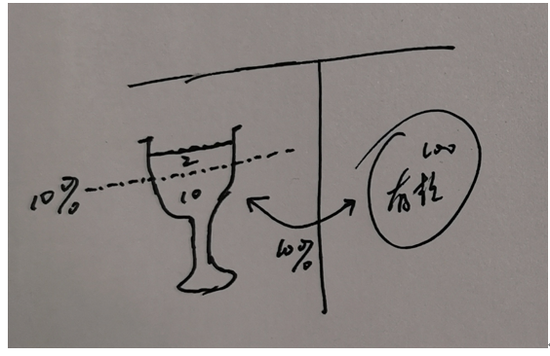

但銀行為了應對平時的支出需要,并不會在賬戶中只放10元,而是會多放一點。比如,100元存款,但會放12元準備金(下圖中用杯子代表準備金賬戶)。

萬一有客戶要取走2元錢,那么取走后,存款變成98元,準備金變成10元,依然滿足10%的要求。如果它一分錢都不多留,那么一旦有客戶取錢,法定存款準備金就跌破10%了。因此,銀行平時一般會多留點準備金。其中,超過法定準備金率以上的部分,稱為超額準備金(上圖杯子中虛線以上部分)。

準備金是銀行在央行的存款,央行也會付一點微薄的利息。很顯然,銀行會根據自己的經營經驗,留一個適度的超額準備金,因為留太多,收到的利息很低,不劃算。因此,超額準備金率不會太多。

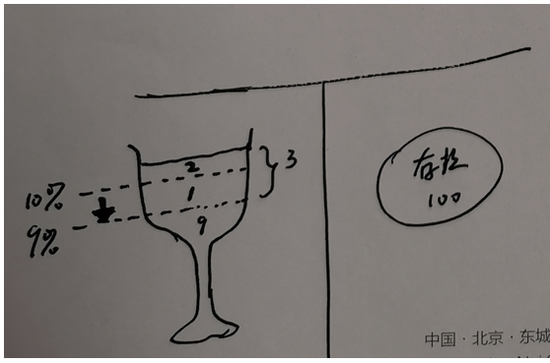

所謂降準,就是央行降低了法定存款準備金率。比如,接上例,存款還是100元,原來法定存款準備金率10%,銀行留著12元準備金(10元的法定,和2元的超額,銀行覺得2元的超額是合適的)。現在央行宣布降準1個百分點,至9%,那么同樣100元存款,銀行只需要留9元準備金,其余3元都是超額準備金了。

這時,銀行覺得留3元超額準備金,太浪費了,只要留2元左右就夠了。于是,就會想辦法把1元錢運用出去。銀行運用資金,最主要的就是投資債券、投放貸款。

比如,用來買債券。由于所有的銀行都在這時候一下子有了多余的準備金,都來買債券,債券變得買多賣少,于是債券價格就上漲,收益率就下降。于是,降準就起到了降低市場利率的效果。

然后,有些銀行還會去投放貸款。這時,又分兩種情況。

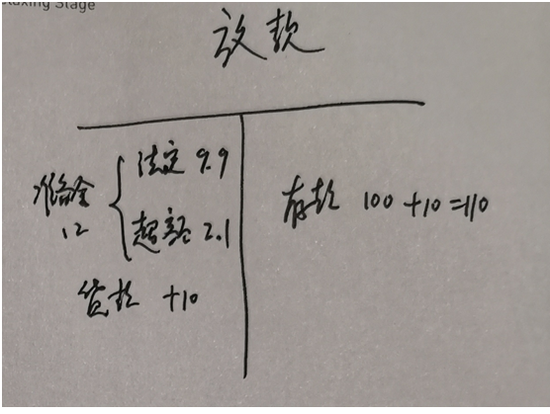

一是,貸款發放出去后,借款人依然把錢存在本行,這就形成了派生存款的效果。以放10元貸款為例,本銀行資產端多了一筆貸款10元,右邊新派生了一筆存款10元。此時,存款總額變成110元,那么要求的法定存款準備金應該是9.9元。此時,銀行依然擁有12元準備金,所以,其中9.9元是法定,2.1元是超額,銀行覺得2.1元的超額是合適的。可見,貸款派生的存款,若能留存本行,那么多出來的1元超額準備金能通過乘數效應,發放10元左右貸款,并派生10元左右存款,力度很猛。

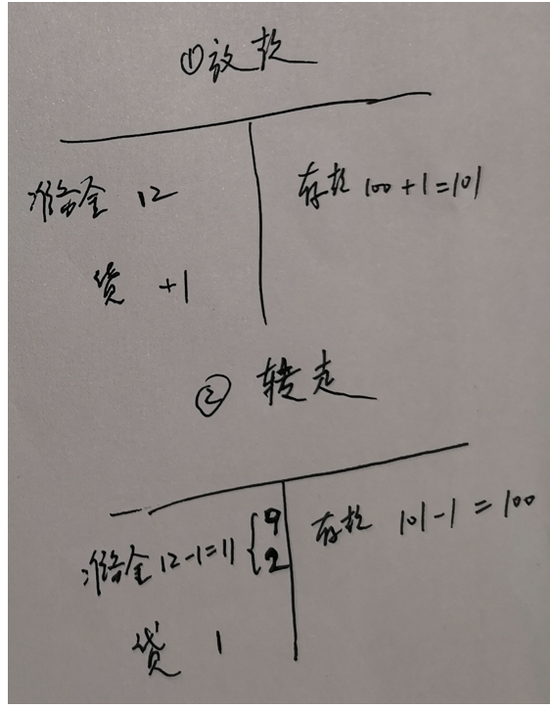

另一種情況是,借款人拿到資金后,馬上轉走(比如他要付貨款),本行派生的存款的留存率低。那么,這時候,這家銀行不能放太多貸款,只能放1元。投放了1元后,銀行資產端多了1元貸款,負債端多了1元存款,然后這1元的存款劃走時,那么銀行的超額準備金也會同步劃走1元,銀行的準備金余額又變回2元,右邊存款仍然是100元。這種就是派生存款留存率很低的銀行,大家可以認為它是在拿超額準備金放貸款(而不是貸款派生存款),它們沒法實現貨幣乘數效果,降準釋放多少準備金,就只能放多少貸款(或買債券)。

但不管是哪種情況,放貸款銀行的畢竟是多起來的,因此貸款供應量變大了,貸款利率也會跟著下來。這有助于降低企業融資成本,減輕財務負擔。

而且,銀行內部有個FTP系統,它會根據本行自己的負債成本、業務費用等變量,綜合判斷自己的貸款利率應該在什么水平。前面講了,降準后,市場利率會下降,而市場利率也是銀行的負債成本之一,因此,FTP算出來的貸款利率也會降一點。

因此,降準最終可以讓銀行的投放利率更低、投放量更大。

正因為派生存款留存率高低不一,那么降準對這些銀行的效果不一。大銀行,結算網絡厲害,存款留存率高,因此可以達到一定的貨幣乘數擴張效果,而小銀行,這種效果難。因此,央行給小銀行降準更多,也是有這種考慮。那么如果分辨大小銀行呢?最簡單粗暴的方法,就是看網點,網點布局越多,存款留存率越高,貨幣乘數效果也越大。因此,央行這些別出心裁地,給未跨省經營的城商行,額外多降了一個百分點的準備金率。

(本文作者介紹:中國人民大學金融學碩士,CFA持牌人,曾供職于浙商證券、光大證券研究所,擔任金融行業分析師,2018年加盟國信證券,任金融業首席分析師。)

責任編輯:陳鑫

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。