來源:愉見財經

?作者 | 夏心愉

? ?出品 | 愉見財經

資本約束,其實是大多數銀行定期要頭痛一痛的事兒。于是對銀行業而言,發展策略往往是:

-? ?一頭求“開源”,抓輕資本轉型,做大輕資本業務;

-? ?一頭求“節流”,嚴控高風險資產占用,對高資本消耗的傳統業務,分毫必究,力求把賬算得更精細。

既然如此,那中國版“新巴Ⅲ”就很重要了。因為它一則,擬將銀行劃分為三個檔次,匹配不同的資本監管方案;二則,規定了風險權重,啥更重了,啥更輕了。

今晚的“愉見財經”就來捋一捋中國版“新巴Ⅲ”。

銀行分為三檔

Y

坊間俗稱的中國版“新巴Ⅲ”,是中國銀保監會會同中國人民銀行修訂形成的最新《商業銀行資本管理辦法(征求意見稿)》。從2月18日起向社會公開征求意見,修訂后的《商業銀行資本管理辦法》擬定于2024年1月1日起正式實施。

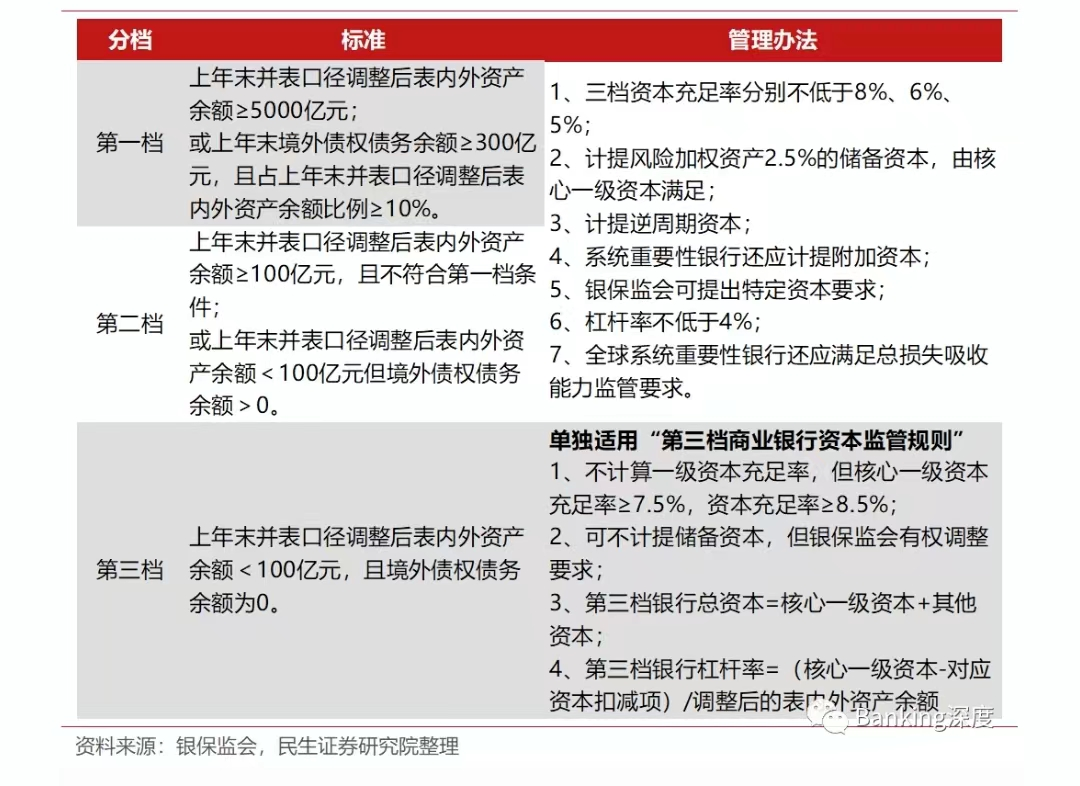

第一個看點。新辦法按照銀行間的業務規模和風險差異,擬將銀行劃分為三個檔次,匹配不同的資本監管方案。

-? ?第一檔:規模較大或跨境業務較多的銀行,對標資本監管國際規則;

-? ?第二檔:資產規模和跨境業務規模相對較小的銀行,實施相對簡化的監管規則;

-? ?第三檔:規模小于100億元的商業銀行,進一步簡化資本計量并引導聚焦服務縣域和小微。

引用民生證券研究院的一張圖,三檔劃分一目了然。

銀保監會、中國人民銀行有關部門負責人表示,差異化資本監管不降低資本要求,在保持銀行業整體穩健的前提下,可激發中小銀行的金融活水作用,減輕銀行合規成本。

權重有升有降

Y

回到開篇的資本約束難題。

開源,多做什么業務有望節約資本?根據新辦法,對公里頭,中小企業、投資級企業,都挺劃算;另外,零售轉型已經是公認的答案,按揭貸款做起來也比以前劃算了。

節流,做什么業務怪消耗資本的?首當其沖是對公房地產,開發貸;還有金融債投資也圈個紅,資本消耗變大啦!

還是貼民生證券研究院的好圖一張,風險權重變化如圖:

拎幾個要點。

第一,傳統的貸款品種里,反正越是往“小”和“微”和“零售”里做,資本這筆賬算起來就越劃算。值得一提的是,民生證券分析表示,零售方面對合格交易者信用卡的風險權重設定為45%,利好信用卡業務占比高且資產質量優異的銀行。

第二,房地產類的貸款的話,搞搞零售按揭很劃算。但對公開發貸真心挺費資本,對公開發貸風險權重從100%提升至150%,符合審慎要求的仍為100%。

第三,如上圖,一般地方債風險權重下降。

第四,銀行債權風險權重抬升。

嗯,想必等新規實行,定能如指揮棒引導銀行資產結構進一步優化。

附上一篇,本號日前的發稿,從銀行吆喝“攤余成本法”理財,觀察部分銀行應對資本約束的策略。作為今日刊文的相關背景,咱們一起了解一下。

這段時間,不少銀行理財子都在努力吆喝他們新上架的“攤余成本法”理財。

有的銀行把“過年攢錢,攤余成本法估值,凈值穩定走勢好”直接打在了理財宣傳海報的最顯眼處。

有的銀行以“新春獻禮”為概念,從新媒體到傳統渠道,都在推介新產品發售的“攤余成本法”理財,打出了“穩穩的幸福”宣傳標語。

有的銀行包裝以“年終獎理財”噱頭,highlight業績比較基準的年化收益率,并提醒消費者如果發現買入初期凈值低于1不要驚慌,是應了監管要求計提減值準備,后期定會逐步回吐。

更有心的銀行,還專門為“攤余成本法”理財產品制作了短視頻,強調“只有投向安全性較高的低風險資產、且有一定封閉期”的理財才滿足使用攤余成本法監管要求,似乎蓋戳了自家理財安全可靠。

在這些現象背后,說兩個“愉見財經”的發現。

其一,去年最后幾個月市值法理財跌上了熱搜,跌壞了口碑也跌傷了投資者的心了。理財規模是急劇收縮啊。

咋整?很顯見的是,越來越多的銀行理財子選擇回到“攤余成本法”的溫柔懷抱。

算了算了,投資者跌不起,還是把收益“熨熨平穩”了給他們吧。大家可以接受股市寬幅波動,但就是難以接受理財波動。哪怕是,明明前兩年的收益都不錯,只是去年的產品在最后幾個月虧了;或是前一期產品大漲后,新一期產品跌了,投資者也不買賬……

其二,“攤余成本法”好賣的背后,還隱藏了一部分銀行的小心思——那就是,資本約束的“狼”可能又快來了。

“愉見財經”最近就聽某家中型銀行內部人士說起,他們判斷,2023年制約銀行發展的資本金約束可能提前到來。

因此,在這個關鍵時點,萬不可握不住理財產品這一輕資本轉型的利器。如果市值法產品沒以前好賣了,那就祭出攤余成本的。在上述銀行的內部工作要求里,這一做法被稱為“主動出擊、提前布局”。?

“狼”來了?

Y

以上第一層邏輯比較直白,關于市值法和攤余成本法,本號也反反復復科普過好幾篇文章了,這里就不贅述了。本文還是回歸行業視角,說一說資本約束這個“老大難”吧。

首先要說明,資本又開始緊的,只是一部分銀行,比如一些股份制銀行,或是城、農商行。相對而言,大行的資本充足情況還是OK的。

另外從過去一段時間銀行中小銀行扎堆“補血”,也能看出些端倪。去年,就有15家銀行增資擴股方案獲批,全年商業銀行發行二級資本債數量達92只(含多期發行),以上基本集中于中小銀行。

今年的情況如何呢?雖然能看到各家上市銀行2022年末資本充足率數據的完整版年報還未披露,但“愉見財經”側面了解了一下,對不少銀行來說,資本約束正在加速到來。

我們聽說了這樣幾個原因:

1.外部資本補充渠道條件限制得還是比較嚴的,不是想補血就能補的;

2.靠內生吧,利潤補充很難完全自給自足,二季度還要迎來分紅,進一步消耗利潤的補充額度;

3.去年9月央行更新系統重要性銀行名單,附加的資本要求今年就要落地,因此資本充足這事兒對尤其是系統重要性銀行而言,更顯重要;

4.為了沖“開門紅”,得資產投放啊,這本是好事一件,但從資本充足的角度卻也是消耗,此外,據說為了競爭市場,有些分行層面從去年末就提早進行了資產投放;

5.部分銀行資產質量壓不穩,也消耗資本;

6.如上文所及,輕資本轉型遭遇去年債市波動,理財規模降得厲害。

遇到資本充足這樣的老牌難題,傳統的化解思維也無非就是兩頭堵,中間疏解。

“今年總行的發展重點是強調輕資本轉型,嚴控高風險資產占用。”某銀行分行高管告訴“愉見財經”。

所謂的“節流”,就是抓傳統業務高資本消耗之處,把賬算得更精細一點,分毫必究,劃不劃算;所謂的“開源”,就是從輕資本業務入手,精耕細作。

“輕”一點

Y

銀行經營永遠是門“量價平衡”的功課。

當高度依賴資本消耗的發展模式無以為繼(就是以前老說的:米多了加水、水有了加米),那轉型的思維,就是從財富管理、資產管理、綜合融資等方向入手。

打個比方,就像是在同樣消耗等量食材的基礎上,做出更豐盛、更高品質的菜肴,把價錢賣得更高,地盤占得住,保住原有的市場地位。

要換了以前“開門紅”,粗放的方式也可以是各分行別苗頭,不計成本沖規模大行其道。但一旦遇到資本約束了,對不起,資負部門站出來了,關鍵時點限額管理黃牌一張。

但說到輕資本轉型呢,其實銀行理財是其中很重要的一環。這個環接得上,才能構成財富管理、資產管理和綜合融資的“正向循環”。這個環斷了,循環就不順了。

遺憾的是,去年底的債市波動把銀行理財的元氣給傷了。

首先是發行規模。“愉見財經”從一家頭部理財子公司聽聞,盡管他們行去年的理財規模在行業排名靠前,但去年11月開始的短期贖回幅度,也是創下該行資管新規發布以來之最的。

其次是在資產端。受影響較大的,都是承接信用債的貨幣、非標、資本市場產品。要知道這些資產,本是風險權重小、對資本消耗小的,但現在規模都明顯下降了。

最后來說發行端。銀行自然是想要在理財這一環“斷點續接”的,“開門紅”的契機自然也就更為重要了。所以,聽上頭那位銀行朋友說,他們春節回來剛上班,投行部、資管部、理財子就開上了“緊急會議”——

其中一大重點,就是對“攤余成本法”的重點產品進行宣導!

根據資本新規要求:“資產管理產品為封閉式產品,且所投金融資產以收取合同現金流量為目的并持有到期;或資產管理產品為封閉式產品,且所投金融資產暫不具備活躍交易市場,或者在活躍市場中沒有報價、也不能采用估值技術可靠計量公允價值,符合上述條件之一的,可按照企業會計準則以攤余成本進行計量。”

可攤余,咱就攤余吧!

最后呢,“愉見財經”也為這些理財產品擺個免費廣告位:當前多家銀行新推出的以“攤余成本法”進行估值的理財產品,基本是在合規的前提下、確保資金和資產期限匹配的條件下創設的;這些理財產品可以降低持有期的凈值波動,降低利率風險沖擊,提升組合收益的穩定性。期待投資者們重回的信心。

哦,當然,對銀行而言,這樣也能把贖回風險降降低。

(本文作者介紹:財經評論員、主持人,中國中小企業協會專委會研究員,上海金融青聯委員。微信公眾號:愉見財經。)

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。